Что лучше кредитка или потребительский кредит

У кредита и кредитной карты схожие функции. Клиент получает деньги, а банк зарабатывает на процентной ставке. У кредита и кредитной карты есть недостатки и преимущества. И однозначного ответа на вопрос, что лучше — нет. Здесь все будет зависеть от ситуации.

Сравним два вида кредитных продукта, рассмотрим условия и расскажем, кому что лучше оформить.

Как работает кредит и кредитная карта?

У кредита есть срок ежемесячного платежа, выплаты по которому требуется делать регулярно, иначе будет штраф. За услугу банк назначает процентную ставку.

При оформлении кредита банки предлагают страхование. И если заемщик отказывается, банки нередко повышают ставку по процентам.

По кредитной карте деньги возвращать нужно в срок, но заемщик после выплаты долга может возобновить лимит и продлить срок действия карты. И у кредитной карты есть льготный период — например, 30 или даже 100 дней. Это значит, что в этот период заемщик не платит проценты.

Условия по кредитам и кредитным картам

Практически все банки РФ предлагают клиентам кредит и кредитную карту. Рассмотрим оба продукта от российских банков. Для примера возьмем Тиньфкофф, Альфа-Банк и Сбербанк.

Альфа-Банк

Льготный период по кредитной карте в Альфа-Банке составляет 100 дней. Ставка по процентам — от 11,99%, а лимит — до 500 тыс. руб. Срок использования кредитной карты неограничен. Главное, вовремя пополняйте счет, чтобы не платить штрафы и проценты.

Процентная ставка по кредиту в Альфа-Банке — от 5,5%. Срок кредитования — до 7%, а сумма — до 5 млн руб. Но такие условия доступным заемщикам с положительным кредитным рейтингом. И обязательно требуется подтверждать доход. Если не хотите переплачивать и отказываетесь от страхования, банк может увеличить процентную ставку.

Сбербанк

У Сбербанка есть Золотая кредитная карта с процентной ставкой 23,9%. Льготный период — 50 дней, а сумма лимита — до 299 тыс. руб.

Потребительский кредит можно оформить на любые цели по ставке от 5,9%. Но на практике ключевая ставка регулярно повышается и на низкий процент могут рассчитывать заемщики с безупречным кредитным рейтингом. Вам не придется объяснять менеджерам, на что вы планируете потратить деньги. Максимальная сумма, на которую может рассчитывать заемщик — 5 млн руб, а срок кредитования — до пяти лет.

Тинькофф

Кредитная карта Тинькофф Платинум имеет лимит до 700 тыс. руб. Льготный период — 55 дней, а ставка по процентам — от 12%.

Получить кредит в банке без залога и подтверждения дохода можно на сумму до 2 млн руб. Если планируете получить сумму до 15 млн руб., сможете оформить только под залог недвижимости. Кредит от 2 до 3 млн руб. в Тинькофф предлагают оформить под залог машины. Длительность кредитования до 15 лет, а процентная ставка от 7,9%.

Что легче оформить?

Общие требования для оформления кредита и кредитной карты — это платежеспособность клиента, наличие регистрации, гражданство РФ, паспорт, совершеннолетний возраст. Но для оформления кредита действуют более строгие правила. Непрерывный стаж работы должен быть не менее трех месяцев, возраст чаще всего от 21 года. Кредитные карты выдают даже заемщикам с испорченной кредитной историей, а вот получить при таких раскладах кредит можно только под залог или с привлечением поручителя.

Преимущества и недостатки кредитной карты

Из преимуществ кредитной карты стоит выделить:

начисление кэшбэка за покупки;

проценты начисляются только на ту часть денег, которые потратили;

если месяц не пользовались кредиткой, платить не придется;

банки одобряют даже с испорченной КИ.

Но у кредитной карты есть недостатки:

ставка по процентам значительно выше, чем по кредиту;

в некоторых банках действует плата за обслуживание;

ограниченный финансовый лимит;

если не успеете вернуть лимит, начисляются штрафы;

за снятие наличных предусмотрена комиссия.

Преимущества и недостатки кредита

Из преимуществ по кредиту выделим следующее:

низкая процентная ставка по сравнению с кредиткой;

за снятие денег не нужно платить дополнительные деньги;

высокий финансовый лимит.

Из недостатков отметим следующие моменты:

требования к клиентам выше, чем при оформлении кредитки;

договор автоматически продлить нельзя;

проценты начисляются на всю сумму кредита;

с отрицательным кредитным рейтингом в выдаче денег банки отказывают.

В каких случаях оформить кредитную карту, а в каких кредит?

Все зависит от ситуации. Если нужны деньги не для определенных целей, а для покупок в магазинах и супермаркетах, лучше отдать предпочтение кредитной карте. И если по кредитке тратить деньги не будете, то и проценты по карте платить не придется.

Некоторые используют кредитную карту в качестве «подушки безопасности». Например, оформили карту с лимитом 100 тыс. руб., но не тратят деньги и не платят проценты. А если нужно сделать небольшой ремонт или совершить крупную покупку, используют деньги по карте, а не идут в банк для оформления кредита.

Если собираетесь сделать крупную покупку, лучше выбирайте кредит, чтобы платить по фиксированной процентной ставке, которая ниже, чем по кредитной карте. Подходит для тех случаев, когда знаете, на что нужны деньги. Например, запланировали капитальный ремонт или хотите съездить в отпуск отдохнуть на море. Обналичивать деньги с кредитной карты не выгодно, т. к. банк начисляет высокий процент по сравнению с условиями по кредиту.

Кратко о выборе кредита или кредитной карты

По кредиту ставка по процентам меньше, поэтому для крупных покупок, таких как авто, бытовая техника, поезда на отдых, лучше оформлять потребительский или целевой кредит.

Если собираетесь совершать покупки на сумму до 50−100 тыс. руб. в месяц, выгоднее пользоваться кредиткой и платить проценты только за потраченные средства. По кредитной карте действует льготный период, когда не выплачивают проценты.

При испорченном кредитном рейтинге, когда срочно нужны деньги, лучше обратиться в банк и оформить кредитную карту. С ее помощью и при регулярных выплатах вы не только получите деньги, но и восстановите КИ.

Получите бесплатную консультацию по телефону или задайте вопрос на сайте.

© «МБК». При полном или частичном копировании материала ссылка на первоисточник обязательна. Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите Ctrl + Enter.

Когда кредитная карта выгоднее кредита наличными

Кредиты можно разделить на два вида: ссуда наличными и кредитная карта. Как взять кредит и не переплатить? Что лучше оформить: потребительский кредит или кредитную карту? В этом материале Bankiros.ru разобрался, когда выгоднее взять кредитку, а когда кредит наличными.

Чем кредитная карта отличается от кредита

Кредит может быть целевым, когда деньги перечисляются на покупку какого-то товара или услуги, например, лечение или обучения, и нецелевым. Нецелевой кредит выдается заемщику наличными, которые он может потратить их на свое усмотрение. Отчитываться за траты перед банком не нужно. Таких же ограничений нет и у кредиток. Единственный момент – сумма трат не может превысить установленный лимит. В чем же принципиальное различие кредита и карты?

Проценты по кредиту начисляются на полную сумму с момента выдачи. По кредитной карте процент начисляется после того, как клиент воспользуется картой – оплатит товар или снимет с нее наличные.

Кредит погашается равными частями. При кредитке вы можете внести только минимальный платеж. После погашения всей суммы по карте, лимит будет доступен вам в полном объеме заново, и деньги снова можно будет потратить. Кредит же не возобновляется. После погашения вам придется взять новую ссуду при необходимости.

Какие преимущества и недостатки есть у кредита

Кредит достаточно просто оформить. Решение по нему принимается в течение одного дня. Для заявки необходим минимальный набор документов. Может выдаваться на срок от нескольких месяцев до нескольких лет. Кредит можно закрыть досрочно и в некоторой степени он защищает вас от инфляции.

Проценты на кредит начисляются на всю сумму, даже если вы не пользуетесь деньгами. Погашать ссуду необходимо точно в срок фиксированными платежами. После погашения кредит является завершенным и вам придется брать новый для покупки какого-то товара.

Какие преимущества и недостатки есть у кредитной карты

Проценты по кредиту начисляются с момента снятия средств или оплаты товара и только на потраченную часть. Использовать кредитку можно только при необходимости на случай непредвиденных трат. У многих карт установлен грейс-период в среднем на 60 дней. Если вы вовремя погашаете задолженность, платить проценты не нужно. При оплате товаров кредиткой вам не нужно платить комиссию. Если срок действия карты заканчивается, банк изготовит вам новую.

Что выбрать: кредит наличными или кредитную карту

Хочу сделать ремонт в ванной, который обойдется в 200 000 ₽. Если возьму кредит наличными на год под 12,9% — переплачу 14 249 ₽. По карте за этот же срок переплачу 33 581 ₽. Но если мне нужно перехватить небольшую сумму до получки — с кредитной карты деньги можно снять бесплатно. Я сравнила кредит и кредитную карту для разных жизненных ситуаций и делюсь выводами.

Банки устанавливают определенные требования к заемщику и условия по кредиту:

- возраст — старше 21 года;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 50 000–300 000 ₽ — без подтверждения дохода, свыше 300 000 ₽ — со справкой о доходах;

- ставка: 5,9–25,9% годовых;

- срок: до 7 лет;

- минимальный пакет документов: паспорт и СНИЛС.

ПРИМЕР: На ремонт нужно 100 000 ₽, и вы берете кредит под 12,9% на год. Если будете выплачивать минимальную сумму взноса, за год вернете банку 107 124,44 ₽. Общая переплата составит 7124 ₽.

Если снимать деньги с кредитной карты и гасить долг частями, можно переплатить в 2,5-3 раза больше, чем по кредиту наличными. Ставки по кредитным картам всегда выше, а доступная сумма — ниже. Лимита средств на кредитке может не хватить. Если нужна большая сумма, лучше взять кредит.

Покупки наличными. Не всегда дорогостоящую покупку можно оплатить кредитной картой или оформить целевой кредит. Например, вы покупаете подержанный автомобиль с рук — вам нужны наличные, чтобы расплатиться с продавцом.

Если покупаете автомобиль у частного продавца, автокредит оформить нельзя. Снять большую сумму с кредитной карты не получится, на ней установлен лимит. Например, в первый месяц заемщик может снять не больше 30 000 ₽. Если заемщик своевременно внес деньги по кредиту, лимит могут увеличить до 50 000 или 80 000 ₽.

Некоторые банки устанавливают лимит на бесплатное обналичивание карты. Если заемщик снимает сверх лимита, ему начисляют дополнительный процент. Я посчитала, сколько придется переплатить, если снять 400 000 ₽ на покупку авто с пробегом.

Чтобы получить кредитную карту по условиям банка, тоже необходимо соответствовать его критериям. Просмотрела условия пяти банков и выделила общие критерии, которым должен соответствовать заемщик, а также необходимые условия для получения кредитной карты:

- возраст — от 18 лет;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 5000–1 000 000 000 ₽;

- ставка при выходе из льготного периода: 11,99–49,9% годовых;

- льготный период: 50–240 дней;

- минимальный пакет документов: паспорт.

Пока карта не активна — заемщик не оплачивает картой покупки и не снимает наличные — плату за годовое обслуживание не начисляют. Сумма обслуживания для активных карт зависит от условий кредитной программы и банка — в среднем от 499 до 1499 ₽ в год.

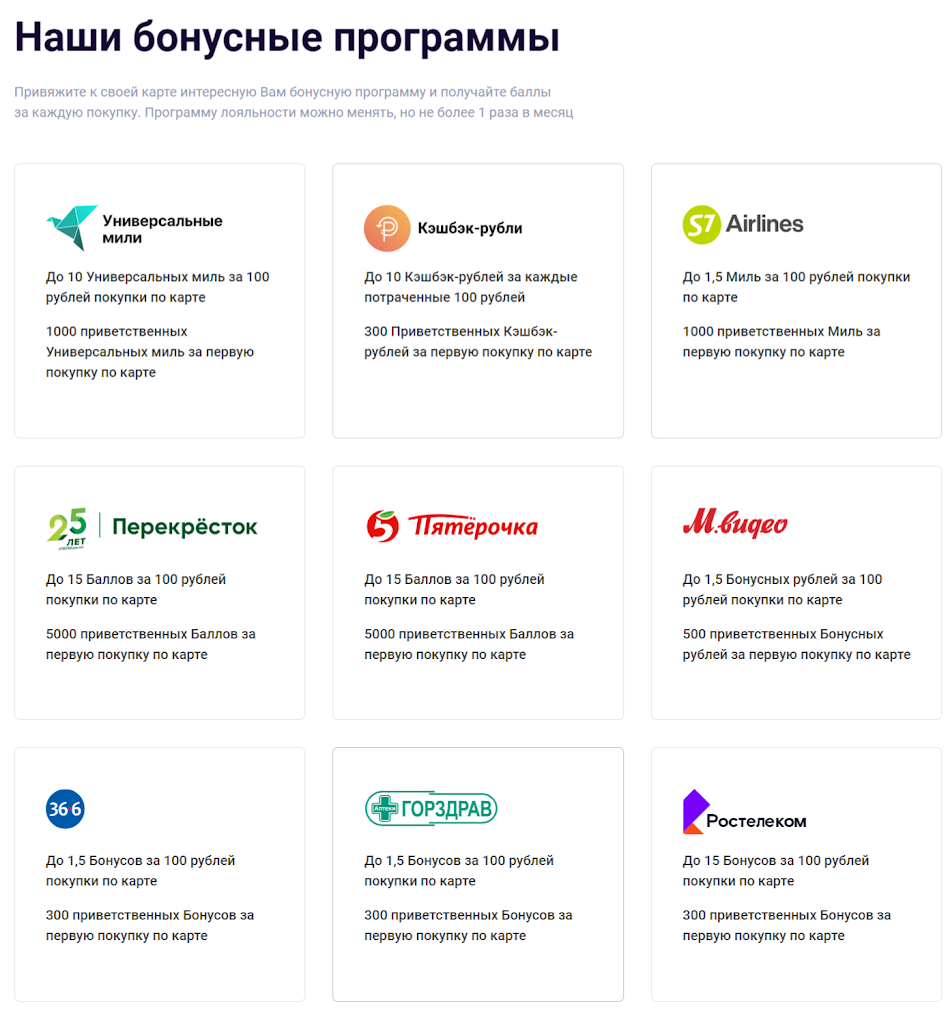

Повседневные траты. Кредитные карты часто ассоциируются с переплатами и процентами, но на кредитке можно даже заработать. Если подключить программу лояльности и вовремя вносить платежи, банк возвращает кэшбэк, который заемщик может потратить на покупку товаров в магазинах — партнерах банка. А может накопить мили и обменять бонус на билет.

Например, я пользуюсь кредитной картой Ак Барс Emotion и за каждую покупку от 100 ₽ получаю бонусы. Их можно потратить:

- в супермаркетах «Перекресток», «Пятёрочка», «Карусель»;

- в магазинах «М.Видео», Sunlight, ЦУМ;

- в аптеках «36,6» и «Горздрав»;

- в программах S7 Priority, Utair Status, РЖД-Бонус и прочих.

Программа лояльности «Сливки» от «Ак Барс Банка» включает 15 бонусных программ. Раз в месяц программу можно менять

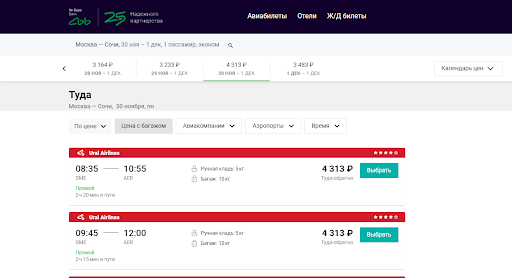

Когда запланировала отдых в Сочи, поставила цель — накопить мили и обменять их на билет. Подключила программу «Универсальные мили» и за все покупки расплачивалась кредитной картой. За месяц тратила около 45 000 ₽, которые возмещала в день получки. За покупки мне начисляли около 900 миль в месяц. Через год на бонусном счете накопилось 10 800 миль — этого с лихвой хватило на перелет до Сочи и обратно.

Я выбрала рейс и обменяла накопленные мили на билет прямо на сайте программы лояльности. Цены актуальны на конец ноября 2020 года.

Источник https://www.mbk.ru/blogs/cto-vygodnee-kredit-ili-kreditnaya-karta

Источник https://bankiros.ru/news/kogda-kreditnaa-karta-vygodnee-kredita-nalicnymi-7337

Источник https://life.akbars.ru/pf/kreditnaya-karta-ili-kredit/1