Я взял пять кредитов на строительство дома

В 2016 году мы с супругой купили земельный участок для строительства дома. Своих денег на дом не хватало, и мы взяли кредит.

Мы давно мечтали переехать за город, в свой дом. Вариант с таунхаусом нам не нравился, поэтому мы решили купить участок и построить на нем бревенчатый дом по своему проекту.

К моменту покупки участка мы знали, что без кредитных денег построить дом не сможем. Варианты начали просчитывать заранее, чтобы не утонуть в кредитах и не остаться без дома.

У нас получилось. Надеюсь, мой опыт поможет и вам принять решение.

У этой статьи есть продолжение

Многие комментаторы хотели узнать, как я справился с кредитами и счетами за отопление. Я справился: взял шестой кредит и рефинансировался еще раз, а заодно подключил газ почти за полмиллиона. Сейчас проценты по ипотеке ниже стоимости аренды, а отопление всего дома дешевле, чем квартиры.

Как я пытался взять кредит на строительство дома

Ипотека на строящийся таунхаус или квартиру и кредит на строительство дома — это разные кредиты. В первом случае недвижимость остается в залоге, поэтому банк не рискует: если плательщик не сможет вернуть долг, банк продаст его жилье. А вот выдача кредита на строительство объекта, которого еще нет в природе, — операция более рисковая.

Банк не одобрит кредит на строительство, если у вас нет участка. Мы купили участок на свои деньги — это должно было стать дополнительной гарантией для банка: в собственности есть земля, а кредитов нет. Если денег нет ни на участок, ни на дом, я рекомендую основательно все взвесить. Брать кредиты и на покупку участка, и на строительство дома — опасный сценарий.

Я изучил предложения нескольких банков, которые в тот момент выдавали кредиты на строительство, и оформил несколько заявок: в одном банке мне отказали сразу, в другом несколько недель обрабатывали мою заявку и в итоге тоже отказали. У меня хорошая кредитная история без просрочек, и отказы были непонятны.

При личной встрече менеджер банка рассказал, что кредиты на строительство одобряются очень редко. Даже после одобрения могут не пройти проверку документы на строительство — договор с застройщиком, смета и документы на право собственности земельного участка. Если что-то не пройдет проверку, в кредите откажут. Это внутренний регламент банка, и изменить его не получится.

Еще банк требует разрешение на строительство, а его получение занимает несколько месяцев. Пока оформляете разрешение, одобрение банка уже перестанет действовать. Если захотите получить кредит по этой схеме, то разрешение нужно оформлять заранее.

Я решил больше не запрашивать кредиты на строительство и пойти другим путем: составить смету и по мере строительства дома оформлять потребительские кредиты, когда своих денег будет не хватать. Ставка по потребительским кредитам выше, но этот вариант все равно показался мне выгодным: не нужно платить проценты за всю сумму сразу, требуется меньше документов, а строительство можно начать раньше.

После окончания строительства я планировал рефинансировать потребительские кредиты с высокой процентной ставкой одним общим под залог построенного дома. Условия по таким кредитам лучше: ставка на 5—7 процентных пунктов меньше, а максимальный срок больше. В итоге кредитная нагрузка уменьшится.

В итоге мой план выглядел так:

- Составить смету и понять, сколько нужно денег и когда.

- Подавать заявки на кредиты по мере необходимости.

- Рефинансировать все кредиты под залог построенного дома.

Составление сметы

Когда планируют ремонт в квартире, часто выходят за рамки бюджета. Но если в случае с ремонтом можно оставить одну комнату незавершенной, то жить в недостроенном доме не получится. Чтобы не израсходовать весь бюджет при строительстве, мы несколько недель изучали предложения.

Для начала посетили выставочные площадки застройщиков — это несколько десятков плотно стоящих демонстрационных домов. Еще бывают площадки, где несколько мелких застройщиков показывают свои дома — по 1—2 от каждого . Дома похожи, а стоимость зависит от материалов и компании.

Плюс заказа в крупной компании в том, что у них есть банки-партнеры, готовые одобрить кредит на строительство дома в этой компании. Минус — внести изменения в проект по своему желанию нельзя: нужно выбирать из доступных вариантов и их комплектаций. Наши изменения застройщик внести в проект не мог: размер комнат, планировка ванной комнаты и материал стен были фиксированными. Предложенные варианты нас не устраивали.

А еще всю работу пришлось бы заказывать у одного застройщика — это часто бывает невыгодно. От такого предложения мы отказались.

У мелких застройщиков свобода выбора больше. Многие соглашаются бесплатно доработать проект, но редко бывают льготные программы кредитования. Мы хотели дом из оцилиндрованного бревна и искали застройщика, который специализируется на этом материале.

Компанию выбрали на одной из выставок деревянных домов. Нам предложили несколько типовых проектов на выбор. У каждого проекта было несколько вариантов планировки, еще можно было выбрать дерево и его размер. Мы внесли около 10 изменений в проект: увеличили диаметр бревна, козырек у крыши, высоту потолка, размеры комнат, учли перепланировку в ванной комнате. Как выбирали дом и из чего складывалась цена, я расскажу в отдельной статье.

Для планирования сметы нужно знать этапы строительства, их сроки и стоимость. Дом из бревна возводится в два этапа: сначала коробка — это фундамент, стены и временная крыша; затем второй этап — коммуникации, внешняя и внутренняя отделка. После возведения коробки дом должен отстояться, это время отводится под естественное оседание дома при высыхании бревен — усадку. Рекомендация застройщика — не меньше года между этапами. Это особенность деревянного домостроения.

Проект с выбранными материалами и комплектацией стоил 2,6 млн за первый этап и 3,9 млн за второй. Дополнительно мы заложили 300 тысяч на бурение скважины, установку септика и подведение коммуникаций к дому и 10% от сметы на непредвиденные расходы.

Первый этап занимает 3—6 месяцев в зависимости от погоды, а потом еще год усадки. После этого можно начинать второй этап строительства. Итого нам требовалось 2,9 млн в начале строительства и еще 4,6 млн через полтора года.

Предварительная смета на наш дом — 7,5 млн рублей

| На что нужны деньги | Сколько | Когда |

|---|---|---|

| Первый этап | 2,9 млн рублей: 2,6 млн по смете и 0,3 млн на непредвиденное | В начале строительства |

| Второй этап | 4,3 млн рублей: 3,9 млн по смете и 0,4 млн на непредвиденное | Через 1,5 года |

| Внешние коммуникации — скважина, септик, электричество | 300 000 Р | В середине второго этапа |

План финансирования

После сбора вводных я сел составлять бизнес-план.

На первый этап нужно было 2,9 млн рублей. У нас было накоплено 900 тысяч, родители закрыли вклады и подарили нам еще 800 тысяч. Оставшиеся 1,2 млн я планировал взять в кредит. Первый этап продлился полгода.

Второй этап начинался через год после завершения первого. На него требовалось 4,6 млн рублей с учетом запаса в 10% и расходов на скважину, септик и электричество. Я планировал каждый месяц после начала первого этапа откладывать 50 тысяч рублей на второй этап — за полтора года накопится 900 тысяч. Остается 3,7 млн рублей. На потребительские нужды банки обычно дают не более 1,5 млн. Я рискнул и заложил в план получение двух кредитов по 1,5 млн с интервалом 1—2 месяца . Одобрит ли их банк и по какой ставке — я знать не мог. Оставшиеся 700 тысяч я договорился занять у друзей, если деньги потребуются.

Итого: кредит 1,2 млн на первый этап, два кредита по 1,5 млн на второй и долг 700 тысяч у друзей.

Все кредиты я планировал брать на максимально возможный срок — для потребкредитов это 5—7 лет . Так ежемесячный платеж и общая кредитная нагрузка будут меньше, а вероятность одобрения следующих кредитов — больше. От страхования жизни отказывался: с ним получалось не так выгодно, даже с учетом того, что кредитную ставку понижали. Еще при досрочном закрытии кредита страховка, как правило, не возвращается.

В начале лета 2016 года, когда я составлял план, средняя ставка по потребительским кредитам без оформления страховки была около 20%, а ставка рефинансирования — 11%. Я рассчитывал, что ставка будет снижаться и дальше, но на всякий случай заложил планируемую кредитную нагрузку по ставке 21% годовых. При моих параметрах суммарный ежемесячный платеж по кредитам составил бы около 95 тысяч.

Финал моего плана — рефинансирование всех кредитов одним под залог построенного дома. Банк принимает в залог только зарегистрированные объекты — на процесс регистрации построенного дома я заложил еще 6 месяцев.

У каждого банка свои требования к объекту залога. Например, не все банки принимали в залог деревянные дома, а некоторые вообще не работали с загородной недвижимостью — только с квартирами. Иногда требования предъявлялись к фундаменту, наличию коммуникаций и удаленности от ближайшего города, в котором есть офис банка.

На тот момент в Москве я нашел всего пять банков, которые были готовы принять деревянный дом в залог. Это второе рискованное допущение: за время строительства кредитная политика банков могла измениться и дом уже не подходил бы под залоговые условия.

В залог оформляются зарегистрированные дом и участок, а банки давали в кредит только 50—70% от их совокупной оценочной стоимости. После рефинансирования я мог рассчитывать на ставку 12—14% годовых при сроке 10—15 лет . Если рефинансировать 4,2 млн рублей — сумма всех кредитов по плану — на 15 лет по ставке 14%, ежемесячный платеж будет около 56 тысяч. Это меня устраивало.

Как все вышло на самом деле

Первый этап строительства. В июне 2016 года Центральный банк снова снизил ключевую ставку на 0,5%. Курс евро, от которого зависит стоимость внутридомовых коммуникаций и оборудования, в течение зимы и весны снижался. Я решил, что пора действовать.

Первый кредит на 1,2 млн рублей под 20,9% годовых оформил в том же банке, где брал и досрочно закрыл автокредит: от банка поступило предодобренное предложение. От страховки отказался. Договор на строительство подписал в тот же день, через неделю на участок приехали строители.

Когда копали котлован под фундамент, оказалось, что из-за особенностей участка фундамент нужно дополнительно укреплять и делать глубже. Друг, работающий в сфере ландшафтного проектирования, согласился с выводом строителей. Укрепленный фундамент обошелся в дополнительные 350 тысяч и сразу съел 300 тысяч, отложенные на непредвиденные расходы. Мне повезло, что с момента составления плана прошло несколько месяцев и я смог накопить немного больше.

Как и планировал, весь год после первого этапа я откладывал на второй этап строительства.

Второй этап строительства. Когда пришло время второго этапа, я подал заявку на 1,5 млн в другой банк — там была акция с фиксированной ставкой 15,9%. Кредит мне одобрили без проблем, но максимум на 5 лет. Я согласился. Ставка была привлекательная, а страховку не навязывали. Строители приступили к работе. По плану мне предстояло взять еще один кредит на 1,5 млн, а если денег не хватит — занять у друзей.

Еще один кредит понадобился спустя два месяца, и к тому моменту начали появляться потребительские кредиты до 5 миллионов. Я обратился в банк, у которого было спецпредложение по такому кредиту. Количество звездочек в условиях зашкаливало: обязательное страхование жизни и здоровья, условие заблаговременного внесения платежа, только онлайн-заявка для минимальной ставки. На рассмотрении заявки банк увеличил процентную ставку и предложил оставить в залог автомобиль — я отказался.

Через пару дней я узнал о предодобренном предложении от еще одного банка, в котором я раньше брал и благополучно погасил кредит. Банк предлагал взять 1,5 млн под 18,5%. В итоге я шел по плану: взял два кредита по 1,5 млн, а ставка оказалась ниже, чем я закладывал.

Непредвиденные расходы. Аппетит приходит во время ремонта — на втором этапе начали появляться непредвиденные «хотелки». Захотелось окна побольше на первом этаже — плюс 40 тысяч. Дополнительно установить мансардные окна — еще 220 тысяч.

Еще через неделю друзья поделились с нами опытом использования теплых полов, которые, конечно же, не были учтены в нашей смете. Мы ограничились теплым полом в прихожей, на кухне и в санузле — без дорогих сенсоров и регуляторов получилось 130 тысяч с работой.

мы потратили на теплые полы

Мы строили дом для себя и надолго, поэтому пошли навстречу желаниям. Итого плюс 390 тысяч к смете.

Пока шла внешняя отделка и проводились внутренние коммуникации, появились новые незапланированные траты. На обустройство и ввод всех коммуникаций по плану было заложено 300 тысяч, но скважину пришлось бурить глубже, чем рассчитывали, — в итоге все 300 тысяч ушли только на подведение воды и канализацию. Установка счетчика, ввод в дом электричества и прокладка кабеля под землей вместо висящих над участком проводов обошлись еще в 65 тысяч. Также в смете не было заземления — плюс 45 тысяч, включая оборудование и установку. Вместо 300 тысяч мы потратили 410.

Со всеми дополнительными работами стоимость второго этапа получалась 4,7 млн — на 100 тысяч больше запланированных расходов. За полтора года я накопил около миллиона и взял два кредита по 1,5 млн для второго этапа. Но мне все равно не хватало 700 тысяч, которые через пару месяцев нужно было платить рабочим.

Я не хотел напрягать друзей, но общий платеж по всем кредитам на тот момент составил около 95 тысяч. Очередной кредит я брать не хотел: сумма в 100 тысяч ежемесячно была для меня психологической отметкой, которую не хотелось перешагивать.

В итоге я занял у друзей 400 тысяч и вычеркнул из сметы работы еще на 300 тысяч: оставил на потом установку межкомнатных дверей и газового оборудования, ограничившись электрическим котлом. Обогрев дома в этом случае дороже, но подключение к газу в нашем поселке стоит примерно 600 тысяч и занимает почти год.

Еще через месяц дом был готов: проведены и запущены коммуникации, завершена отделка и установлена сантехника. Не было только межкомнатных дверей, но их мы смогли установить буквально через месяц. Из мебели только кухня, холодильник и кровать — все подарили родственники к новоселью. Но уже можно было жить в доме и экономить на аренде квартиры.

Регистрация дома

Чтобы рефинансировать свои кредиты, мне нужно было зарегистрировать дом — иначе банк не возьмет его в залог. Регистрация занимает несколько месяцев, но я смог сэкономить время.

По совету знакомых я обратился в компанию, которая занимается сбором и оформлением документов. Мне выделили менеджера, который занимался регистрацией дома. Я оформил на него нотариальную доверенность, чтобы он мог от моего имени выполнять регистрационные действия. В доверенности было указано, что доверенное лицо может только регистрировать (ставить на учет) объекты недвижимости, но не имеет права их продажи. За свое имущество я был спокоен.

я заплатил за сбор и оформление документов

Я обратился в компанию заранее, и менеджер предложил мне заняться оформлением во время строительства дома. Я так и сделал.

Регистрация заняла 6 месяцев, в процесс оформления документов я не вникал. За это время менеджер пару раз звонил мне, чтобы сообщить статус. Все необходимые документы он запрашивал и оформлял без меня — я сэкономил время и нервы. За услуги компании я заплатил 35 000 рублей — всю сумму после завершения оформления. Я получил выписку из Росреестра с адресом дома и моим именем и еще с десяток разных документов, которые пришлось оформить менеджеру для регистрации.

К моменту завершения строительства дом был зарегистрирован.

Рефинансирование кредита

При составлении бизнес-плана я отобрал банки, которые были готовы взять мой дом в залог. На сайтах банков я проверил актуальные ставки по кредитам под залог недвижимости и выбрал банк с наименьшей ставкой.

С менеджерами банка я уже общался, но все равно позвонил, чтобы уточнить список документов. Через неделю я собрал весь пакет документов и направился в банк для оформления кредитной заявки.

Перед подачей заявки сумма задолженности по всем кредитам была 4 млн — именно столько я запросил. В моей кредитной истории не появилось ни одной просрочки, все текущие кредитные обязательства я выполнял вовремя — и через неделю я получил одобрение банка.

Оставалось сделать оценку дома с участком и предоставить в банк отчет. Оценка стоила 18 000 рублей и заняла меньше недели. В отчете дом с участком оценили в 7,6 млн рублей. В одобрении банк указал, что может выдать максимум 60% от оценки — этого хватало для закрытия всех кредитов.

Но здесь начались проблемы: залоговый отдел банка не хотел принимать независимую оценку, аргументируя это падением рынка загородной недвижимости. Эксперты банка оценили дом с участком только в 5,6 млн — 60% от этой суммы хватало только на два кредита из трех. Мои аргументы, договоры на строительство и обращение к руководителю отдела ипотеки с просьбой пересмотреть оценку не изменили решение банка.

Подавать заявку в другой банк я не хотел: не было гарантий более высокой оценки залога, а срок одобрения уже истекал. Я согласился на условия банка и рефинансировал два кредита из трех. Несмотря на то что ставка по первому кредиту была выше, мне оказалось выгоднее рефинансировать второй и третий кредит: по ним был больше остаток задолженности, а мне было нужно перевести на меньшую ставку как можно большую сумму.

После рефинансирования остался кредит с самой высокой ставкой и долг друзьям — в сумме почти 1,5 млн. Мне хотелось уменьшить ставку и отдать долг как можно скорее. В интернете я нашел акцию на рефинансирование по ставке от 10,99%. По акции разрешалось рефинансировать кредит и получить дополнительно наличные, но в сумме не более 1,5 млн. Я понимал, что предлог «от» может означать любую ставку, но все равно заполнил заявку.

Предварительное одобрение без точной ставки я получил через час по смс. На следующий день я принес оригиналы документов, подписал анкету, и через полчаса менеджер сообщил, что рефинансирование одобрили по минимальной ставке — 10,99%. Я закрыл дорогой кредит и отдал долг друзьям.

Итоги

С момента покупки участка до переезда в дом прошло 2,5 года, из которых примерно каждый четвертый день я занимался бюрократией: анализировал предложения банков, отправлял кредитные заявки, собирал документы, посещал офисы банков и не только. Мой рискованный план претерпел коррективы по ходу выполнения, но в целом сработал. Я потратил много времени и нервов, не говоря уже о деньгах.

я плачу в месяц по всем кредитам

Сейчас у меня два кредита: залоговый на 15 лет под 13,5% и потребительский на 5 лет под 10,99%. Общий ежемесячный платеж — 82 тысячи рублей. Это больше ипотечного платежа за двушку у Мкада. Нам пришлось сильно сократить траты на развлечения и забыть про поездки на отдых. Но через три года я уже погашу потребительский кредит и смогу больше платить по залоговому.

И главное — у нас есть свой дом. Это стоило всех пройденных испытаний.

Запомнить

- Оцените финансовые возможности.

- Составьте смету и бизнес-план.

- Контролируйте строительство, чтобы не возникло непредвиденных расходов.

- Зарегистрируйте дом в Росреестре.

- Рефинансируйте кредиты под залог недвижимости.

Предрекая вопросы читателей

- Нынешний кредит застрахован, а на дом я оформил отдельную страховку от пожара, короткого замыкания, кражи и по другим рискам. Без страховки оформлялись кредиты, которые уже рефинансированы.

- Родители бедствовать не будут. Мы построили большой дом, где все смогут жить вместе.

- Подкопить и купить дом без кредитов я не решился: материалы дорожают, курс евро растет, а аренда квартиры съедает половину накоплений.

- Если вместо дома купить квартиру за 7,5 млн в ипотеку под 10% на 15 лет, то платеж будет примерно такой же, как у нас сейчас. Так сэкономить не получится.

- Сумма ежемесячных процентов за первые годы примерно равна стоимости аренды двушки в Москве. Чем дальше, тем меньше проценты.

- При текущих платежах оба кредита мы погасим через 6 лет, а не через 15. Срок кредита растянут намеренно для уменьшения рисков и минимального платежа.

- Каждый месяц мы можем выбрать: отложить деньги или досрочно погасить часть кредита.

- Статья про финансовую сторону строительства, а не про материал дома. Затраты на обслуживание и энергоэффективность я опишу в следующей статье.

- Дом — не единственная семейная недвижимость. В сложной ситуации имущество можно продать.

- Описанный в статье сценарий — это такой же риск, как получение любого кредита. Если правильно оценить возможности, такой план станет альтернативой кредитования загородного строительства.

- В 2020 году мы еще раз рефинансировали ипотеку. Теперь ставка 8,9%, а проценты уже давно меньше стоимости аренды квартиры.

- Энергоэффективность дома тоже проверили и подключились к газу. За газ платим в среднем 1000 рублей в месяц.

Одно слово — КРАСАВЧИК!

Ярослав, я понимаю, что когда у вас семья и двое детей — приоритеты, наверное, другие и рисковать не хочется. Я также понимаю, что у вас во Владимирской области все то же самое можно купить и построить дешевле и что зарплаты тоже, к сожалению, сильно разнятся со столичными. Но мы хотели, чтобы наши дети росли за городом, а не в бетонных 30-этажных джунглях столицы, поэтому намеренно «связали» себя с загородной жизнью.

Теперь по пунктам. И снова вы везде ошиблись. Видимо, судите по себе и/или не обладаете реальной информацией. Рад поделиться фактами. Не знаю, сможете ли вы меня услышать, но я все же попытаюсь еще раз ответить пусть не вам, но хотя бы читателям:

1. Трешка в Москве стоит не дешевле загородного дома, с ипотекой даже под 10% переплата будет такой же. Дом тут ни при чем. Плюс см. последний абзац «Итоги»: после погашения одного по второму можно платить намного больше. Срок будет 6-7 лет, переплата значительно меньше. Ежемесячные проценты примерно равны стоимости аренды квартиры 2-комнатной квартиры. Мы ничего не теряем, а вкладываем в свое жилье те деньги, которые просто сжигала аренда. Ваш первый тезис ни о чем 🙁

2. И снова мимо. За однушку мы платили 5+ тысяч, за хорошую 2-3-комнатную квартиру с зеленым двором и охраной (как у нас в поселке) отдавать нужно 10+, т.е. минимум 120 в год. С домом будет так же, если не дешевле. СРЕДНЕМЕСЯЧНОЕ по году: УК — 2.5, свет+отопление — макс. 3, транспорт не дороже чем если жить в Мск (проездной на электричку — 2.5 = Тройка), добраться до электрички много бензина не надо, вывоз мусора уже включен в УК, расходники по дому — 3 с запасом (за год больше 30 явно не будет). Пусть даже будет 15 вместо 10, но это не 30 и не 50!

3. Да с чего вы это взяли? Мою выписку по счету в руках держали или наличные пересчитали? В курсе сколько мы с женой зарабатываем? Нет. И ответы другим «комментаторам» как вы про родителей тоже прочитали по наискосок. Так зачем же тогда писать? И еще раз: дом с участком — не единственные активы нашей семьи.

4. Про «развод» и продажу дома уже отвечал. Давайте когда будете разводиться, сами поделитесь опытом с читателями. Может даже целый лонгрид напишете, а мы почитаем и с удовольствием прокомментируем как вы поделили имущество и детей. А хамить, говорить про слабоумие и обсуждать надуманные факты из личной жизни других людей много ума не надо. Это, пожалуйста, у себя на кухне делайте.

5. И опять вы мои деньги считаете. Мы строили дом для себя и надолго. Понты — это красный порш. Наши вложения — это не понты и не инвестиция, это комфортная жизнь! Попробуйте сравнить стоимость мансардных окон и аренды (или еще веселее, покупки!) машиноместа в новостройке. Во Владимире, конечно, такой проблемы нет, а в Москве есть. Мне не хочется искать бесплатную парковку и покупать 20 кв. м. под домом за миллионы. После этого и теплый пол, и мансардные окна кажутся детским лепетом.

В выводе вы снова ошиблись: у нас нет потерь, только приобретения. Почему-то все забывают про стоимость аренды! Напомню, что в Москве даже уютная отремонтированная однушка с ЖКХ, пресловутым вывозом мусора и ХАПремонтом в аренду обойдется от 40 тысяч, а скорее дороже. Наши проценты ненамного выше, и с каждым месяцем будут снижаются даже без учета досрочных гашений.

Я рад за ваш построенный дом, правда. Но в моем случае ваши очередные «доводы» опять потерпели крах. Да, было непросто все это реализовать. Да, пришлось побегать. Но результат налицо: наши деньги не сжигает аренда, а мы живем на природе! Если у вам такой вариант не близок, это не значит, что другим нельзя и у них не получится.

Мы с супругой проработали несколько сценариев и делимся опытом в статье и комментариях, чтобы помочь читателям, а не чтобы «понтоваться» мансардными окнами. Мы уже сэкономили больше миллиона на аренде и, что важнее, несколько лет своей жизни!

А ваше хамство и очередная пачка неверных выводов и домыслов только подтверждают простую мысль: это сценарий не для вас. Но раз вы на него не способны, не надо (не)осознанно убеждать в этом остальных читателей!

ivan, ну вы же не серьезно это? Автор приобрел дорогой неэффективный дом дорогим неэффективным способом, а вы плюсуете ему. По итогу у него дом за 8 млн, которые после выплат кредитов через 10-15 обойдется ему с процентами в 13-16 млн. Существуют десятки способов достигнуть его цели более эффективно и правильно. Он них я бы подискутировал с ним лично где-нибудь в баре на Кипре, только вот я буду на Кипре, а он — нет, будет пахать на того дядю из банка ближайшие 10 лет точно.

Человек загнал себя в кабалу из 80К в мес 60К — это проценты банку. И еще живи так 15 лет, экономь на всем подряд. Судя по всему его доход 150-200 тр в мес, он сам указал, что копит миллион за полтора года. Ну елки-палки, в чем проблема накопить за 3-5 лет те же 3-5 млн, взять еще 2 в ипотеку и взять готовый дом? Или взять небольшой объект, выплатить, продать, взять побольше и так далее.

Зачем эти подвиги? Для кого? Чтобы банки больше заработали на вас? Извините, но тут не одно слово «красавчик», а два вспоминаются: «слабоумие и отвага».

Ипотека на строительство частного дома от Альфа-Банка

Информация о ставках и условиях ипотечных продуктов в России предоставлена банками или взята из открытых источников. Пожалуйста, уточняйте условия продуктов в отделениях банков или по телефонам справочных служб.

Рекомендуемые ипотечные продукты других банков

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 до 8 500 000 ₽

- Ставка: от 6.3 %

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15 %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 600 000 ₽

- Ставка: от 6.8 %

- Срок: от 3 лет до 25 лет

- Первоначальный взнос: от 10 %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Залог: обязательный залог приобретаемого имущества

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 до 12 000 000 ₽

- Ставка: от 6.35 %

- Срок: от 3 лет до 30 лет

- Первоначальный взнос: до 80 %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Поручительство: возможно

- Залог: обязательный залог приобретаемого имущества

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 до 6 000 000 ₽

- Ставка: от 5.4 %

- Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15 %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 до 6 000 000 ₽

- Ставка: от 5 %

- Срок: от 3 лет до 30 лет

- Первоначальный взнос: от 15 %

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Ипотека на новостройки

Отзывы об ипотеке в Альфа-Банке

Внимательно читайте договор по кредитным картам. Со мной произошло следующее. Оформила кредитную карту в 2019г. на 50000. В одностороннем порядке Читать далее.

Внимательно читайте договор по кредитным картам. Со мной произошло следующее. Оформила кредитную карту в 2019г. на 50000. В одностороннем порядке банк увеличил кредит до 87000.В 2021 г сняла 61000, заплатила 600руб, через день сняла 500 руб, заплатила 500, затем 1000, заплатила 500руб комиссии. Оказывается, можно снять в месяц 50000. Договор на руки не выдали. Когда сняли комиссию в превый раз, звонила в банк, менеджер о том, что 50000 в месяц можно снимать, при последующих снятиях будут списываться деньги не сказал ни слова. Разговаривал по- хамски, сказал, что вина моя, я подписала договор. Банкомат о снятии комиссии не предупреждает. Вообще банк ведёт себя как цыгане на рынке. Лишь бы деньги содрать.На вопрос, где я могу оставить отзыв, менеджер сказала, что такой опции у них нет.Не хочу, чтобы вы ошиблись так как я. Скрыть

Ипотека на строительство частного дома от Альфа-Банка

Отдельных программ по ипотеке на строительство дома в Альфа-Банке нет. Однако предлагаются потребительские займы, помогающие получить деньги на закупку материалов и оплату работ. Ипотека предусмотрена только для приобретения готовых загородных домов на первичном или вторичном рынке.

Особенности ипотеки на строительство частного дома в Альфа-Банке

.jpg)

В банке можно подобрать подходящие условия по финансированию строительства.

Многие люди задумываются о самостоятельной постройке жилья. Однако возведение частного дома сопряжено с большими затратами. По причине недостатка собственных средств владелец участка начинает искать альтернативные способы финансирования. Поскольку строящиеся здания не считаются ликвидным имуществом, ипотеку под их залог кредитные учреждения выдают редко. Однако Альфа-Банк разработал ряд выгодных предложений, помогающих получить нужную для завершения строительства сумму.

Программы обладают такими особенностями:

Узнать все условия и рассчитать кредит можно на официальной странице банка.

Преимущества

К положительным качествам кредитов наличными в Альфа-Банке относятся:

- сниженные процентные ставки для постоянных клиентов;

- удобные способы погашения;

- увеличенные лимиты при предоставлении залога;

- минимальный пакет документов при получении кредита зарплатными клиентами;

- возможность дистанционного оформления займа и перечисления денег на имеющуюся карту.

Условия получения займа

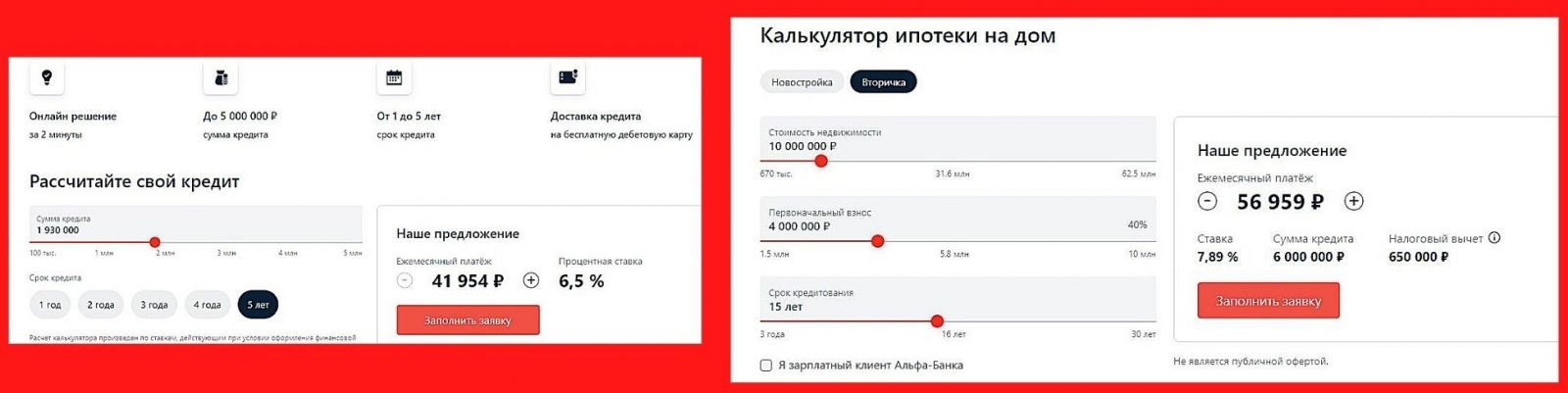

Для разных займов производится предварительный онлайн расчет.

Кредит наличными на строительство имеет такие параметры:

- максимальная сумма займа — 5 млн руб.;

- период кредитования — от 12 до 60 месяцев;

При покупке готового дома можно получить ипотеку на таких условиях:

- максимальный кредитный лимит составляет 20 млн руб. (для жителей Москвы), 10 млн руб. — для клиентов, зарегистрированных в регионах;

- срок погашения займа достигает 30 лет;

- размер первоначального взноса составляет не менее 20% от стоимости дома.

Тарификация

Минимальная ставка при получении кредита наличными на строительство равна 6,5% в год. При оформлении ипотеки на готовый дом переплата начинается от 6% годовых.

Основные требования банка

Подходящую программу клиенты банка могут выбрать самостоятельно.

В случае использования ипотечной программы тем или иным критериям должны соответствовать и клиент, и недвижимость.

К заемщику

Клиент, желающий получить ссуду на строительство загородной недвижимости, должен соответствовать таким требованиям:

- быть старше 21 года, моложе 70 лет (на дату внесения последнего платежа);

- работать на последнем месте не менее 4 месяцев — для ипотеки, 3 месяцев — для потребительского кредита (общий трудовой стаж должен составлять не менее года);

- иметь гражданство РФ (регион регистрации по месту жительства значения не имеет);

- получать не менее 10 тыс. руб. после вычета налогов.

К недвижимости

При оформлении ипотеки на покупку готового объекта недвижимости дом должен соответствовать таким требованиям:

- быть снабженным отопительной системой любого типа;

- иметь системы горячего и холодного водоснабжения, функционирующие постоянно;

- быть подключенным к централизованной канализации;

- оснащаться исправными сантехническими приборами и дверьми;

- иметь кирпичный, бетонный или каменный фундамент.

Дом не должен быть ветхим или подлежащим сносу. При оформлении кредита наличными на небольшой срок соответствие этим требованиям не является обязательным.

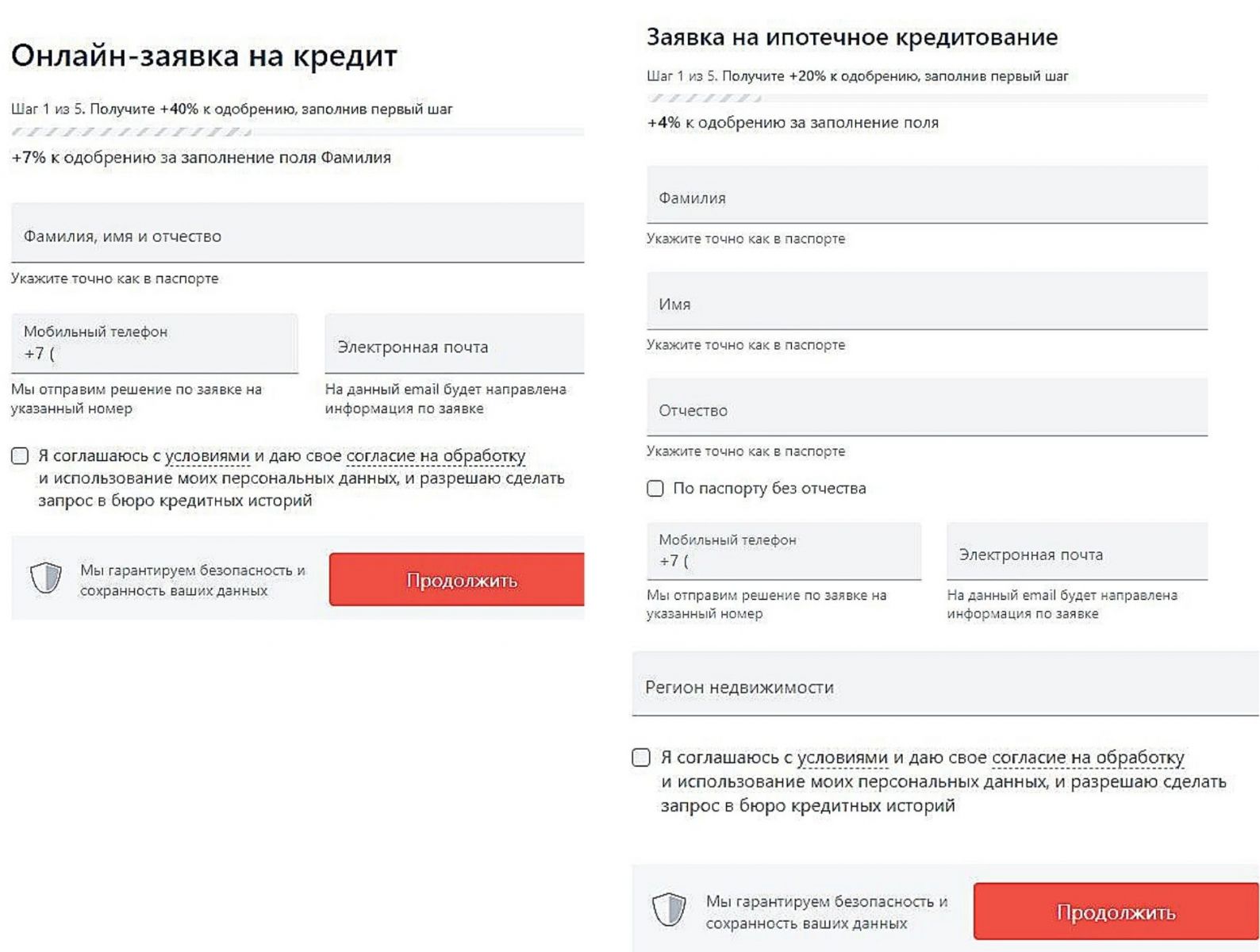

Нюансы оформления кредита на возведение дома

В заявке ипотечного кредита помимо личных данных указывается область в которой будет приобретен дом.

Чтобы подать заявку на ипотечный или потребительский заем, нужно перейти на сайт Альфа-Банка. После этого открывают раздел кредитов, выбирают нужную программу, изучают информацию о ней. Нажимают клавишу «Подать заявку», переходят к заполнению электронной анкеты. В ней указывают:

- личные данные клиента;

- телефонный номер;

- электронный почтовый ящик;

- серию и номер паспорта;

- сведения о месте трудоустройства, стаже работы;

- данные об уровне заработной платы;

- информацию о контактных лицах;

- дополнительные сведения.

После тщательной проверки данных нажимают кнопку «Отправить». Заявка поступает на рассмотрение, которое длится 3-5 дней. В случае положительного решения сотрудник банка связывается с клиентом, назначает дату подписания договора. Завершить оформление кредита можно как в офисе, так и на дому.

Перечень необходимых документов

Зарплатный клиент Альфа-Банка может предоставить только паспорт и любой второй документ, например:

- СНИЛС;

- полис ОМС;

- водительское удостоверение;

- заграничный паспорт.

Прочим клиентам придется предоставлять справку 2-НДФЛ, документы на транспортное средство или недвижимость, полис каско или ДМС, выписки по счетам в других банках.

Источник https://journal.tinkoff.ru/building-loan/

Источник https://www.vbr.ru/banki/al_fa-bank/ipoteka/kalkulator/stroitelstvo_chastnogo_doma/

Источник https://alfabankpro.ru/ipoteka-na-stroitelstvo-doma/