Давая в долг, не гонитесь за процентом

Класс долговых активов – это депозиты, облигации, займы. Всё, что вы заняли под заранее понятный (или до конца непонятный, что обычно лучше) процент. Как класс акции лучше. Но в долг давать тоже можно. Хотя и осторожно. Вот про это осторожно и пойдёт речь.

Инвестируя в долговой актив, не ищите большую ставку процента. Если вы специалист, то максимизируйте риск-доходность. Если вы новичок, максимизируйте лишь надёжность и больше ничего.

Давайте воспроизведём логику Абсолютного Дурака. Сначала он вспомнит про «Сбербанк», как в нашей стране принято, но процент покажется маленьким. Он заметит, что в мелких банках ставка выше на 3-4%. Затем он обратит внимание, что есть кредитные заведения, которые вроде вообще не банки, но ставка там выше на 10-20%. Но и это не предел. В интернете есть заведения, которые даже не заведения, а непонятно что, но ставка там 10-20% в месяц. Если Дурак будет достаточно упорен, он найдёт какое-нибудь окончательно рекордное предложение вроде «5% в день», бывают и такие. Он переведёт туда деньги, это будет его первым и последним шагом. Перед нами пример, как максимизировали единственный параметр – обещанная доходность.

Если компетенции не хватает, то даже не пытайтесь отбирать по параметру риск-доходность, достаточно будет отбора только по риску. Мы же помним, что все премии, бездумно собранные за риск, рано или поздно придётся возвращать? Либо эти премии собираются обдуманно, становясь реальной премией за скилл, либо мы вообще не думаем. Дурак, остановившийся на стадии «Сбербанка», не был бы таким уж дураком.

Один из способов оптимизировать по риску – минимизировать ставку.

Как это ни странно звучит: я бы сделал вклад, но какой-то у вас процент большой. Поменьше не найдётся? Но это логично. Если вы будете рандомно покупать долги с большей ставкой, то в середине этого пути вы не повысите матожидание, оно будет почти таким же, но отрастите большие и длинные хвосты вероятности – а оно вам не надо. В конце этого пути вы просто вложитесь в пирамиду и потеряете всё. Остановитесь в начале.

Помните: после того, как отменили долговые ямы и придумали АО и ООО – любой, занимающий деньги, немножечко пирамида.

Не зря ООО – это общество с ограниченной ответственностью. Сколько бы ни было должно юридическое лицо, долг не перейдёт на стоящие за ним физические лица. Для этого, в частности, и существует сама концепция юридического лица: чтобы людям было нестрашно вести бизнес, и они бы рисковали заранее понятной суммой, а не своей почкой или свободой. В своё время это сильно подстегнуло деловую активность, но ограниченная ответственность теперь зачастую означает полную безответственность.

Помните, что общество и государство в большинстве стран на стороне должника, а не кредитора, даже если должник – миллионер, а кредитор – бедный пенсионер. Вопрос в том, на сколько ваш заёмщик – пирамида, на 1% или на 100%. Как правило, КПК и МФО конструкции полупирамидного типа. Изначально они хотят с вами расплатиться, но, строго говоря, не обязаны. Верить в их добрую волю можно, но это как нести деньги в хайп и остановиться на полдороги.

В нормальном банке вам не выпишут процент больше инфляции: всё будет в диапазоне плюс-минус пара процентов. Примерно так же будет по облигациям.

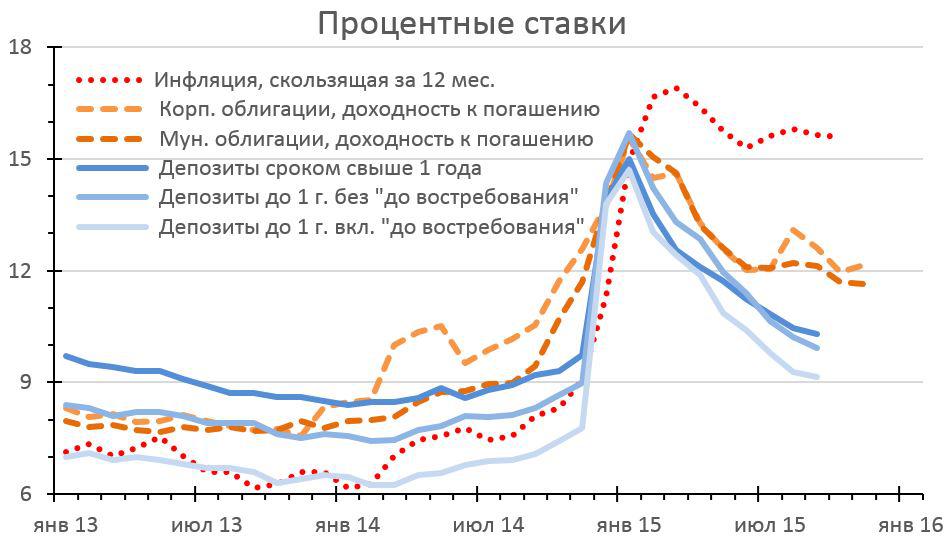

Вот старая картинка, но нам сейчас важна суть.

Замечу, что также вы ещё подписались и на небольшой дополнительный риск – дефолта эмитента и гиперинфляции. Вряд ли это случится завтра. Возможно, не случится никогда. Но мало ли? С этим плюс-минус пара процентов может получиться как в анекдоте про зебру: «Белая полоса, чёрная полоса, белая, чёрная, белая, а потом – задница». В случае банковского депозита самая банальная, даже без катастроф: инфляция вдруг окажется выше вашего процента не на 2%, а на 20%.

Как процентная ставка влияет на инвестиции

Влияние процентных ставок на кредитование, сбережения, инвестиции и потребление

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять и, соответственно, транслируется в динамику денежно-кредитных показателей, потребительского и инвестиционного спроса. При прочих равных обстоятельствах чем ниже процентные ставки, тем выше рост кредитования, потребления и инвестиций, и наоборот.

Снижение или повышение рыночных процентных ставок оказывает влияние на спрос на рынке заемных средств для населения и предприятий, определяя их доступность, с одной стороны, и привлекательность — с другой. По оценкам Банка России, изменение средневзвешенной рублевой процентной ставки на 1 п.п. приводит к изменению кредита экономике примерно на 1,5% с лагом в один квартал. В дальнейшем, если не происходит возврата ставки к исходным значениям, отклик достигает 2,3% через год и 3,0% через два года. Требуется значительный период для переноса изменения ставок на стоимость обслуживания всего объема задолженности по кредиту. в России, например, лишь менее 20% от совокупного кредитного портфеля банков представлено краткосрочными заимствованиями и обращается на протяжении одного года.

Сила и скорость влияния изменения процентных ставок на показатели кредитования могут зависеть от некоторых особенностей кредитного рынка, в том числе от того, насколько распространена практика установления плавающих ставок по кредитам (изменение которых привязано, например, к изменению ключевой ставки или ставок МБК), а также от досрочного погашения обязательств и от структуры задолженности реального сектора по срокам. Так, по данным Банка России, большинство кредитов выдается российскими банками по фиксированным ставкам: средняя доля таких кредитов в общем объеме составляет около 85% (см. приложение 2). В случае увеличения доли кредитов по плавающим процентным ставкам реакция объемов кредитования на изменение ключевой ставки может ускориться.

В рамках действия кредитного канала в его современном понимании изменение как процентных ставок, так и объемов кредитования отражается на уровне долговой нагрузки в экономике в целом и ее отдельных сегментах. Уровень долговой нагрузки показывает, какая часть доходов заемщиков уходит на выплату процентов и погашение долгов и, соответственно, насколько платежеспособным будет их спрос на заемные средства в экономике. Анализ изменения уровня долговой нагрузки позволяет составить представление о том, как меняются реальные возможности субъектов экономики по направлению средств на потребление и инвестиции, а также каков потенциал дальнейшего расширения ими заимствований. Для измерения уровня долговой нагрузки может быть использован такой показатель, как коэффициент обслуживания долга — отношение потока платежей по накопленному долгу, включающих как погашение части долга, так и выплату процентов, к величине текущих доходов. По оценкам, изменение ставок по кредитам оказывает наиболее сильное влияние на уровень долговой нагрузки в текущем квартале. По оценкам Банка России, при изменении средневзвешенной процентной ставки по кредитам в рублях и иностранной валюте на 1 п.п. коэффициент обслуживания долга для населения сонаправленно изменяется приблизительно на 0,1 п.п., для компаний — на 0,3 процентного пункта. Учитывая наличие лагов трансмиссии, а также срочную структуру кредитования, влияние ставки полностью отражается на уровне долговой нагрузки в течение примерно двух лет, следующих за периодом изменения ставки. Существуют и другие факторы, которые влияют на динамику долговой нагрузки, например колебания валютного курса, приводящие к переоценке объема задолженности в иностранной валюте. В отдельных случаях вклад таких факторов в формирование долговой нагрузки, а следовательно, и кредитной активности может существенно превышать непосредственно вклад изменения процентных ставок. Это, во-первых, может значимо влиять на трансмиссию денежно-кредитной политики и, во-вторых, являться источником рисков для финансовой стабильности. Превышение критических уровней долговой нагрузки, как подтверждают и оценки Банка России, может приводить к увеличению рисков неплатежеспособности домохозяйств и компаний реального сектора и последующему их банкротству. Результатом может выступать снижение финансовой устойчивости банковского сектора в связи с накоплением проблемных кредитов и сокращением уровня достаточности капитала. Это, в свою очередь, может стать фактором резкого и длительного охлаждения кредитной активности, роста премий за кредитный риск, снижения эффективности воздействия денежно-кредитной политики на экономику через изменение процентных ставок, а при наиболее неблагоприятном развитии событий — источником кризисных явлений в экономике. Подобные эффекты также относятся к действию кредитного канала. С учетом указанных факторов при оценке влияния кредита на экономику в фокусе внимания Банка России находятся не только основные денежно-кредитные агрегаты, но и показатели долговой нагрузки заемщиков, а также широкий круг индикаторов функционирования банковского сектора. Кроме того, Банк России принимает во внимание, что на динамику кредитной активности могут оказывать влияние макропруденциальные меры и изменения банковского регулирования, и оценивает потенциальные эффекты подобных мер на трансмиссионный механизм денежно-кредитной политики, а также учитывает их при прогнозировании и принятии решений.

Средняя ставка, взвешенная по объему предоставленных средств по всем срокам.

Изменение кредитной активности влияет на динамику экономической активности как на горизонте до года, так и на более длительных горизонтах (до 2,5 лет), в том числе из-за сопряженного изменения уровня долговой нагрузки.

Изменение привлекательности заимствований и сбережений для населения, происходящее под действием изменения процентных ставок, влияет на норму сбережений. Чем больше норма сбережений, тем меньшую часть своих располагаемых доходов население направляет на покупку товаров и услуг, то есть потребительский спрос сокращается, и наоборот, при снижении нормы сбережений увеличивается потребительская активность домохозяйств. Норма сбережений рассчитывается на чистой основе как разница между вложениями в активы и приростом кредитования, отнесенная к располагаемым доходам населения. По оценкам Банка России, изменение средневзвешенной процентной ставки по кредитам населению в рублях на 10% (например, с 10 до 11% годовых) приводит к сонаправленному изменению нормы сбережений на 0,2 п.п. в течение одного квартала. В течение года указанный эффект может достичь 0,3 п.п., так как на устойчивое изменение ставки с течением времени реагирует все больше людей, принимая решение о сбережениях и кредитовании.

Влияние на сберегательную активность возможно оценить с использованием динамики кредитных ставок, так как в основном кредитные и депозитные ставки изменяются сонаправленно.

Во что инвестировать, когда растёт процентная ставка

Банк Канады решил послужить примером остальным Центробанкам и первым завершил программу количественного смягчения. Процентную ставку пока оставили без изменений на уровне 0,25%, но объявили о планах повысить её в середине 2022 года.

Европейский центральный банк решил не торопить события и заявил только о сокращении программы QE. Ставку банк планирует повысить только в случае долгосрочного закрепления инфляции выше 2%.

ФРС на этом фоне проводит наиболее рискованную политику. Сокращение QE только в планах, а на увеличение процентной ставки ведомство пойдёт, когда увидит серьёзные риски повышения инфляционных ожиданий.

Инвесторы, обращая внимание на риторику других Центробанков, всё же ожидают от ФРС сворачивания QE, о котором будет объявлено на ближайшем заседании. А за этим последует и повышение учётной ставки.

На такое событие рынок часто реагирует негативно, так как это притормаживает развитие экономики и повышает стоимость обслуживания кредитов. Но есть и те, кто в условиях роста процентных ставок увеличивают прибыль.

Сегодня представлю вам несколько финансовых инструментов, на которые стоит обратить внимание, когда инвесторы ожидают повышение ставки.

Какова вероятность повышения учётной ставки в США

Участники рынка ожидают повышение учётной ставки в 2022 году. Это можно заметить по более частому упоминанию данного события в СМИ, а также по росту доходности 10-летних казначейских облигаций. За последние два месяца она увеличилась с 1,25% до 1,7%.

Проанализировав некоторые данные, я обнаружил, что вероятность повышения ставки в 2022 году на самом деле достаточно высока, и ожидания инвесторов оправданы. Ниже попробую более подробно объяснить, почему.

Связь QE и процентной ставки

Для того, чтобы решить проблемы, вызванные ипотечным кризисом в 2008 году, ФРС решила включить «печатный станок и залить экономику деньгами». В 2019 году никто не изобретал колесо: пошли по тому же пути, что и в 2008. Это хорошо видно из диаграммы, отражающей размер баланса Федеральной резервной системы.

График баланса Федеральной резервной системы.

Отличие между 2008 и 2019 годами только в объёмах денежных средств. Далее видно, что периодически предпринимались попытки остановить QE, но полномасштабное сворачивание удалось провести только в 2016 году.

А теперь обратим внимание на график учётной ставки ФРС. В моменты, когда ведомство пыталось сократить QE, ставка не поднималась. Регулятор изначально оценивал, насколько устойчивой является экономика, и если наблюдались риски её серьезного торможения, то программа QE возобновлялась. Лишь спустя 8 лет после кризиса экономика восстановилась и могла функционировать без вливания денег.

График изменения учётной ставки ФРС США.

В 2015 году ФРС начал сворачивать QE, и только в 2016 году ставка постепенно пошла вверх.

Связь QE, инфляции и процентной ставки

А теперь давайте обратим внимание на показатели инфляции после ипотечного кризиса.

Изначально она опустилась до -2%, то есть сменилась дефляцией. Затем наблюдался резкий рост до 2% и в последующем до 4%. Когда резкие колебания закончились, инфляция постепенно опустилась к заветным 2%.

График инфляции в США.

Учётная ставка всё это время оставалась неизменной. Инфляция, можно сказать, регулировалась программой QE. Когда отсутствие количественного смягчения перестало оказывать на неё влияние, регулятор задействовал учётную ставку, и до 2019 года с помощью ставки инфляция удерживалась в районе 2%.

Сейчас мы наблюдаем резкий рост инфляции (как это было после ипотечного кризиса), которая сопровождается рекордной программой QE. Следовательно, ФРС скорее всего будет регулировать инфляцию путём сокращения QE, и только если эти меры не помогут, она задействует учётную ставку.

Что будет с фондовым рынком, если поднять ставку и свернуть QE?

В переходный период, когда ФРС свернула QE и начала повышать процентную ставку, фондовый индекс S&P 500 торговался в диапазоне между 1 800 и 2 100 USD. Это продолжалось до 2017 года.

Повышение учётной ставки сигнализировало о полном восстановлении экономики, и регулятору во избежание перегрева приходилось затормаживать её рост. Поэтому последующее повышение учётной ставки сопровождалось ростом фондового индекса, но не таким быстрым, как если бы она не увеличивалась вообще.

Безработица как индикатор повышения процентной ставки

Если обратить внимание на то, как развивались события после ипотечного кризиса, то вероятность повышения учётной ставки в 2022 году должна быть минимальна, так как в прошлый раз до полного восстановления экономики понадобилось 8 лет. Но сейчас ситуация несколько иная. Есть один индикатор, который подсказывает, что ФРС может задействовать более жёсткие меры в борьбе с инфляцией.

Если регулятор сочтёт, что экономика восстановилась и может функционировать без поддержки, то для борьбы с инфляцией будет задействована учётная ставка. Для Джерома Пауэлла (Jerome Powell) индикатором полного восстановления экономики является показатель уровня безработицы. Если он достигает докризисных значений, то это и будет сигналом к повышению ставки.

Проведём ещё одну аналогию с прошлым периодом. После ипотечного кризиса 2008 года уровень безработицы вернулся к докризисным показателям только в 2016 году. Именно тогда ФРС начала повышать ставку.

График уровня безработицы в США.

Перед кризисом, вызванным COVID-19, безработица была на уровне 3,5%, сейчас она составляет 4,8% и стремительно падает. С этой точки зрения вероятность того, что в 2022 году безработица опустится ниже 4% и регулятор начнёт повышать ставку, очень высокая.

Дополнительным индикатором сокращения безработицы является высокий спрос на рабочую силу в США. Рабочие места есть, но население не спешит их занимать. Правительство уже отменяет ковидные пособия, пытаясь простимулировать рынок труда, но пока это не оказывает положительного влияния на занятость.

Если процентную ставку повысят, то не лишним будет обратить внимание на бенефициаров данного события.

Financial Select Sector SPDR Fund

Повышение учётной ставки увеличивает стоимость заёмных денег, а с деньгами работают финансовые организации. Это значит, что для них сложится самая благоприятная ситуация для наращивания прибыли. Искать акции какого-нибудь банка — не самое лучшее занятие, есть высокая вероятность ошибиться. Но можно инвестировать в весь финансовый сектор через ETF. В частности, обратите внимание на Financial Select Sector SPDR Fund (NYSE: XLF).

Данный фонд инвестирует в ценные бумаги компаний, работающих в таких отраслях, как:

- Финансовые услуги.

- Страхование.

- Банки.

- Инвестиционные фонды.

- Потребительское и ипотечное кредитование.

Самую большую долю в портфеле фонда занимает компания Berkshire Hathaway Inc. (класс B) — 12%, далее следует JPMorgan Chase & Co. – 11,34% и замыкает тройку Bank of America Corp. – 7,9%.

Котировки фонда сейчас торгуются на историческом максимуме, поэтому покупать по текущим ценам достаточно опасно. Лучше выждать, когда цена опустится к 50-дневной Скользящей средней и лишь тогда набирать позицию.

График акций ETF Financial Select Sector SPDR Fund.

Simplify Interest Rate Hedge ETF

Есть ещё один нестандартный вариант инвестиций в условиях роста процентной ставки. 17 мая был запущен ETF под названием Simplify Interest Rate Hedge ETF (NYSE: PFIX), который позволяет хеджироваться от роста учётной ставки. Помимо хеджирования, его также можно использовать для обычного трейдинга.

В условиях, когда процентная ставка находится на самом низком уровне, острый период кризиса остался позади, а вероятность роста ставки очень высока, логичным становится выбор данного ETF.

Он работает с инструментами, которые доступны только институциональным инвесторам, хеджирующим свои портфели. В частности, ETF покупает своп-контракты на 20-летние казначейские облигации по ставке 4,25%. Прибыль по контракту можно получить только в момент его исполнения и когда ставка по облигациям поднимется выше 4,25% (на текущий момент она составляет 2%).

Конечная стоимость своп-контракта колеблется ежедневно в зависимости от ожиданий рынка. Если инвесторы закладывают резкое повышение процентной ставки в будущем, то стоимость своп-контракта начинает увеличиваться, а это приводит к росту акций Simplify Interest Rate Hedge ETF. Возможно, это сложно понять начинающему трейдеру, но данный инструмент используется институциональными инвесторами, где работают профессионалы, изучающие мир финансов, и для них это обычные операции.

Если обратить внимание на график акций Simplify Interest Rate Hedge ETF, то они сейчас торгуются возле локальных минимумов, что делает их покупку менее рискованной. К тому же котировки поднялись выше 200-дневной Скользящей средней, а это сигнализирует о возможном развитии восходящей тенденции. Пробой сопротивления на 42 USD послужит дополнительным сигналом к дальнейшему росту цены.

График акций Simplify Interest Rate Hedge ETF.

Акции данного фонда имеет смысл покупать только для спекулятивной торговли. Для долгосрочных инвестиций они не подходят, так как после повышения учётной ставки и восстановления контроля над инфляцией, инвесторы будут закладывать в ожидания уже понижение ставки, что приведёт к падению стоимости бумаг.

Вывод

В данной статье предложено два способа инвестиций в условиях ожиданий повышения учётной ставки ФРС США.

Первый, самый простой и понятный – это инвестиция в финансовый сектор, но котировки предложенного ETF находятся на исторических максимумах, что не очень хорошо для набора позиции, так как в любой момент может начаться коррекция.

Второй способ — спекулятивный и, на мой взгляд, более предсказуемый с точки зрения результата, так как ФРС с крайне низкой долей вероятности опустит ставку ниже 0,25 (об этом даже не рассуждают), а вероятность её повышения считается очень высокой. Но, как всегда, выбор остаётся за вами.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Источник https://journal.open-broker.ru/investments/davaya-v-dolg-ne-gonites-za-procentom/

Источник http://www.consultant.ru/document/cons_doc_LAW_309734/313b655f91cb3a2a4d3fd72df91c74e7805ebad7/

Источник https://blog.roboforex.com/ru/blog/2021/11/03/vo-chto-investirovat-kogda-rastyot-proczentnaya-stavka/