Что значит обвал рынка и можно ли на нем заработать

Обвал рынка, кризис, стагнация и депрессия — таких слов о рыночной и в целом экономической ситуации очень боятся многие начинающие инвесторы. При первых же признаках падения котировок ценных бумаг они в панике стремятся вывести портфель в деньги и остаются вне рынка в ожидании более благоприятного момента. Между тем длиться просадка может месяцы и годы, а полученные средства начнут постепенно обесцениваться. Если же рассматривать обвал рынка наряду с ростом как естественный процесс, можно не только сохранить свои вложения, но даже неплохо заработать.

Что такое обвал рынка

В практике торговли на финансовых рынках под обвалом понимают значительное падение цен активов, развивающееся в течение короткого отрезка времени. Если говорят об обвале какого-либо рынка в целом, подразумевают снижение котировок всех или подавляющего большинства торгуемых активов.

Так, обвал рынка ценных бумаг означает, что резко дешевеет бо́льшая часть акций (другие активы, например облигации, столь резким колебаниям цен не подвержены).

К сожалению, более точного определения обвала не дает ни один из учебников или признанных авторитетов в инвестировании и трейдинге. Причем буквально у каждого аналитика есть собственный взгляд на «значительность» падения цен и «краткость» периода, при которых обычное развитие медвежьего тренда следует считать обвалом.

На заметку! Пожалуй, единственное, в чем нет разночтений, — постулат о том, что обвал всегда является началом медвежьего рынка. Фактически именно это и определяет поведение инвестора во время обвала.

Как заработать на обвале рынка

В практике торговли (трейдинга или инвестирования) на рынке ценных бумаг есть устоявшееся мнение, подтвержденное десятилетиями исторических данных. Оно гласит, что любой обвал не следует рассматривать как катастрофу. Более правильно искать в нем возможности для увеличения прибыли.

Базируется такая точка зрения на нескольких основных положениях:

- Фондовый рынок в глобальной перспективе остается растущим благодаря развитию мировой экономики и постоянному притоку инвесторов.

- Спады и подъемы цикличны.

- После обвала следует рост до новых, более высоких максимумов.

В результате выходит, что при правильно сбалансированном портфеле, способном выдержать достаточно глубокую просадку во время обвала, заработать инвестору можно, даже ничего не делая. Достаточно дождаться завершения кризисного временного интервала, возврата к предыдущим уровням и дальнейшего роста.

Однако глубину и время самого обвала и преодоления его последствий невозможно предсказать. В результате даже выход из кризиса без потерь не позволит достигнуть поставленных целей инвестирования. Конечно, пассивная стратегия может оказаться достаточно безопасной, однако заработать на обвале она не позволит. Чтобы извлечь прибыль даже при негативном развитии событий на рынке, нужны активные действия.

Наиболее перспективными в этом отношении выглядят следующие варианты:

- Покупать активы, которые дадут прибыль «здесь и сейчас», в период падения котировок ценных бумаг.

- Регулярно докупать акции во время обвала по лучшим ценам.

В первом случае хорошими вариантами станут:

- Короткие (на продажу) маржинальные сделки. При этом вполне достаточно плеча 1:1, что даст возможность продавать активно падающие бумаги вне рамок текущего портфеля.

- Фьючерсы и опционы. Эти производные инструменты позволяют покупать контракты на снижение цены активов.

- Драгметаллы спот. В периоды штормов на рынке паникующие инвесторы нередко используют их как убежище, что приводит к росту цен прежде всего на золото. . Эти биржевые фонды рассчитаны приносить прибыль на движениях валютных курсов в любом направлении. В моменты падения рынка, когда вложения в валюты-убежища, такие как японская иена, резко возрастают, покупка таких ETF обещает высокую доходность.

Регулярная докупка акций при падении цен также дает возможность существенно увеличить доходность инвестиций. Основное отличие от первого варианта — солидный положительный результат будет получен не на текущий момент, а после окончания обвала и начала нового роста рынка.

В качестве объектов для таких покупок следует рассматривать:

- Акции, входящие в портфель. При этом будет усредняться цена по каждому активу, потребуется пересчет количества каждой бумаги и доли в портфеле в новой ситуации. . Во-первых, они зачастую теряют в цене меньше других во время обвалов. Во-вторых, выплачиваемые дивиденды могут компенсировать часть падения.

- Акции компаний, меньше других подверженных кризисным явлениям. К таким, например, относится продовольственный ретейл и компании некоторых сырьевых отраслей.

- Бумаги эмитентов, преодолевающих кризисные явления быстрее других. К таким принято относить компании, работающие в потребительском секторе, например, тот же продуктовый ретейл, IT и технологические компании, ориентированные на выпуск товаров широкого потребления.

Внимание! Эксперты в один голос утверждают, что продать акции из портфеля, чтобы купить другие активы, будет серьезной ошибкой. В этом случае удастся лишь зафиксировать убыток, в лучшем случае скомпенсировать его часть. Для покупок и докупок следует использовать свободные средства или держать для такого случая около 10% в коротких облигациях с высокой ликвидностью.

Что с рисками

Хотя обвал рынка и можно рассматривать как хорошую возможность заработать, такое явление несет и значительные риски.

- Превышение допустимого для портфеля уровня и, соответственно, его полная ликвидация. Действительно, если падающий рынок приносит больше убытка, чем готов принять инвестор, вложения придется вывести в деньги. Именно это стало причиной закрытия, причем с серьезными убытками, большинства портфелей при обвале рынков в 2008 г. Пассивная стратегия ожидания подойдет только тем, кто готов рисковать если не всей, то как минимум половиной вложенной суммы.

- Просадки по маржинальным позициям. Любую просадку можно пережить на рынке спот, но открытые маржинальные сделки с плечом больше 1 чреваты полной потерей инвестиций. Именно поэтому при обвале рынка от купленных на таких условиях бумаг рекомендуется избавляться или по меньшей мере устанавливать ордера для фиксации убытков на приемлемом уровне.

- Просадки при дополнительных покупках. Сценарий развития событий во время обвала, а также его глубина и продолжительность прогнозированию не поддаются. В этом случае активный инвестор, собирающийся заработать на падении, должен быть готов к тому, что покупки активов для хеджирования или усреднения принесут и дополнительные риски.

Внимание! Для снижения рисков всех стратегий и повышения вероятности получения прибыли в активных не следует забывать о диверсификации и регулярной реструктуризации портфеля. При правильном выборе активов это даст просадку меньше средней по рынку и оптимальный уровень прибыли для новых вложений.

Как заработать на падении фондового рынка

Лонг — стратегия долгосрочного вложения. Это самый распространённый способ работы на бирже: вложить в актив некую сумму, подождать, пока он вырастет в цене (иногда несколько лет) и продать дороже. Разница — и есть прибыль. Стратегия шортов основана на снижении цены актива. Да-да, падающие акции — тоже способ заработать. Рассказываем, как.

Шортить позиции, играть на понижение, торговать по-медвежьи, зарабатывать на падении рынка — всё это названия одной и той же торговой стратегии. Short подразумевает более высокую скорость и вовлечённость инвестора в торги. Если при торговле на росте акций их можно удерживать несколько лет (купил и забыл), то шорты подразумевает быструю торговлю: от пары месяцев до нескольких часов.

Торговать на понижение — значит совершить три простых шага:

1. Сегодня акция компании Х стоит 100 рублей, но мы знаем, что она упадёт. Продаём её.

2. Акция падает до 80 рублей.

3. Заново покупаем подешевевшую акцию. Разница в 20 рублей с одной бумаги и есть наша прибыль.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Рассмотрим простой бытовой пример. Из новостей мы поняли, что скоро резко упадёт доллар. Значит, самое время его продать, чтобы после падения откупить дешевле, однако денег у нас нет.

1. Занимаем у соседа 1000 долларов.

2. Продаём тысячу долларов за 66 тысяч рублей.

3. Выжидаем.

4. Покупаем 1000 долларов уже за 60 тысяч рублей.

5. Возвращаем соседу его 1000 долларов.

6. Оставшиеся от операции 6 тысяч рублей — наша прибыль.

Шорты на бирже работают именно так, только вместо соседа — брокер. В распоряжении брокерских компаний всегда есть невостребованные акции — это бумаги, которыми активно не торгуют. Например, акции крупного акционера, который держит их ради дивидендов, или просто инвестора, выбравшего пассивную стратегию «купил и забыл». Так или иначе, бумаги у брокера есть всегда, и он совершенно законно может одолжить их трейдеру. Расходы, которые придётся понести — процент за сделку. Как правило, он небольшой и зависит от тарифа.

Торговлю на повышение и понижение можно совмещать. Это позволит не обращаться к брокеру за акциями взаймы. Например, вы купили несколько наименований разных акций. В долгосрочной перспективе они растут и приносят вам прибыль. Но периодически цена ненадолго падает, и в эти промежутки вы продаёте часть портфеля, а потом выкупаете назад дешевле. Один пакет акций приносит прибыль дважды.

При любой сделке на бирже инвестору стоит обозначить два показателя-ограничителя — stop loss и take profit.

Take profit фиксирует успех. Например, вы установили, что после прибыли в 10% закрываете сделку — и это происходит автоматически, как только цена «дотянет» до нужного показателя.

Stop loss останавливает потери. Например, при потере 5% стоимости актива сделка автоматически закрывается, и вы перестаёте терять деньги.

Если инвестор не установил эти ограничители, за него это сделает брокер. Когда сделка выйдет на критические показатели, брокерская компания пришлёт margin call — требование пополнить счёт, чтобы он покрывал все возможные убытки. Если инвестор откажется, сделка будет закрыта принудительно по текущим рыночным ценам.

После выплаты дивидендов цена акции падает на сумму этих дивидендов. Кажется логичным в этот момент её «зашортить» и получить прибыль, ведь заранее известно, сколько и когда компания заплатит своим акционерам.

Однако ничего не выйдет. Рынок застраховал себя от подобных ситуаций двумя способами. Если на момент выплаты дивидендов открыта короткая позиция, брокер или принудительно её закроет или вычтет сумму дивидендов.

Торговля с плечом, или маржинальная торговля, подразумевает привлечение кредита у брокера. Шорты можно открывать только при помощи плеча, ведь они одразумевают взятие взаймы ценных бумаг.

Как правило, при заключении договора с брокером торговля с плечом оговаривается отдельно. Дело в том, что в этих сделках важна скорость, поэтому одобрение кредита и его выдача происходит моментально, без оформления заявок и подписания дополнительных бумаг.

При этом получатель кредита обеспечивает его остальными активами на своём счете — акциями, облигациями, деньгами. Однако сам кредит может быть в несколько раз больше этой суммы. Кредитное плечо (иногда его называют калькированным с английского словом Leverage — «левередж») как раз и является разницей, которую предоставляют инвестору сверх залога. Например, плечо 1:5 означает, что брокер обеспечивает кредит на 80% от суммы сделки, 1:100 — на 99%.

- Получать прибыль можно и на растущем, и на падающем рынке.

- Тех, кто играет на понижение на бирже, называют «медведями».

- «Шортить», или торговать на понижение можно при помощи кредитов от брокера.

- Если не уверены в правильной оценке рынка, воспользуйтесь готовыми инвестидеями.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Как зарабатывать на падении акций

Фондовый рынок даёт множество возможностей для заработка. И не все они связаны с бурным ростом рынка. Существуют способы увеличить свой счёт и в сложные времена, когда акции падают.

Чтобы воспользоваться такой возможностью, должна быть подключена услуга маржинального кредитования. В настоящий момент любой клиент может воспользоваться заёмными средствами брокера, однако ЦБ РФ хочет ограничить эту возможность.

Суть заработка на падении акций в том, что вы открываете короткие позиции (шорт), т.е. берёте у брокера ценные бумаги в долг и продаёте их на рынке, а позднее, когда цена падает, выкупаете и возвращаете их назад брокеру. Это выглядит простым на бумаге, но в реальности есть несколько сложностей. О некоторых нюансах я писал в одной из статей серии «Мифы и реальность фондового рынка». По факту ваш финансовый результат будет больше похож на выигрыш в лотерею: конечно, есть счастливчики, сорвавшие джекпот, но большая часть соискателей просто зря потратится на лотерейный билет.

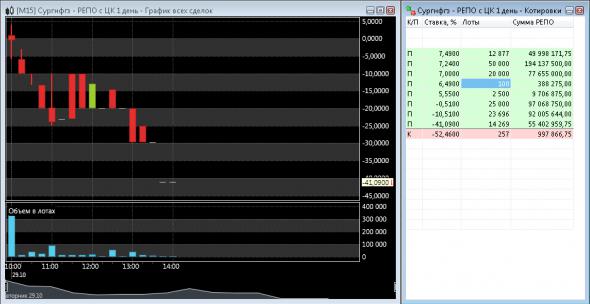

Помимо опасности, что рынок банально может пойти не туда, есть ещё не совсем очевидный подводный камень. Для клиента открытие короткой позиции — секундное дело, нужно только нажать кнопку «Продать». Брокеру сложнее. Чтобы вы смогли продать акцию, которой у вас нет, её нужно где-то взять. Хорошо, если у брокера есть собственные активы. При этом даже когда брокер крупный, его ресурсы ограничены. Если открывается возможность открыть шорт, то, помимо вас, будет ещё много желающих зашортить, и акций может не хватить на всех. Брокер начнёт занимать ценные бумаги на открытом рынке. Здесь всё становится ещё интереснее. Дело в том, что ставка, по которой можно занять акции на рынке, — плавающая. И этот процесс сильно напоминает покупку бумаг при помощи стакана, только вместо цены акции — стоимость фондирования.

Думаю понятно, что желающие зашортить какую-то акцию в определённый момент появляются не только у вашего брокера. Поэтому на стакан репо налетают и другие участники рынка. Такой ажиотаж видят владельцы акций и не торопятся сдавать в аренду свои ценные бумаги по низким ставкам. По мере роста спроса ставки репо возрастают. Ваш брокер здесь будет участвовать только до тех пор, пока рыночная ставка репо будет ниже той, которая зафиксирована в вашем тарифном плане. И если спрос на акции очень высокий, то он может выйти из этого аукциона досрочно. В итоге вы получаете такой же результат, как если бы занимали акции у самого брокера — ценные бумаги не дадут.

Таким образом, мало того, что вам нужно подобрать удачное время для открытия позиции, надо ещё найти акции для этого. Учитывая все сложности, если вы столкнулись с тем, что брокер не разрешает открыть короткую позицию, не стоит звонить в техподдержку с возмущениями или писать на трейдерских форумах, какой плохой у вас брокер. Лучше просто отказаться от сделки, вполне возможно, что этим вы убережёте себя от убытков.

Источник https://www.finam.ru/education/likbez/chto-znachit-obval-rynka-i-mozhno-li-na-nem-zarabotat-20211103-151800/

Источник https://bcs.ru/blog/medvezhi-igry-kak-zarabotat-na-padayushchih-aktivah

Источник https://journal.open-broker.ru/investments/kak-zarabatyvat-napadenii-akcij/