Семь раз отмерь. Как выбирать акции: руководство по оценке активов

Частая ошибка новоиспечённых инвесторов — необдуманная покупка акций. Перед тем как вкладывать средства в ту или иную компанию, следует её проанализировать — вдруг она накопила критический объём долгов или стоимость её бумаг неадекватно завышена. «Секрет фирмы» вместе с экспертами разобрался, как правильно оценивать ценные бумаги.

Пробиваем бизнес компании

Перед тем как покупать акции той или иной компании, логично ознакомиться, чем конкретно занимается фирма. А также — чем она интересна для инвесторов и насколько рискованными будут вложения. В этом помогут сервисы, которые аккумулируют информацию о разных публичных компаниях. Например, в Google Finance, Investopedia, Marketwatch,Investing,Trading view и т.д.

Подобные сервисы отображают графики с точками роста или падения. При этом каждая такая точка описывается в контексте того или иного события. Дело в том, что часто на стоимость влияют:

- отраслевые новости;

- отчёты о результатах работы компании;

- изменения на глобальном рынке и другие нюансы.

Можно посмотреть, как менялась стоимость акций за последние пять лет. Если цена на бумаги нестабильна и за резким ростом постоянно следует не менее сильное падение — это сигнал о том, что с активами нужно быть аккуратнее. А если на графике показан стабильный рост — можно предположить, что он продолжится. Но важно помнить: результаты в прошлом не гарантируют доходности в будущем.

«Стратегия выбора компаний зависит от того, что происходит на фондовом рынке. Мы смотрим на перспективные секторы и мало беспокоимся о колебаниях курсовой стоимости акций. Важнее понимать, как обстоят дела у компаний: насколько они прибыльны, сколько они зарабатывают, следуют ли они своей корпоративной политике», — рассказывает основатель и CEO инвестиционной компании Impact Capital Валерий Золотухин.

Компании ежеквартально отчитываются о своих финансовых результатах. Отчёты они публикуют на своих сайтах в разделе «Акционерам и инвесторам» (Investor Relations для зарубежных организаций). Отчётности российских фирм можно найти на портале «Интерфакс-ЦРКИ» (в поиске нужно вбить название компании) или на сайте «Мосбиржи».

Из отчётов или данных с сервисов важно понять как минимум:

- Платит ли компания дивиденды. Если да, то растут ли выплаты стабильно в течение последних лет.

- Растёт ли у компании выручка и прибыль в течение последних лет. Если да — это значит, что компания расширяет свой бизнес и усиливает позиции.

«Прибыль компании может расти вместе с ростом всего рынка, а может расти благодаря тому, что компания работает лучше конкурентов, — отмечает сооснователь и CEO сервиса Paritet Игорь Грабуча. — Инвестору разумнее покупать акции из второй категории. Для этого достаточно убедиться, что выручка компании растет быстрее, чем у компаний конкурентов».

Как понять, что акция стоит слишком дорого

Сравнить компании между собой и понять, как рынок оценивает их акции (не завышены или цены — или наоборот), помогут мультипликаторы. Это показатели, которые позволяют сопоставить финансовые результаты разных по масштабу компаний.

Мультипликаторов — десятки. Основные:

P/E (Price To Earnings Ratio) — показывает отношение рыночной стоимости всех акций к годовому размеру прибыли. Чем ниже значение, тем лучше.

«Но сам по себе P/E ни о чём не говорит: надо сравнивать значение у компаний-конкурентов. Допустим, у “Роснефти” P/E — 8, у “Газпрома” — около 6, а у “Новатэка” — примерно 15. Значит, “Газпром” окупит себя быстрее всех, и самое время задуматься об инвестициях в эту компанию», — объясняет старший портфельный управляющий «Сбер Управление активами» Дмитрий Постоленко.

P/E по индексу S&P 500 сейчас составляет около 29. Поэтому инвестиции в компании с P/E около 20 в целом будут выглядеть привлекательнее и менее рискованно, добавляет руководитель департамента инвестиционной аналитики «Тинькофф Инвестиций» Кирилл Комаров.

«Но не всё так просто, надо иметь в виду перспективы компаний. А именно — рост. Если компания дешева по PE, это ещё не значит, что это хорошая инвестиция, её прибыль может не расти», — добавляет он.

Также инвесторы используют коэффициент PEG, сопоставляющий P/E с ожидаемой прибылью в будущем. Если PEG меньше 1 — акции недооценены, а цифра больше единицы говорит о переоценке их стоимости. Например, у «Новатэка» с P/E, равном 7 при среднем темпе прибыли за последние 5 лет в размере 60% PEG менее 1.

P/S (price to sales) — это соотношение капитализации компании к её выручке. Нормальным значением считается всё, что меньше 2: то есть капитализация не должна сильно превосходить выручку.

P/B (price to book) — показывает отношение рыночной цены акции к балансовой стоимости. Если цифра больше единицы, то компания дорогая и инвестор переплачивает за акции. Если меньше единицы — компания недооценена и инвестор приобретает акции «со скидкой». Если равно единице — компания оценена справедливо.

EV (enterprise value) — справедливая стоимость компании. Чтобы получить значение этого мультипликатора, нужно сложить капитализацию и долговые обязательства и вычесть из них доступные денежные средства. Чем больше EV, тем лучше. Но в идеале его изучать одновременно с EBITDA (прибылью бизнеса до выплаты налогов, дивидендов, износа и амортизации) — то есть считать EV/EBITDA.

EV/EBITDA — соотношение стоимости компании и доналоговой прибыли. С помощью этого мультипликатора можно сравнивать компании в разных стадиях развития и из разных отраслей: например, корпорацию из нефтегаза и стартап из ретейла. Чем меньше показатель EV/EBITDA, тем лучше.

EPS (earnings per share) — чистая прибыль, поделённая на количество акций. При анализе обычно смотрят на этот мультипликатор в динамике: как он меняется от квартала к кварталу и от года к году. Резкий рост или снижение EPS говорит о скором изменении цены акций.

«Коэффициент EPS (прибыль на акцию) необходимо сравнивать с отраслевыми показателями. Чем выше EPS, тем лучше: это говорит о том, что компания зарабатывает. Например, у компании A за 2020 год EPS — 35,3, а у Б — 221,8. Очевидно, что прибыльность бизнеса у Б в разы выше. Однако у А P/B 10,2 против 1,32 у Б, поэтому первая компания более надёжна для инвестора», — приводит пример финансовый советник, консультант по личному финансовому планированию, инвестициям и защите капитала Мария Тараско.

Чистый долг EBITDA (Net debt/EBITDA). Если у компании этот коэффициент больше 3, то долговая нагрузка уже становится опасной. «Многие также пытаются оценить уровень долга через известный показатель Debtequity (Долг / Собственный капитал), но это очень плохой способ — из-за нюансов современного бухучета он в большинстве случаев создаёт неверную картину», — поясняет Кирилл Комаров.

ROE (Return on Equity). Этот параметр определяет соотношение чистой прибыли к имеющимся годовым активам. Нормальное значение коэффициента — в пределах 10–20%. Чем выше значение, тем эффективнее фирма использует капитал акционеров.

Оценивать акции можно по с помощью разных методов. Возможность их комбинировать между собой только усложняет задачу. Поэтому важно помнить, что процесс инвестирования — это скорее искусство, чем наука. По словам Игоря Грабучи, если бы всё зависело от строгих формул и цифр, такие компании, как Bloomberg и Thomson Reuters не продавали бы рыночные данные по подписке, а инвестировали бы сами.

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска исключительно ваша задача.

Коллаж: «Секрет Фирмы», depositphotos.com

Материал не является индивидуальной инвестиционной рекомендацией. Упомянутые финансовые инструменты или операции могут не соответствовать вашему инвестиционному профилю и инвестиционным целям/ожиданиям. Определение соответствия финансового инструмента/операции/продукта вашим интересам, целям, инвестиционному горизонту и уровню допустимого риска — исключительно ваша задача.

Редакция «Секрета фирмы» не несёт ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данном материале. И не рекомендует использовать эту информацию в качестве единственного источника при принятии инвестиционного решения.

Как распознать фальшивого брокера?

Мошенники создают сайт, маскируясь под известный бренд. На него чаще всего ведут ссылки в письмах, с другого сайта и в мессенджерах. Совпадает всё — оформление сайта, логотипы компании, но в доменном имени мошеннического сайта, как правило, добавлены или убраны буквы и символы.

Настоящий сайт «Открытие Брокер» располагается только на домене https://open-broker.ru. Любые отличия от этого адреса — признак мошенника!

Цель таких сайтов — кража персональных данных, логинов и паролей от личного кабинета. Обязательно проверяйте ссылки, по которым вы переходите на сайт известной вам компании.

Обещание гарантированной доходности

Другой признак мошеннических действий — гарантия доходности. На фондовом рынке можно заработать много, и это правда. Но ни один лицензированный брокер никогда не будет давать никаких гарантий доходности — это нарушение федеральных законов «О рынке ценных бумаг» № 39-ФЗ и «О рекламе» № 38-ФЗ. Гарантировать доходность может банк по вкладу — но не брокер на фондовом рынке.

Если вам позвонили/написали и пообещали гарантированную доходность — прекратите общение и занесите телефон/email мошенников в чёрный список.

Гарантия высокой доходности

Гарантия высокой доходности — ещё один верный признак мошенничества и нарушение российских законов о рекламе и рынке ценных бумаг. Недобросовестная компания, обещая проценты, которые в разы превышают банковскую ставку, пытается сыграть на понятном желании заработать. Но взяться этим процентам неоткуда — инфляция сейчас снижается, на фондовом рынке нет бурного роста. Деятельность лицензированных брокеров регулируется Банком России, они не могут гарантировать высокую доходность, но предлагают решения, которые основаны, прежде всего, на минимизации рисков и сохранности средств.

Инвестирование всегда несёт риски, и любое предложение должно сопровождаться полной юридической информацией с предупреждением, что брокер не гарантирует доход при инвестировании в инструменты финансового рынка.

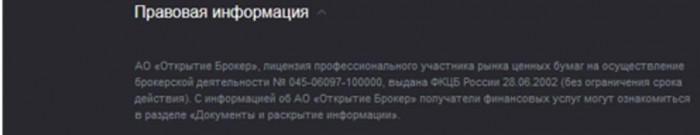

Такой дисклеймер выглядит обычно вот так:

Отсутствие лицензии ЦБ и других документов

Отсутствие лицензии ЦБ на брокерскую деятельность также указывает на мошенника. Обязательно проверьте юридический адрес и другие реквизиты, наличие рейтингов. Даже если лицензия на сайте имеется, её номер может быть фальшивым — проверьте, имеется ли брокер в реестре Банка России.

Итак, проверяем российского брокера — практическая инструкция на примере «Открытие Брокер».

1. Если вы получили ссылку на сайт брокера из каких-то других источников, сначала проверяем адрес. Зайдём в поиск и наберём «Открытие Брокер». Поисковик должен выдать в первой же строчке официальный сайт компании. Адрес должен точно совпадать с полученной ссылкой.

2. Проверка юридической информации. На сайте должна быть указана лицензия профессионального участника рынка.

3. Заходим в реестр Банка России, находим в разделе «Список брокеров» компанию, убеждаемся, что лицензия и компания действительно существуют, юридический адрес совпадает с адресом, указанным на сайте.

И в качестве итога. Для минимизации риска мошенничества следует пользоваться услугами крупных компаний, зарегистрированных в России, имеющих лицензию Банка России — в этом случае легко проверить сайт компании и быть уверенным, что имеете дело с добросовестным брокером.

Удачной торговли и будьте предельно внимательны!

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё не готовы выходить на рынок с реальными деньгами — потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления — актуальные и полезные материалы обязательно пригодятся вам в обучении!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как на самом деле проверять компании перед инвестированием, чтобы не потерять деньги?

Всем привет! Меня зовут Динар Сайфутдинов, я сооснователь инвестиционной компании “Народное IPO”.

Хочу поделиться нашим алгоритмом отбора проектов перед инвестированием. Ежемесячно к нам обращается с заявками на финансирование > 300 бизнесов, ищущих инвестиции. После тщательного отбора работать мы начинаем максимум с 1-2 компаниями.

Эта статья будет полезна частным инвесторам, которые рассматривают возможность вложений в Российский малый и средний бизнес, чтобы получать доходность 20-30 % годовых.

Вы получите наш регламент проверки и аудита любого бизнеса перед инвестированием, который убережет вас от дорогих ошибок, сохранив деньги и время.

в который собираетесь инвестировать. Вкладывайтесь только в те сферы, которые вам наиболее близки, где у вас есть собственная компетенция.

Не лезьте туда, где совсем не шарите, там вас будет проще обмануть.

Обязательно приглашайте крепких твердых практиков по конкретной сфере консультантами. Лично мы ориентируемся на “земные” понятные компании: торговые бизнесы, производства, стоматологии, фитнес-центры и прочие. Никаких стартапов, венчура и идей.

По рынку “бродит” огромное количество проектов/предпринимателей, которые с удовольствием возьмут у вас деньги, но заведомо не смогут их вернуть:

- Новички без опыта в бизнесе (вы потеряете деньги из-за их некомпетентности с вероятностью 99 %)

- Чокнутые изобретатели “вечных двигателей” (придумали идею на млрд $; очередная “лягушка из сероводорода на шельфе монгольского моря”)

- Основатель сам не рискует деньгами (разумный инвестор задает себе логичный вопрос — если основатель не вкладывает свои деньги, то он сам-то верит в то, что делает, не хочет ли он за мой счет проверить свою идею/гипотезу?)

- “Аязовцы”(этим ребятам на тренингах рассказали о том, что если у тебя идея, то иди привлекай инвестиции, и с полученных денег плати себе зарплату/делай кэшаут)

- Деньги на “затыкание дыр”(по мне, финансировать кассовые разрывы или убытки — так себе история. Платить за ошибочные действия других лично я не хочу)

- У друзей и в банках брать не буду, им придется отдавать (я вам говорю серьезно, мы ежедневно “сбриваем” 2-3 таких персонажа)

- Деды-мечтатели. Обычно привлекают от 200 млн ₽ до 1 млрд ₽ на создание завода в Крыму/покупку производства в Китае/поворот Енисея вспять/улучшение экологической обстановки в мире и т.д.

- Откровенные мошенники/скам/пирамидосы: этих видно сразу, они говорят о 100 % гарантиях, предлагают доходность от 40 % годовых, мутно рассказывают о своей сфере (нифига не понятно, откуда вообще такая доходность и чем она обеспечена?)

Мы рекомендуем сразу “отсекать” новичков, задавая вопрос про выручку и прибыль. Тут они “плывут” — как правило, все по нулям.

А инвестиции в бизнес лично я понимаю как “подбрасывание дровишек” в уже успешно горящий костер. В общем, не давайте денег тем, кто не умеет их зарабатывать и не рискует симметрично с вами своими деньгами.

а также на аудиторские заключения и проверки. Они могут подойти для первичного скоринга, чтобы отсеять явную дичь, но не для “глубинного анализа”. Любая налоговая отчетность “рисуется” мгновенно.

Можно указать там любой оборот, прибыль. ФНС все равно, лишь бы платились какие-то отчисления. При этом, что в реальности бизнес может быть абсолютно нулевым, без клиентов и транзакций.

100 % легальный аудит малой компании в РФ не провести. “Кровь” бизнеса — это реальное движение денег, ДДС. Входящий (выручка) и исходящий (расходы).

Единственный способ узнать, как обстоят дела в конкретной компании на самом деле – это получить доступ к банковским выпискам и к реальной управленческой отчетности бизнеса, которую он ведет для себя, а не для налоговой.

Потом сидеть и изучать их. Кропотливо сравнивать. Каждую входящую и исходящую операцию. Смотреть налоговую нагрузку, кредитную, фот, себестоимость, расходы на рекламу, ключевых клиентов, периодичность платежей и т.д.

Сравнить управленку и фактическое движение денег по проводкам на счетах. Какой % денег проходит налом/через карты, а сколько в безнале. Потом задавать вопросы, уточнять, слушать объяснения.

Смотрите динамику (бизнес растет/падает/стоит на месте) и прикидывайте сразу на цифрах — смогут ли дать вам обещанную доходность или мало реально?

Всё остальное не работает. Если вам отказываются предоставить эти данные, темнят, недоговаривают или вы видите жесткие нестыковки — посылайте компанию сразу, деньги целее будут.

Кстати, лайфхак: по времени, которые пройдет с момента вашего запроса отчетности до ее получения, очень легко понять, ведется ли вообще учет в бизнесе и считаются ли там цифры. Если тянут с присылкой больше 2 дней — точно в топку.

Но не на встречу в стиле: “посмотрели друг другу в глаза, я понял, что этот парень меня не кинет, и вообще, он такой харизматичный и уверенный в себе, у него точно все получится”.

Вообще забейте на основателя (или человека, который “продает” вам инвестирование в конкретную компанию, чаще всего это сам основатель)

Ваша цель — вывернуть этот бизнес наизнанку. И это реально не сложно, особенно человеку с “бизнесовым” мышлением. Займет максимум полдня:

- Приезжаешь в офис. Идешь к бухгалтеру и финансистам. 30 минут поговорили, позадавал вопросы, посмотрел ОПУ и ДДС, погонял по управленке и бухгалтерской отчетности – уже очень многое в бизнесе ясно

- Потом к маркетологам. Кто аудитория, в чем ваши отличия от конкурентов, какие каналы рекламы используете, покажите вашу аналитику, сколько бюджета потратили за последний месяц, а какой вообще план вам поставили на год/квартал/месяц. Час времени в отделе маркетинга – вам все станет ещё яснее

- Дальше к продажникам. Смотрим их дашборд, CRM, статистику в телефонии, планы опять же годовые/квартальные/месячные, спрашиваем кто сколько по времени работает и сколько зарабатывает. Сравниваем планы маркетологов и продажников друг с другом. Говорим с РОП-ом.

- Идем на склад/производство. Потом к логистам и юристам. Все по аналогии.

Прошелся за полдня по всем отделам – обладаешь 90 % полнотой информации. Сразу понимаешь, где есть нестыковки, несоответствия или преувеличения. В чем тебя обманывают или не договаривают.

Тут в принципе все стандартно: судебные дела, прокуратура, арбитраж, налоги, пени, штрафы. Гляньте также кредитные рейтинги, поручителей (если есть), взыскания с комментариями. Все это как по юридическим лицам и ИП, так и по основателю и топ-менеджерам как физикам.

По репутации: погуглите отзывы клиентов, партнеров, контрагентов, посмотрите личные социальные сети ключевых людей в компании и прошлые проекты основателя. Многое станет понятно — вы отсечете аферистов, мошенников и замаскированные финансовые пирамиды.

Почему не банк? Обязательно поинтересуйтесь, почему компания не берет деньги в банках — ведь там ставки гораздо ниже, чем при работе с частными инвесторами. Спросите про текущие кредитные линии.

Вам важно сделать полный аудит не только бизнеса, но и основателя с ключевыми людьми. Бизнес делает, решения принимает команда и основатель. Вам надо понять — адекватны ли они или нет:

- Основатель не сфокусирован на 1 проекте, у него несколько “бизнес-увлечений” параллельно — сразу нет, не вкладывайтесь

- Посмотрите cправки о судимости его + родственников, банковские выписки по личным счетам как физ.лица, кредитную историю обязательно, 2-ндфл, собственность, имущество и активы, брачный контракт, разводы и жену

- Даже справка по ГИБДД-шным штрафам будет полезна и что-то скажет о характере человека. Плюс поднять и просканить историю его проектов — были ли ранее кидки/конфликты/суды/неадекватность?

- Поговорите с командой и основателем на чисто “бизнесовые” темы: куда собираются потратить инвестиционные деньги? Почему на это? Почему от того, на что деньги будут истрачены, произойдет рост бизнеса? Какой план достижения целей? Каких компетенций не хватает в команде?

Спросите о том, какие гарантии вам могут дать: если ответ будет в стиле “гарантии 100 %, рисков ноль”, то разворачивайтесь и уходите, это точно обман. Залоги и личное поручительство от собственников — дополнительный хороший плюс, но тоже не 100 % гарантия, имейте в виду.

О рисках: по тому, как предприниматель ведет учет рисков, знает каждый из них + последствия, готовится и принимает меры для снижения вероятности, и понимает, что будет делать в случае наступления — можно сходу сказать о его компетентности как “человека у руля” бизнеса.

Очень хороший вопрос для того, чтобы понять искренность людей, привлекающих инвестиции: бизнеса без ошибок, сложностей и глупостей не бывает. Побеждают всегда те, кто 7 раз падает и 8 раз встает. По другому никак.

Если вам открыто рассказывают о том, где “обкакались”, о своих выводах и мыслях — хорошо, если нет — плохо, от вас скрывают эти и другие важные вещи. Не рекомендую инвестировать в таких ребят.

Большинство предложений инвесторам на рынке РФ слабо проработаны и нечетко сформулированы — в ряде случаев сам пытаешься догадаться, чего же от тебя хотят и что готовы предложить взамен.

Заходя в проект как инвестор, вы должны четко, ясно, на 1-2-3 понимать, как и на чем вы будете зарабатывать. Точнее, основатели проекта вам должны это внятно объяснить.

Если займы, то какая ставка и периодичность выплат? Есть ли отсрочка платежа? Как быстро можно вернуть деньги если что? А маржа в бизнесе вообще позволяет брать деньги под такую ставку?

Если доля и дивиденды, то когда и сколько? При каких условиях они выплачиваются? Есть ли для этого хотя бы теоретические шансы?

Если перепродажа доли, то когда и кому? Кто кого выкупает? Основатели — инвесторов? Или вся компания будет продана стратегическому инвестору? Есть ли такие на рынке? Есть ли у основателей опыт продаж крупных активов?

В общем, вы поняли. Если же на вопрос о вашем заработке вам «невнятно мычат», что мол — все попрет, не волнуйтесь — то не инвестируйте.

Рекомендую вам в 1 очередь присмотреться к займам — там максимально быстрая обратная связь, платят или нет.

Резюме: пожалуйста, включите по-максимуму ваши сомнения, подозрительность и как можно больше смотрите на риски. Не верьте восторженным фантазиям, не ведитесь на харизму и дар убеждения основателя и продавцов инвестиционных предложений.

1. Вы должны понимать сферу бизнеса

2. Только действующий бизнес с выручкой и прибылью

3.Не ориентируйтесь только на налоговую и бухгалтерскую отчетность

4. Анализ банковских выписок и проводок

5. Приезжайте в офис

6. Юридическая + репутационная проверка

7. Аудит основателя и команды бизнеса

8. Узнайте о гарантиях и рисках

9. Спросите об ошибках в бизнесе

10. Проанализируйте схему вашей доходности

Смотрите на цифры, факты и технологии. Никому не верьте на слово, только твердые подтверждения и документы. Любое слово и факт, которые хоть малейшим образом вызывают сомнение, просите подтвердить и тщательно проверяйте источники.

Надеюсь было полезно. Всем доходности!

Если ориентироваться на ваш школьный реферат, то Илону Маску и десяти рублей нельзя доверить.

Свое мнение диванного эксперта оставьте при себе!

Пример с Илоном Маском «ни о чем», этот предприниматель давно доказал на деле, что он умеет зарабатывать деньги для себя и для своих инвесторов. Он относится к редкой категории предпринимателей, к которым инвесторы сами выстраиваются в очередь.

В статье же описаны реалии российского малого и среднего бизнеса.

Фу, как грубо. А Максим Серяков ваш одноклассник, что ли? Почему он вас плюсует с разных аккаунтов? И почему халтурит, плюсуя не все ваши комментарии? Какой-то бардак в вашей инвестиционной компании. Вы, кстати, тоже не все свои посты плюсуете почему-то, что говорит о вашей необязательности, я бы даже сказал, ветрености или лености. Вряд ли при таком отношении к делу найдутся желающие доверить вам свои червончики.

Грубо? О чем это вы? Я написал ответ на ваш едкий комментарий, не более.

Вы с основной темы ушли в разбор плюсиков, одноклассников и т.д. Видимо сказать то уже нечего.

Скажите, а вам заняться нечем? Нет, серьезно, откуда столько времени?! Либо у вас все хорошо, и вы тратите по сути свое время, самый ценный ресурс в жизни каждого человека, на доказательство «кому-то» «чего-то», но как правило, когда все хорошо, то люди не такие агрессивные и не лезут со своими, как им кажется, «экспертными мнениями», да и вообще есть много чего намного интереснее и полезнее, чем строчить на VC. Я лично отвечаю исключительно потому что это наша статья.

Ну а если вам в жизни удовольствие приносит только полемика, то подписывайтесь на наш профиль, будем ждать ваши очередные «умные» комментарии под каждой статьей.

Скоро, кстати, 8 марта, ждем очередную вашу статью. Как понимаю вы на тостах специализируетесь.

А если по делу, то инвестиции идут напрямую в бизнесы, мы не касаемся денег инвесторов, и они сами принимают решение, общаясь с собственниками, инвестировать или нет.

Почему инвестор дает заем? Если инвестор дает «заем» это не инвестор, это кредитор. И отношение к инвестициям этот человек не имеет, он получает свой «ежемесячный платеж», ходить «Кредиторам» никто не даст. Бежать надо от таких «инвесторов» людям с проектами.

Правильный вывод в статье «Лучше обратиться в банк, там ставка ниже», по отношению к такому кредитору да.

Почти во всех нормальных инвестициях опираются на доходность(доходность к выплатам не имеет отношение), а не на ежемесячный платеж.

Следовательно можно сделать вывод, что вы не понимаете в инвестициях. Так как сама суть инвестиции подразумевает капитализацию, а при такой форме всегда идет доля в бизнесе (читаем БУ МФСО GAAP) и так далее.

Можно долго продолжать.

По факту, статья вроде норм, Автор, прошу вас поправьте оговорки, не стоит вводить в заблуждение людей.

Да и люди бугуртят на оговорки. Как и я выше описал, проблема в понятиях и немного неправильных методах.

Если выдается “заем”, то это не гарантирует 100% сохранность денег, количество дефолтов при займах просто зашкаливает и люди теряют свои деньги. Заем не ровно банковский вклад.

Когда вы говорите, что ходить «Кредиторам» никто не даст, то скорее всего вы не понимаете в бизнесе. Дают ходить и еще как. В этом нет ничего зазорного для предпринимателя, если потенциальный инвестор (предварительно ведутся переговоры, естественно, первого встречного не пускают внутрь компании) получает возможность пообщаться с ключевыми сотрудниками и самостоятельно, все что входит в рамки здравого смысла, посмотреть. Инвестор (кредитор, если вам угодно) имеет на это полное право, он рискует своими деньгами. И еще один важный нюанс, мы говорим про малый и средний бизнес, понятное дело, что условный “Лукойл” не подпустит так близко, но такую компанию и проверять нет смысла.

Абсолютно непонятно, откуда вывод, что я не понимаю в инвестициях, на что вы опираетесь?

Вы сами брали у банков кредиты под бизнес? Банки действительно могут дать кредит под адекватный %, заведомо ниже, чем брать у частного инвестора, но иногда от банка невозможно получить всю необходимую сумму целиком и это замедляет процесс роста. Плюс не стоит забывать, как правило банки любят аннуитетные платежи, хочешь не хочешь, а приходится выплачивать и тело долга и % по нему, а это существенно увеличивает нагрузку на бизнес и оставляет меньше маневров для использования денег. И конечно банки любят залоги, особенно недвижимость, но не каждый предприниматель любит обрастать это самой недвижимостью, вкладывать деньги в кирпичи надежно, но не всегда правильно. Также банки роняют оценку залога.

А теперь, вам снова нужно прочитать комментарий, и уловить контекст. Что с чем.

Оу, у нас новый автор от вашего заведения. Последние посты старого мне запомнились эпичными заемщиками.

Сам факт того, что предприниматель вместо традиционного финансирования обратился к каким-то непонятным персонажам и разрешил (хотя весьма похоже на воображариум) ходить каким-то типам по его конторе и задавать вопросы сотрудникам говорит о крайней степени его отчаяния.

Оу, вы за нами следите! Приятно!

Эпичные заемщики, как вы их называете, по сути даже не разобравшись, привлекают инвестиции и развивают свой бизнес.

Александр, а у вас есть свой бизнес? Рискну предположить, что нет! Ни в коем случае не воспринимайте мои слова как агрессию, не было цели как-то задеть, я лишь объясню, почему у меня такое мнение сформировалось, вы говорите про какой-то воображариум, хотя в этом нет ничего зазорного, если потенциальный инвестор (предварительно ведутся переговоры, естественно, первого встречного не пускают внутрь компании) получает возможность пообщаться с ключевыми сотрудниками и самостоятельно, все что входит в рамки здравого смысла, посмотреть.

Что касаемо крайней степени отчаяния, то здесь нет ничего постыдного для предпринимателя. А инвестор имеет на это полное право, он рискует своими деньгами. И еще один важный нюанс, мы говорим про малый и средний бизнес, понятное дело, что условный “Лукойл” не подпустит так близко, но такую компанию и проверять нет смысла.

Под традиционным финансированием, как я понимаю, вы подразумеваете банки, но вы скорее всего не брали у банков кредиты под бизнес и не знаете процесс принятия решения изнутри. Банки действительно могут дать кредит под адекватный %, заведомо ниже, чем брать у частного инвестора, но иногда от банка невозможно получить всю необходимую сумму целиком и это замедляет процесс роста. Плюс не стоит забывать, как правило банки любят аннуитетные платежи, хочешь не хочешь, а приходится выплачивать и тело долга и % по нему, а это существенно увеличивает нагрузку на бизнес и оставляет меньше маневров для использования денег. И конечно банки любят залоги, особенно недвижимость, но не каждый предприниматель любит обрастать это самой недвижимостью, вкладывать деньги в кирпичи надежно, но не всегда правильно. Также банки роняют оценку залога.

Какой интересный защитный механизм.

Чувствуя недостаток компентенции вместо того, чтобы обосновать её наличие вы предпочитаете предположить её тотальное отсутствие у оппонента.

Общий стаж ведения бизнеса 14 лет, относительно финтеха — 9 лет назад я занимался сабпрайм кредитованием b2b, мало того, ещё и умудрился собрать то, что раздал, за что уважаю себя до сих пор.

Касательно ваших подопечных напомню, эпичный зелёный заёмщик второй раз валит свой бизнес из-за нерешительности, потому что вместо того, чтобы на хер послать прошлый клуб кредиторов принял на себя невыносимые обязательства, по которым платить будет трафик с вашего Народного IPO. Про фитнес-центры как реальный бизнес (с которого кроме шкафчиков и скакалок взять нечего) я не буду наверное говорить, как и про прожектёрство

5 своих фитнес-клубов и клубы по франшизе. Для масштабирования бизнеса планируется открытие 109 новых Студий йоги и фитнеса в г. Москва и городах России.

Чудесно, что у вас есть стаж и что вы занимались кредитованием всего лишь 9 лет назад, наша экономика настолько стабильна, что это было почти как вчера. И вы большой молодец, что уважаете себя до сих пор.

Что касаемо наших подопечных, то вы к ним явно не равнодушны. Единственное, в чем заключен ваш порыв санитара леса?

Вы переживаете за собственников и считаете что они могут сделать ошибки? Похвально, правда. Предлагаю связаться с ними и предложить им свою платную консультацию. Пусть у них все будет хорошо и вы наконец успокоитесь.

Если вы переживаете за инвестор, что тоже похвально, то сделайте полноценный разбор этих проектов со списком всех слабых мест и аргументацией почему в них ни в коем случае нельзя инвестировать (давать им деньги). Вы имеет на это полное право. Мы же и все потенциальные инвесторы будем вам очень признательны.

Если вы переживаете, что не в состоянии проинвестировать в них под хороший, выше среднего по рынку, процент, то наверное они и мы в этом не виноваты.

Поймите, мы за прозрачность и открытость. Если есть твердая аргументация мы к ней прислушиваемся и, понятное дело, не сможем ничего скрыть, более того у нас даже нет смысла в этом. А голословные обвинения и использование таких формулировок как: “эпичный”, “валит свой бизнес”, “взять нечего”, “невыносимые обязательства” и т.д. звучат неубедительно. Так, при желании, практически, про каждый бизнес можно сказать.

Есть что-то по существу?

Чудесно, что у вас есть стаж и что вы занимались кредитованием всего лишь 9 лет назад, наша экономика настолько стабильна, что это было почти как вчера.

Во-первых, я не говорил что перестал. Воспринимайте это как 9 лет стажа.

Во-вторых, базовые критерии принятия решения неизменны.

Если вы переживаете за инвестор, что тоже похвально, то сделайте полноценный разбор этих проектов со списком всех слабых мест и аргументацией почему в них ни в коем случае нельзя инвестировать (давать им деньги).

Идите в предыдущие посты, там мои длинные рассуждения о том, почему им нельзя давать деньги.

Если вы переживаете, что не в состоянии проинвестировать в них под хороший, выше среднего по рынку, процент, то наверное они и мы в этом не виноваты.

Я бизнесмен. «Инвестирую» я в собственный бизнес (и совместные предприятия). Других участников хозяйственных цепочек я (так как размером чуть больше) как правило кредитую (товарно и денежно). При принятии решения (и установке лимитов) действуют, как ни странно те же принципы, что и при займах или инвестировании.

Источник https://secretmag.ru/investment/sem-raz-otmer-kak-vybirat-akcii-rukovodstvo-po-ocenke-aktivov.htm

Источник https://journal.open-broker.ru/investments/kak-raspoznat-falshivogo-brokera/

Источник https://vc.ru/finance/108563-kak-na-samom-dele-proveryat-kompanii-pered-investirovaniem-chtoby-ne-poteryat-dengi