Информация об эмитенте фондовый рынок

Результаты поиска

Найдено записей: 3770

| Страницы: 1 2 3 4 5 6 7 8 9 10 След 10>> |

| № | Тип инструмента | Краткое наименование | Код в торговой системе | Номер гос. регистрации | ISIN | |

|---|---|---|---|---|---|---|

| 1. | Облигации иностранного эмитента | XS1495585355 | XS1495585355 | |||

| 2. | Облигации иностранного эмитента | XS1598697412 | XS1598697412 | |||

| «Акционерный коммерческий банк «Держава» публичное акционерное общество» | ||||||

| 3. | Акция привилегированная | Держава ап | DERZP | 2-03-02738-B | RU000A1021R0 | |

| 4. | Облигация корпоративная | RU000A0JWB59 | 40302738B | RU000A0JWB59 | ||

| 5. | Облигация биржевая | RU000A0JU0B2 | 4B020102738B | RU000A0JU0B2 | ||

| «Газпромбанк» (Акционерное общество) | ||||||

| 6. | Облигация корпоративная | RU000A0JT6J5 | 41200354B | RU000A0JT6J5 | ||

| 7. | Облигация корпоративная | RU000A0ZZFZ4 | 41900354B | RU000A0ZZFZ4 | ||

| 8. | Облигация корпоративная | ГПБ Т2-03Д | RU000A101ER8 | 4-03-00354-B-002P | RU000A101ER8 | |

| 9. | Облигация корпоративная | RU000A101EQ0 | 4-02-00354-B-002P | RU000A101EQ0 | ||

| 10. | Облигация корпоративная | RU000A103EA0 | 4-23-00354-B | RU000A103EA0 | ||

| 11. | Облигация корпоративная | RU000A103EB8 | 4-24-00354-B | RU000A103EB8 | ||

| 12. | Облигация корпоративная | RU000A103EC6 | 4-25-00354-B | RU000A103EC6 | ||

| 13. | Облигация корпоративная | RU000A103ED4 | 4-26-00354-B | RU000A103ED4 | ||

| 14. | Облигация корпоративная | ГПБ Т2-04Д | RU000A103K38 | 4-04-00354-B-002P | RU000A103K38 | |

| 15. | Облигация биржевая | RU000A0JU7Y9 | 4B020700354B | RU000A0JU7Y9 | ||

| 16. | Облигация биржевая | RU000A0JUMH3 | 4B020800354B | RU000A0JUMH3 | ||

| 17. | Облигация биржевая | RU000A0JUQ39 | 4B020900354B | RU000A0JUQ39 | ||

| 18. | Облигация биржевая | RU000A0JUV08 | 4B021000354B | RU000A0JUV08 | ||

| 19. | Облигация биржевая | RU000A0JXP45 | 4B021600354B | RU000A0JXP45 | ||

| 20. | Облигация биржевая | RU000A0ZYEE5 | 4B021700354B | RU000A0ZYEE5 | ||

| 21. | Облигация биржевая | RU000A0ZYRX7 | 4B021800354B | RU000A0ZYRX7 | ||

| 22. | Облигация биржевая | RU000A0ZYRY5 | 4B021900354B | RU000A0ZYRY5 | ||

| 23. | Облигация биржевая | RU000A0ZZQU2 | 4B020100354B001P | RU000A0ZZQU2 | ||

| 24. | Облигация биржевая | RU000A0ZZUL3 | 4B020200354B001P | RU000A0ZZUL3 | ||

| 25. | Облигация биржевая | RU000A1002E8 | 4B020500354B001P | RU000A1002E8 | ||

| 26. | Облигация биржевая | RU000A1003R8 | 4B020600354B001P | RU000A1003R8 | ||

| 27. | Облигация биржевая | RU000A1007E7 | 4B020700354B001P | RU000A1007E7 | ||

| 28. | Облигация биржевая | RU000A100832 | 4B020800354B001P | RU000A100832 | ||

| 29. | Облигация биржевая | RU000A100HH4 | 4B021100354B001P | RU000A100HH4 | ||

| 30. | Облигация биржевая | RU000A100JB3 | 4B021200354B001P | RU000A100JB3 | ||

| 31. | Облигация биржевая | RU000A100VR4 | 4B021300354B001P | RU000A100VR4 | ||

| 32. | Облигация биржевая | RU000A1010V5 | 4B021200354B002P | RU000A1010V5 | ||

| 33. | Облигация биржевая | RU000A101350 | 4B021400354B001P | RU000A101350 | ||

| 34. | Облигация биржевая | RU000A101Z74 | 4B02-16-00354-B-001P | RU000A101Z74 | ||

| 35. | Облигация биржевая | RU000A102DB2 | 4B02-17-00354-B-001P | RU000A102DB2 | ||

| 36. | Облигация биржевая | RU000A102GJ8 | 4B02-18-00354-B-001P | RU000A102GJ8 | ||

| 37. | Облигация биржевая | RU000A102LU5 | 4B02-19-00354-B-001P | RU000A102LU5 | ||

| 38. | Облигация биржевая | RU000A104B46 | 4B02-20-00354-B-001P | RU000A104B46 | ||

| «Закрытый паевой инвестиционный фонд смешанных инвестиций «Коммерческие Инвестиции» | ||||||

| 39. | Пай закрытого ПИФа | ПИФКоммИнв | RU000A0JS991 | 2321 | RU000A0JS991 | |

| «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (публичное акционерное общество) | ||||||

| 40. | Акция обыкновенная | МКБ ао | CBOM | 10101978B | RU000A0JUG31 | |

| 41. | Облигация корпоративная | RU000A0ZZE87 | 41501978B | RU000A0ZZE87 | ||

| 42. | Облигация биржевая | RU000A100KT3 | 4B020301978B001P | RU000A100KT3 | ||

| 43. | Облигация биржевая | RU000A100KS5 | 4B020201978B001P | RU000A100KS5 | ||

| 44. | Облигация биржевая | RU000A100SF5 | 4B020401978B001P | RU000A100SF5 | ||

| 45. | Облигация биржевая | RU000A100WC4 | 4B020501978B001P | RU000A100WC4 | ||

| 46. | Облигация биржевая | RU000A100WT8 | 4B020601978B001P | RU000A100WT8 | ||

| 47. | Облигация биржевая | RU000A101160 | 4B020801978B001P | RU000A101160 | ||

| 48. | Облигация биржевая | RU000A1016Y6 | 4B021001978B001P | RU000A1016Y6 | ||

| 49. | Облигация биржевая | RU000A1016X8 | 4B021101978B001P | RU000A1016X8 | ||

| 50. | Облигация биржевая | RU000A1016W0 | 4B021201978B001P | RU000A1016W0 | ||

| Страницы: 1 2 3 4 5 6 7 8 9 10 След 10>> |

Copyright © Московская Биржа, 2011 — 2022. Все права на информацию и аналитические материалы, размещенные на настоящем сайте Биржи, защищены в соответствии с российским законодательством. Прежде чем приступить к использованию сайта предлагаем ознакомиться с Пользовательским соглашением. Воспроизведение, распространение и иное использование информации, размещенной на сайте Биржи, или ее части допускается только с предварительного письменного согласия Биржи.

Эмитенты: характеристика и функции на фондовом рынке

В соответствии с Федеральным законом от 22.04.96 г. № 39-ФЗ «О рынке ценных бумаг» эмитентом признается юридическое лицо или орган исполнительной власти, либо орган местного самоуправления, несущий от своего имени обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных ими.

Эмитенты – участники рынка ценных бумаг, основной целью которых является привлечение в хозяйственных оборот финансовых ресурсов для реализации инвестиционных проектов, а также для пополнения оборотных средств. Привлечение денежных средств может осуществляться различным путем: эмиссия акций, облигационные займы, выпуск векселей, банковское кредитование, лизинг, коммерческий кредит. В зависимости от конъюнктуры финансового рынка и поставленных целей эмитенты выбирают наиболее эффективные методы финансирования. Однако эмиссия ценных бумаг как метод финансирования является одним из основных источников реализации инвестиционных потребностей эмитентов.

Эмитент поставляет на фондовый рынок товар – ценную бумагу, качество которой определяется статусом эмитента, а также результатами его финансово-хозяйственной деятельности.

Таким образом, основной целью эмитента является привлечение в хозяйственный оборот дополнительных ресурсов посредством выпуска ценных бумаг.

К основным задачам эмитента относятся:

1) поставка на фондовый рынок ценных бумаг в обмен на привлечение инвестиций в реальный сектор экономики;

2) изучение интересов инвесторов в целях выпуска ценных бумаг, удовлетворяющих запросам отдельных категорий инвесторов;

3) поддержание оптимального курса выпущенных ценных бумаг и повышение рыночной капитализации компании;

4) обеспечение качества и надежности выпущенных ценных бумаг;

5) обеспечение ликвидности и доходности ценных бумаг.

В целях поддержания ликвидного рынка выпущенных ценных бумаг эмитент постоянно присутствует на рынке, оперируя своими ценными бумагами и поддерживая их курс. Здесь важным направлением работы эмитента является создание и поддержание своего положительного имиджа и инвестиционной привлекательности в глазах потенциальных инвесторов, что позволяет ему поддерживать оптимальный курс ценных бумаг и повышать рыночную капитализацию компании. Создавая ликвидный рынок своих ценных бумаг, эмитент получает возможность привлекать в хозяйственный оборот дополнительные ресурсы, получая эмиссионный доход и минимизируя затраты по обслуживанию выпуска ценных бумаг, что непосредственно отражается на эффективности работы эмитента и повышении рентабельности его деятельности. Это позволяет получать инвесторам приемлемую норму дохода в виде дивидендов или процентов, или в виде роста курсовой стоимости выпущенных ценных бумаг.

Таким образом, эмитенты, удовлетворяя свои потребности в привлечении финансовых ресурсов посредством выпуска ценных бумаг, являются источником сохранения и увеличения капиталов инвесторов. В этом прослеживается неразрывная взаимосвязь между интересами эмитентов и инвесторов на рынке ценных бумаг. Поддержание баланса интересов эмитентов и инвесторов обеспечивает поступательное развитие фондового рынка. Конфликт интересов эмитентов и инвесторов, наоборот, приводит к сбоям функционирования рынка ценных бумаг. Недоверие инвесторов к эмитентам и обращающимся на рынке ценным бумагам негативно отражается на привлечении инвестиционных ресурсов в экономику.

В качестве эмитентов выступают государственные органы власти, органы муниципальной власти, различные хозяйствующие субъекты, а также физические лица.

Государственные органы власти занимают ведущие позиции по отношению к другим эмитентам. Государство в любой стране является крупнейшим должником, привлекая финансовые ресурсы для финансирования государственных расходов, как на внутреннем, так и на внешнем рынке. В мировой практике считается, что государственные ценные бумаги имеют нулевой риск и обладают высокой степенью надежности. Поэтому консервативные инвесторы предпочитают делать вложения в государственные ценные бумаги. Так в развитых странах рынок государственных ценных бумаг занимает от 40 до 70%.

В соответствии с Бюджетным Кодексом Российской Федерации (БК РФ) решение об эмиссии государственных ценных бумаг Российской Федерации, субъектов Российской Федерации принимается соответственно Правительством Российской Федерации, органами исполнительной власти субъектов Российской Федерации в соответствии с предельными объемами дефицита бюджета и государственного долга, установленными в соответствии с БК РФ, законом о бюджете, а также с программой внутренних заимствований. Решение об эмиссии государственных ценных бумаг Российской Федерации принимается также в соответствии с Программой государственных внешних заимствований Российской Федерации.

Эмитентом ценных бумаг Российской Федерации выступает Министерство финансов Российской Федерации, к функциям которого отнесено составление и исполнение федерального бюджета.

Эмитентом ценных бумаг субъекта Российской Федерации выступает орган исполнительной власти, также осуществляющий функции по составлению и исполнению бюджета субъекта РФ.

Органы местного самоуправления также могут выступать эмитентами ценных бумаг. Согласно законодательству Российской Федерации муниципальные образования вправе привлекать заемные средства, в том числе за счет выпуска муниципальных ценных бумаг, в порядке, установленном представительным органом местного самоуправления в соответствии с требованиями федеральных законов и иных нормативных правовых актов федеральных органов государственной власти. Эмитентом ценных бумаг муниципального образования выступает исполнительный орган местного самоуправления, осуществляющий указанные функции в порядке, установленном законодательством Российской Федерации и уставом муниципального образования.

Хозяйствующие субъекты представляют собой наиболее многочисленную группу эмитентов, выпускающих различные ценные бумаги (акции, облигации, векселя, закладные и т.д.), привлекая в хозяйственный оборот финансовые ресурсы на краткосрочной, среднесрочной, долгосрочной и бессрочной основе. Они отличаются друг от друга сферой своей деятельности. В эту группу входят промышленные и торговые предприятия, коммерческие банки, инвестиционные компании и инвестиционные фонды, страховые компании, негосударственные пенсионные фонды и др.

Основной формой организации бизнеса, в которой функционируют крупные и средние промышленные и торговые предприятия, является акционерное общество. Акционерные общества представляют собой наиболее удобную форму организации хозяйствующих субъектов, так как выпуск акций дает более широкие возможности в привлечении дополнительных финансовых ресурсов. Данная группа эмитентов помимо акций может выпускать в зависимости от поставленных целей такие ценные бумаги, как облигации, депозитарные расписки, опционные свидетельства, векселя, коносаменты, складские свидетельства, закладные.

Коммерческие банки являются активными участниками фондового рынка в качестве эмитентов, инвесторов и профессиональных участников РЦБ. Как эмитенты коммерческие банки имеют право выпускать следующие виды ценных бумаг: акции, если банк функционирует в форме акционерного общества, облигации, депозитарные расписки, опционные свидетельства, векселя, депозитные и сберегательные сертификаты, закладные, а также фьючерсные и опционные контракты.

Инвестиционные компании, как правило, функционируют в форме акционерных обществ или обществ с ограниченной ответственностью, Поэтому как и другие хозяйствующие субъекты они имеют право выпускать такие ценные бумаги как акции, облигации, депозитарные расписки, опционные свидетельства, векселя, закладные.

Инвестиционные фонды в зависимости от организационно-правовой формы собственности могут выпускать: акции и облигации (акционерные инвестиционные фонды), инвестиционные паи (паевые инвестиционные фонды).

Страховые компании и негосударственные пенсионные фонды, как правило, функционируют в форме открытых акционерных обществ, и имеют право выпускать такие ценные бумаги, как акции, облигации, опционные свидетельства, депозитарные расписки, векселя, закладные.

Физические лица также могут быть признаны эмитентами в случае выпуска ими векселей и закладных.

Эмитент ценных бумаг: что это такое и как работает

Эмитент ценных бумаг – это организация, выпускающая ценные бумаги в публичное обращение. Именно эмитент является одним из основных участников организованного рынка. Если не будет эмитентов, то не станет и акций, облигаций, ГДР и прочих финансовых инструментов в публичном обращении.

Функции эмитента

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Итак, эмитент ценных бумаг выпускает в обращение акции и облигации. Например, если Сбербанк решит привлечь финансирование, то выпустит облигации – в данном случае он как раз и выступит в роли эмитента. Если же банку понадобится увеличить собственный капитал, будут выпущены акции. Для иных целей существуют и другие ценные бумаги, например, векселя.

В более широком смысле под эмитентом подразумевают организацию, выпускающую хоть что-то. Например, банки являются эмитентами кредитных карт – так как пускают их в обращение, а Центробанк является эмитентом денежной массы. Между прочим, в Конституции РФ зафиксировано, что именно ЦБ России имеет право на эмиссию денег – никто другой в нашей стране не может изготавливать свои монеты и банкноты.

Слово «эмитент» происходит от латинского «emittens» – «выпускающий». На английском языке эмитента называют «issuer». Выпуск чего-либо в обращение именуется эмиссией. Эмитент может выпустить в обращение не только ценные бумаги (облигации, акции, депозитарные расписки), но и деньги (в России таким правом обладает только ЦБ, в США – ФРС и т. д.), кредитные (дебетовые) карты и дорожные чеки.

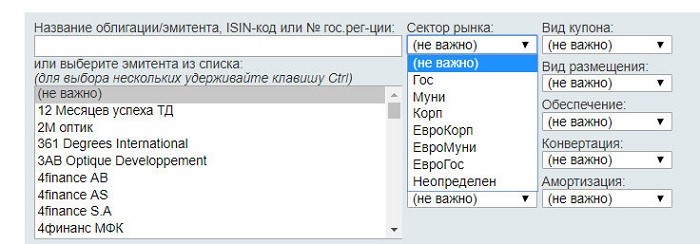

Посмотреть список российских эмитентов можно, например, на сайте Мосбиржи или рейтингового агентства.

В функции эмитента входит не только выпуск бумаг, но и соблюдение обязательств по предоставленным в этих бумагах правам. Проще говоря, если эмитент что-то обещал, то обязан выполнить это. Классический пример – эмиссия облигаций. Компания (или государство) выпускают долговые бумаги. Те, кто их приобретет, фактически станут кредиторами эмитента и смогут рассчитывать на получение вознаграждения (купонный доход). При этом уже не имеет значения, как именно они купили бумагу – напрямую у эмитента или у предыдущего держателя. В любом случае компания, выпустившая облигацию в обращение, несет обязательства перед нынешними держателями долга.

Прибыль на акцию при оценке компании

Почему так важна прибыль на акцию

Кто имеет право на выпуск ценных бумаг

В качестве эмитента ценных бумаг могут выступать:

- Минфин и государство – наиболее надежные эмитенты. Если будет допущен дефолт по ОФЗ, то это сразу подорвет всё доверие к российской экономике, так как основными держателям гособлигаций являются иностранные инвесторы. Поэтому по ОФЗ государство будет стремиться рассчитаться при любых условиях. В крайнем случае эмитирует новый тираж, чтобы покрыть старые долги. Чаще всего выпуском облигаций занимается Минфин. Деньги могут привлекаться на самые разные цели: покрытие социальных обязательств, защита от дефолта, запуск крупного проекта. Целью может выступать и сдерживание инфляции.

- Муниципалитеты. В принципе, эти эмитенты такие же надежные, как и Минфин. Государство с меньшей вероятностью допустит дефолт по муниципальным облигациям – опять-таки, из соображений престижа и безопасности. Но технический дефолт, когда купон или номинал облигации выплачивался позднее срока, допускается. Поэтому этот тип эмитентов более рисковый. Чаще всего муниципалитеты привлекают деньги для выплаты зарплаты бюджетников и развитие внутренней инфраструктуры региона, а также вложения в крупные проекты. Возврат долга осуществляется за счет средств налогоплательщиков или субсидирования со стороны Минфина.

- Корпорации. Целями заимствования могут быть покрытие кассового разрыва, увеличение уставного капитала, обновление оборудования и т. д. Самые надежные эмитенты это крупные компании типа Сбербанка, Газпрома или АФК Системы. Более рисковыми являются облигации от малоизвестных компаний, которые впервые вышли на листинг Мосбиржи.

В целом более надежные эмитенты предлагают меньшую доходность, находящуюся на уровне с банковскими ставками. Чем менее надежен эмитент, тем больший купон по облигациям он предлагает в качестве премии за риск.

Физическое лицо облигацию или акцию выпустить не может.

Что касается акций, то здесь наиболее надежные эмитенты – это компании из первого котировального списка Мосбиржи, входящие в ее индекс. Менее надежные – это компании второго и третьего эшелона. Самые ненадежные – это фирмы, не вышедшие на IPO и предлагающие свои бумаги напрямую. Например, молодые стартапы.

Подходят ли акции производителей полупроводников для долгосрочного инвестора

Дефицит чипов и акции производителей полупроводников

Можно ли купить ценные бумаги напрямую у эмитента

- непосредственно у эмитента;

- через посредников на публичных торгах (т. е. на бирже).

Обычно напрямую продажа ценных бумаг производится при предварительной договоренности эмитента и инвестора. Например, было принято решение об увеличении уставного капитала компании, и несколько инвесторов получили взамен взноса дополнительные акции. Или банк решил произвести докапитализацию и распространил облигации среди квалифицированных инвесторов. В любом случае при покупке ценных бумаг напрямую речь идет о крупных суммах – т. е., это форма прямых инвестиций.

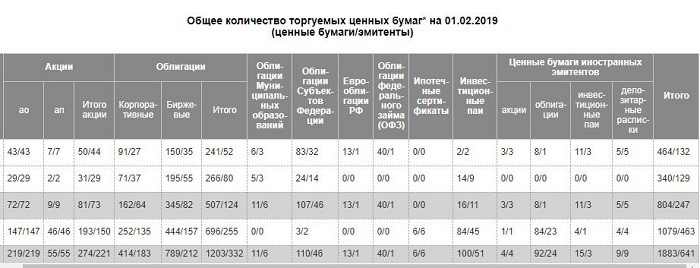

Физическому лицу проще купить ценные бумаги на бирже через посредника – брокера. Например, на Московской бирже представлено 221 эмитентов акций и 332 – корпоративных облигаций. Всего же число эмитентов, включая субъекты, государство и зарубежные компании, – 641.

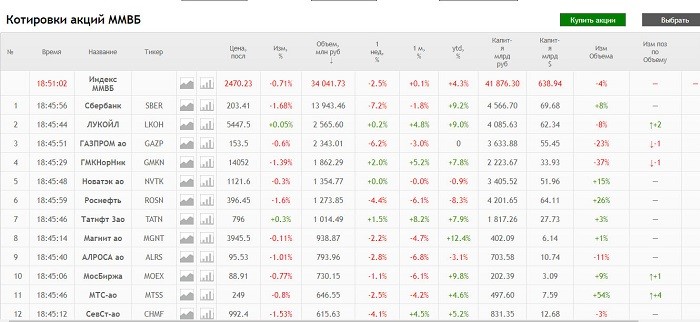

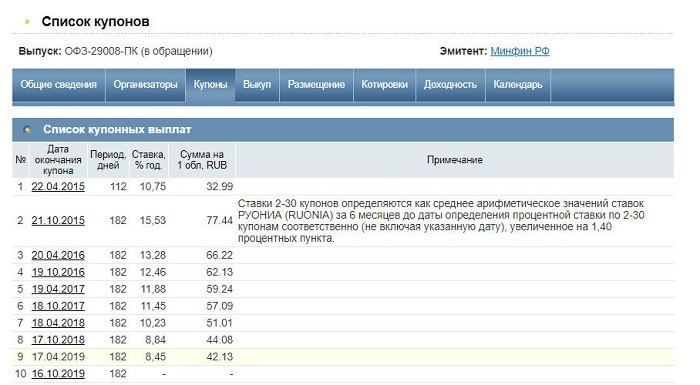

Посмотреть актуальные котировки акций и облигаций можно через своего брокера или же на специализированных сервисах типа ru.investing.com/equities, smart-lab.ru/q или quote.rbc.ru/catalog, а также напрямую на сайте Мосбиржи. Купоны и доходность облигаций удобно отслеживать через сервис rusbonds.ru/quotes.asp.

Кто выпускает ОФЗ и ОФЗ-н

Для консервативного инвестора ОФЗ являются одним из наиболее привлекательных вложений. ОФЗ – это облигации федерального займа. Их эмитентом является государство, но непосредственно выпуском и расчетами с инвесторами занимается Министерство финансов, так что корректней именно Минфин называть эмитентом ОФЗ.

Этот вид облигаций выпускается для покрытия внутренних нужд государства. Выделяются следующие разновидности ОФЗ в зависимости от типа купона и порядка погашения:

- с постоянным купонным доходом – обозначаются как ПД, например, ОФЗ-26216-ПД;

- с переменным купоном – маркируются как ПК, пример – ОФЗ-29008-ПК, в России переменных купон по ОФЗ равен ставке РУОНИА плюс премия; – обозначаются как АД, к примеру, ОФЗ-46016-АД, амортизация удобна тем, что позволяет эмитенту погашать долг постепенно, а не сразу большим траншем;

- с индексируемым номиналом – название содержит аббревиатуру ИН, например, ОФЗ-52001-ИН, взамен купона по таким облигациям номинал возрастает каждый год на определенную величину (по указанному выпуску – на 2,5%).

Акции космических компаний и их перспективы

Инвестиции в будущее через акции космических компаний

Отдельную категорию занимают ОФЗ-н, которые маркируются так: ОФЗ-53001-Н. Это ОФЗ для населения – специальный вид заимствований, эмитируемый Минфином. Их доходность увеличивается в зависимости от срока обладания и варьируется от 7,2% до 8,4%. Купить ОФЗ-н можно только в Сбербанке или ВТБ и лотом от 50 единиц. Цены на ОФЗ-н устанавливает Минфин в начале каждого торгового дня.

Кто выпускает еврооблигации

Еврооблигации – это особый тип долговых бумаг. По сути, это те же облигации, только выпущенные в иностранной валюте (не обязательно евро). Чаще всего эмитентом еврооблигаций выступает государство или крупная компания, которая имеет выход на зарубежные рынки. Дело в том, что номинал еврооблигации начинается обычно от 1000 единиц валюты, и разместить заявку на такие заимствования может позволить себе только крупная компания с хорошим рейтингом.

Эмиссия еврооблигаций – это сложный процесс, он контролируется международным синдикатом андеррайтеров. В России компании редко выходят на международные рынки при размещении еврооблигаций напрямую, выступая одновременно и заемщиком, и эмитентом. Чаще используется второй вариант размещения – через специально созданную «дочку», которая осуществляет эмиссию бумаг от своего имени, при этом сама компания, для которой привлекают инвестиции, является гарантом исполнения обязательств.

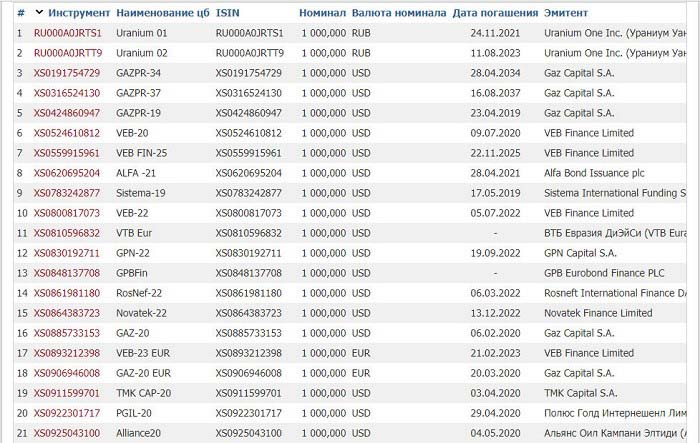

В России еврооблигации размещают такие крупные компании, как Альфа-Банк, ВЭБ, ВТБ, Газпром, Новатэк, Роснефть, БКС, Промсвязьбанк, АФК Система и т.д.

Еврооблигации размещает и государство. Приобрести их можно на Московской бирже – так же, как и любой другой финансовый инструмент.

Таким образом, эмитент ценных бумаг – это организация, которая выпускает облигации, акции или паи для того, чтобы привлечь капитал от инвесторов. В роли эмитента может выступить государство, муниципалитет или юридическое лицо. Чем менее надежен эмитент, тем большую доходность он предлагает.

Источник https://www.moex.com/ru/spot/issues.aspx

Источник https://studopedia.ru/22_13634_emitenti-harakteristika-i-funktsii-na-fondovom-rinke.html

Источник https://smfanton.ru/fondovaya-birzha/emitent.html