Какие форекс брокеры являются налоговыми агентами

ООО «БКС-Форекс» обязано исполнять функции налогового агента по удержанию налога на доходы физических лиц (далее НДФЛ), полученных от торговых операций на рынке Форекс. Определение налоговой базы и удержание производится в соответствии со статьями 214.1 и 226.1 налогового кодекса России.

Расчет налогов производится нарастающим итогом с начала календарного года, удержание производится при каждом выводе денежных средств на счет Клиента и в конце календарного года из средств, находящихся на номинальных счетах форекс-дилера.

НДФЛ не удерживается дважды, при переплате функция налогового агента предусматривает возврат излишне уплаченных клиентом средств.

Удержание НДФЛ для резидентов производиться по ставкам 13% и 15% (для доходов свыше 5 000 000 руб., полученных в одном календарном году)

Налог исчисляется от совокупного финансового результата по всем открытым счетам во всех валютах.

Уплата налога всегда осуществляется в рублях РФ, пересчет финансового результата в USD и EUR для определения налоговой базы осуществляется по курсу ЦБ на дату совершения торговой операции.

Не допускается перенос налоговым агентом убытков, полученных в предыдущих налоговых периодах, для уменьшения положительного финансового результата текущего налогового периода. Однако, Клиент имеет право самостоятельно перенести полученные убытки на 10 лет вперед, предоставив в ФНС декларацию 3 НДФЛ.

Описание расчета НДФЛ

- Если сумма налога, рассчитанного нарастающим итогом, превышает сумму текущей выплаты денежных средств, налог исчисляется и уплачивается налоговым агентом с суммы текущей выплаты.

- Если сумма налога, рассчитанного нарастающим итогом, не превышает суммы текущей выплаты денежных средств, налог исчисляется и уплачивается налоговым агентом с суммы рассчитанного нарастающим итогом финансового результата

Примеры

На рублевом торговом счете Клиент получил доход в размере 100 000 рублей, тогда 13% от этой суммы, то есть 13 000 рублей, — это НДФЛ, который компания, как налоговый агент должна удержать и уплатить в бюджет РФ.

Пример 1

Клиент подает заявление на вывод 10 000 рублей. 10 000 руб. 10 000 руб – (10 000 руб. * 13%) = 8 700 руб.

Именно столько клиент получит на свой счет при подаче заявки на вывод, задолженность по НДФЛ перед бюджетом 13 000 руб. – 1300 руб. = 11 700 руб.

Пример 2

Клиент подает заявление на вывод 13 000 рублей, что равно сумме НДФЛ от дохода, удержание происходит по правилу 2 из описания расчета НДФЛ:

13 000 руб. – (100 000 руб * 13%) = 0 руб.

В данном примере клиент не получает средства на счет, обязанность по уплате НДФЛ исполнена в полном объёме и последующие 87 000 руб. Клиент получит без каких-либо удержаний.

Пример 3

Клиент подает заявку на вывод всей суммы дохода 100 000 руб., удержание происходит по правилу 2 из описания расчета НДФЛ.

100 000 руб. – (100 000 руб. * 13%) = 87 000 руб.

Клиент получает 87 000 руб. на свой счет, НДФЛ уплачен в полном размере.

Пример 4

Клиент получил доход в размере 10 000 000 руб. в календарном году. Ставка НДФЛ на доход до 5 000 000 руб. — 13%, ставка налога на доход свыше 5 000 000 руб. с 01.01.2021г. — 15%. Сумма НДФЛ составит:

5 000 000 руб.*13% + 5 000 000 руб. * 15%= 650 000 руб. + 750 000 руб. = 1 400 000 руб.

Удержание происходит аналогично примерам 1-3.

Переплата НДФЛ

На рублевом торговом счете Клиент получил доход в размере 100 000 рублей, тогда 13% от этой суммы, то есть 13 000 рублей, — это НДФЛ, который компания, как налоговый агент должна удержать и уплатить в бюджет РФ. Клиент произвел вывод, как описано в примере 2, то есть НДФЛ уплачен в бюджет полностью. Предположим, что следующие торговые операции клиента были менее успешными и Клиент понес убыток в размере 50 000 руб. Таким образом возникает переплата по НДФЛ:

50 000 руб * 13% = 6500 руб.

Именно столько ООО «БКС-Форекс», как налоговый агент, обязан вернуть на счет клиенту по окончании налогового периода.

Налогообложение

Нажимая на кнопку «Стать клиентом», я даю согласие на обработку своих персональных данных и подтверждаю, что согласен на направление на указанный адрес электронной почты сообщений, содержащих юридически значимую и конфиденциальную информацию. Подтверждаю, что общество не несет ответственности за последствия неполучения мной юридически значимых и иных сообщений, содержащих конфиденциальную информацию, направленных на указанный адрес электронной почты.

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

ООО «БКС-Форекс» имеет лицензию профессионального участника рынка ценных бумаг № 045-14117-020000 от 18.11.2021 на осуществление деятельности форекс-дилера, выданную Банком России.

ООО «БКС-Форекс» внесена в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

ООО «БКС – Форекс» является членом саморегулируемой организации «Ассоциация форекс-дилеров», свидетельство от 30.11.2021. Протокол № 48 от 30.11.2021. Регистрационный номер форекс-дилера в реестре членов АФД – 10.

Уведомление о рисках:

Для начала работы с ООО «БКС-Форекс» необходимо ознакомиться с рисками, связанными с заключением, исполнением и прекращением обязательств по рамочному договору и отдельным договорам. Ознакомление с уведомлением о рисках подтверждает, что вы осознаете все риски, с которыми сопряжена торговля с использованием кредитного плеча.

Предлагаемые к заключению договоры или финансовые инструменты связаны с различными рыночными, валютными, экономическими, политическими, коммерческими и другими рисками, могут привести к потере внесённых денежных средств в полном объёме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Порядок, сроки и условия осуществления компенсационных выплат (в случае банкротства / несостоятельности Общества) устанавливаются требованиями статей 50.1 и 50.2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг», Указания Банка России от 13.09.2015 № 3796-У «О требованиях к порядку формирования компенсационного фонда саморегулируемой организации форекс-дилеров», а также внутренними документами саморегулируемой организации «Ассоциация форекс-дилеров».

Российские форекс-дилеры выполняют функцию налоговых агентов

Отсутствие налогов было одним из манков, притягивающих российских форекс-трейдеров на иностранные площадки: по экспертным оценкам, около 400–500 тыс. россиян торгуют на валютном рынке, тогда как в российской юрисдикции остаются порядка 8 тыс. человек. Нужно ли оставшимся на российском Форексе игрокам платить налог на доход с торговли и всегда ли налогообложение — минус?

НДФЛ: офшоры vs российский Форекс

В России вот уже 3 года, как существует лицензированный Форекс, а это значит, что деньги клиентов находятся на номинальных счетах в российских банках, сделки открываются у российских же брокеров, которые являются налоговыми агентами.

Торгуя в офшорных компаниях на Forex, люди не платят налоги. Тех, кто подает декларацию в налоговую инспекцию, единицы. Однако крупным клиентам российских брокеров важно, чтобы компания платила за них налоги, тем самым они избавляются от необходимости делать это самостоятельно.

Немногие осознают, что, приходя в офшоры, не только остаются без налогов, но и зачастую — без своих денег. Вывести деньги с офшорного Форекса порой не представляется возможным, потому что нередко компании закрываются вместе со средствами клиентов. Последние остаются без всякой защиты. На российском регулируемом рынке трейдеры платят 13% с дохода, но при этом максимально защищены от неторговых рисков дилером и всей отраслью.

К тому же если по результатам года у трейдера на счете убыток, он может обратиться в службу поддержки за подтверждением и получить справку 2-НДФЛ для получения налогового вычета.

Нужно помнить и о том, что существует Единый стандарт отчетности (Common Reporting Standard), в рамках которого налоговой и финансовой информацией обмениваются многие страны, традиционно считавшиеся офшорами.

«Альфа-Форекс» — лицензированный брокер и налоговый агент

В России в 2020 году представлены четыре лицензированных форекс-дилера, которые платят за клиентов налоги. Все они являются «дочками» крупных финансовых организаций. Среди брокеров с лицензией ЦБ РФ — компания «Альфа-Форекс», учрежденная Альфа-Банком.

Условия, которые брокер предлагает своим клиентам:

- 29 торговых инструментов;

- кредитное плечо — 1:40;

- минимальный объем — 0,01 лота;

- торговый терминал — MetaTrader 5.

Подробнее о том, как происходит списание налога на доход с трейдинга, можно узнать в справке на сайте компании.

Как платить налоги с Форекс в 2022 году в России

Когда трейдинг на валютном рынке перестает быть развлечением и начинает приносить доход, приходит понимание, что за финансы нужно отчитываться. Трейдерам и инвесторам лучше на раннем этапе узнать, какие налоги с Форекс в 2022 году следует оплатить. Чем больше денег поступает от брокера на банковский счет, тем быстрее придется объяснять компетентным органам, откуда они взялись и почему в казну трейдер не дал ни копейки сборов.

Нужно ли платить налоги с Форекс

Глобально Forex не регулируется — это сложно реализовать. Законодательство РФ объясняет только порядок действий участников с лицензией Центрального банка.

Торговать валютой можно спокойно у любого брокера, предлагающего услуги через интернет-платформы. Законом это не запрещено. Но в стране есть налоговый кодекс, который говорит, что часть прибыли должна идти в бюджет государства.

Неважно, зарегистрировал посредник деятельность на территории РФ или в офшоре, граждане, зарабатывающие с его помощью, должны делиться частью дохода с государством.

Основа российского законодательства в отношении уплаты налогов

Выигрыш в лотерею, получение дорогостоящего подарка и остальные виды улучшения благосостояния создают базу налогообложения. Сюда относится доход от торговли валютой и контрактами на разницу цен. Физические лица — резиденты РФ — по умолчанию должны отдавать в казну 13% доходов. Есть исключения, которые не относятся к Форекс.

Если брокер или дилер зарегистрирован в офшорной зоне, его клиенты обязаны выплачивать государству налог с прибыли от трейдинга и других доходов. В случае выявления незадекларированных средств, трейдеру придется платить штрафы, пени. Когда сумма недоимки перевалит за 2 млн 700 тыс. руб., административную ответственность сменит уголовная. По статье 198 УК РФ можно получить тюремный срок 3 года.

Как фискальная служба узнает о доходе с Форекс

В ФНС не имеют возможности массово мониторить население на «левую» прибыль. До 2020 государству были не интересны частные лица с небольшим доходом. От любого брокера Форекс можно было спокойно выводить 600 000 рублей в месяц на карту. Иногда банк блокировал транзакцию и подавал информацию ФНС, но это были единичные случаи.

В связи с кризисом, который накрыл мировую экономику, в казне образовался дефицит, государство обратило внимание на лиц с небольшими незадекларированными доходами. Был разработан режим самозанятости, чтобы многие могли выйти из тени. Форекса изменения не коснулись, но над доходами прибыльных трейдеров «повис топор».

С марта 2021 налоговой службе расширили полномочия. Раньше данные клиентов финансовых организаций предоставлялись ограниченно и только в судебном порядке. Теперь банки по запросу ФНС в течение 3-х дней обязаны предоставить информацию о клиенте: копию паспорта, доверенность, договор, образцы подписей.

Банковская тайна в РФ теперь условное понятие. Кредитные организации тоже могут поспособствовать налоговой проверке. Они придерживаются политики «знай своего клиента», поэтому уведомляют ФНС о крупных транзакциях, проходящих систематически. Это же касается поступлений от офшорных организаций.

С какой прибыли платится налог

На фондовой бирже, если в период владения ценными бумагами инвестор получил убыток, сбор рассчитывается от прибыли за вычетом минуса. Торговлю валютами законодательство рассматривает как пари. Согласно Налоговому кодексу РФ, проигранные суммы по спорам, ставкам и другие не могут учитываться при расчете налогооблагаемой базы. Если трейдер наторговал $1000, а до этого был ряд отрицательных сделок на $200, то 13% придется заплатить с суммы $1000. Если такое произошло на фондовой бирже, прибылью считается $800 и сбор происходит с них.

Налоговая база рассчитывается без учета внесенной на брокерский счет суммы. Например, клиент положил $1000, наторговал $1000 и вывел $2000. НДФЛ 13% нужно внести в бюджет только с полученного дохода.

Как платить налог с прибыли на Forex

Для тех, кто не хочет проблем с законом и готов показывать доход от трейдинга, рекомендуется ознакомиться с порядком налогообложения.

Оплата налога Форекс-брокером

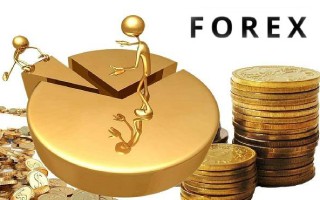

На сайте Банка России есть раздел с реестрами лицензированных компаний. Там можно найти Форекс-дилеров, деятельность которых регулирует ЦБ РФ.

В начале августа 2021 в списке было 3 организации с лицензией на предоставление посреднических услуг на Forex. Клиенты этих дилеров имеют весомое преимущество. Компании из реестра — налоговые агенты.

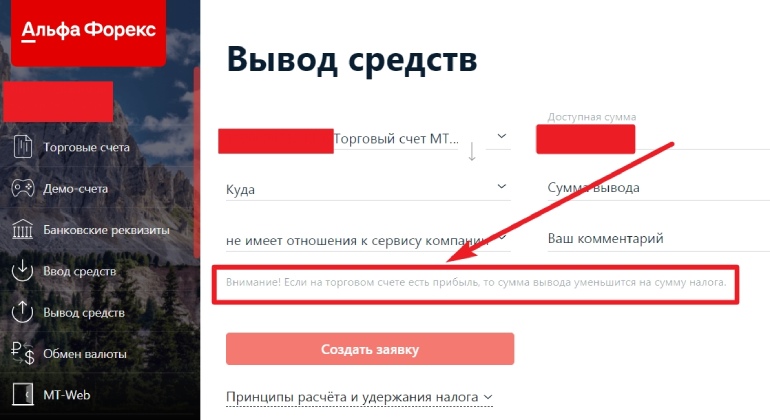

Это значит, трейдеру не нужно думать, как рассчитать сумму сбора и подать декларацию. Всю работу делает брокер, и происходит это незаметно для клиента во время вывода средств. Компания удерживает 13% и ежегодно отчитывается перед ФНС.

Реестр дилеров Форекс ЦБ РФ

Оплата налога трейдером самостоятельно

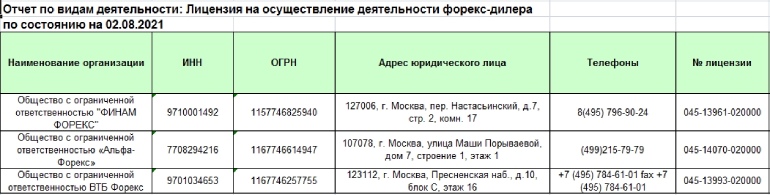

Брокеры, не лицензированные Банком России, не являются налоговыми агентами. Их клиенты обязаны платить налоги с Форекс самостоятельно. Кроме этого, необходимо по окончанию отчетного периода подавать декларацию 3-НДФЛ. Нужно успеть до 30 апреля следующего года. За всю прибыль в 2020 отчитывались не позднее 30 апреля 2021.

Оплата налога на Форекс через ИП

Если трейдинг идет настолько успешно, что приносит основной доход, можно уменьшить налоговую ставку в два раза. Для этого нужно стать индивидуальным предпринимателем.

При регистрации ИП для деятельности на Forex обычно указывают ОКВЭД: 65.23.4 (Заключение свопов, опционов и других биржевых сделок) — этот код подходит больше всего. Самая оптимальная система налогообложения — УСН. С предпринимателя-трейдера будет взиматься 6% от сумм переводов с брокерских счетов.

Даже если брокер не предоставляет отчетные документы, для ФНС достаточно приложить к декларации скриншоты приходов на счет и статистики сделок в торговом терминале. Как и физические лица, ИП отчитываются и оплачивают налог самостоятельно.

Снижение сборов для ИП — это хорошо, но здесь свои минусы. Предприниматель должен делать фиксированные взносы в Пенсионный Фонд. В 2021 году, если прибыль не превысит 300 000 за отчетный период (год), сбор на обязательное пенсионное страхование составит 32 448 руб. За сумму выше базовой, придется заплатить 1% от превышения.

Порядок действий при уплате НДФЛ

Около 5 лет назад для внесения налога и заполнения декларации приходилось лично посещать отделение УФНС, стоять в очереди. Не факт, что все могло пойти по плану: нехватка бланков, принимающий инспектор отсутствует, завис компьютер, в который загружаются данные. Сейчас все проще — регистрация на сайте инспекции и подача 3-НДФЛ онлайн.

Налоговая декларация на сайте ФНС

Особенности подсчета налогооблагаемой базы

Согласно ст. 210 НК РФ, базой для расчета сбора является доход, полученный гражданином в натуральном или денежном виде. Для рынка Форекс налогообложение не делает поблажек.

Несмотря на сложность налогового кодекса, рассчитать размер сбора просто. Законодательство РФ относит форекс к рисковому инструменту, приравнивая к сервисам, где прибыль начисляется в режиме «пан или пропал»: ставки у букмекера, лотереи, пари. А по таким видам прибыли поправка на убыток не происходит.

Трейдеру придется заплатить 13% от всех денег, которые он выводит от брокера, кроме депонированной суммы, не участвующей в расчете.

Заполнение декларации и ее отправка в налоговую инспекцию

Шаги для подачи отчета 3-НДФЛ:

- Зарегистрироваться на сайте инспекции (или войти через Госуслуги).

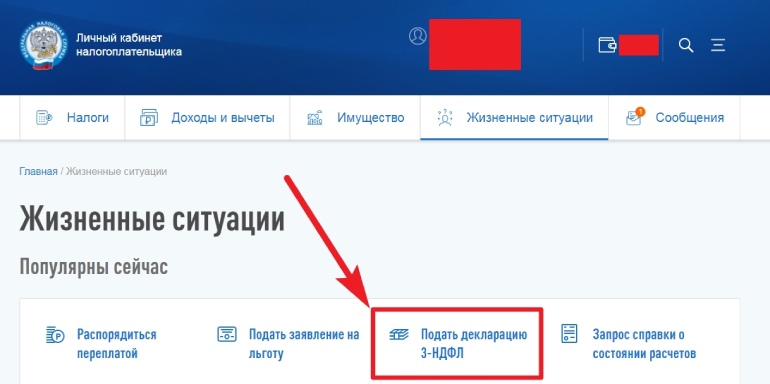

- Зайти в раздел «Жизненные ситуации».

- Выбрать пункт «Подать декларацию».

- Заполнить данные о прибыли и источнике.

- Загрузить отчет по доходу (заказать у брокера).

- Ввести электронную подпись (если нет, запросить на этом же сайте).

- Нажать кнопку «Отправить».

Проверка длится до 3-х месяцев. Статус отображается в разделе «Мои декларации». На процедуру в самом медленном варианте уходит не более 1 часа.

Переход к декларации через вкладку «Жизненные ситуации»

Как сэкономить на уплате налога

Есть сложные схемы с возвратом уже уплаченного сбора. Например, открыть Индивидуальный инвестиционный счет с вычетом по типу A. Часть налогов, которые будут уплачены за прибыль от трейдинга, государство вернет на этот счет за ежегодный взнос определенной суммы.

Трейдеры избегают таких сложных процедур, предпочитая работать по старинке. Ниже описаны классические способы экономии на налогах.

Некоторые из них опубликованы в ознакомительных целях и не рекомендованы к использованию, так как приводят к проблемам с законом.

Не обналичивать деньги

Неважно, в сделке средства, или лежат на брокерском счете мертвым грузом — пока их не переведут на банковские реквизиты, карту или кошелек, они не являются налогооблагаемой базой. Этот способ подходит для тех, у кого есть терпение годами копить средства на счете. Даже если торговля валютой в течение 10 лет принесла трейдеру $1 млн, с них законно не взимается налог на прибыль с Форекс, пока эти деньги не выведены. Но как только средства выйдут за пределы торгового счета, вся сумма становится налогооблагаемой.

Процедура списания налога

Использовать электронные кошельки

Кроме банковских карт, вывода по реквизитам счета, есть еще один способ финансовых транзакций — кошельки. Это альтернатива Visa и MasterCard, на которую законодатели пока только начинают обращать внимание. При помощи Skrill, NETELLER и подобных платежных способов трейдеры выводят деньги от брокеров и совершают много других транзакций, не оплачивая налог от сделок на Forex.

Особенное место в этом занимает WebMoney. Переводы от офшорных организаций на карту клиента могут нервировать службу безопасности банка. А если с WebMoney сначала перевести деньги в обменник, а оттуда на карту — это будет выглядеть как конвертация валюты между двумя физическими лицами.

Путешествовать (стать налоговым нерезидентом)

По законодательству Российской Федерации резидент — это человек, который находится в стране 183 дня последние 12 месяцев. Нерезиденты обязаны выплачивать 30% от доходов в бюджет. Это касается только прибыли от источника внутри страны в соответствии со ст. 209 НК РФ. То есть, если покинуть Россию и путешествовать по миру полгода, можно законно не платить налог на прибыль от трейдинга у зарубежных брокеров.

Сделать банковскую карту другой страны

Способ без заморочек с длинной цепью переводов — завести Visa или MasterCard банка, зарегистрированного в другом государстве. В основном трейдеры используют офшорные анонимные карты, по которым снимают деньги в банкоматах, оплачивают покупки в магазинах и онлайн. Ни одна финансовая организация в РФ не поймет, кто проводил транзакцию по данной карте.

Но здесь есть пара существенных минусов:

- Иностранный банк легко может заблокировать средства. Тогда будет проблематично их вернуть, особенно если для разморозки счета потребуется личное присутствие.

- По таким картам огромные комиссии. За каждое действие в банкомате списывается от $1, а при оплате за товары и услуги — $5.

Экономия на налогах таким способом приносит большие убытки на финансовых операциях. Только выпуск пластика может стоить около $300.

Популярные офшорные карты и условия использования.

| Название | Выпуск | Доставка | Комиссия за снятие в банкомате | Перевод на карту другого банка | Обслуживание |

|---|---|---|---|---|---|

| Payeer MasterCard | $0 | $9,95 | до $3,5 | до 4% | $0 |

| ePayments | $5,95 | $0 | $2,6 | до 3,5% | $2,9 мес. |

| OkPay | $15 | $0 | 2% (но не более $15) | до 2% | $0 |

| Payoneer | 15,95$ | $0 | $3,25+2% конвертация | до 2% | до $3 мес. |

Ответственность за неуплату

В налоговом кодексе предусмотрено все — отсылка к административным штрафам и УК в том числе. Когда в отношении трейдера развернута проверка ФНС, в случае нарушений наказания уже не получится избежать. Для физических и юридических лиц в России предусмотрено 3 вида ответственности за нарушения порядка уплаты сборов:

- Налоговая.

- Административная (применяется только к компаниям).

- Уголовная.

Самая легкая мера — штраф ФНС. Его назначают, если опоздать с выплатой, неверно заполнить декларацию или скрыть часть доходов. Размер зависит от объема недополученных казной средств и наличия умысла.

Если в деле фигурирует сумма от 2 700 000 руб. — это уже уголовная ответственность. Максимальное наказание — 3 года лишения свободы.

Итоги

Платить налог с Форекса в России — неприятная процедура, которая лишает спекулянта части заработанной прибыли. Есть соблазн избежать этого бремени. Трейдеры таким грешат. Но обязательные сборы — основа бюджета. Без них не будет бесплатной медицины и образования, льгот незащищенным слоям населения. Поэтому стоит избегать серых схем и легализовать доход от трейдинга. Это делается в пару кликов на сайте ФНС.

Часто задаваемые вопросы

Ст. 210 Налогового кодекса РФ обязует граждан уплачивать в бюджет 13% от доходов, за некоторыми исключениями.

В ст. 6, п. 2.6 ФЗ написано: объектом налогообложения не может быть прибыль от финансовых инструментов.

Это когда трейдеру не нужно думать, какую сумму оплатить ФНС, как отчитываться. Всем занимается Форекс-дилер.

Такую услугу предлагают лицензированные фондовые брокеры РФ. Чтобы получить вычет, нужно не закрывать счет 3 года.

Если речь идет о крупных доходах, то ИП выгоднее. С небольшими суммами лучше не регистрироваться как предприниматель.

Экономист, кандидат наук. В 2015 году защитил диссертацию, посвященную хеджированию валютных рисков. Специализируется на стратегиях и фундаментальном анализе.

Источник https://bcs-forex.ru/trading/tax/

Источник https://e-news.su/kompyuternye-obzory-i-poleznosti/329386-rossiyskie-foreks-dilery-vypolnyayut-funkciyu-nalogovyh-agentov.html

Источник https://binium.ru/nalogi-s-foreks/