Пошаговая инструкция по финансовому анализу компании

При выборе подходящей компании для покупки ее акций инвестор должен изучить множество информации, чтобы убедиться в своих прогнозах. В этой статье мы постараемся подробно описать процесс анализа инвестиционной привлекательности компаний.

Полный анализ компании протекает сверху-вниз, начиная с макроэкономической ситуации в стране, заканчивая ожидаемой оценкой стоимости компании на горизонте прогнозирования.

Макроэкономическая ситуация в стране

Первым делом необходимо определить, в каком экономическом цикле находится страна рассматриваемого эмитента. Если экономика государства улучшается и ожидается ее дальнейший подъем, то значительно растут и шансы на увеличение стоимости акций компании вместе с рынком.

Помимо ВВП, также важны и другие макроэкономические показатели: уровень безработицы, реальные доходы населения, уровень инфляции, ключевая ставка, государственные затраты, курс внутренней валюты и торговый баланс страны. Стоит рассматривать данные показатели в динамике, чтобы получить полную картину экономической ситуации в стране.

Не менее важно учитывать прогнозы и направление политики ключевых государственных институтов, таких как Центробанк и Министерство финансов. Посредством анализа макроэкономической ситуации начнут формироваться предпосылки, которые в дальнейшем будут учитываться при построении прогноза.

Следующим этапом анализа является анализ страновых рисков. Проще всего это сделать, изучив рейтинг мировых рейтинговых агентств (Standard & Poor’s, Moody’s Investors Service и Fitch Ratings). Подробнее о рейтинговых агентствах читайте в нашем отдельном обзоре . Также следует посмотреть, насколько ставки по ОФЗ превышают безрисковые ставки США по Treasuries. Если риски оказались высокими, необходимо выяснить причины этого и оценить вашу готовность переносить эти риски в свой инвестиционный портфель.

Не стоит забывать, что для компаний из разных секторов влияние вышеперечисленных факторов может быть разнонаправленным. Поэтому стоит проанализировать, как изменение разных показателей может сказаться на результатах рассматриваемого эмитента.

Положение отрасли

После макроэкономического обзора страны спускаемся на ступень ниже к анализу отрасли, в которой работает компания. Самый простой способ — посмотреть динамику индекса отрасли. Для примера на сайте Московской биржи можно найти динамику отраслевых индексов. Не стоит забывать, что в каждой стране они имеют свою специфику расчета.

После этого стоит перейти к пониманию особенностей отрасли и ответить на ряд вопросов. Будет ли в ближайшее время меняться законодательство, которое может оказать эффект на отрасль? Какие драйверы являются ключевыми? Какие риски имеет отрасль? Какой спецификой обладает финансовая отчетность компаний в этом секторе? Подвержена ли отрасль циклическому развитию?

Очень часто подобные моменты освещаются самими компаниями в презентациях для инвесторов. Однако не всегда стоит доверять количественным показателям в этих отчетах, поскольку информация в них может быть «приукрашена» в пользу компании. Поэтому наиболее удачными источниками являются независимые отраслевые analytical research от международных компаний (BIG4 либо крупные инвестиционные банки).

Следующим логичным шагом является переход к изучению конкурентов. Он состоит в анализе доли на рынке исследуемой компании, сравнении финансовых и операционных результатов, а также сравнение мультипликаторов — обо всем этом речь пойдет ниже. Подобный анализ поможет разделить проблемы и преимущества компании на внутриотраслевые и собственные.

Анализ компании

Предварительное знакомство с компанией

Прежде чем переходить к анализу финансового состояния компании, первым делом необходимо получить представление о ней, изучив нефинансовые факторы:

1. История развития. Как образовался и рос бизнес?

2. Сегменты бизнеса. Насколько диверсифицирован бизнес, имеется ли вертикальная/горизонтальная интеграция основного направления?

3. Ключевой продукт. Насколько уникально предложение на рынке, насколько он важен для потребителя (эластичность спроса по цене)?

4. Основные потребители. Количество конечных потребителей, их стабильность и насколько компания зависима от них?

5. География. В каких странах представлен бизнес компании и в какие страны продается ее конечная продукция?

6. Стратегия развития и цели компании на ближайшие годы. Даст вам ориентиры для предположений, которые будут использоваться в дальнейшем при прогнозировании, а также понимание, в какую сторону движется развитие компании.

7. Структура акционерного капитала и ключевые владельцы . Кто является ключевым акционером — частное лицо или государство? Например, инвестиции государственных компаний часто могут быть направлены на решение социально значимых проблем.

8. К какому типу относится компания. В зависимости от того, компания является растущей или же, например, дивидендной фишкой, будет меняться дальнейший анализ компании и ожидания по финансовым показателям.

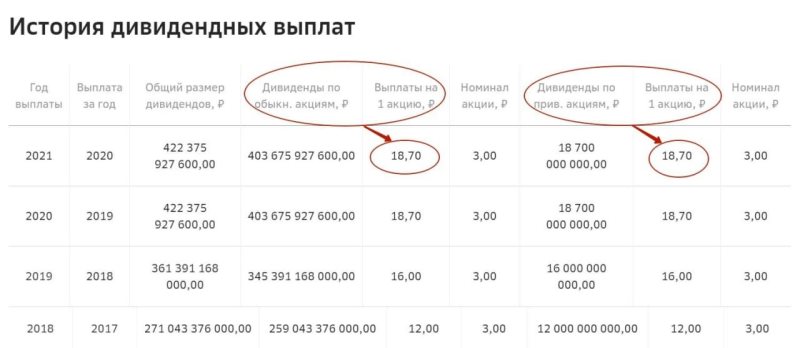

9. Дивидендная политика. Насколько прозрачна дивидендная политика компании и как растут дивиденды в истории? Самый удачный вариант, когда компания выплачивает дивиденды из свободного денежного потока ( FCF ). Не стоит забывать, что зачастую фирмы платят больше, чем указано в дивидендной политике. Если это происходит на постоянной основе, то лучше ориентироваться на этот показатель.

Все это можно найти на официальном сайте эмитента в разделе «Для инвесторов и акционеров».

Данная информация поможет получить более углубленное представление о компании и ее перспективах развития.

Финансовое состояние бизнеса

Проанализируйте финансовые и операционные результаты компании.

С финансовыми результатами вы можете ознакомиться в консолидированной финансовой отчетности компании, которая состоит из 3 основных элементов:

1. Бухгалтерский баланс — отображает балансовую стоимость всех активов, принадлежащих фирме, а также источники финансирования данных активов (обязательства и собственный капитал компании). В первую очередь всегда необходимо помнить, что баланс предоставляется на конкретную дату, как фотография.

Ключевые показатели: денежные средства, долгосрочные и краткосрочные кредиты и займы, оборотный капитал компании (текущие активы — текущие обязательства), балансовая стоимость активов, балансовая стоимость собственного капитала.

2. Отчет о финансовых результатах — отображает все доходы и расходы фирмы за представленный период, сгруппированные по путям возникновения. Результатом данного отчета служит итоговая прибыль или же убыток.

Ключевые показатели: выручка, себестоимость, валовая прибыль, SG&A (коммерческие, административные и общехозяйственные расходы), операционная прибыль, итоговая прибыль, EBITDA , процентные расходы, существенные одноразовые статьи.

3. Отчет о движении денежных средств — отражает расходование и источники денежных средств фирмы в разбивке по трем основным направлениям деятельности компании: операционная, инвестиционная и финансовая.

Ключевые показатели: чистое поступление денежных средств от операционной деятельности, амортизация, изменение оборотного капитала по статьям, приобретение основных средств и нематериальных активов.

Финансовая отчетность может составляться в соответствии с разными стандартами финансового учета: МСФО (европейские стандарты), GAAP (американские стандарты), а также внутристрановые стандарты (например, РСБУ для России). Основные отличия между международными и российскими стандартами описаны в нашем обзоре ранее, а также какая отчетность важнее при анализе .

В данном разделе показатели также необходимо рассматривать в динамике, анализируя причины того или иного изменения. Обычно ответы на все вопросы можно найти в раскрытиях, расположенных в финансовой отчетности после отчета о движении денежных средств. В раскрытиях отражаются более детально крупные статьи отчета, а также даются некоторые комментарии к ним.

Следующим этапом анализа является рассмотрение операционных результатов компании. Их лучше анализировать совместно с финансовыми показателями. В основном они выступают в качестве основного фактора роста компании.

Важно проанализировать, как увеличение единицы выпуска продукции оказывает влияние на выручку компании. Также операционные результаты почти всегда являются первым шагом для моделирования будущих финансовых результатов.

Рекомендуем вам по мере изучения финансовой и операционной отчетности сразу переносить данные в Excel по соответствующим вкладкам, после чего вы без проблем сможете построить графики и провести все дальнейшие вычисления.

Финансовые показатели и мультипликаторы

Коэффициенты доходности

Коэффициенты доходности делятся на два типа. Первые показывают доходность по отношению к капиталу, то есть, насколько эффективно работают источники финансирования фирмы. Вторые отражают доходность относительно выручки, показывая, сколько дохода компания имеет с каждого рубля выручки.

1. Рентабельность валовой прибыли = Валовая прибыль / Выручка

2. Рентабельность EBITDA = EBITDA / Выручка

3. Рентабельность операционной прибыль = Операционная прибыль / Выручка

4. Рентабельность чистой прибыль = Чистая прибыль / Выручка

5. Рентабельность активов (ROA) = Чистая прибыль / Совокупные активы

6. Рентабельность капитала (ROC) = Чистая прибыль / (балансовая стоимость долга + балансовая стоимость собственного капитала)

7. Рентабельность собственного капитала ( ROE ) = Чистая прибыль / балансовая стоимость собственного капитала.

Финансовые коэффициенты ликвидности

Финансовые коэффициенты отражают риски предприятия столкнуться с проблемами обслуживания финансовых обязательств. Данные показатели направленны исключительно на изучаемого эмитента и не имеет смысла сравнивать их с другими компаниями.

1. Коэффициент текущей ликвидности = Текущие активы / Текущие обязательства. Если данный коэффициент менее 1, это должно настораживать, поскольку обязательства, которые должна исполнить компания в течение года, превышают активы, приносящие доходы. Коэффициент равный двум принято считать нормальным. Если он ниже, могут возникнуть риски потери ликвидности, если он выше, то компания не может сократить свои накопленные запасы.

2. Коэффициент быстрой ликвидности = (денежные средства + прочие текущие активы, которые можно быстро обратить в денежные средства) / текущие обязательства.

3. Коэффициент покрытия процентов = EBIT / затраты на выплату процентов. Данный коэффициент достаточно точно отражает степень уверенности, с которой компания сможет рассчитываться по процентам за долги. Чем выше показатель, тем больше степень уверенности. Если он приближается к 1, то с большой вероятностью компанию ожидает дефолт.

4. Отношение чистого долга к EBITDA = (Краткосрочный долг + долгосрочный долг — денежные средства) / EBITDA за последние 12 месяцев. Показатель отражает, за сколько лет компания способна погасить долги, если будет направлять всю операционную прибыль на погашение обязательств. Нормальным значением является коэффициент в пределах 2,5-3.

Мультипликаторы

С помощью анализа финансовых показателей можно сделать вывод о том, в каком положении находится компания относительно конкурентов. Поэтому предполагается, что их анализ будет происходить как в сравнении с историческими данными самой компании, так и с ее конкурентами.

Основные мультипликаторы:

1. P/S = Рыночная капитализация / Выручка. Больше используется для анализа растущих компаний с небольшой или отрицательной чистой прибылью.

2. P/E = Рыночная капитализация / Чистая прибыль. Показывает срок окупаемости компании.

3. P/BV = Рыночная капитализация / Балансовая стоимость собственного капитала. Данный мультипликатор в основном применяется для анализа финансовых организаций, где основным источником прибыли выступают активы компании. С другой стороны, он показывает, насколько собственный капитал компании обеспечивает ее рыночную стоимость. Если показатель намного больше 1, можно считать, что стоимость компании «раздута».

4. EV/EBITDA LTM = (Рыночная капитализация + Чистый долг) / EBITDA за последние 12 месяцев. Подробнее про самый популярный мультипликатор читайте в статье «Мультипликатор EV/EBITDA. Как его считать и использовать» .

5. P/FCF = Рыночная капитализация / (денежные средства от операционной деятельности — капитальные затраты). Подробнее про показатель Free Cash Flow читайте в нашей статье «Свободный денежный поток (Free Cash Flow). Что это такое и как его считать» .

Отраслевые мультипликаторы:

Каждая отрасль имеет свои особенности. В соответствии с этим выделяют отдельные мультипликаторы для разных сфер.

Добыча:

1. EV/EBITDAX — отношение стоимости компании к EBITDA до вычета затрат на разведку. Поскольку разные добывающие компании по-своему учитывают затраты на разведку в своей отчетности.

2. EV/Reserves — отношение стоимости компании к ее запасам.

3. EV/Production — отношение стоимости компании к добыче.

Ритейл:

1. EV/S = отношение стоимости компании к ее выручке.

2. EV/EBITDAR — отношение стоимости компании к EBITDA до вычета затрат на аренду и лизинг. (Также подходит для транспортных компаний, поскольку большая часть машин/самолетов находится в лизинге).

3. EV/Retail Area — отношение стоимости компании к ее торговым площадям.

Телекомы:

EV/ Количество пользователей — показывает, сколько стоимости компании обеспечивает каждый клиент.

Более подробно об анализе компаний по мультипликаторам читайте в нашем обзоре «Гид по рыночным мультипликаторам: Как оценить компании по аналогии?».

На данном этапе мы получили почти полное представление о деятельности компании и ее положении на рынке относительно конкурентов. Если после проделанного анализа компания выглядит привлекательно (сильные ожидания по будущим финансовым результатам, недооценка по мультипликаторам), то переходим к следующему разделу.

Оценка справедливой стоимости компании

Данный вид анализа подходит для более продвинутых инвесторов. При покупке компании мы должны в первую очередь ориентироваться на ее форвардную цену в будущем, чтобы мы могли понимать, когда стоит лучше выйти из акций и какую доходность мы можем ждать.

На текущий момент среди инвестиционных аналитиков самым популярным методом оценки справедливой стоимости компании служит модель дисконтирования денежных потоков. Она предполагает, что стоимость компании придают денежные потоки, которая она генерирует. То есть, если мы спрогнозируем, сколько компания в будущем сможет получить денег для инвесторов и приведем будущие денежные потоки к текущему моменту с помощью дисконтирования, то мы получим реальную оценку бизнеса на текущий момент.

Более подробно, как строить данную модель с подробным примером, читайте в нашей статье «Как посчитать справедливую стоимость компании по модели DCF».

Существует и более простой способ оценки. Инвестиционные банки публикуют свои оценки справедливой стоимости компании и устанавливают свои таргеты по ним. Например, вы можете зайти на наш сайт в раздел «рекомендации инвестдомов» и посмотреть таргеты по разным компаниям от разных экспертов. Для начала можете ориентироваться на них. Минусом в этом подходе является то, что вы не сможете самостоятельно после изменения предпосылок оперативно пересмотреть прогнозы по компании, а будете вынуждены ждать комментариев инвестдомов. К тому же построение модели поможет вам лучше выделить основные катализаторы для роста акций.

Прочие факторы

1. Техническая картина — Технический анализ в данном случае будет полезен для определения наилучшей точки входа в акцию.

2. Доля Free Float — чем больше его доля, тем более привлекательна компания.

3. Ликвидность компании.

4. Попадание в индексы — если бумага находится в разнообразных индексах, то это обеспечивает ей дополнительный приток ликвидности за счет фондов.

5. Стимулирование инвестиционной привлекательности фирмы с помощью проведения программ Buyback .

Резюме

Мы разобрали, как должен происходить подробный фундаментальный анализ компании перед ее покупкой. Подобный разбор требует достаточно много времени и сил, однако глубокое понимание деятельности эмитента поможет вам избежать неудачных и необдуманных решений. При этом для корпораций из разных отраслей приоритетность каждого этапа может меняться. Не забывайте, что к анализу надо подходить хладнокровно с высокой долей объективности.

БКС Брокер

Последние новости

Рекомендованные новости

Старт дня. Акрон продолжает рост, Энел Россия — в аутсайдерах

Энел Россия продадут. Что будет с акциями

Что говорят о металлургической отрасли на ПМЭФ

Что обсудил Илон Маск на встрече с Twitter

«БКС Мир инвестиций» предоставит клиентам доступ к азиатским ценным бумагам

Акции, которые не стыдно оставить внукам в 2022 г. Рынок США

Бумаги из Гонконга на СПБ Бирже: выбираем перспективные

Рынок облигаций: перспективы на III квартал

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2022. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Как выбирать акции под разные цели: что учитывать и как анализировать

Частные инвесторы иногда выбирают акции, не имея четких целей. Это нормально, если вкладывать деньги, которые позволительно потерять. Однако при долгосрочных вложениях нужно видеть «горизонт» и задачи инвестирования, а также уметь управлять рисками.

Акция как кусочек большого торта

Компания (эмитент) выпускает акции (ценные бумаги), чтобы привлечь деньги на развитие, а взамен этого берет в свой бизнес инвесторов. Акционеры получают долю, которая соответствует количеству купленных бумаг. Акции бывают обычные и привилегированные. Такие бумаги делают покупателей совладельцами компании, но наделяют их разными привилегиями.

Акция. Фото: zen. yandex.ru

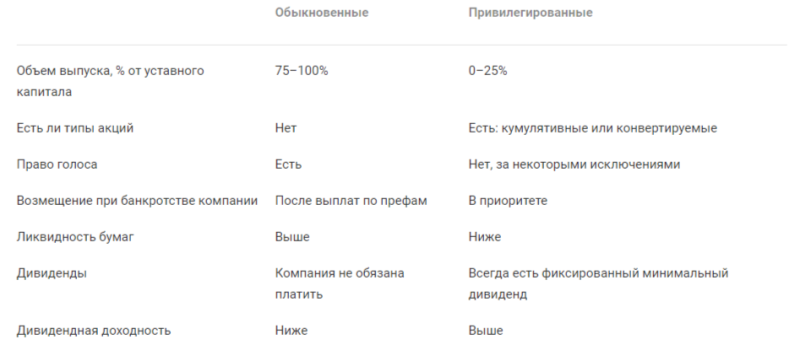

Чем отличаются «обычки» от «префов»

Покупатели обыкновенных акций получают приоритет на выкуп новых бумаг эмитента до их размещения на бирже. Кроме этого, владельцы «обычки» могут:

- получать часть прибыли в виде дивидендов;

- участвовать в управлении акционерным обществом;

- распоряжаться частью имущества, оставшейся после ликвидации предприятия.

Собственники привилегированных акций ограничены в управлении компанией, но при этом имеют гарантированный доход. У них 一 первоочередное право для получения прибыли по дивидендам и продаже акций при упразднении акционерного общества.

На Московской бирже, где инвесторы покупают и продают ценные бумаги российских компаний, привилегированные акции обычно дешевле обыкновенных. Но размер дивидендов у них одинаковый.

История дивидендных выплат. Фото: Сайт ПАО Сбербанка

Предприятия выпускают больше обыкновенных акций. Крупные инвесторы заинтересованы в управлении предприятием 一 они чаще покупают «обычку». Поэтому ликвидность (способность быстрой покупки или продажи бумаг без сильной потери в цене) у них выше, чем у привилегированных.

Частным покупателям не всегда важно участвовать в хозяйственной деятельности предприятия. Более значимо для них 一 это получать дивиденды. Поэтому мелкие игроки часто вкладывают деньги в «префы».

Отличие обыкновенных акций от привилегированных. Фото: Сайт Московской биржи

Во что вложиться: в новый айфон или в безбедную старость?

Чтобы превзойти рынок, участники используют активную стратегию, тщательно отбирая акции для финансового портфеля. Такой вариант подходит тем, кто нацелен на получение быстрой прибыли. Например, когда нужны деньги на отпуск, новый телефон и так далее.

Быстро, но рискованно

При краткосрочной 一 со значительным риском 一 инвестиционной стратегии, участникам рынка приходится отслеживать динамику и объемы торгов, поток новостей и настроений людей. Цены на активы иногда растут несколько месяцев, основываясь исключительно на предположениях и настроениях инвесторов. При этом результаты отчетов компаний могут не соответствовать «предсказаниям».

Практически любые акции при благоприятных условиях могут подняться на 10–30% в краткосрочной перспективе. Ими бывают:

- перепроданные (подвергшиеся коррекции) бумаги;

- циклические акции (цены на которые зависят от экономической ситуации).

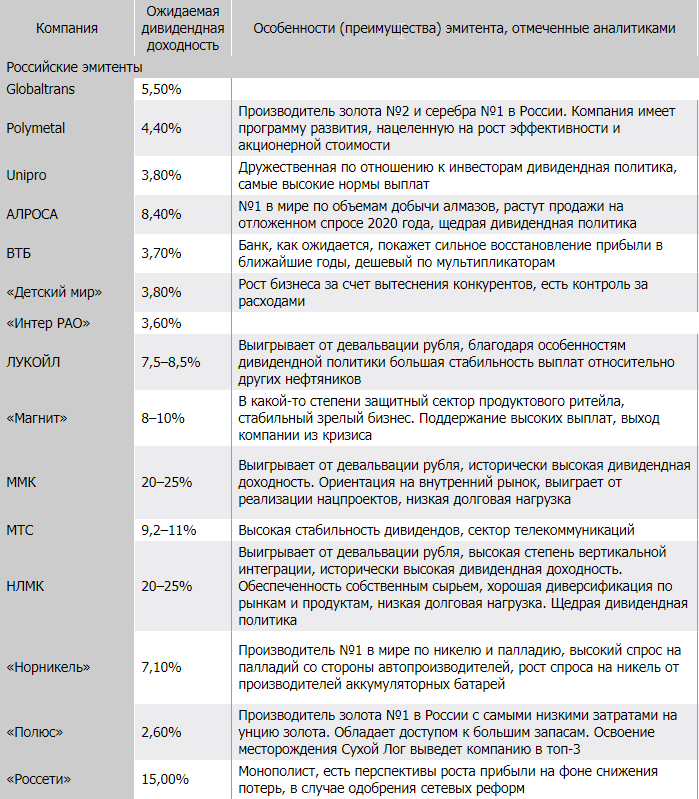

Для быстрого наращивания капитала, возможно, стоит покупать ценные бумаги быстрорастущих предприятий. У них больше шансов опережать рынок. Для таких целей также подходят компании, стремительно увеличивающие дивиденды, 一 «дивидендные аристократы». В России к таким фирмам предъявляются ряд требований:

- стабильная работа компании;

- ликвидность;

- наличие умеренной долговой нагрузки;

- выплаты дивидендов даже при внешнем негативе.

Доходность дивидендных акций

Дивидендная доходность по акциям предприятий, которые можно отнести к «дивидендным аристократам» (список компаний составлен по опросу 10 российских инвестиционных компаний. Фото: «Коммерсантъ» (таблица на основании данных, представленных «Открытие Брокер», «Финам», «БКС Мир инвестиций», «Тинькофф Инвестиции»)

Долго, но надежно

В долгосрочной перспективе дела обстоят иначе. В период, превышающий год или два, компания должна показывать прибыль. Или, по крайней мере, 一 демонстрировать потенциал развития. Для получения рыночной доходности можно просто купить индекс и несколько лет ждать его роста. Такая стратегия инвестирования подходит, например, для планирования будущей пенсии или накопления денег на образование детей.

График Индекса Мосбиржи

В России фондовые индексы появились в 1995 году. На Московской бирже стал рассчитываться индекс РТС, а через два года — ММВБ. После слияния двух индексов этот инструмент стал называться Индексом МосБиржи.

Кроме вышеназванного индекса, инвесторы также могут, например, инвестировать деньги в Индекс голубых фишек.

Как инвестировать в индексы акций? Есть несколько способов.

Индексные ПИФы

Для пассивных, долгосрочных вкладчиков подходят паевые инвестиционные фонды, стратегия которых построена на повторении движения интересующих их индексов. Управляющие компании в определенных пропорциях включают в портфели те финансовые инструменты, которые находятся в составе выбранного индикатора.

Индексные ETF

Паи индексных биржевых фондов покупают через брокера. Так как на отечественном фондовом рынке обращается несколько ETF на индексы акций, то у инвесторов есть выбор, в какой из них вложить деньги.

Фьючерс на Индекс Мосбиржи

Этот финансовый инструмент подходит для опытных участников рынка. Фьючерсные контракты обращаются в секции срочного рынка фондовой биржи.

Все за и против: какую бумагу положить в портфель

Что полезно знать начинающим инвесторам при выборе акций? Вот некоторые моменты.

- Предприятию легче увеличивать прибыль, когда оно работает на растущем рынке, чем бороться за долю на статичном.

- Со временем 一 если рассматривать одну отрасль 一 повышается стоимость той компании, которая выпускает ведущий продукт или бренд. Поэтому всегда стоит выявлять лидеров.

- Некоторым компаниям никогда не удается получать достаточной прибыли, чтобы оправдать риск инвестирования в них. Лучше выбирать предприятия с высокой рентабельностью.

- Бизнесы с хорошим менеджментом, как правило, показывают больший рост. Стоит избегать компаний с сомнительным корпоративным управлением.

- Анализ финансовой стороны при выборе эмитентов акций дает понимание, много ли у предприятия долга. Лучше не вкладывать деньги в бизнесы, в которых долговая нагрузка значительно выше, чем у их коллег.

Как выбрать лучшее?

Когда инвесторы принимают решения о покупке ценных бумаг, то, кроме ситуации на рынке, они анализируют и другие показатели. При формировании портфелей акций используют разные виды анализа.

Фундаментальный

Традиционно долгосрочные инвесторы полагаются на фундаментальный анализ. Используя его, они изучают:

- структуру управления компании;

- конкурентов;

- положение предприятия в отрасли;

- темпы и потенциал роста организации;

- доход и выручку фирмы.

Рассмотрим примеры, как рассчитываются эти инструменты.

Посчитаем на примерах. Фото: proprikol.ru

1. Пример расчета EPS (прибыль на акцию)

EPS 一 показатель, который используют для оценки компаний акций.

EPS = чистая прибыль 一 дивиденды по привилегированным акциям / количество обыкновенных акций в обращении

Чистая прибыль 一 деньги, которые остаются в отчетном периоде после вычета расходов.

Рассмотрим пример расчета прибыли на акцию условной компании А.

За последний финансовый год предприятие сообщило о чистой прибыли в размере 200 000 000 рублей. Количество акций в обращении 一 50 000 000 штук. В балансе компании указано, что А не выпускала привилегированные акции, поэтому вычитать дивиденды по ним не нужно.

Разделив 200 000 000 рублей на 50 000 000 штук, получим прибыль на одну акцию 一 4 рубля.

2. Пример расчета коэффициента P / E (соотношение цена / прибыль)

Коэффициент P / E 一 важный инструмент, который используется для определения привлекательной цены акции для покупки.

Показатель рассчитывается как деление рыночной цены бумаги на прибыль на акцию.

К примеру, рыночная цена акции компании B составляет 90 рублей,

прибыль на акцию 一 10 рублей, тогда

Коэффициент P / E предприятия B равен десяти.

Это значит, что инвесторы готовы платить 10 рублей за каждый 1 рубль прибыли компании.

3. Пример расчета дивидендной доходности

Формула выглядит следующим образом:

Дивидендная доходность = дивиденд на акцию / рыночная стоимость одной бумаги

Дивиденд на акцию 一 это сумма годовой выплаты дивидендов компании, деленная на количество акций в обращении.

Рыночная стоимость одной акции 一 это текущая цена акции компании.

Например, акции компании C торгуются по цене 3000 рублей.

В течение одного года компания выплачивала стабильные дивиденды

2 раза в год в размере 45 рублей на акцию.

Коэффициент дивидендной доходности для компании рассчитывается следующим образом:

Коэффициент дивидендной доходности = 45 рублей + 45 рублей / 3000 рублей = 0,03 рубля = 3%

Коэффициент дивидендной доходности для компании C составляет 3%. Таким образом, инвестор получит 3% от акций компании C в виде дивидендов.

Технический

При таком анализе инвесторы и трейдеры определяют рыночные тенденции акций, выбирая те, которые соответствуют их целям. Они изучают графические модели и статистические данные.

Например, сегодня стоимость акций увеличивается, а завтра может упасть. Но если посмотреть на график движения цены бумаги, то можно заметить появление тенденций и закономерностей.

Фото: StreetSmart Edge

Изучение графических моделей и направления цен называют техническим анализом. Он часто применяется для ранжирования (упорядочивания по различным рыночным характеристикам) и фильтрации (отбору по параметрам) акций.

Количественный

При таком исследовании аналитики строят торговые модели и прогнозируют цены. А потом автоматизируют торги акциями. Количественный анализ возник с наступлением компьютерной эры, когда стала возможна работа с огромными объемами данных.

Инвесторы, как правило, специализируются на определенных секторах или небольших компаниях, развивающихся рынках или бумагах регионов. Начинать инвестировать лучше, собирая небольшой финансовый портфель. И если выбор бумаг оказывается верным, то стоит постепенно увеличивать объемы покупок.

Приобретая бумаги компаний, акционеры участвуют в развитии бизнеса и делят с партнерами успех предприятия, а не просто получают фиксированный доход. Однако, если фирма становится банкротом, то вкладчики могут потерять деньги. Другими словами, они разделяют как прибыль, так и убытки.

Владение акциями сопряжено с риском. Поэтому инвесторам нужно тщательно отбирать ценные бумаги. А также диверсифицировать портфель, покупая акции в зависимости от целей.

Как анализировать фондовый рынок и отбирать акции

Заработать на фондовом рынке можно двумя способами: за счёт дивидендов и на колебаниях стоимости акций. В первом случае всё просто — компания периодически выплачивает часть прибыли держателям своих бумаг. Второй случай сложнее: нужно купить, когда дёшево, и продать, когда дорого. Самое трудное в этой схеме — решить, когда именно совершить сделку. От того, насколько точно инвестор предскажет динамику цен, зависит прибыль.

При первичном размещении компания стоит столько, сколько стоят её активы. Однако в дальнейшем включается рынок, и акционерное общество получает новую характеристику — рыночная капитализация. Это сумма стоимости всех акций, и она уже не равна капиталу. Цифра зависит только от интереса инвесторов — в компанию верят, акции пользуются спросом, значит, цена бумаг и капитализация растёт. Нет интереса — акции дешевеют.

Покупать и продавать акции можно в любую секунду, пока работает биржа, а цена акции меняется с каждой новой сделкой. Как бы мы ни масштабировали график — внутри одной минуты или одного десятилетия — он всегда будет неровной линией.

Мастерство трейдера заключается в том, чтобы уловить движение цены и предсказать, что будет с активом в следующую минуту. Предсказать цену поможет технический и фундаментальный анализ.

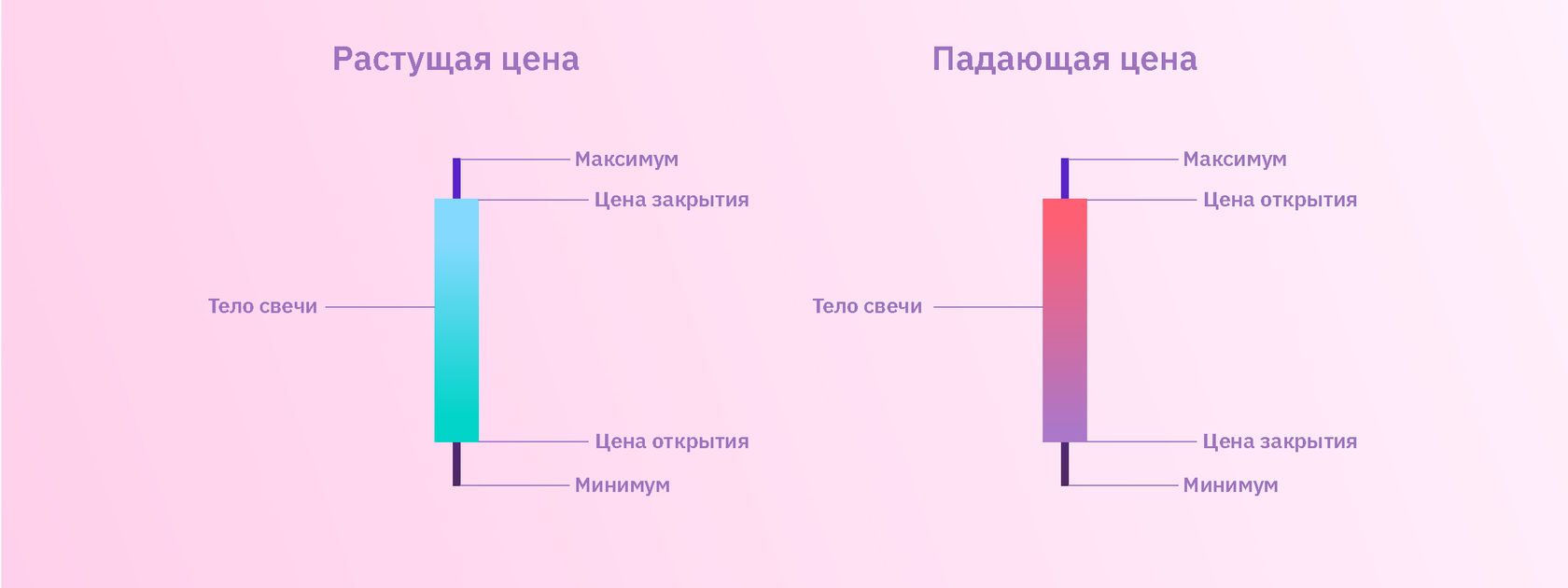

В основе методики технического анализа лежат графики изменения цены. Чаще всего они формируются из «японских свечей».

График составляется так: «тело» свечи лежит между ценами открытия и закрытия периода. «Хвосты» означают максимальную и минимальную цену в течение периода. Зелёный цвет показывает растущую цену, красный — падающую. На чёрно-белых графиках используют закрашенные и белые свечи. График дискретный, то есть свеча отражает выбранный пользователем период, будь то минута, час, день или месяц.

Изменения цен укладываются в три тренда:

— Восходящий или «бычий» — цена растёт. Трейдеру важно предсказать его начало и купить акции на самом первом этапе роста;

— Нисходящий или «медвежий» — цена падает. Когда достигнут пик, и котировки движутся вниз, нужно или продать имеющиеся акции или сыграть на понижение;

— Боковой — цена незначительно колеблется вокруг какой-то цифры. Заметную прибыль получить нельзя, остаётся только ждать, пока цена куда-то сдвинется.

Главная ошибка начинающего инвестора — продавать на дне и покупать на пике цены. Кажется, что раз курс давно и уверенно растёт, то это сигнал к покупке. На самом деле всё может быть наоборот. Предсказать вероятный момент, когда тренд развернётся, помогают фигуры технического анализа.

Линии фигуры ограничивают коридор, в котором движется стоимость актива. Как только цена заметно пробивает их, высока вероятность, что она двинется в сторону пробития. Потенциал дальнейшего движения равен длине «древка вымпела».

С высокой долей вероятности фигура знаменует разворот тренда, растущая цена будет падать, а падающая — расти.

Три пика формируют рисунок, напоминающий голову и плечи — признак разворота тренда. В классическом виде означает переход от роста к коррекции, в перевёрнутом — наоборот.

Фигур в техническом анализе намного больше. Стоит понимать, что они показывают только наибольшую вероятность движения тренда, а не окончательный «диагноз».

Фундаментальный анализ — это прогнозирование цены на основе анализа экономики в целом, состояния отрасли и рыночных показателей компании. Лучше работает в долгосрочной перспективе — недели, месяцы и годы, в отличие от технического, который можно применять даже на интервалах в несколько минут. Поэтому инвестору стоит прибегать к фундаментальному анализу при планировании портфеля на длительный срок — месяцы и годы.

Анализ включает три ступени.

Динамика валового внутреннего продукта (ВВП) страны, где находится компания. ВВП — стоимость всех товаров и услуг, проданных в этой экономике. Если он устойчиво растёт, это позитивный сигнал — страна развивается, а национальная валюта крепнет. Это важный показатель: снижение курса валюты может «съесть» часть прибыли от активов в этой валюте.

Если предельно упростить понимание ситуации, то чем быстрее растёт ВВП и стабильнее ситуация в экономике, тем больше денег вливается в фондовый рынок, и больше шансов на нём заработать. Если в стране не всё хорошо, рынки падают, и шанс проиграть растёт.

Базовые ставки центральных банков. Они отражают стоимость денег в экономике, доступность кредитов и потребительский спрос. При низких процентах растёт стоимость акций, поскольку предприятия могут привлекать дешёвые кредиты и инвестировать в производство. Кроме того, растёт внутренний спрос — продукция предприятий активнее покупается.

Уровень безработицы. Высокая безработица порождает неуверенность в завтрашнем дне и негативно сказывается на потребительском спросе. А значит, предприятиям становится сложнее продать свои товары. В то же время чрезмерно низкая безработица делает рынок труда неконкурентным, компании не могут привлечь хороших специалистов, что сказывается на их эффективности.

Новости. Войны, революции, стихийные бедствия очевидно негативно сказываются на рынке страны, в которой происходят. Однако взаимосвязи предприятий, отраслей и экономических факторов не всегда очевидны. Например, война на Ближнем Востоке толкает вверх российскую экономику. Когда в нефтедобывающих странах случается кризис, падает предложение, растут цены на нефть, а Россия и прочие нефтедобывающие страны получают дополнительные доходы от реализации баррелей. В то же время коронавирус негативно сказывается на американских акциях: большое количество заводов США размещено в Китае, а они не работали из-за карантина.

На основании макроэкономических показателей стоит оценивать рынок и отрасль в целом. Если экономика страны или отрасль чувствуют себя плохо, инвестиции могут оказаться крайне рискованными.

Даже в экономически успешной стране может случиться, скажем, засуха, которая уничтожит урожай, от чего сельскохозяйственная отрасль окажется в кризисе. А, к примеру, международные санкции могут негативно сказаться на банках и на тех отраслях, которые связаны с внешней торговлей.

Состояние отраслей можно классифицировать так:

- Кризисная. Характеризуется резким падением объёма производства.

- Депрессивная. Состояние застоя, неясные перспективы компаний.

- Стабильная. Отрасль с устойчивым и перспективным ростом, выше среднего по стране.

- Перспективная. Большой потенциал развития, инвестиции под чёткие, целенаправленные комплексные программы.

- Растущая. Высокая рентабельность, мощности предприятий загружены полностью, проблем со сбытом нет.

Самый нижний уровень фундаментального анализа — изучение показателей компании. Найти их можно на сайтах акционерных обществ в периодических отчётах о деятельности. Их публикует каждое ПАО, это требование законодательства.

Оговоримся, что капитал (стоимость всех активов) и капитализация компаний (совокупная стоимость всех акций) — разные величины. Оптимальным для большинства компаний стоит считать примерное равенство этих показателей. Если они резко отличаются, весьма вероятно, что компания недооценена или переоценена.

ИТ-отрасль — исключение. На балансе компании может быть пара ноутбуков и принтер, но за счёт прорывной идеи и востребованного продукта капитализация кратно превзойдёт стоимость активов. В остальных случаях недооценённая компания может быть привлекательна для вложений, а переоценённая может сильно разочаровать. Но окончательный вывод можно делать только после тщательной оценки.

Инвестиции в крупную международную компанию могут быть менее выгодными, чем в небольшой стартап. Прибыль зависит не от размера, а от эффективности бизнеса.

Чтобы оценить инвестиционную привлекательность бизнеса, инвесторы используют специальные финансовые показатели — мультипликаторы.

Рассчитывается так: капитализацию (то есть биржевую стоимость компании) нужно разделить на чистую прибыль за календарный год. Результат — доходность предприятия. Если коэффициент равен, например, 5, это значит, что компания окупится за пять лет при сохранении текущего уровня прибыли.

Небольшие значения коэффициента сигнализируют о недооценённости компании, большие — о слишком завышенной оценке. Оценка «нормальности» этого показателя довольно субъективна и основана на здравом смысле. Очевидно, что 100 лет никто из инвесторов ждать не будет, и компания переоценена, а цифра 3-5 для крупного бизнеса говорит о недооценке. Для российского рынка средний показатель колеблется в районе 6-7 лет, но это лишь говорит о его недооценённости.

Рентабельность капитала. Иллюстрирует эффективность использования активов и заёмных средств. Чтобы его вычислить, нужно разделить чистую прибыль в конце отчётного периода на капитал в его начале. Получившаяся цифра укажет, сколько копеек прибыли приносит каждый рубль капитала.

Сравнивать компании по ROE лучше всего в пределах одной отрасли. Скажем, востребованное мобильное приложение будет генерировать прибыль, располагая минимальным капиталом, а нефтедобывающее предприятие, на балансе которого вышки, трубопроводы, дороги и вертолёты, покажет заметно меньшее значение. Сопоставлять их некорректно.

Не менее важно рассматривать этот показатель в динамике: если он стабилен на протяжении многих лет, компания подходит для долгосрочных инвестиций и, весьма вероятно, покажет стабильный доход. Если он колеблется, то и актив стоит считать спекулятивным, а если снижается — повод подумать о целесообразности такого вложения.

Нельзя сказать однозначно, что лучше — фундаментальный анализ или технический. Они работают каждый по своим законам и имеют собственные границы применимости. Опираясь на технический анализ, нельзя строить прогноз на несколько лет вперёд. В то же время фундаментальный ограниченно учитывает психологию рынка и не позволит предсказать стихийный ажиотаж или паническую распродажу.

Выбор методов зависит от стратегии. Если вы планируете работать на коротких временных интервалах, упор можно сделать на графики. Фундаментальный анализ требует времени, расчётов и всё равно может дать сбой из-за неожиданных новостей. Тем не менее, даже при торговле короткими позициями он позволит быть в курсе ситуации в отрасли и предупредит о «мусорных» низколиквидных активах ненадёжных эмитентов.

Для долгосрочных инвестиций лучше подойдёт анализ отраслей и компаний, который укажет на стабильные и перспективные бумаги. А вот оптимальную точку входа помогут найти графики: выбираем актив и ждём, пока паттерны не предскажут разворот тренда вверх.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

Источник https://bcs-express.ru/novosti-i-analitika/poshagovaia-instruktsiia-po-analizu-kompanii

Источник https://www.vbr.ru/investicii/novosti/2021/05/14/kak-vibirat-akcii/

Источник https://bcs.ru/blog/tekhnicheskij-fundamentalnyj-analiz