Сравнение экосистем венчурных инвестиций США, Европы, Азии и Украины

Венчурный капитал — финансовый инструмент, позволяющий заработать на инвестициях в высокорисковые технологические компании. Для такой компании подобное финансирование — практически единственный способ выйти на рынок, выжить в конкурентной борьбе и реализовать свой многомиллионный потенциал.

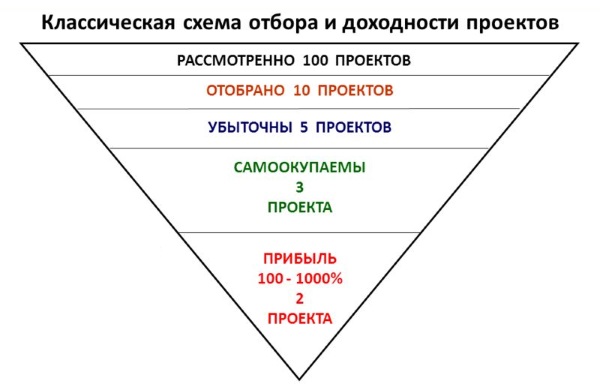

Основной принцип VC для всех одинаков: инвестор или фонд распределяет капитал по десяткам перспективных проектов, осознавая, что большинство окажутся неуспешными. Зато те, кто добьется успеха, не только с лихвой покроют убытки, но и принесут инвестору прибыль в 10 и более раз от размера первоначальных вложений. Но вот объемы инвестиций, оценка компаний и предпочтительные стадии могут сильно различаться от региона к региону. Чтобы понять, как именно инвестируют в разных странах, стоит взглянуть на местную экосистему венчура «сверху».

США: самый «горячий» рынок мира

США и Северная Америка в целом — самый «горячий» технологический рынок в мире. Венчурных фондов здесь более полутора тысяч: в National Venture Capital Association к 2017 году насчитали 1562 существующих фонда.

Классифицировать фонды можно по объемам вложений и стадиям инвестирования. Так, крупные венчурные фонды вкладываются в проекты, выходящие на IPO. Для США на этой стадии характерны чеки в $100–500 млн. Встречаются и более крупные сделки, чаще — при одновременном участии нескольких фондов. В числе фондов, нацеленных на финансирование на поздних стадиях — General Atlantic, Silver Lake Partners и другие.

Другой тип — фонды, инвестирующие на тех же стадиях, но со средним чеком в $10–30 млн. В этом сегменте высокий потенциал роста доходности, но объемы более доступные, таких фондов больше. Самые известные имена вроде Sequoia Capital, Andreessen Horowitz и Khosla Ventures работают именно в этом сегменте.

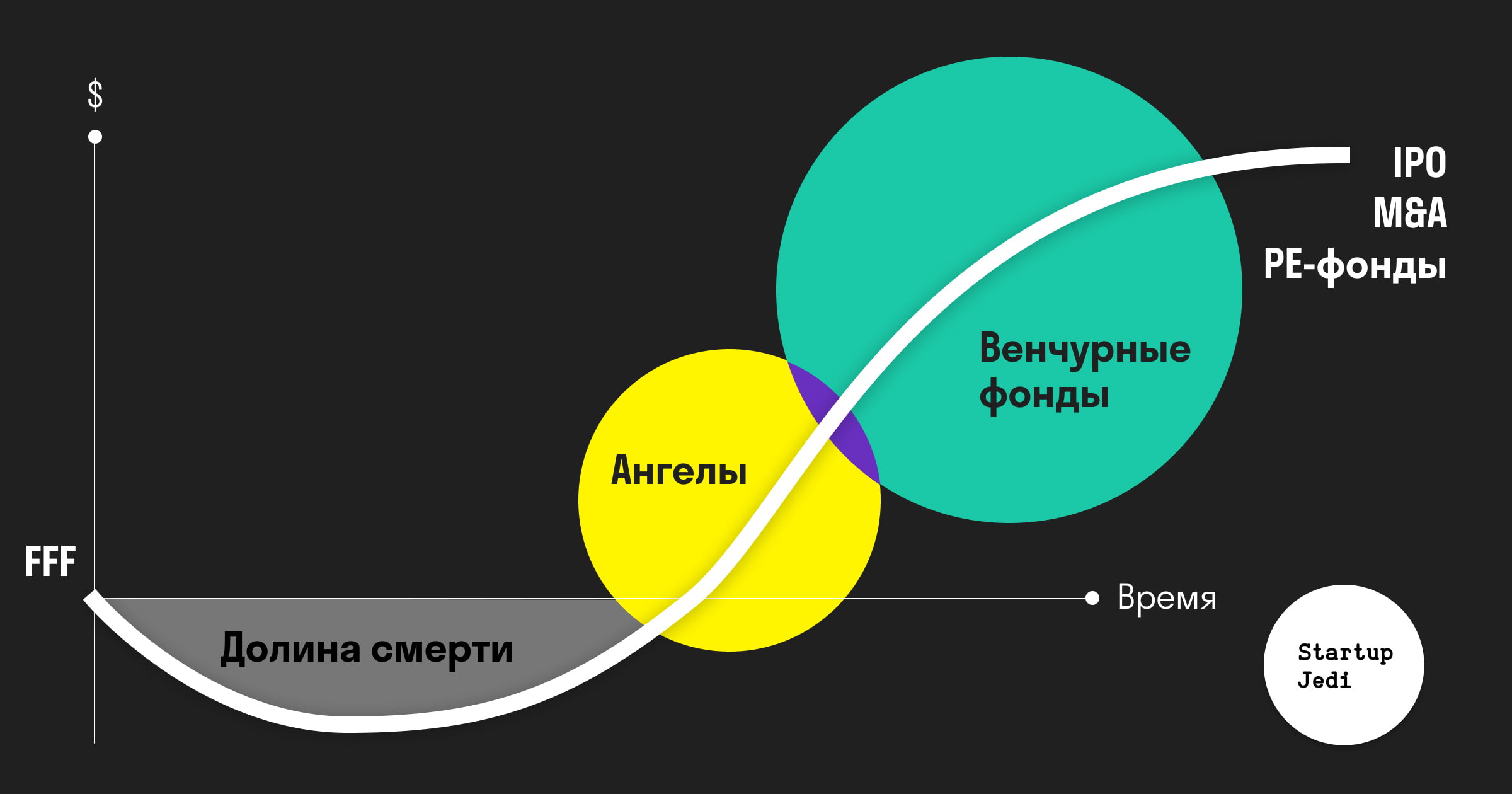

Крупные фонды могут инвестировать и на более ранних стадиях. Однако есть институции, сфокусированные конкретно на seed-раундах и series A. Это Benchmark, First Round Capital. Отдельно нужно отметить известные акселераторы (Y Combinator, 500 Startups), на уровне которых существуют объединения бизнес-ангелов и ангельские фонды.

«Сама экосистема — пожалуй, самая активная в мире. Капитала на американском рынке больше, чем в других регионах. На каждой стадии есть десятки, а то и сотни фондов, соревнующихся за перспективные сделки. По этой причине и оценка проектов обычно выше. Даже компания, у которой еще нет готового продукта, за счет «звездной» команды и перспективной идеи может стоить $15–20 млн. Из-за оживленности рынок работает быстрее. В среднем американский фонд тратит меньше времени на одну транзакцию, чем, к примеру, европейский», — комментирует управляющий партнер фонда TA Ventures Виктория Тигипко.

Консервативная Европа

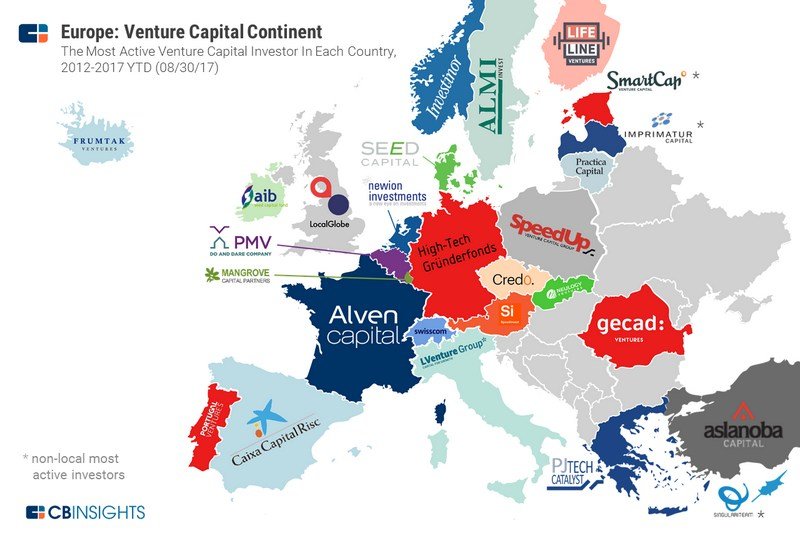

Главное отличие европейского рынка от американского — в том, что на этом рынке почти нет участников, которые инвестируют $100–500 млн и больше. Большинство известных фондов работают со средним чеком в $10–20 млн и фокусом на series A round. Немало и успешных seed-фондов.

В каждой стране есть региональные фонды, но есть и те, кто работает сразу в нескольких странах или в Европе в целом. Например, фонд Coparion работает исключительно в Германии. А вот Global Founders Capital, DN Capital, Lakestar, Holtzbrinck Ventures и Point Nine Capital — международные фонды, работающие в том числе в Европе.

Характерная особенность европейского рынка венчура — более широкое распространение частных клубов для инвесторов, которые обычно работают на базе венчурных фондов. Больше всего таких клубов в Швейцарии, Германии и Италии.

Имеется один и в Украине, это iClub, который основан венчурным фондом TA Ventures. Как объясняют учредители, клуб позволяет принять участие в раунде начинающим инвесторам, не располагающим крупными суммами и специализированными знаниями в области инвестирования в технологические проекты. Участники инвестируют совместно с фондом-основателем. Если для инвестирования в фонд обычно требуется не менее $1 млн, то для участников клуба порог входа снижается до $10–25 тысяч.

Европейский венчурный рынок менее развит, чем американский. Так, по данным MoneyTree Report за первые три месяца 2018 от PwC и CB Insights, в I квартале 2018 года в Северной Америке было заключено 1298 сделок на $21,9 млрд (почти половина мирового объема), а в Европе закрыли 593 сделки на $4,8 млрд.

«Европейский рынок более консервативен и более фрагментирован. Компании медленнее растут, но в процессе этого роста «сжигают» меньше средств. В итоге они быстрее выходят на прибыльность, нежели американские. Разумеется, из этого правила есть немало исключений, оно описывает усредненную ситуацию на рынке», — говорит партнер немецкого офиса TA Ventures Павел Шапиро.

Отсутствие крупных чеков ($50–100 млн) ограничивает рынок. Компания, ориентированная на глобальную экспансию и уже захватившая часть рынка, скорее привлечет средства в США, утверждает Павел Шапиро. Если команда решит искать финансирование на местном рынке в Европе, она, скорее всего, получит меньше средств от инвесторов.

«Ей придется корректировать работу таким образом, чтобы быстрее начать получать прибыль. С другой стороны, мы также видим тенденцию создания технологических компаний в Европе, а недавние истории успеха, такие как Delivery Hero или iZettle, подчеркивают этот тренд», — объясняет Павел Шапиро.

Из-за специфики рынка, проекты, которые способны быстро масштабироваться на весь мир, ищут финансирование в США. Постепенно ситуация меняется, в Европе тоже появляются фонды, готовые инвестировать очень крупные суммы и закрывать сделки, сравнимые по масштабам с американскими. Например, в марте финансовый сервис N26 привлек $160 млн. В апреле Revolut «поднял» инвестиции в $250 млн. В свою очередь, американские фонды начинают активно рассматривать европейские проекты и инвестиции в них.

Азия: новый конкурент США

Азия — относительно новый рынок: согласно оценке Blue Future Partners, в регионе активно работает 162 фонда. При этом интернет-население, с 260 млн в 2016 году вырастет до 480 млн пользователей к 2020 году. Объем рынка цифровой экономики увеличится с $30 млрд в 2016-м до $200 млрд в 2025 году.

Учитывая такое активное развитие и перспективы роста, в регион «заходят» международные фонды и появляются локальные венчурные капиталисты. В числе игроков, пришедших с глобальной арены или работающих по всей Азии, можно назвать Sequoia, WI Harper Group, IDG Capital.

Характерная особенность азиатского венчурного рынка — активное участие государства. Например, есть GIC Private Limited и Temasek Holdings, основанные правительством Сингапура, китайский Innovation Fund For Technology-Based Firms. Еще одна особенность — активное участие корпоративных фондов: например от Alibaba, Tencent, Softbank. В Европе и США корпоративный венчур гораздо менее активен.

Хотя фондов, работающих в азиатском регионе, не так много, на местном рынке время от времени заключаются сделки, которые считаются очень крупными даже по американским меркам. Так, начиная с 2015 года компания Grab закрыла несколько многомиллионных раундов, а в 2017-м привлекла $2,5 млрд.

Азиатский рынок стартапов и венчура развивается высокими темпами. В начале года Financial Times сообщала, что местный венчурный рынок по объемам почти сравнялся с американским ($70,8 млрд против $71,9 млрд) и в ближайшее время его обгонит.

Украина и СНГ

Украинский рынок венчурных инвестиций трудно сравнивать даже с европейским, не говоря уже о США и Азии. Венчурных фондов, готовых инвестировать на поздних стадиях, в стране почти нет. Большая часть игроков вкладывает в seed-раунды и series A. Это связано не только с малым объемом капитала, но и с высокими рисками.

Оценки компаний и объемы венчурных инвестиций и сделок в Украине гораздо ниже, чем в более развитых регионах. Одинаковые компании, запущенные в Украине и в США и ориентированные глобально, будут отличаться по стоимости в разы. Это связано с тем, что американская компания изначально находится на более крупном рынке, у нее больше потенциальных пользователей, а у этих пользователей, в свою очередь, выше покупательская способность.

«Важный фактор — отсутствие развитой инфраструктуры экосистемы венчурного финансирования. В США такая инфраструктура есть, она позволит компании легче привлечь средства как на начальной стадии, так и на следующих этапах, бизнес быстрее получит ресурсы для масштабирования, быстрее повысит капитализацию и принесет инвесторам прибыль. На украинском рынке права инвестора менее защищены. Законодательная и налоговая база, к сожалению, не способствуют созданию стартапов и привлечению венчурных инвестиций из мира. Если стартап нацелен на европейский или глобальный рынок, ему приходится регистрироваться в более дружелюбных юрисдикциях — например, Делавер, США», — утверждает партнер TA Ventures Игорь Семенов

Есть и другие нюансы. Украинские IT-специалисты очень квалифицированные, с сильной технической экспертизой и пользуются огромным спросом на международной арене.

«К нам в TA Ventures часто обращаются зарубежные партнеры с просьбой помочь организовать разработку в Украине. Однако, для полноценного развития рынка стартапов их все еще не хватает», — говорит Игорь Семенов.

У каждого из рынков есть свои плюсы и минусы — как для стартапов, так и для инвесторов. Например, в США вероятнее всего получить большую прибыль от вложений, потому что сам рынок активнее и его объем больше. Одна и та же компания в США будет стоить дороже, чем в Европе, потому что она изначально находится на большом, «горячем» и довольно однородном с точки зрения маркетинга рынке.

С другой стороны, перенасыщенность рынка может привести к тому, что компания будет быстро «жечь» деньги и в итоге обанкротится. Еще один возможный сценарий — привлечение следующего раунда инвестиций по низкой оценке, это размоет долю инвестора, вложившего средства на более ранней стадии. К тому же, конкуренция за стартапы слишком высока, так что стоимость компаний в США часто неоправданно завышена.

В целом, получается, что рынок, где выше шансы получить большую прибыль, — это рынок с более высокими рисками. Поиск баланса между потенциальной прибылью и возможными угрозами — основа мастерства венчурного инвестора.

Сравнительный анализ развития венчурного предпринимательства в России, США и Европе Текст научной статьи по специальности «Экономика и бизнес»

ВЕНЧУРНЫЙ ФОНД / БИЗНЕС-«АНГЕЛЫ» / ПЕРВИЧНОЕ ПУБЛИЧНОЕ ПРЕДЛОЖЕНИЕ АКЦИЙ (IPO) / АССОЦИАЦИИ БИЗНЕС-«АНГЕЛОВ» / ВЫКУП КОНТРОЛЬНОГО ПАКЕТА АКЦИЙ КОМПАНИИ ЕЁ УПРАВЛЯЮЩИМИ И СЛУЖАЩИМИ (MBO) / ВЫКУП КОНТРОЛЬНОГО ПАКЕТА АКЦИЙ С ПОМОЩЬЮ КРЕДИТОВ (LBO)

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Володин Анатолий Алексеевич, Яушкин Дмитрий Николаевич

Текст научной работы на тему «Сравнительный анализ развития венчурного предпринимательства в России, США и Европе»

более совершенная технология пиролиза отходов, и газ и нефть, добытые из отходов, можно использовать лишь в виде добавок к топливу на мусоросжигательных заводах.

Ряд стран, пытаясь максимально утилизировать ТБО, рассматривает в качестве перспективного метод комплексной их переработки с извлечением ряда компонентов, представляющих ценное вторичное сырье. Технология подобной переработки отходов опирается на создание высокомеханизированных мусоросортировочных заводов.

На этих заводах утилизация отходов достигается в результате сложного законченного цикла производственных процессов — сортировки с применением магнитной сепарации и дробления, биологической переработки, пиролиза или газификации органических веществ, сжигания неутилизируемых частей для получения пара или энергии, использования вторичного сырья.

Все рассмотренные основные способы обезвреживания и переработки отходов имеют разные технико-экономические показатели, оказывают различное воздействие на окружающую среду. При решении вопроса о целесообразности применения в конкретных условиях крупного города различных способов обезвреживания и переработки ТБО следует руководствоваться методами оценки их эффективности.

1. Анисимов А.В. Совершенствование механизма природопользования в современных условиях (на примере твердых бытовых отходов) / Анисимов А.В. — Ростов-н/Д: Изд-во Рост. ун-та, 2002. — 96 с.

2. Багаутдинов О.Д. Переработка твердых бытовых и промышленных отходов в альтернативное твердое топливо // Рециклинг отходов. — 2010. — № 1(25). — С. 2-6.

3. Волынкина Е.П. Утилизация, переработка и захоронение бытовых отходов [Принципы и методы комплексного управления твердыми бытовыми отходами]: учеб. пособие / Е.П. Волынкина; под ред. В.В. Сенкуса. — Новокузнецк: НФИ КемГУ, 2003. — 117 с.

4. Горбачева Л.А. Зарубежный опыт мусоросжигания // Энергия: экономика, техника, экология. — 2009. — № 7.

5. Официальный сайт сайт ГУП «Экотехпром» [Электронный ресурс]. — URL: http:// www. eco-pro.ru

А.А. Володин Д.Н. Яушкин

СРАВНИТЕЛЬНЫЙ АНАЛИЗ РАЗВИТИЯ ВЕНЧУРНОГО ПРЕДПРИНИМАТЕЛЬСТВА В РОССИИ, США И ЕВРОПЕ

Ключевые слова: венчурный фонд, бизнес-«ангелы», первичное публичное предложение акций (IPO), ассоциации бизнес-«ангелов», выкуп контрольного пакета акций компании её управляющими и служащими (MBO), выкуп контрольного пакета акций с помощью кредитов (LBO).

Термин «венчурный» в РФ впервые вошел в практику в 1995 г., когда при участии Европейского банка реконструкции и развития (ЕБРР) были созданы 14 фондов, названных венчурными. Управление фондами было возложено на зарубежные финансовые институ-

© Володин А.А., Яушкин Д.Н., 2013

ты, которые обеспечивали 10% капитала фондов (исключение составил Quadriga Capital, пропорция денег ЕБРР в котором была 99 : 1). Долгое время именно эти фонды представляли российский венчурный бизнес, они же были учредителями Российской ассоциации венчурного инвестирования (РАВИ), но к технологиям отношения они не имели: изначально их задачей было содействие социально-экономическому развитию российских регионов. Каждому фонду был выделен свой регион, который он и должен был развивать (это ограничение действовало до 1999 г., в котором оно было упразднено, к немалой радости фондов, находивших не так много подходящих объектов для инвестиций) [1, C. 319].

Таким образом, если вести отчет от 1995 г., то российский венчурный капитал (ВК) пересекает восемнадцатилетний рубеж своей истории. Однако есть мнение, что точкой отсчета венчурной индустрии в РФ следует считать 1993 г., когда на Токийском саммите между правительствами стран «большой семерки» и Европейским союзом было принято соглашение о поддержке только что приватизированных российских предприятий по Государственной программе РФ по массовой приватизации [2]. Разница в два года — это не такой большой срок, поэтому будем считать, что само понятие «венчурный» применительно к РФ зародилось в 1993 г., а практическое воплощение в РФ оно нашло в 1995 г.

Одним из важных стимулов для развития отрасли венчурного инвестирования является возрастающее внимание со стороны Правительства РФ. Привлечение ВК в стратегически важные области технологического сектора постепенно обретает статус одной из наиболее приоритетных государственных задач. Венчурные инвесторы в РФ оказывают всё большее влияние на темпы и качество развития малого и среднего бизнеса. Выйдя на уровень 20,1 млрд долларов (этой цифре была равна к концу 2011 г. общая капитализация 174 действующих на территории РФ фондов прямых и венчурных инвестиций), инвесторы за шесть лет с 2006 по 2011 гг. вложили около 8589,5 млн долларов в 602 российские компании [5, С. 55]. Деятельность ВК на территории РФ напрямую связана с ее интеграцией в мировую экономику. Опережающее создание новых для РФ и гармонизированных с международными стандартами финансовых институтов существенно снизит риски потери рынков и капиталов для венчурных фондов (ВФ) как с российским, так и с иностранным капиталом [6, C. 5].

Процесс венчурного финансирования — это одновременно и искусство, и наука. Искусство — потому что большую роль играет интуиция венчурного инвестора, а также творческие стороны процесса. Наука, поскольку этот процесс предполагает применение научных методов при проведении оценки и сборе исходных данных; здесь требуются умение анализировать и научная строгость.

Сам процесс функционирования ВК начинается с выработки инвестиционных целей и опирается на философию фирмы ВК. Фирма должна решить вопрос о числе сделок и их структуре: сколько соглашений будет заключено с новыми предприятиями, сколько с развивающимися, сколько с руководством фирм, желающих выкупить их в свою собственность; такую же разбивку следует сделать по отраслям, продуктам и регионам

В методах, принципах и технике организации рискового финансирования есть немало рационального, в том числе способного найти применение в РФ. Речь идет не о механическом перенесении зарубежной практики или безоговорочном принятии чужих рецептов развития, а о творческом изучении и использовании зарубежного опыта (в т.ч. по финансированию инновационного процесса), наиболее перспективных форм организации производства и внедрения достижений научно-технического прогресса (НТП). Отставание РФ от других стран в этой сфере неприемлемо, хотя объяснимо более поздним развитием и недостаточным вниманием государственных органов к созданию дополнительных стимулов для увеличения объема рискоинвестиций частными фирмами.

Это отставание необходимо преодолевать, для этого венчурные фирмы (ВФ) должны образовываться за счет страховых компаний, пенсионных фондов, коммерческих банков и других кредитно-финансовых учреждений при значительной поддержке со стороны государственных организаций (например, с помощью налоговых льгот). При этом необходимо учитывать особенности механизма рискового (венчурного) финансирования нововведений. Для большего понимания специфики российского ВК уместно также представить его характеристики в синтетическом виде, что позволит сравнить российский ВК с формами ВК, получившего распространение в США и Западной Европе. Эти характеристики представлены в таблице ниже.

Характеристики венчурного капитала (ВК) в США, Европе и РФ

Показатели США Европа РФ

Инве стируемые предприятия 26% — ранняя стадия; 41% — экспансия; 10% — MBO, LBO; 22% — развитие 23% — ранняя стадия; 52,8% — экспансия и развитие; 19% — MBO, LBO; 6% — прочие 15% — ранняя стадия; 85% — развитие (реструктуризация)

Специалисты у истоков Предприниматели Банкиры, бухгалтеры, аудиторы Финансисты, ученые, выпускники финансовых и технических вузов

Распространенная форма Финансирование на ранней стадии развития бизнеса Финансирование на поздней стадии развития бизнеса Финансирование на поздней стадии развития бизнеса

Ядро финансовой системы Рынок ценных бумаг, NASDAQ Банки Банки

Распространенный вид финансирования Покупка обыкновенных или привилегированных акций, конвертируемые займы Вклад в уставный капитал, займ на пополнение оборотных средств Вклад в уставный капитал, займ на пополнение оборотных средств

Подход Отраслевой По форме приложения По форме приложения

Налогообложение, адаптированное к венчурной индустрии Да Нет Нет

Популярный выход IPO IPO, MBO, LBO, продажа стратегическому инвестору (СИ) Продажа СИ

Показатели США Европа РФ

Наличие инфраструктуры для инвестирования в молодые высокотехнологичные инновационные фирмы Да Нет Нет

Неблагоприятный деловой климат, несовершенство законодательства, неоправданно высокая занятость, недостаточное финансирование технологий в долгосрочном периоде Нет Нет Да

Из таблицы выше следует, что в РФ на сегодняшний день по всем перечисленным условиям обеспечения рентабельности венчурного инвестирования существуют, мягко говоря, недостатки, на которые следует обратить внимание, если РФ хочет идти по пути развития ВК на своей территории. В частности, со спецификой формы российского ВК связаны некоторые противоречия, о которых уместно было бы упомянуть:

1. Нестабильный деловой климат вступает в противоречие с логикой долгосрочного финансирования и принципом создания корпоративной стоимости;

2. Российская форма ВК весьма отдалена от классической и заслуживает отдельного названия. Если европейский ВК представляет в большей степени capital development, то его российской форме подошло бы название capital restructuring;

3. Превалирующая форма инвестирования в РФ не затрагивает высокотехнологичные отрасли экономики, ограничивая образование национальных конкурентных преимуществ.

В Европе условия, определяющие деятельность в сфере венчурного инвестирования, продолжают эволюционировать и в последние годы, вслед за наступившим после 2008-2009 гг. затишьем, проявляют признаки улучшения. Отношение к рынку — как венчурных капиталистов, так и инвесторов — изменилось от отчетливо негативного к выражающему разные степени оптимизма, несмотря на отрицательный экономический рост в еврозоне в 2012 г. и прогнозируемое слабое первое полугодие 2013 г. И все-таки, несмотря на появление в венчурных кругах некоторого осторожного оптимизма, опрошенные инвесторы и венчурные капиталисты признавали, что европейский рынок ВК продолжает страдать как от неразвитости структуры, так и от недостаточных потенциальных возможностей, а также присущего ему низкого уровня доходности. В целом результаты опроса, проведенного EVCA, показали, что на европейском рынке ВК существуют три основные проблемы:

1) неоднородность в языках, культуре и потребительских предпочтениях по всем европейским рынкам, которая ограничивает развитие масштабного бизнеса;

2) недостаточные, хотя и улучшающиеся возможности для осуществления выходов — как путем IPO, так и прямых продаж;

3) недостаточное количество крупных институциональных инвесторов, вкладывающих свои средства в ВФ, и относительно слабо развитые условия для мобилизации капитала в целом

Кроме того, в результате этого опроса выяснялись проблемы, связанные с потенциальными возможностями (уровнем подготовки) венчурных капиталистов и предпринимателей [3, С. 22].

В США венчурное инвестирование является наиболее развитым в мире и представлено в виде разнообразных моделей и организационных форм, в рамках которых инвесторы руководствуются различными целями, используют разные механизмы принятия решений и управления инвестициями, их деятельность отличается степенью ответственности за результаты инвестирования [4]. Исследования американских ученых показывают, что рост производительности факторов производства (который является следствием инноваций) оказывает важнейшее влияние на экономический рост в США, в который наблюдается тенденция укрупнения институциональных инвесторов ВК, что позволяет увеличить средний уровень инвестиций в каждый конкретный проект. В итоге начинает наблюдаться нехватка ВК для малых фирм, находящихся на начальной стадии своего развития. В связи с этим наблюдается тенденция заполнения этого сегмента венчурного рынка вложениями бизнес-«ангелов» (БА) путем создания крупных сетей и ассоциаций БА. В США представленный БА неформальный рынок ВК гармонично дополняет институциональный рынок ВК, т.к. институциональные венчурные инвестиции (ВИ) ориентированы преимущественно на фирмы, находящиеся на этапе расширения и более поздних этапах развития, а БА в основном инвестируют в фирмы на наиболее ранних стадиях развития (посевные и стартовые компании).

Рынок венчурного финансирования БА является неформальным и в значительной степени основанным на личных связях, решения об инвестировании могут приниматься спонтанным образом. Ключевое отличие БА от других венчурных инвесторов заключается в том, что БА вкладывают собственные средства, в то время как прочие ВИ осуществляются за счет юридических и физических лиц или только юридических лиц управляющими фондов в случае институционального ВК или руководителями корпораций в случае корпоративного ВК. В результате этого БА имеют другое отношение к риску, чем, к примеру, институциональные венчурные инвесторы и характеризуются менее формализованными процедурами и механизмами принятия решений. Типичная особенность инвестиций БА заключается в том, что они делаются не только с целью получения высокого уровня инвестиционного дохода, но и из желания заниматься предпринимательской деятельностью или из субъективных соображений.

Отличительной особенностью венчурных инвестиций нефинансовых корпораций является то, что они прежде всего предназначены для решения стратегических задач корпораций (получение новых технологий, диверсификация основной деятельности, поддержка поставщиков и т. п.). При осуществлении венчурных инвестиций корпорации часто сотрудничают с профессиональными фондами венчурного капитала (ФВК), степень участия которых определяется целями корпорации (стратегическими или финансовыми) и связанным с ними желаемым уровнем влияния на управление инвестициями. Согласно данным исследователей США, доходность венчурных инвестиций корпораций ниже доходности профессиональных фирм венчурного капитала, что вызвано рядом факторов: сворачиванием корпоративных венчурных программ, имеющих потенциал развития по причине экономического кризиса и нехватки финансовых ресурсов;

продолжительными сроками принятия решений в корпорациях;

— более низкой мотивацией венчурных менеджеров корпораций; специальными критериями выбора объектов для инвестирования и ограничения в развитии компании-получателя инвестиций.

Одновременно нефинансовые корпорации по сравнению с ФВК имеют перечень преимуществ при осуществлении ими венчурных инвестиций:

— длительные сроки инвестирования;

— сумма инвестированных средств;

— возможная синергия между компанией-получателем капитала и корпорацией-инвестором.

Нового типа венчурные подразделения стали создаваться нефинансовыми корпорациями в конце 1990-х гг. Они сочетают преимущества ФВК и корпораций.

Корпоративные венчурные программы все чаще ориентируются на финансовые результаты своей деятельности и популярной становится практика при принятии решения об инвестировании, когда фирмы-получатели капитала должны отвечать стратегическим требованиям, установленным корпорацией, однако в дальнейшем инвестициями управляют с целью повышения их стоимости. Эта тенденция выражает ответ нефинансовых корпораций на проблему низкой эффективности их венчурных инвестиций. Как ожидается, в США будет увеличиваться значение таких форм финансирования малых инновационных компаний, как венчурные подразделения нового типа, механизмы соин-вестирования корпораций и ФВК. Указанные формы позволяют достичь оптимального сочетания между стратегическими и финансовыми целями венчурных инвестиций, а также соединить положительные черты венчурных программ нефинансовых корпораций и ФВК.

Говоря о развитии в России венчурного финансирования в сфере высоких технологий, необходимо отметить ряд особенностей, одни из которых создают благодатную почву для развития венчурного бизнеса, а другие существенно его сдерживают и ограничивают.

К числу позитивных факторов, без сомнения, следует отнести следующие.

1. Большое количество проектов, почти доведенных до стадии коммерческого использования. Причем в ряде случаев запуск подобных проектов требует относительно небольшой доли собственно инвестиций, остальную часть необходимого финансирования могут составить средства на заемной основе;

2. Наличие существенного числа проектов, обладающих значительным экспортным потенциалом, что во многом облегчает задачу привлечения необходимых средств;

3. Наличие существенного научно-технического отрыва от среднемирового уровня в ряде отраслей, который, как считается, удалось сохранить ещё с советских времен, несмотря на многолетнюю хроническую нехватку средств в сфере высоких технологий;

4. Все еще высокая квалификация кадров, несмотря на утечку лучших умов.

Однако, несмотря на наличие указанных позитивных факторов, присутствуют обстоятельства, ограничивающие развитие венчурного бизнеса в России. Многие из них обусловлены макроэкономическими причинами. В условиях налоговой (рост ставок по страховым взносам в 2011 г. до 34%, снижение ставки в 2012 г. до 30% — ныне действует) и общеэкономической нестабильности руководители отечественных компаний поставлены перед необходимостью поддерживать конкурентоспособность благодаря принципи-

ально отличным от западных схемам ведения бизнеса и организации денежных потоков. По этим причинам зачастую не получается презентовать инвестируемое предприятие, как полноценный объект для них, что влечет за собой необходимость или платить излишне большую премию за вложения, или является причиной провала переговоров с инвестором. Непрозрачностью бизнеса в РФ также вызваны проблемы роста капитализации компаний. Де-факто разговор идет о непрерывном поиске компромисса между ростом стоимости и сохранением конкурентоспособности предприятия.

Отечественное венчурное предпринимательство преодолевает начальную фазу своего развития. По западным меркам большинство проектов являются небольшими. Тем временем, расходы на экспертизу проектов можно условно считать постоянными и приблизительно сопоставимыми для проектов разного масштаба. По этой причине многие из них отсеиваются вследствие возможных высоких удельных издержек.

Большая часть проектов в РФ достаточно проработаны с технической точки зрения. Но есть и недостатки, носящие повсеместный характер:

1) отсутствие качественного сравнительного анализа конкурентной среды и анализа сегментов рынка;

2) отсутствие четкого позиционирования продукции и торговой марки предприятия в глазах потребителя;

3) во многих случаях неурегулированность вопросов патентной защиты разработок и интеллектуальной собственности;

4) небольшое число успешных проектов, достигших ступени массового производства новых товаров и услуг.

Одним из существенных факторов, сдерживающим развитие венчурного предпринимательства, следует также считать неразвитость информационной инфраструктуры, предназначенной для обслуживания интересов венчурных предпринимателей и инвесторов.

Для венчурных предпринимателей имело бы большое значение:

1) получение сведений о наличии и специализации всевозможных финансово-кредитных институтов (ФКИ), рассматривающих проекты из отрасли или региона предприятия;

2) исследование требований, предъявляемых к объектам для финансирования.

Отдельно следует заострить внимание на дефиците информации об истории работы ФКИ. Как следствие, предприниматели тратят много времени на ненужные обращения в ФКИ, сотрудничающие с проектами другого типа.

На мой взгляд, для РФ ближе модель рынка ВК Европы, чем США и важное значение для РФ имеет военно-промышленный комплекс (ВПК), а также большая роль государства, так как в РФ нет широкого слоя богатых людей, способных работать в роли БА и имеющих хороший управленческий или предпринимательский опыт. В ВПК РФ сосредоточены лучшие людские, интеллектуальные, материально-технические ресурсы, передовые достижения науки и техники, которых относительно легко переориентировать на производство инновационной продукции не только военного, но и гражданского типа. У государства в процессе построения инновационной экономики в РФ большая роль, т. к. практически отсутствуют другие субъекты, которые могли бы на себя взять решение столь масштабной задачи. Роль государства в РФ исторически была велика, тем более — не обойтись без него в деле создания мягкой инфраструктуры, необходимой для развития венчурного предпринимательства. В общих чертах от государства требуется создать бла-

гоприятные условия, дать импульс и запустить процессы развития в области ВИ и коммерциализации НИОКР.

Данная статья показывает общую историю зарождения венчурного предпринимательства в РФ, его развитие и проблемы. Здесь проводится сравнительный анализ венчурного финансирования инновационной сферы США, Европы и РФ. Дается описание отличительных особенностей, актуального состояния и практического опыта работы венчурного капитала в этих регионах. В статье предлагаются пути решения некоторых вопросов, расставляются акценты в проблематике, очерчивается применимость зарубежного опыта по отношению к РФ. Положения указанной статьи будут способствовать улучшению государственной политики России в области стимулирования венчурного предпринимательства и рискового финансирования.

1. Аммосов Ю. П. Венчурный капитализм: от истоков до современности / Ю. П. Амосов. -СПб.: РАВИ, 2004. — 409 с.

2. Вишняков А. А. Венчурное инвестирование инновационных проектов // Корпоративное управление и инновационное развитие экономики Севера; Вестник Научно-исследовательского центра корпоративного права, управления и венчурного инвестирования Сыктывкарского государственного университета. — 2006. — № 2.

3. Европейский рынок венчурного капитала: Новые горизонты // под науч. рук. проф. Дже-рарда Джорджа, д-ра Эвы Натусиус. — М.: Росс. ассоц. прям. и венчур. инвестир., 2008. -98 с.

4. Муслимова Г.Е. Мировые тенденции венчурного финансирования нанотехнологий: российские реалии, зарубежный опыт и возможность его адаптации [Электронный ресурс] // Управление экономическими системами. — 2012. — № 39. — URL: http://www.uecs.ru

5. Обзор рынка. Прямые и венчурные инвестиции в России 2011 // под ред. Н. Жуковской. -СПб.: РАВИ, 2012. — 100 с.

6. Приоритетные направления государственной политики. Прямые инвестиции и венчурный капитал: инструмент экономического роста, конкурентоспособности и устойчивости // EVCA, пер. с англ. — М.: РАВИ. — 28 с.

СОВРЕМЕННЫЕ ПОДХОДЫ К ОПРЕДЕЛЕНИЮ ЦЕЛИ СОЗДАНИЯ НАЦИОНАЛЬНОЙ ИННОВАЦИОННОЙ СИСТЕМЫ

Ключевые слова: национальная инновационная система, инновации, инновационная деятельность, национальная экономика, государство, научно-исследовательские разработки.

В научной литературе встречается множество определений, описывающих понятие «инновационная система». К примеру в представленных в 1997 г. материалах ОЭСР приведено несколько трактовок, достаточно близких по смыслу и в целом описывающих

Венчурные фонды в мире

Слово «венчурный» пришло в русский язык от английского «venture», что в дословном переводе означает рисковать, отважиться, осмелиться. Венчурный фонд – это структура, занимающаяся инвестициями в инновационные проекты и стартапы. О российских венчурных фондах можно прочитать здесь, а в этой статье будут рассмотрены мировые аналоги.

История развития венчурных инвестиций

Родиной венчурного финансирования является США. Первый фонд American Research and Development (ARDC) был создан в 1946 г. Крупнейшей историей успеха фонда считается инвестиция в Digital Equipment Corporation (DEC) в размере 70 тысяч $. Через 11 лет ARDC получила возврат средств от проекта более чем в 500 раз, что составило 101% годовой доходности.

Изначально венчурные инвестиции были образованы за счет средств частных инвесторов. Первым шагом к профессиональному управлению фондами стало принятие в 1958г. закона об инвестициях в малый бизнес.

В течение 1960-х и 1970-х годов венчурные фирмы концентрировали свою инвестиционную деятельность главным образом на создании и расширении компаний. Инвестиции были направлены на развитие электроники, медицины или технологии обработки данных. В результате венчурный капитал стал синонимом технологического финансирования.

Рост индустрии венчурного капитала был вызван появлением независимых инвестиционных компаний Sand Hill Road, Kleiner Perkins и Sequoia Capital в 1972 году. В основном они инвестировали в компьютерные фирмы и компании, занимающиеся программированием и обслуживанием ПК.

В Европе венчурное финансирование появилось только в конце 70-х годов прошлого века. В этот период в США уже насчитывалось несколько десятков компаний, занимающихся венчурными инвестициями. Громкие успехи в этом направлении (DEC, Apple, Genentech) привели к резкому увеличению числа венчурных фирм: к концу 80-х насчитывалось более 650 компаний венчурного финансирования.

Настоящий рассвет венчурного капитала пришелся на конец 90-х годов, когда фонды стали извлекать громадные прибыли от вложений в развитие Интернета и других компьютерных технологий.

Обвал фондовой биржи Nasdaq и технологический спад в начале 2000-х потряс венчурную индустрию. Крах доткомов (компаний, чей бизнес полностью развивается в Интернете), продолжавшийся с марта 2000 г. по октябрь 2003 г., заставил уйти с рынка интернет-магазины Pets.com, Webvan, Boo.com, а также коммуникационные компании Worldcom, NorthPoint Communications и Global Crossing. Многие венчурные компании закрылись.

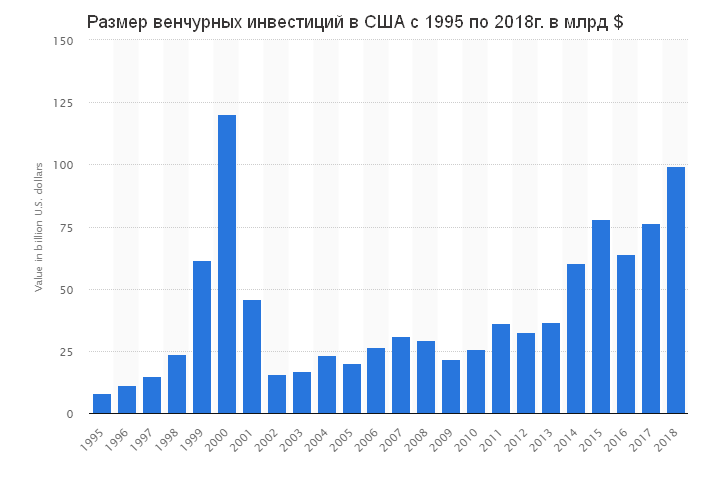

Возрождение сферы информационных технологий и Интернета в 2004–2007 годах помогло оживить среду венчурного капитала. Тем не менее, венчурный капитал все еще не достиг своего уровня 2000 года: на диаграмме от statista.com видно, что тогда он составлял около 120 млрд. долларов, тогда как в прошлом 2018 году только 100 млрд.

Финансовый кризис 2008 года стал ударом по индустрии венчурного капитала, поскольку инвесторы, ставшие важным источником средств, ужесточили условия финансирования. Тем не менее появление стартапов, которые оценивались более чем в миллиард долларов, привлекло в отрасль новых игроков. В фонды стали объединяться частные инвесторы и финансовые компании, которые искали возможность вложения средств в фирмы с высокой доходностью при условии сниженного риска.

Это привело к изменениям в распределении венчурного капитала: более популярным стало финансирование на поздней стадии развития компаний. Венчурные фонды стали инвестировать в менее рискованные предприятия, которые в отличие от стартапов имеют низкий риск неудачи. Поддержка проектов на ранней стадии формирования легла на частных инвесторов, которых сегодня часто называют бизнес-ангелами. О них смотрите отдельную статью здесь.

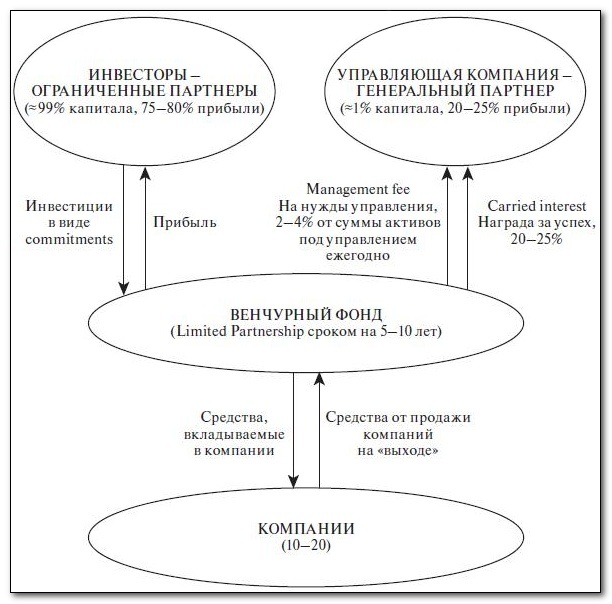

Структура венчурного фонда

Структура стандартного венчурного фонда при ряде упрощений весьма похожа на американские хеджевые. Их объединяет стремление к высокой потенциальной прибыли и большая комиссия за успех, тогда как популярные в США взаимные фонды все больше ограничиваются отслеживанием биржевых индексов, взимая лишь сравнительно невысокую комиссию за управление в 1-2% годовых. При этом вложения хедж-фондов сконцентрированы вокруг ценных бумаг известных компаний, тогда как венчурный капитал работает с молодыми организациями, обычно еще не прошедших процедуру размещения своих акций на бирже (IPO).

Как видно, в приведенной выше схеме осуществляется деление на инвесторов, почти полностью формирующих капитал фонда, и на УК, которая занимается управлением этими средствами за комиссию. Комиссия УК в среднем колеблется от 2 до 4%, а ее награда за успех составляет около 20-25%. Все это очень близко к цифрам хедж-фондов. УК не имеет права выводить деньги инвесторов на собственные счета или счета третьих лиц.

Однако поскольку венчурные фонды подразумевают высокую квалификацию инвесторов, государственное регулирование этой сферы ослаблено, что снова роднит венчурные структуры с хеджевыми. Так что здесь периодически случаются скандальные истории. Так, глава фонда Asenqua Ventures был приговорен к 12 годам тюрьмы, а руководителю Rothenberg Ventures Марку Ротенбергу пришлось после расследования оставить пост директора. Он отделался очень легко, поскольку обвинялся в недоказанной растрате 7 млн. долларов.

Страдать инвесторы могут и в случае, когда инвестиции честных венчурных фондов направляются в проект, который оказывается мошенническим. Например, финансирование проекта Theranos превысило 1 млрд. долларов, инвесторами выступали Blue Cross Blue Shield Venture Partners и Fortress. Речь шла об анализе крови на ультра-малых количествах, что оказалось подделкой: основателям проекта грозит до 20 лет тюрьмы. Аналогичный срок может получить основатель платежной системы Mozido, рассчитанной на поддержку бедного населения стран третьего мира — финансирование проекта превысило 300 млн. долларов.

Наиболее частая, хотя не единственно возможная форма организации венчурного фонда — Limited Partnership (российским аналогом является инвестиционное товарищество). По этой схеме удается избежать двойного налогообложения, потенциально возможное при зарубежных инвестициях, и вместе с тем сохраняется достаточная свобода при принятии инвестиционных решений. Встречается в венчурных системах США, Великобритании, Израиля.

Организационно венчурные фонды могут быть и фондами фондов. В этом случае они инвестируют не в другие компании, а в подобные себе структуры. Это дает диверсификацию, однако превращается в двойную комиссию: и головной, и целевые венчурные фонды уменьшат потенциальную прибыль на некоторую величину. Например, фондом этого типа является российская венчурная компания (РВК). Как отмечалось выше, фонды всех типов обычно инвестируют свой капитал в проекты на поздних стадиях, уже готовых представить результаты или образец своей продукции, и помогают донести их до массовой аудитории.

Венчурные фонды обычно работают циклами сроком около 10 лет — в это время предполагается сделать инвестиции, получить прибыль и распределить ее между инвесторами. Впрочем, есть и evergreen funds, отличие которых в том, что прибыль не раздается инвесторам, а сразу направляется в новые проекты. Инвесторы таких фондов становятся владельцами паев, при успешных вложениях растущих в цене — для фиксации прибыли паи должны быть проданы другому участнику. Эта схема напоминает обращение паев закрытых паевых инвестиционных фондов на бирже.

Венчурные инвестиции сегодня

На сегодняшний день венчурные компании – это не союз частных инвесторов, а объединение целых корпораций. Крупные компании создают собственные фонды для финансирования технологических разработок. В фондах работают сотни людей, занимающиеся анализом рынка, подбором новых проектов, расчетами потенциальной прибыли и привлечением новых инвесторов.

По данным CB Insights за 2018 год был зафиксирован самый высокий уровень венчурного финансирования за последние 18 лет. В течение прошлого года было инвестировано 207 миллиардов $ в различные стартапы и проекты, половина из которых пришлась на США. Всего было заключено более 14 тысяч сделок.

Самыми финансируемыми оказались следующие области:

- искусственный интеллект

- цифровое здравоохранение

- финансовые технологии

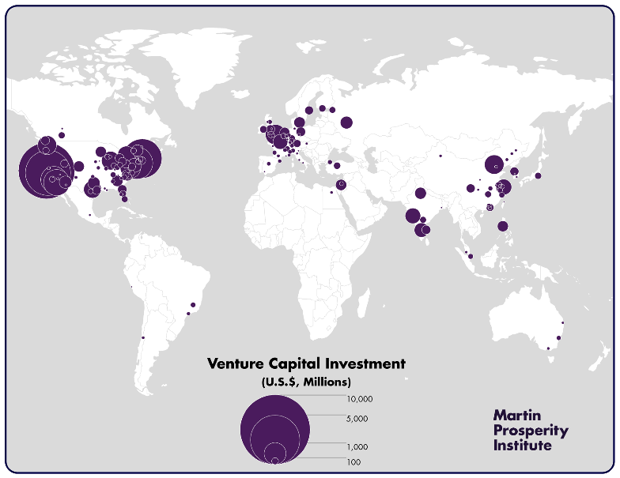

Диаграмма ниже показывает распределение мирового венчурного капитала:

Здесь хорошо видно, что главная концентрация венчурного капитала приходится на северную часть США, тогда как второе место с заметным отрывом делят между собой Европа и Китай. Так что неудивительно, что при распределении венчурных инвестиций по городам в ТОП-10 попали только два города не из Америки:

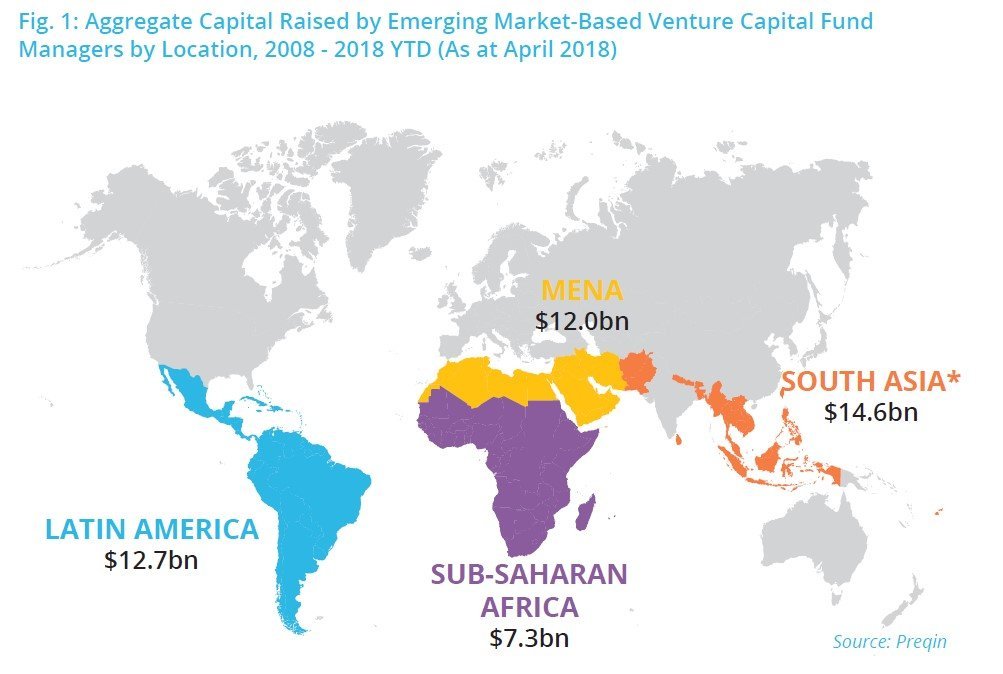

Москва находится на 20 месте с показателем около 320 млн. долларов, ссылки на актуальную информацию будут ниже. Интересно, что на два первых города из таблицы выше приходится почти столько же венчурных средств, сколько на всю Латинскую Америку или Южную Азию за 10 лет:

А вот так выглядят наиболее активные европейские венчурные фонды:

ТОП-10 венчурных фондов мира

Венчурные компании в первую очередь отличаются по областям, в которые они вкладывают капитал. Каждый фонд выбирает узконаправленную нишу, в которой ищет перспективные проекты. При составлении рейтинга учитывались следующие показатели деятельности:

- количество успешных проектов;

- сумма активов в управлении;

- количество венчурных капиталистов;

- деловая репутация

| Наименование | Управление активами (капитализация) | Сфера инвестирования | Крупнейшие проекты |

| Accel (AccelPartners) | 8,8 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Facebook, Spotify, DJI, Jet.com |

| Sequoia Capital | 4 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Apple, Google, Oracle, PayPal, Stripe, YouTube, Instagram, Yahoo! и WhatsApp |

| Kleiner Perkins (Kleiner Perkins Caufield& Byers) | 9 млрд $ | Информационные технологии, мобильные сети, Интернет, программное обеспечение | Google, Amazon, Genentech, AOL, Electronic Arts, Sun Micro |

| Benchmark Capital | 3 млрд $ | Интернет, мобильные сети | eBay, Uber, Twitter, Instagram, Discord |

| Bessemer Venture Partners | 5 млрд $ | Облачные вычисления, безопасность данных, финансовые услуги | Shopify, Yelp, LinkedIn, Skype, LifeLock, Twilio, SendGrid, DocuSign, Wix.com |

| New Enterprise Associates | 20 млрд $ | Информационные и энергетические технологии, здравоохранение | Formlabs, Masterclass, 23andMe, 3com, Appian, Bitglass, Bloom Energy |

| Index Ventures | 5,6 млрд $ | Потребительский Интернет, коммуникации, медиа, корпоративные ИТ, биотехнологии | Dropbox, Etsy, Supercell, Squarespace |

| Meritech Capital Partners | 2,6 млрд $ | Коммуникации, программное обеспечение, корпоративная инфраструктура, полупроводники, потребительский интернет и медицина | Facebook, Cloudera, Salesforce.com |

| Lightspeed Venture Partners | 3 млрд $ | Приложения для потребителей и бизнес-сетей для сетей | Doubleclick, Informatica, Snapchat, Solazyme |

| Greylock Partners | 3,5 млрд $ | Потребительский интернет, корпоративные ИТ и информационные технологии | Facebook, LinkedIn, Airbnb, Instagram, Workday |

Как видно из таблицы, наиболее успешные инвестиции венчурного капитала связаны с информационно-коммуникационными сферами деятельности.

Венчурные инвесторы

Начиная с 2000г. Forbes ежегодно публикует ТОП-10 успешных венчурных инвесторов мира. Этот рейтинг получил название «список Мидаса» в честь мифологического царя, превращавшего в золото любой предмет одним прикосновением. Ссылка: https://www.forbes.com/midas/

По итогам 2018г. список Мидаса выглядит следующим образом:

- НилШен (Sequoia Capital China);

- Питер Фентон (Benchmark);

- Билл Гурли (Benchmark);

- Джим Гетц (SequoiaCapital);

- Джей-ПиГэн (Qiming Venture Partners);

- Кэти Сюй (CapitalToday);

- Ханс Тунг (GGV Capital);

- Мэри Микер (BondCapital);

- Нирадж Агравал (BatteryVentures);

- Эрик Пэйли (FounderCollective).

В 2017г. в мировой рейтинг венчурных капиталистов входил россиянин Юрий Мильнер, который успешно инвестировал в Twitter, Spotify, Airbnb.

Актуальные данные

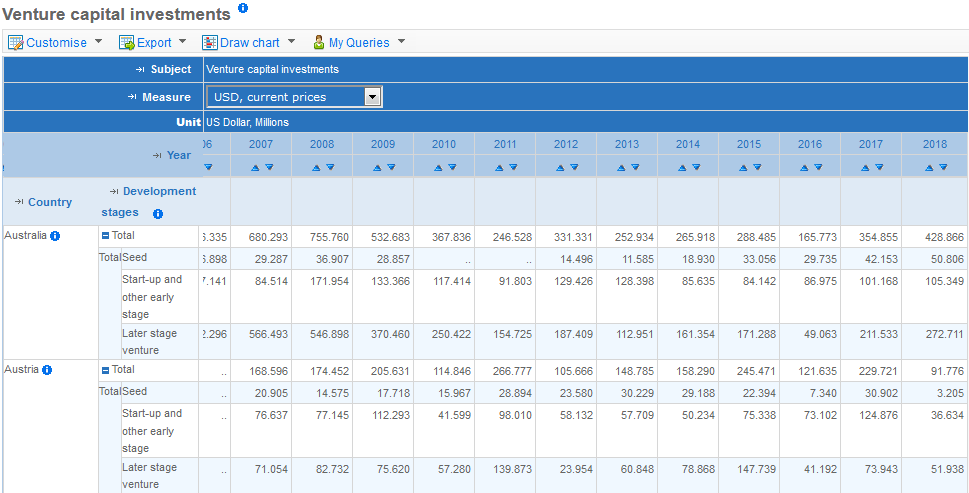

Данные по венчурным инвестициям и фондам меняются быстро и порой разительно: как, например, при сравнении 2000 года с 2001 или 2002-м. Распределение венчурного капитала по странам и стадиям инвестиционного проекта можно найти на сайте https://stats.oecd.org :

Актуальную информацию о венчурных фондах также можно найти на сайте CB Insights: https://www.cbinsights.com/research/ , сделав поиск по » Venture Capital».

Как инвестировать в мировые венчурные фонды

Вложиться в венчурный фонд может только аккредитованный инвестор. Чтобы получить аккредитацию, нужно соответствовать хотя бы одному из условий:

- наличие дохода от 200 000$ ежегодно за последние 2 года

- наличие активов стоимостью более 1 миллиона $

- интерес инсайдерского типа к компании

Если инвестором выступает семейная пара, то для расчета минимального дохода берется совокупный показатель семьи за последние 2 года. Он должен быть не менее 300 000$.

При подсчете стоимости личных активов в расчет не принимается жилье, в котором непосредственно проживает потенциальный инвестор.

Под инсайдерским интересом подразумевается связь с компанией, в которую вкладываются деньги. Например, инвестором может быть генеральный директор или партнер.

В первую очередь жесткие требования при аккредитации инвесторов применяются для защиты самих людей от рисков. Поэтому фонды проводят тщательную проверку потенциального инвестора, чтобы не допустить полного разорения человека.

Если инвестор не подходит под критерии, установленные венчурным фондом, то он может стать так называемым бизнес-ангелом. Про них уже говорилось выше – это состоятельные граждане, оказывающие финансовую поддержку стартапам на начальном этапе. В обмен на это они получают конвертируемую долговую или долевую собственность.

Современный мир не был бы таким без венчурных инвестиций. Все шесть самых дорогостоящих компаний США в текущем десятилетии – Facebook, Apple, Netflix, Microsoft, Amazon и Google – были поддержаны венчурными структурами. Тесла и Убер тоже финансируются подобным образом.

Тем не менее успех венчурных инвестиций в прошлом абсолютно не гарантирует аналогичный результат в будущем. Рядом с успешными компаниями можно поставить более длинный список глиняных колоссов, рухнувших в 2000 году, несмотря на огромные вливания средств. И огромное число нераскрутившихся проектов.

Поэтому хотя для простого обывателя инвестиции через фонды венчурного капитала являются недоступными, жалеть об этом нет смысла — на поверхности только красивые истории с высоким доходом, тогда как об убытках говорить мало кто любит. Обычный инвестор вполне может увеличить свой капитал, вкладывая в диверсифицированный пакет уже состоявшихся компаний, для чего достаточно несколько тысяч долларов и даже меньше.

Источник https://inventure.com.ua/analytics/articles/sravnenie-ekosistem-venchurnyh-investij-ssha-evropy-azii-i-ukrainy

Источник https://cyberleninka.ru/article/n/sravnitelnyy-analiz-razvitiya-venchurnogo-predprinimatelstva-v-rossii-ssha-i-evrope

Источник https://investprofit.info/venture-world/