Сколько инвесторов в России и США?

По итогам 3-го квартала Московская биржа отчиталась о значительном увеличении численности частных инвесторов среди российского населения.

Количество физических лиц, имеющих брокерские счета на Московской бирже, по итогам августа 2020 года достигло 7,5 млн человек, что является историческим рекордом. В октябре активность частных инвесторов на бирже достигла рекордного уровня: сделки совершали более 1,2 млн человек.

Но не смотря на такой значительный приток частных инвесторов на биржу, эта цифра составляет порядка 6,2% от всего взрослого населения России. По данным Росстата, по состоянию на июнь 2020 численность населения РФ составляет 146,7 млн человек, при этом взрослого населения старше 15 лет — 120,8 млн человек.

По данным Statista.com в 2020 году в США в фондовый рынок инвестировали порядка 55% взрослого населения, то есть практически каждый второй. Численность населения США в 2020 насчитывает около 329,2 млн человек, из них старше 15 лет — 262,4 млн человек. Получается, что инвестиционными вопросами озаботилось 144,2 млн. американцев.

Количество американских инвесторов оставалось стабильным в течение последнего десятилетия. Пик инвестиционного бума в США пришелся на 2007 год — тогда инвестировало 65%.

Ожидаем, что рост количества инвесторов, наблюдаемый сейчас в России, продолжится и как минимум достигнет 30 млн в последующие пять лет.

Рынок ценных бумаг: успокойтесь, будет только хуже

Первое полугодие 2022-го стало худшим началом года для мирового фондового рынка за десятилетия. А последняя статистика не дает оснований ожидать улучшения и во втором.

Темное прошлое

За первые 6 месяцев этого года MSCI All-Country World Index потерял 21%. Это стало худшим началом года в истории индекса — такого не случалось больше тридцати лет. Он был запущен 31 мая 1990 года, но существуют данные и на более ранние даты (результаты бэк-тестирования) — это позволило Bloomberg осторожно заметить в понедельник, что для мирового рынка акций год не начинался хуже по меньшей мере с 1988-го.

Скорее всего, это преуменьшение, хотя буквально накануне упомянутой даты — а именно осенью 1987 года — случился один из самых известных биржевых крахов в истории. Но в любом случае, для крупнейшего фондового рынка мира, каковым являются сейчас, как и 30 лет назад, США, первое полугодие стало худшим более чем за полвека.

MSCI All-Country World Index включает в себя не все страны мира: в нем представлены 23 развитых и 24 развивающихся страны, но вес американских акций огромен — 60,55% на 1 апреля. Так что, когда Bloomberg, ссылаясь на этот индекс, говорит про весь мир, это все равно в значительной степени рассказ про США.

А для S&P 500 первые 6 месяцев 2022 года стали худшими с 1970-го. Несмотря на довольно яркое «медвежье ралли» в конце полугодия, он потерял от закрытия 31 декабря до окончания торгов 30 июля 20,6%.

Собственно, подскок в конце квартала был более чем предсказуем: подобный же был и во второй половине марта. Причиной взлета акций, как бы нелепо это ни прозвучало, было их падение. Именно из-за него инвесторы, придерживающиеся определенного распределения активов в портфелях (например, 60% акций на 40% облигаций), в рамках плановой ребалансировки скупали акции.

На восстановление их доли в портфелях пошли немалые средства — сотни миллиардов долларов. Падение акций было очень серьезным, а подобных подходов придерживаются как частные, так и институциональные инвесторы, в сумме оперирующие колоссальными средствами. Это суверенные фонды, сбалансированные взаимные фонды, пенсионные фонды, банки, страховщики и другие.

Считается, что подобная тактика достаточно консервативна и эффективна при долгосрочном инвестировании. Однако на деле речь скорее идет о получении менеджерами возможности снять с себя ответственность за решения. В этом году такие классические стратегии как 60/40 работали особенно плохо, но нет сомнений в том, что разного рода инвестиционные комитеты продолжат их использовать.

Между тем, с одной стороны, в первом полугодии падали акции. Для Dow Jones Industrial Average, потерявшего 15,3%, это, например, было худшее начало года с 1962-го. Но с другой — рушились и облигации. Широкий индекс бумаг с фиксированным доходом Bloomberg U.S. Agg упал на 10,7%. Это худший результат по меньшей мере с 1975 года.

Аналогичной была и ситуация на мировом рынке в целом. Широкий индекс Bloomberg Global Aggregate Index потерял 14% — такого плохого начала года (данные доступны с 1990-го) он еще не фиксировал.

Причины прозрачны — идущий по всему миру цикл повышения ставок. Для облигаций падение котировок на таком фоне — это просто арифметика (чтобы повысилась доходность фиксированной выплаты бумаге надо подешеветь). Для акций, помимо изменения ставки дисконтирования, важны прогнозы. А они весь год становятся только хуже.

Тяжелое будущее

Сначала на рынке беспокоились о ликвидности после начала подъема ставок и о переоцененности акций роста, потом — о грядущем замедлении экономики из-за слишком быстрого ужесточения денежно-кредитной политики. Еще недавно волновались о возможной рецессии в следующем году и о стагфляции в будущем. Теперь можно не беспокоиться. Все это уже есть.

Ставка ФРС дошла еще только до 1,5-1,75%. Но инфляция в США вышла уже на максимум с декабря 1981 года (8,6%). А техническая рецессия, похоже, давно идет. Трекер ФРБ Атланты GDPNow, используемый для оценки ВВП в реальном времени и имеющий отличный послужной список, 1 июля показал, что во втором квартале экономика США упала на 2,1%. Учитывая тот факт, что, согласно последним официальным данным, американский ВВП снизился на 1,6%, налицо два последовательных квартала снижения подряд.

Многие считают именно это определением рецессии, хотя NBER, отвечающая в США за датировку экономического цикла, с этим не согласна. Тем не менее после II мировой войны не было еще случая, чтобы ВВП падал полгода, а NBER потом (на многие и многие месяцы позднее) не объявила бы, что это была рецессия.

Но и в Европе, где только приступают к ужесточению денежно-кредитной политики, ситуация уже выглядит мрачно — как, собственно, и в целом в мире. Рост ВВП государств G20 в I квартале уже замедлился до 0,7%, а в ряде стран фиксировалось падение. Сейчас и здесь кто-то вполне может оказаться в рецессии. Во всяком случае, едва ли не каждая новая порция статистики говорит об ухудшении ситуации.

В понедельник вышли шокирующие данные по Германии: в мае впервые за более чем 30 лет здесь зафиксирован дефицит торгового баланса. Крупнейшая экономика Европы, экономическая модель которой была построена на значительном положительном сальдо торгового баланса еще с 1950-х годов, достигла дефицита в размере 1,0 млрд евро. И это еще до последнего обострения газового конфликта с Россией. Самые мрачные экономические прогнозы не только для Германии, но и для всего ЕС, не покажутся преувеличением.

Но несмотря на идущее с начала года затяжное падение котировок акций, всего этого пока нет в ценах. Аналитики все еще прогнозируют на этот год для многих компаний (особенно в США) такие прибыли, как будто никакой рецессии и в помине нет. А значит одно из двух: прогнозы будут резко пересмотрены, либо их начнет опровергать жизнь уже в ходе ближайшего сезона отчетности. Итогом, в любом случае, станет падение акций.

Павел Рябцев: США – страна акционеров

Стоимость публичных компаний США достигла безумных 33 трлн долларов! Можно долго рассуждать о подлости и паскудстве американской нации в контексте навязывания своих интересов всем остальным, но сложно отрицать то, что в данный момент США являются самой успешной и богатой страной. На декабрь 2017 свыше трети всех долларовых миллионеров мира имеют американское резидентство. США являются абсолютным лидером по процентному отношению долларовых миллионеров к населению (примерно 6% семей) среди стран с населением больше 10 млн человек. В Японии 2.5%, в Германии 1.8%, в Великобритании 1.4%, во Франции 1.2%, а в России … 0.2%. Имеются в виду только финансовые активы. Т.е. в России относительное количество долларовых миллионеров в 30-35 раз меньше, чем в США, а абсолютное – в 75 раз!

США являются недостижимым лидером по количеству семей, владеющими акциями – 52%, в Японии 25%, в развитых крупных странах Европы (Великобритания, Германия, Франция) около 17-22%, в России лишь 2.5%.

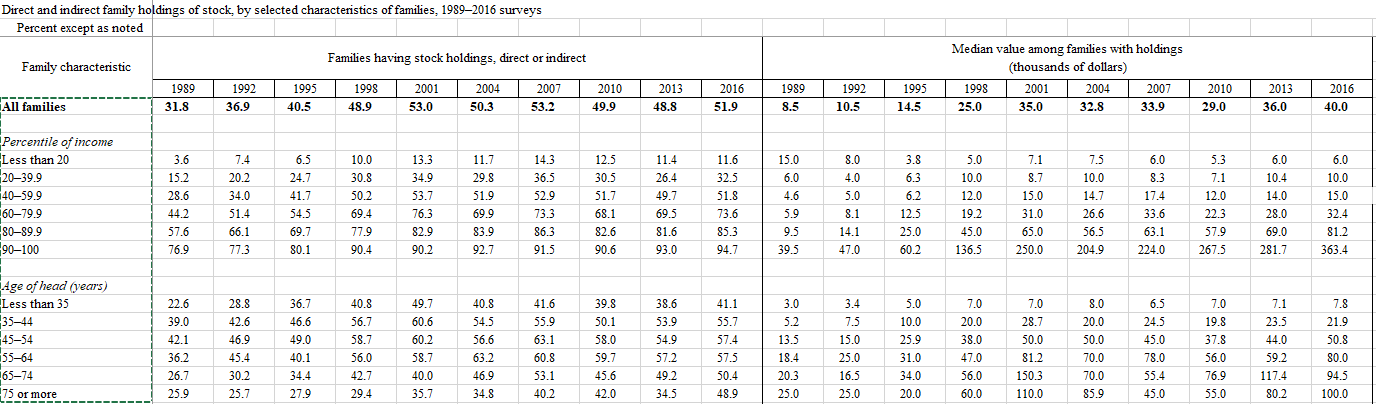

Если учитывать владениями акциями, как напрямую, так и через посредников (инвестбанки, взаимные фонды/ПИФы), то медианное значение по всей стране (США)– это около 40 тыс долл по оценке на конец 2016 среди тех, кто владел акциями (52% семей).

20% наиболее бедных (по годовым доходам) имеют лишь 6 тыс долларов активов среди 11.6% семей в этой категории. Среди группы 10% наиболее богатых акциями прямо или косвенно владеют 95% семей на суму в 364 тыс долларов.

С 1989 года доля семей, владеющая акциями, увеличилась с 32% до 52%. При этом вовлечение в фондовый рынок шло по всему спектру доходных групп.

Каждый второй пенсионер в США имеет акций на 100 тыс долларов по медиане!

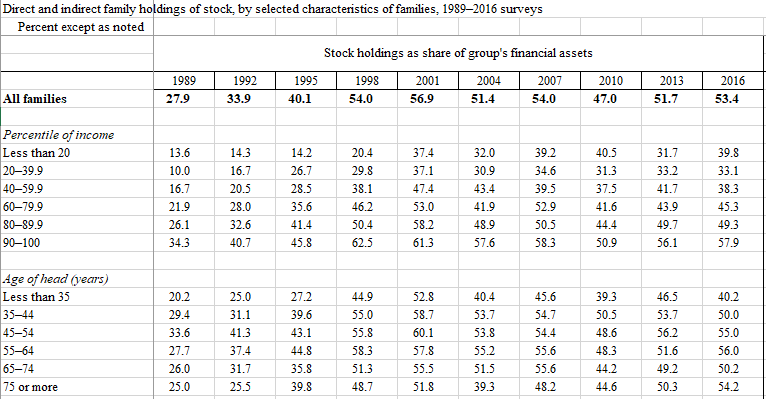

Акции занимают около 53% в структуре всех финансовых активов американцев. Концентрация акций в структуре финансовых активов увеличивается по мере роста благосостояния. У наиболее бедных обычно преобладают депозиты и денежные формы владения.

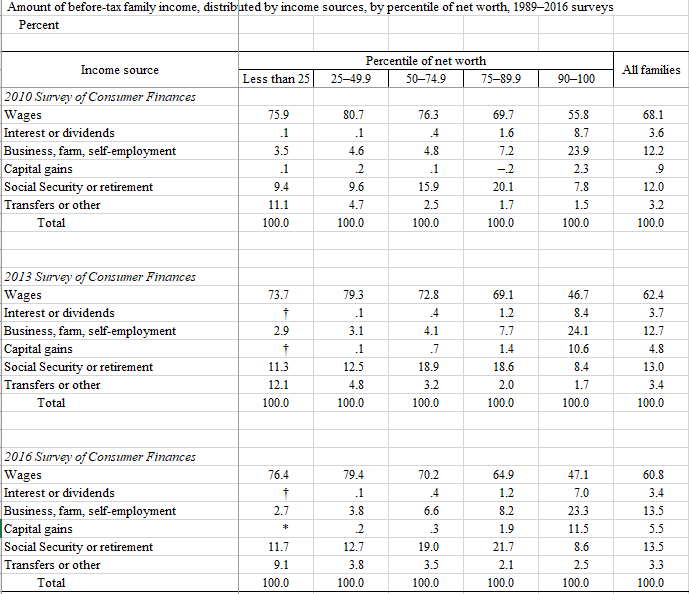

Как результат, в структуре источников доходов среди наиболее обеспеченных преобладают проценты, дивиденды и доходы от прироста капитала – 18.5% Бедные доходы получают из зарплаты, пенсий и соц.выплат, не получая вообще ничего от рынка капитала.

По нефинансовым активам выходит следующее:

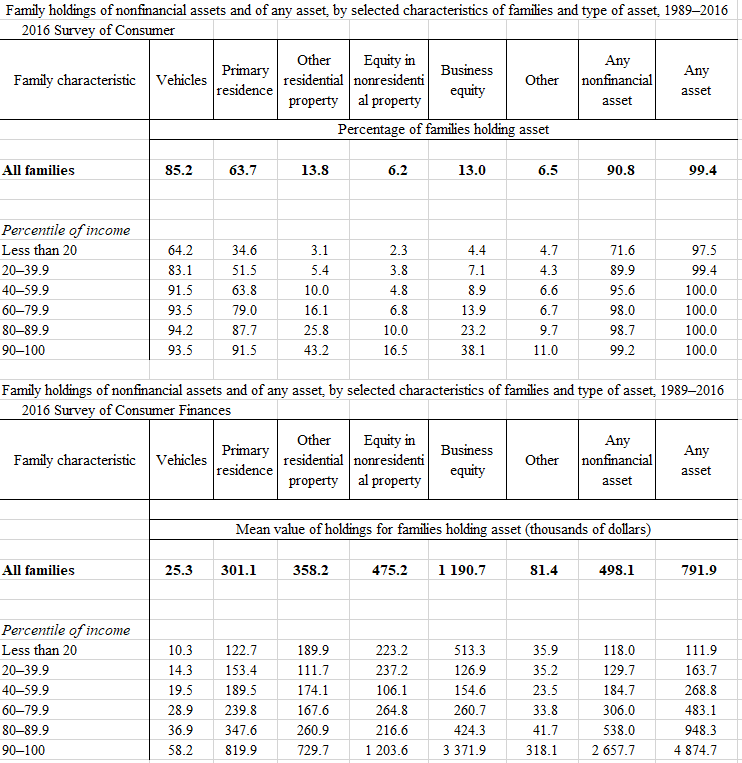

85% имеют автомобиль/автомобили в личном пользовании с средней стоимостью 25 тыс долл

64% семей имеют недвижимость с средней стоимостью в 300 тыс долл

14% имеют два и более объектов недвижимости с средней стоимостью 360 тыс долл

6.2% владеют нежилыми объектами недвижимости (например, какие нибудь складские помещения, фермы) с оценкой в 475 тыс долл

13% имеют статус индивидуальных предпринимателей с бизнес собственностью на 1.2 млн долл в среднем.

Распределение по доходным группам показано выше.

Как видно, основное богатство американцев сконцентрировано в акциях и столь высокое количество долларовых миллионеров обеспечено преимущественно беспрецедентным пузырем на фондовом рынке. Однако главный источник богатства – развитый институт частной собственности (чего очевидно нет в России), развитый рынок капитала и финансовых инструментов, популярность частного предпринимательства и высокая доля мега корпораций, открывающая окно возможностей для талантов. Большая часть долларовых миллионеров заработала финансовые активы в тех самых компаниях из S&P500 на квалифицированных должностях (топ менеджеры, программисты, инженеры).

В разделе «Обзор блогов» редакция представляет републикации наиболее интересных постов известных российских экономистов, публицистов, финансистов и экспертов, опубликованных на личных каналах и онлайн-ресурсах авторов. Ссылки на эти ресурсы указаны под обзором. Данные републикации не являются подготовленными специально для Finversia.

Ответственность за информацию, высказанные профессиональные и этические оценки, версии и прогнозы остается на авторах блогов.

Орфография и пунктуация авторов блогов сохранена. Перевод иноязычных блогов – авторы блога.

Источник https://blog.rusetfs.com/posts/%D1%81%D0%BA%D0%BE%D0%BB%D1%8C%D0%BA%D0%BE-%D0%B8%D0%BD%D0%B2%D0%B5%D1%81%D1%82%D0%BE%D1%80%D0%BE%D0%B2-%D0%B2-%D1%80%D0%BE%D1%81%D1%81%D0%B8%D0%B8-%D0%B8-%D1%81%D1%88%D0%B0

Источник https://expert.ru/2022/07/4/rynok-tsennykh-bumag-uspokoytes-budet-tolko-khuzhe/

Источник https://www.finversia.ru/obsor/blogs/pavel-ryabtsev-ssha-strana-aktsionerov-32622