Когда входить в рынок: Надёжные сигналы для открытия позиции

Что такое трейдинг? Это покупка и продажа финансовых инструментов с целью извлечения прибыли из разницы курсов. Купить дешевле и продать дороже, либо наоборот, продать дороже, а затем выкупить дешевле – это и есть трейдинг. В сущности, суть работы любого трейдера в конечном итоге сводится к определению двух основных моментов:

- Момента входа в рынок (открытия позиции);

- Момента выхода из рынка (закрытия позиции).

От правильного их определения, в конечном итоге зависит успешность торговли. Оба эти момента одинаково важны и их правильное определение требует от трейдера определённых знаний и опыта работы.

Что касается знаний, то базовую информацию по правильному входу в рынок, я дам вам в этой статье (более подробно всё это расписано на страницах данного сайта, по ходу текста будет ряд ссылок), а опыт, опыт – дело, как говорится, наживное. Для его безопасного (для вашего кошелька) приобретения я настоятельно рекомендую использовать демо-счёт.

Ниже мы с вами рассмотрим основные, наиболее надёжные точки входа в рынок. Все они базируются на основном инструменте технического анализа – уровнях (и линиях) поддержки и сопротивления. Я ни в коем случае не хочу сказать о том, что это единственно возможные точки входа в рынок. Я говорю лишь о том, что с моей точки зрения это наиболее надёжные сигналы для открытия позиции (они многократно подтверждались в течение всего моего опыта работы в качестве трейдера, а потому заслужили вполне определённую степень доверия).

Вход в рынок после пробоя уровня

Торговля на пробой уровней поддержки и сопротивления основана на том, что если уж цена смогла пробить отметку, сдерживающую её на протяжении достаточно длительного времени, то это всерьёз и надолго. То есть, пробив уровень, цена, как правило, продолжает своё движение в направлении пробоя. Причём движение это зачастую довольно мощное и быстрое (чем сильнее был пробитый уровень, тем, как правило, мощнее движение после его пробоя).

Открывать позицию можно сразу после подтверждения пробоя уровня (закрытием очередной свечи за его пределами).

Входить в рынок также можно отложенными ордерами, установленными за пределами уровней на расстоянии, исключающем их срабатывание за счёт случайного ценового шума.

Осторожно: ложный пробой

Каждый более-менее опытный трейдер наверняка не раз сталкивался с таким понятием как ложный пробой уровня. Ложные пробои съели и огромное количество депозитов начинающих трейдеров, когда те, пренебрегая элементарными правилами управления капиталом, ставили всё на, казалось бы, такой надёжный сигнал технического анализа рынка, как пробой уровня поддержки или уровня сопротивления.

Ложный пробой возникает, когда цена пробившая уровень и закрывшаяся за его пределами (подтверждая тем самым пробой), не продолжает движение в направлении пробоя, а возвращается обратно за уровень.

Подробнее о ложных пробоях, причинах их возникновения и способах их идентификации читайте здесь: Ложный пробой уровня.

Вход в рынок после пробоя и тестирования уровня

Этот метод предполагает гораздо большую надёжность в сравнении с предыдущим. Если цена, протестировав пробитый уровень, не ушла обратно за его пределы, а вернулась к движению в направлении пробоя, то это практически 100% гарантия истинности пробоя.

Однако следует иметь в виду, что цена далеко не всегда возвращается к пробитому уровню (особенно в случае пробоя действительно сильных уровней). Поэтому, ожидая тестирования, вы можете упустить действительно сильные ценовые движения. Здесь каждый должен выбирать: либо надёжность, при относительно небольшом количестве торговых сигналов, либо, наоборот – большее количество торговых сигналов (и возможно больший потенциал ценового движения), но при меньшей степени их надёжности.

На рисунке ниже, показан пример открытия позиции после пробоя и тестирования уровня сопротивления.

Как видите, позиция открывается только после того, как цена, протестировав уровень, закрыла очередную свечу в направлении пробоя (подтвердила свой разворот).

Вход после пробоя и тестирования линии тренда

Линия тренда по своей сути является линией поддержки/сопротивления. Для восходящего тренда это линия поддержки, для нисходящего – линия сопротивления.

Уровень поддержки/сопротивления представляет собой горизонтальную линию соответствующую определённой цене, в отличие от линии тренда, которая является частным случаем уровня и проходит под углом к оси времени.

Торговать простой пробой трендовой линии не рекомендуется по причине крайне низкой надёжности такого рода сигнала. А вот тогда, когда цена после пробоя протестирует прорванную линию и подтвердит тем самым истинность пробоя, появляется действительно хорошая возможность для открытия позиции.

На рисунках ниже представлены примеры входа в рынок после такого рода пробоев. Вот пример входа в рынок после пробоя и тестирования линии восходящего тренда:

А вот такой же пример, только с нисходящим трендом:

Вход в рынок после отбоя от уровня

Эта стратегия, хотя и является противоположно направленной относительно описанной в предыдущих пунктах, тем не менее, основана на том же постулате о силе технических уровней. Цена может либо пробить сильный уровень поддержки/сопротивления (и это обычно сопровождается достаточно сильным импульсом ценового движения), либо отразиться от него (что происходит значительно чаще пробоев).

В торговле на отбой от уровней, я рекомендую использовать всё те же, старые добрые отложенные ордера.

Вход в рынок после отбоя от линии тренда

Это частный случай торговли на отбой от уровня. Всё точно также, ждём пока цена отразится от трендовой линии, и открываем позицию в направлении текущего тренда. Но здесь есть один нюанс: позицию следует открывать на третьей точке отскока от линии тренда.

Почему именно на третьей? Ну, во-первых исходя из того, что пока не возникнут первые две точки, вы просто не сможете провести саму линию тренда, а во-вторых, потому что третья точка являющаяся, по сути, подтверждением трендовой линии, легко может стать и последней.

Дело тут в том, что локальный тренд, видимый в окне графика с определённым таймфреймом, может быть всего лишь откатом другого глобального тренда, который можно заметить на графиках с большим периодом. Как показывает мой опыт торговли, чем длиннее тренд (больше касаний цены о трендовую линию), тем больше вероятность его разворота.

Так что лучше ковать железо пока оно горячо и входить в рынок сразу после отскока цены от третьей точки трендовой линии.

Пример входа в рынок на отскоке от восходящей линии тренда:

Пример входа в рынок на отскоке от нисходящей линии тренда:

Заключение

Я рассказал вам о тех основных способах входа в рынок, которые наилучшим образом показали себя в моей торговой практике. Как уже говорилось выше, все они основаны на краеугольном камне всего технического анализа рынка – линиях поддержки и сопротивления. Кстати, возможно именно это и объясняет их надёжность относительно других стратегий входа в рынок.

Возможно, я перечислил далеко не все достойные внимания способы, и вы можете предложить ещё пару тройку вариантов. А может быть, вы хотите обсудить какую-либо стратегию входа? В таком случае приглашаю вас присоединиться к беседе в качестве комментатора (форма комментирования находится сразу под статьёй).

Что касается определения момента выхода из позиции, то задача эта не менее важная, чем вход в неё (многие трейдеры небезосновательно считают её даже более важной и ответственной), а потому требует для своего решения соответствующих методик и стратегий. Стратегия выхода из позиции (как и стратегия входа в неё) должна быть чётко прописана в торговой системе трейдера. Для того, что бы составить для себя некоторое представление об основных способах закрытия позиции, я рекомендую вам ознакомиться с этими двумя статьями:

Длинная и короткая позиция на бирже. Что это?

Практически каждая отдельная отрасль деятельности человека рано или поздно обзаводится собственным жаргоном. Есть свой словарь и у биржевой торговли. Без понимания порой специфических выражений трейдеров и брокеров начинающему инвестору не обойтись.

Одними из ключевых терминов финансовых операций на бирже являются понятия «длинная позиция» – «короткая позиция». Или, иначе говоря, лонг и шорт.

Стандартная формула продаж «купил дешево – продал дорого» знакома всем. Однако на бирже порой реализуется непонятная обывателю и на первый взгляд парадоксальная схема, когда инвестор «сначала продает дорого, а затем покупает дешево». Как это возможно, мы разберемся чуть позже.

Что такое длинная позиция

Длинная позиция (или лонг, от английского long) характеризует традиционную ситуацию, в которой инвестор покупает актив с расчетом, что стоимость его вырастет. После чего он рассчитывает его продать и получить прибыль.

Открыть длинную позицию – значит купить ценные бумаги, которые, предположительно, должны расти в цене

Что такое короткая позиция

Короткая позиция (или шорт, от английского short) означает, что инвестор берет дешевеющие ценные бумаги в долг у брокера и продает, чтобы через некоторое время купить их снова, но уже по сниженной цене и, соответственно, вновь получить прибыль.

Решение открыть короткую позицию продиктовано ситуацией, в которой инвестор уверен в грядущем падении стоимости актива

В этом случае он берет ценные бумаги у брокера в долг и продает их по актуальной цене, а позже, после того, как бумаги действительно подешевели, откупает их по сниженной стоимости и фиксирует прибыль.

Маржинальная торговля

Для многих начинающих инвесторов остается непонятным момент, связанный с открытием коротких позиций. А именно то, как можно продать то, чего у вас нет. Здесь трейдер реализует схему маржинальной торговли.

Маржинальная торговля подразумевает такие сделки, в которых реализуются активы, предоставленные под залог оговоренной суммы (маржи)

При такой схеме товар продается с целью покупки и возврата через некоторое время аналогичного. Такая продажа без покрытия и называется короткой, шортовой позицией.

Схема позволяет получать прибыль в ситуации, когда цены снижаются. Если бумаги теряют в стоимости, трейдер выкупает их по сниженной цене и возвращает их брокеру, оставив прибыль себе.

Торговля на рынке ценных бумаг – в целом процесс рискованный, а открытие коротких позиций — особенно. Стоимость ценных бумаг, вопреки надеждам и прогнозам, может начать расти. Значит, трейдеру придется вкладывать свои средства для выкупа бумаг, которые нужно вернуть брокеру, который также рискует в такой ситуации.

Чтобы подстраховать себя от серьезных потерь, во-первых, брокер составляет список активов, по которым трейдер будет иметь право открывать шортовые позиции. Обычно это достаточно ликвидные ценные бумаги.

Во-вторых, брокер защищает себя тем, что устанавливает коэффициенты дисконтирования. Они ограничивают объем собственных средств на открытие короткой позиции. Также коэффициенты дают брокеру возможность принудительного закрытия позиции, если она идет вразрез интересам инвестора.

Мы не рекомендуем торговать на заемные средства начинающим трейдерам. Такая торговля сопряжена с высоким уровнем риска!

Кстати, принципы маржинальной торговли работают и в ситуации открытия длинных позиций. В данном случае подразумевается ситуация, когда брокер предоставляет трейдеру дополнительные деньги для того, чтобы последний смог приобрести больше дорожающих активов, а значит, увеличить прибыль.

Риски здесь также неизбежны, однако они минимизируются тем, что брокер также формирует список биржевых бумаг, для которых целесообразно открытие позиции лонг. Также устанавливаются ограничения на собственные средства трейдера, на которые он планирует приобретать активы.

Кроме того, брокером заранее фиксируется минимальная стоимость актива, при достижении которой в случае разворота тренда в негативную сторону позиция лонг закроется автоматически.

В случае же положительного тренда актив планомерно растет в цене, трейдер его в определённый момент продает и фиксирует прибыль.

Нужно понять, что открытие позиций лонг может происходить и с применением приемов маржинальной торговли, и исключительно на личные средства инвестора. Короткие позиции возможны только с привлечением заемных средств.

Происхождение терминологии

Длинную позицию назвали так из-за того, что исторически среди биржевых специалистов сложилось мнение о преимущественном росте рынка в течение длительных периодов времени. Позицию же короткую наименовали так потому, что традиционно тренд к спаду продолжается гораздо меньше по времени, чем к подъему.

Мы призываем наших читателей не зависеть от сложившихся мнений, а анализировать конкретную, живую и актуальную ситуацию, сложившуюся на рынке прямо сейчас.

Быки и медведи

Нельзя не сказать о жаргонизмах, которые используют для объяснения понятий коротких и длинных позиций.

Так, лонговые позиции получают от участников биржевых торгов наименование «бычьи». Существует мнение, что этот термин родился благодаря тому, что реальный живой бык умеет поддевать что-либо вверх на рога и так носить какое-то время. А также бык характеризуется как упертый, устойчивый, способный долго стоять на своем.

Противоположное явление – позиции короткие – принято называть «медвежьими». Объясняется этот термин также особенностями поведения животных. Во-первых, понижающийся тренд символически связывают с тем, как медведь своими лапами пригибает, заставляет склониться что-либо.

Еще один вариант происхождения термина, возможно, связан с выражением «Делить шкуру неубитого медведя». Так инвестор, реализуя актив, который он занял у брокера, рискует не угадать тренд и не получить прибыль, на которую рассчитывал.

В заключение

Несмотря на то, что биржевые торги – дело рискованное, от работы на рынке, безусловно, можно получать крупные деньги. Существенным плюсом становится то, что на бирже можно торговать и получать прибыль вне зависимости от текущего тренда, открывая в случае негативного сценария позицию шорт, а в положительном варианте – лонг. Также опытные инвесторы могут применять принципы маржинальной торговли, получая с помощью них дополнительную прибыль.

Выбирайте надежного брокера для торговли на бирже. Рейтинг лучших российских компаний вы можете посмотреть здесь

Оцените материал:

Подписывайтесь на наш Telegram канал — мы расскажем, куда инвестировать деньги в 2022 году

Как определить наилучшее время для сделки на фондовом рынке: Алгоритмы следования тренду

На протяжение многих лет участники фондового рынка пытаются разрабатывать способы прогнозирования будущего движения цен. Для этого используются специальные алгоритмы и софт, машинное обучение или даже внешние сервисы вроде Google Trends. К настоящему моменту не существует техники создания прогнозов, которая была бы эффективна на 100%.

Исследователи из университета Макао несколько лет назад опубликовали работу, посвященную анализу эффективности алгоритмов следования тренду, которые не пытаются предсказать изменения цены, а точно реагируют на ее изменения в реальном времени. Мы представляем вашему внимани главные мысли этого исследования.

Введение

В целом, существует два главных подхода к оценке вероятности создания подобных прогнозов. Последователи первого из них считают, что рынок можно предсказать, анализируя паттерны поведения цен, а точность прогноза зависит от правильного метода обнаружения этих паттернов, а также использования верного набора параметров. Второй подход предполагает, что фондовый рынок полностью случаен, и предсказать его с помощью математических формул невозможно (существуют также математические доказательства того, что это не так).

На стыке эти двух «школ» родился метод следования тренду. Он предполагает, что рыночные тренды — это некие случайные переменные. Соответственно, не нужно и пытаться делать какие-то прогнозы, нужно лишь генерировать сигналы на покупку и продажу с помощью анализа движений цен в долгосрочной перспективе. Этот метод широко распространен на финансовых рынках, где трейдеры используют их для определения момента открытия или закрытия позиций по валютным парам, однако на фондовом рынке он применяется не столь широко.

В сегодняшнем материале речь пойдет о двух разновидностях алгоритмов следования тренду. Исследователи ставили своей целью проанализирвоать результативность применения этих алгоритмов.

Два способа анализа рынка

Существует две методики прогнозирования цен акций:

- Фундаментальный анализ — в этом случае аналитики оценивают информацию, которая больше относится к компании, чьи акции торгуются на бирже, нежели к самим акциям. Решения о тех или иных действиях на рынке принимаются на основе анализа предыдущей деятельности компании, прогнозах выручки и прибыли и так далее.

- Технический анализ — в данном случае рассматривается поведение цены акций и выявляются его разнообразные паттерны (используется анализ временных рядов).

Метод следования тренду здесь представляет собой альтернативу — он не подразумеваем создания прогнозов и лишь реагирует только на события, которые произошли совсем недавно или происходят прямо сейчас, не задумываясь о будущем. При этом торговля подчиняется определенным статистическим правилам — и основная задача заключается в том, чтобы их сформулировать.

Следование тренду: основные принципы

Успешность или неуспешность алгоритма следования тренду зависит от того, какие предположения лежат в его основе. Прежде всего, к таким предположением относится регулярность появления ценовых трендов, которые являются резальтатом множества факторов. Вторым важным моментом является способность алгоритма извлекать выгоду из движений цен, формирующих тренды.

Все трейдеры стремятся к «ограничению убытка» и «максимизации прибыли» – больше всего заработать можно, синхронизировавшись с мощным трендом. И чтобы это сделать, трейдеру необходимо отбросить в сторону эмоциональную часть торговли («интуицию») — метод следования тренду не предполагает угадывания момента его завершения. Напротив, нужно действовать сразу после наступления этого момента.

Исходя из этого была разработана модель Performance Probability Score (PPS) — она объединяет анализ поведения цены для создания оценки риска и возможной прибыли. Ядро модели формирует бинарное разделение поведения цены на негативное и позитивное. Базовое правило при торговле по этому методу звучит как удержание позитивного или негативного рейтингу до момента, когда возникнет определяемое изменения — опять же, никаких предсказаний, только реакция на перемены.

Распределение силы цены по тренду

Как определить подходящее время для сделки

Изменения цен на фондовом рынке представляет возможность увеличить прибыль от сделки или сократить убыток при неудачном стечении обстоятельств. Когда обнаруживается изменение цены, которое идет против сложившегося тренда, то возникает выбор между немедленным закрытием позиции или ожиданием подтверждения перелома текущей тенденции и повторным входом в позицию в соответствии с новым трендом. Для автоматизации процесса принятия таких решений необходимо учесть несколько важных аспектов.

- Управление сделками — решение о том, какой объём финансового актива покупать или продавать, должно приниматься, исходя из определенных правил. Для минимизации рисков, к примеру, объём сделок может снижаться в период высокой волатильности или падения рынка. Цель этого проста — сократить потери в неудачные периоды в ожидании возникновения более позитивных трендов.

- Рыночная цена — система может использовать в качестве входных данных только рыночную цену. Какие-то данные можно почерпнуть из истории торгов, однако их нельзя использовать для прогнозирования направления изменения цены. Для создания системы торговли по алгоритму следования тренду нужно лишь максимально получать данные последних котировок. Время и цена — вот главные элементы.

- Правила — как сказано выше, нужно ограничивать убытки и максимизировать прибыль. Для этого в рамках системы следования тренду нужны правила, которые не будут учитывать фундаментальные показатели. Они должны лишь автоматизировать торговлю с помощью принятия решений о моменте входа в рынок, времени удержания позиции и моменте выхода из позиции, когда она перестает быть прибыльной.

Правила P и Q

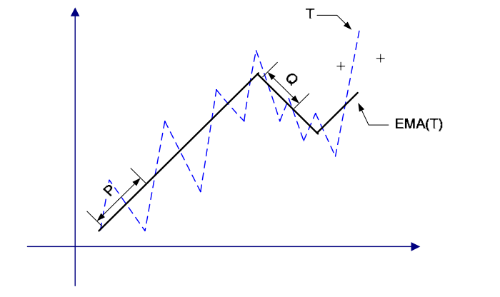

Описанные выше правила для ограничения убытков и максимизации профита в данном случае основаны на двух переменных — P и Q. Первая из них используется для определения момента, когда нужно открыть позицию, а вторая — для выхода из нее. Если обозначить рыночный тренд как T, который представляет собой функцию от времени t — Price(t).

В таком случае, система могла бы открыть позицию, когда текущая цена Price окажется на тренде окажется выше точки P, и напротив, когда она снизится ниже уровня Q, позиция будет закрыта:

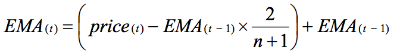

В реальной жизни, однако, тренды не развиваются по таким четким линиям, они куда более волатильны, а цена можно кратковременно подниматься и опускаться ниже общей линии тренда. Поэтому правила P и Q невозможно применить непосредственно к тренду T — частые флуктуации цены приведут к возниковению огромного количества торговых сигналов на покупку и продажу. Для того, чтобы этого избежать используется экспоненциальная скользящая средняя (Exponential Moving Average, EMA), которая вычисляется по формуле:

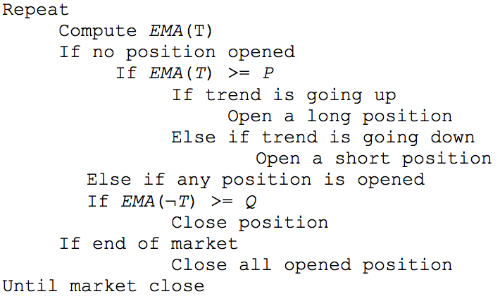

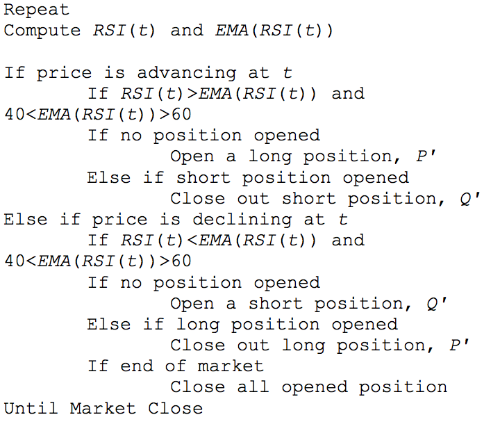

Где price(t) — текущая цена в момент времени t, n — чсло периодов в минутах для внутридневной торговли или в днях для внедневной торговли, а t — момент времени на рынке. Логика использования правил P и Q и EMA описывается следующим псевдокодом:

В данном случае величины P и Q вычисляются на основе исторических данных. Существует несколько способов их конечного определения. Первый из них — метод брутфорса, который подразумевает тестирования множества комбинаций P и Q. Альтернативный метод заключается в использовании нейронных сетей.

Диапазоны значений P и Q, полученный с помощью эвристических измерений

Можно подобрать различные значения P и Q, которые будут генерировать положительные результаты

Адаптивные правила P и Q

В предыдущем разделе величины P и Q были получены с помощью анализа значений, которые дают наилучшие результаты на относительно длинном временном промежутке. Однако, очевидно, что правила, которые хорошо работали на определенном участке тренда, могут быть не столь хороши на другом. А значит, процесс выбора P и Q должен быть модифицирован таким образом, чтобы их можно было выбирать динамически.

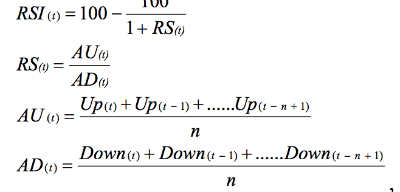

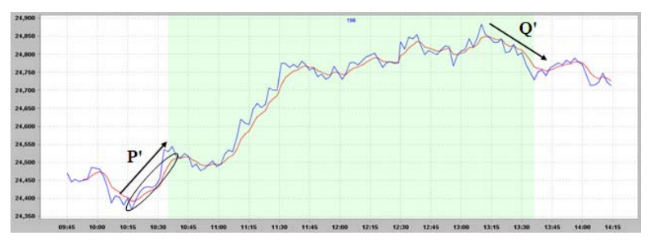

Новые правила называются P’ и Q’ — их значения могут динамически меняться, а не остаются неизменными, как было ранее. Для определения моментов входа и выхода из позиции в даном случае можно использовать некоторые инструменты технического анализа, вроде индекса относительной силы (Relative Strength Index, RSI). Он вычисляется по следующей формуле:

Где AU — средний рост цены за n периодов, AD — среднее знижение цены за n перидов, n — число перидов RSI (обычно устанавливается на величину 14).

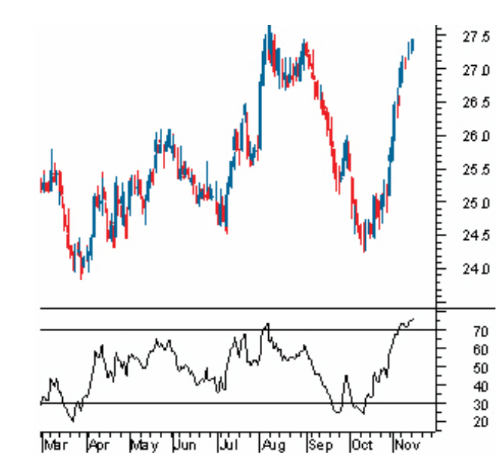

Простой пример использования. На рисунке ниже RSI имеет диапазон от 0 до 100. Актив считается «перекупленным» выше уровня 70 — это значит, что он может быть переоценен и является хорошим кандидатом на падение цены. Точно также, если RSI достигает уровня 30, то это верный знак недооцененности актива.

В итоге, используя RSI и адаптивную стратегию P&Q, можно сформулировать следующие правила для открытия позиций:

Для открытия длинной позиции по P’:

- Цена растет

- RSI(t) больше, чем EMA(RSI(t))

- EMA(RSI(t)) меньше, чем 40 или выше 60

- Цена снижается

- RSI(t) меньше, чем EMA(RSI(t))

- EMA(RSI(t)) iменьше, чем 40 или выше 60

Значения P’ и Q’ адаптивно и динамически меняются в соответствии с показаниями RSI. В ходе торговли стратегия оценивает флуктуации тренды и в соответствии с ними генерирует сигналы на покупку или продажу.

Псевдокод для подобной стратегии выглядит следующим образом:

Симуляция и результаты

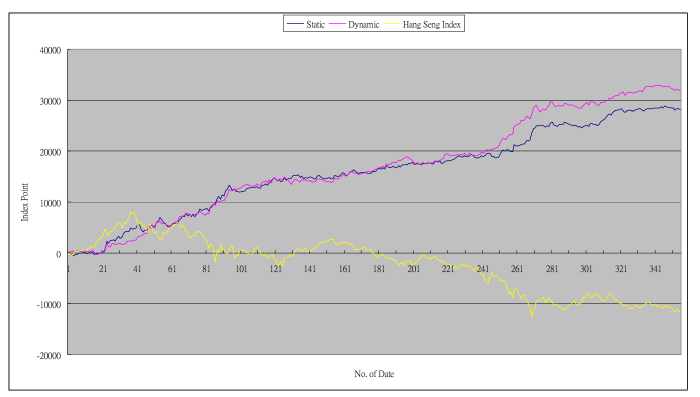

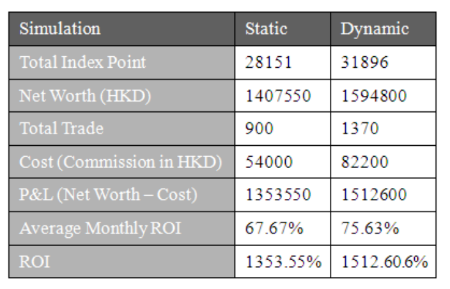

В ходе эксперимента, призванного подтвердить или опровергнуть работоспособность предложенной стратегии, исследователи запустили симуляцию для анализа фьючерсного контракта на индекс Гонконгской фондовой бирже (Hang Seng). Анализировались исторические данные за 2008 год, всего 355 дней. Задача заключалась в подсчете ROI (возврата на инвестиции) для торговли конкретными акциями.

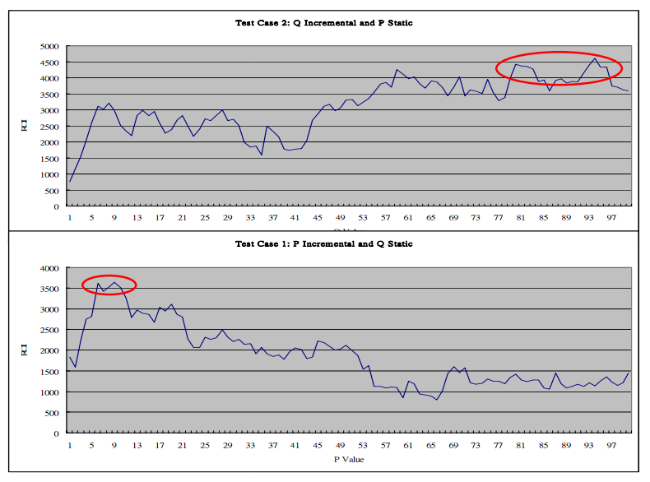

На рисунке ниже показана производительность статической и динамической стратегии P&Q:

Согласно полученным данным, адаптивная стратегия показывает лучшие результаты — в ходе симуляции средний месячный ROI в этом случае составил 75,63%, а для статической стратегии — 67,67%.

Кроме того, исследователи хотели узнать, каким образом можно минимизировать убытки в случае их возникновения. Согласно эксперименту, вероятность убытков при использовании стратегий следования тренду возрастает при высокой волатильности рынка. Для того, чтобы подтвердить эту гипотезу, была организована симуляция возникновения случайных флуктуаций на рынке.

Согласно результатам, автоматизированные стратегии следования тренду начинали работать в убыток, когда уровень флуктуаций достигал 45%. Это означает, что снизить вероятность убытков можно, запрограммировав в систему определенный порог флуктуаций, по достижению которого торговлю нужно остановить.

Источник https://www.azbukatreydera.ru/kogda-vhodit-v-rynok.html

Источник https://investfuture.ru/edu/articles/dlinnaja-i-korotkaja-pozitsija-na-birzhe-chto-eto

Источник https://habr.com/ru/company/iticapital/blog/281515/