Как купить акции «ВТБ» частному лицу

«ВТБ» — крупнейшая финансовая группа, занимающая лидирующие позиции в банковском секторе России. В её состав входит более двадцати финансовых и кредитных компаний, деятельность которых охватывает все рыночные сегменты банковских услуг. Банк «ВТБ» занимается выпуском и обслуживанием карт, предоставляет потребительское и ипотечное кредитование, предлагает вклады и многие другие услуги. В России он занимает первое место по размеру уставного капитала и второе по величине активов. Сеть филиалов, насчитывающая 1 086 офисов, рассредоточена по 75 субъектам РФ. В начале 2018 г. к компании присоединился дочерний банк «ВТБ24».

Контрольный пакет акций финансовой группы (60,9%) принадлежит государству, а остальная часть — владельцам глобальных депозитарных расписок и миноритарным акционерам.

Заслуженная репутация и устойчивые позиции «ВТБ» делают акции компании привлекательным инструментом для инвестирования. В этой статье мы расскажем, как и где купить акции «ВТБ» физическому лицу, какова их цена и на что ещё нужно обратить внимание.

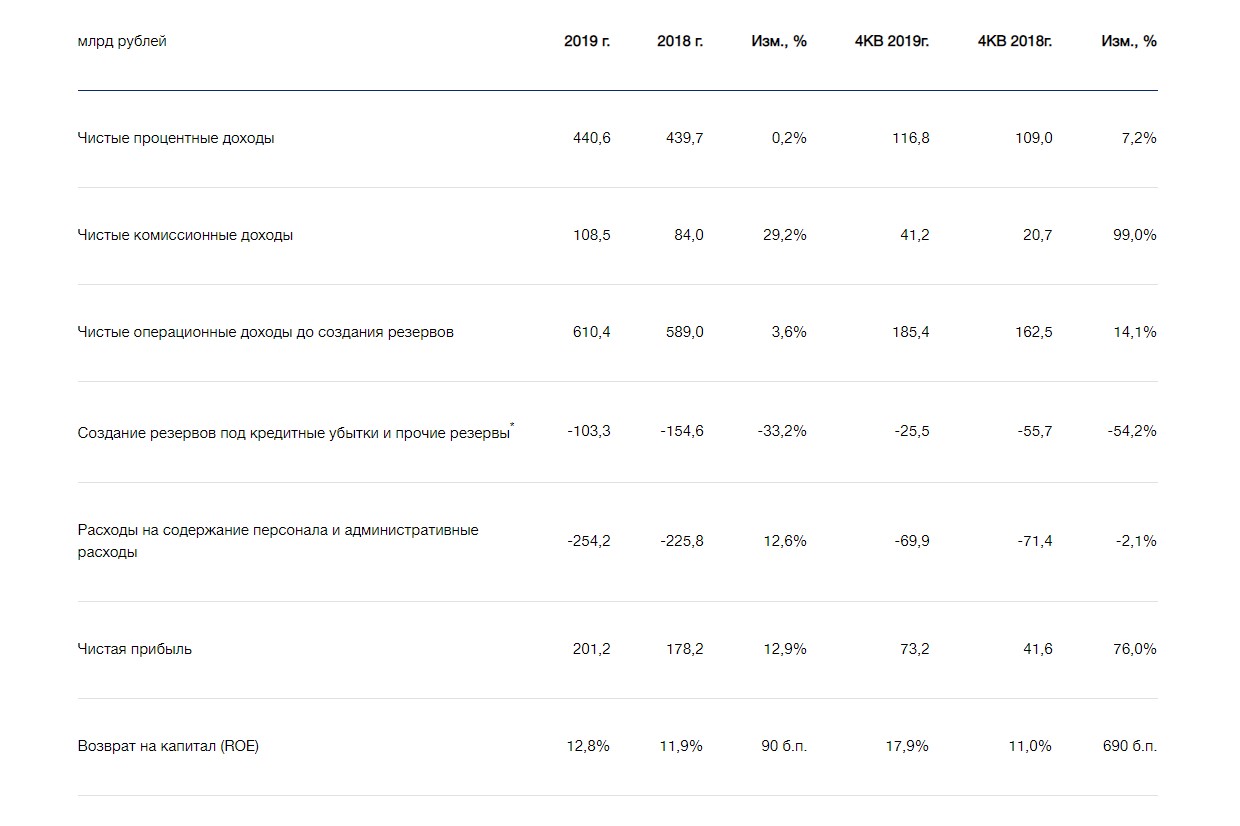

Финансовые показатели

Перед тем как купить акции, первым делом необходимо ознакомиться с финансовыми показателями «ВТБ». Приведём основные финансовые и операционные результаты «ВТБ» по МСФО (международные стандарты финансовой отчётности) за 2019 г.

Доход компании делится на:

- чистые процентные доходы (ЧПД) — 440,6 млрд руб.;

- чистые комиссионные доходы (ЧКД) — 108,5 млрд руб.;

- чистые операционные доходы до создания резервов — 610,4 млрд руб.

ЧПД по итогам 2019 г. составили 440,6 млрд руб., что на 0,2% больше по сравнению с 2018 г. ЧКД показали хороший рост — 29,2% и составили 108,5 млрд руб.

Чистая прибыль «ВТБ» в 2019 г. выросла на 12,9% и составила 201,2 млрд руб.

Как купить акции «ВТБ» физическому лицу: инструкция

Получать доход от акций можно двумя способами:

- в виде дивидендов;

- за счёт разницы стоимости при покупке и продаже.

В обоих случаях с прибыли вычитается налог в размере 13%. Брокер, через которого открываются сделки, выступает налоговым агентом. Т. е. частному лицу нет необходимости заполнять декларацию и подавать её в налоговую службу — этим занимается брокер.

Рис. 2. Дневной график акций VTB (VTBR) за период с 01.08.2019 г. по 10.03.2020 г. Источник: ru.investing.com

Чтобы купить акции «ВТБ» и получать дивиденды, необходимо открыть брокерский счёт — это можно сделать онлайн, не выходя из дома. По ссылке вы найдёте подробную инструкцию.

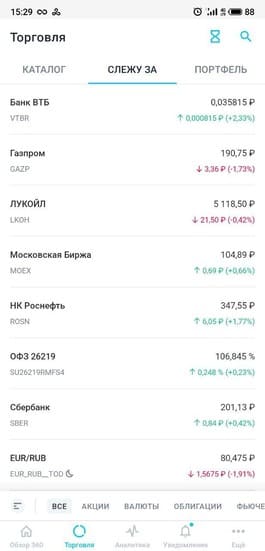

Для совершения сделок можно воспользоваться как личным кабинетом, так и торговыми терминалами. Также можно скачать приложение «Открытие Брокер» из AppStore или Google Play и совершать те же самые операции на вашем смартфоне.

Ниже мы расскажем, как купить акции через приложение.

1. Зайти в приложение.

2. Перейти в раздел «Торговля».

3. Найти акции компании «ВТБ» через поиск по тикеру VTBR.

4. На вкладке инструмента доступны графики котировок за различные периоды, а также информация об инструменте: цена, объём торгов и размер лота.

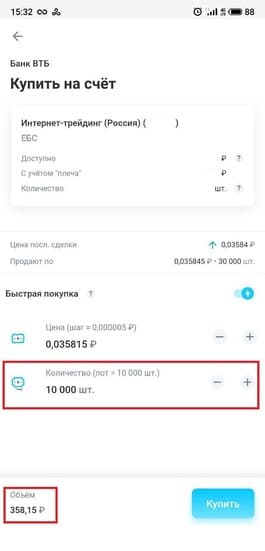

5. Нажать «Купить», ввести торговый пароль (если установлен) и перейти к оформлению сделки.

Акции можно приобрести по рыночной цене или по той, которую желает инвестор. Во втором случае необходимо указать цену покупки, и сделка будет совершена не сразу, а когда стоимость бумаги достигнет указанных значений.

При долгосрочном инвестировании с целью получения дивидендов нет необходимости отслеживать небольшие колебания котировок. Сделку можно совершить по рыночной цене. Для этого выберите пункт «Быстрая покупка».

6. Указать нужное количество акций. Ценные бумаги «ВТБ» торгуются целыми лотами по 10 000 шт., а значит, приобрести можно минимум один лот либо кратное количество — 20 000 шт., 30 000 шт. и т. д. Стоимость сделки рассчитывается сразу.

7. Снова нажать «Купить» и подтвердить покупку.

При возникновении каких-либо вопросов о торговле на бирже можно заполнить форму обратной связи в приложении или на сайте «Открытие Брокер», и с вами свяжутся специалисты.

Перспективность вложений в компанию

Акции «ВТБ» — это акции первого эшелона, одни из наиболее ликвидных ценных бумаг. Чистая прибыль компании за последний год возросла на 12,9% и составила 201,2 млрд руб. Согласно новой стратегии развития на ближайшие годы, которая была презентована «ВТБ» весной 2019 г., на выплату держателям акций компания направит 50% чистой прибыли. По мнению аналитиков, рост уровня дивидендных выплат способен ликвидировать недооценку активов.

Новая стратегия развития предполагает к 2022 г. выйти на прибыль, равную более 300 млрд руб. в год.

Что важно знать перед покупкой

Разобравшись, как и где купить акции «ВТБ», обратите внимание и на следующие аспекты.

- Комиссия. При совершении сделки следует учитывать, что биржа и брокер взимают в свою пользу комиссию. Величина комиссии брокера зависит от конкретного тарифа, поэтому ещё на начальном этапе важно подобрать максимально выгодный тариф по приемлемой цене. Кроме того, учёт комиссии позволит рассчитать необходимую сумму депозита.

- зарегистрированным в реестре номинальному держателю и доверительному управляющему — не позднее десяти дней с даты, на которую определяются имеющие право на выплату лица;

Приобретая ценные бумаги компании, имеющей единую стратегию развития и бренд, вы становитесь обладателем голубых фишек с большим потенциалом для роста. Чтобы как можно выгоднее купить акции «ВТБ», прямо сейчас подайте заявку через сервисы «Открытие Брокер» и станьте акционером одной из крупнейших финансовых компаний России.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Куда зачисляются дивиденды по акциям

Инвесторам, которые приобрели акции на долгий срок, важно знать, куда и в какой срок будут выплачены дивиденды по ним. Как отслеживать график выплат, и какой счет проверять, читаем далее.

Как узнать, что будут выплачены дивиденды?

Каждая компания-эмитент, в зависимости от внутренней политики, может выплачивать дивиденды раз в квартал, раз в полгода или в год. Поэтому перед приобретением ценных бумаг данный фактор акционер должен уточнить лично или воспользоваться услугами брокера (посредника). Перед тем как выплачивать дивиденды, совет директоров компании устанавливает размер и дату выплаты, после чего происходит закрытие реестра. Чтобы узнать о выплате дивидендов, инвестору достаточно обратиться к дивидендному календарю, а также следить за последними новостями компании.

Дивидендный календарь

Это один из самых важных инструментов инвесторов, который позволяет отслеживать информацию о дивидендной активности компаний (эмитентов). С помощью него акционеры могут узнать, когда та или иная организация планирует выплатить им доход, в каком размере, в какую дату будет осуществлено закрытие реестра, в какой срок пройдут все выплаты и т. д.

На сегодняшний день существует несколько наиболее популярных календарей, ссылки на которые можно самостоятельно найти в интернете. Таким способом пользуются только опытные инвесторы, которые знают, где лучше и удобней отслеживать необходимую информацию. Остальные акционеры могут воспользоваться данным инструментом, рекомендуемым самим эмитентом, то есть воспользоваться ссылкой на его официальном сайте, либо получить такую информацию от брокера.

Дивидендный календарь обычно представлен в виде таблицы, используется владельцами привилегированных или обычных ценных бумаг эмитента, позволяет им спрогнозировать все будущие поступления на личный счет, а также подобрать наиболее перспективные акции для получения будущих доходов.

Закрытие реестра

В данном случае необходимо начать с определения понятия «реестр», ведь именно с него начинается вся дальнейшая процедура, позволяющая получить прибыль от акций. Именно в реестре хранится вся информация об акционерах, которые владеют ценными бумагами компаниями, поэтому, чтобы получить дивиденды, инвестору нужно попасть в него заблаговременно, то есть до его закрытия.

Датой закрытия реестра, или датой отсечки, является дата, которую назначает совет директоров компании, у каждого эмитента она своя и чаще всего во всех крупных организациях приходиться на период с марта по июнь. Те акции, которые были приобретены после отсечки, уже не позволят их владельцу попасть в реестр, а значит, прибыль в данный период ему выплачена не будет.

Сроки выплаты дивидендов

На основании п. 6 ст. 42 ФЗ № 208 в случае, когда эмитентом является акционерное общество (АО), срок выплаты дивидендов не должен превышать 10 рабочих дней для номинальных держателей и доверительных управляющих, а для прочих акционеров — 25 рабочих дней со дня принятия решения о распределении прибыли.

Никаких санкций за нарушение указанных выше сроков законодательством РФ не предусмотрено. Негативные последствия могут возникнуть лишь в том случае, если участник обратится в суд. В таком случае эмитенту придется выплачивать не только дивиденды, но и проценты за задержку выплаты.

Также, если будет доказано противодействие эмитента, то на него возлагается штраф на основании статьи 15.20 КоАП РФ, в следующих размерах:

- от 20 до 30 тысяч для должностных лиц;

- от 500 до 700 тысяч для юридических лиц.

Проверяем брокерский счет

Так как акции приобретаются с брокерского счета, то и выплаты дивидендов осуществляются по умолчанию на брокерский счет, то есть владельцу ценных бумаг только остается дожидаться их поступления. Счет обычно начинает проверяться акционером после того, как от даты закрытия реестра прошел необходимый срок, регламентированный федеральным законом или указанный компанией в уставе или после собрания совета директоров.

В тех случаях, когда акции приобретаются до IPO, когда компания считается еще частной, у инвестора есть возможность получать доходы на любой счет, который будет указан им при совершении сделки.

Нужно ли платить налоги?

Необходимость в уплате налогов и их размера в первую очередь зависит от того, кто является акционером той или иной компании (физическое или юридическое лицо) и от его статуса. Но стоит учесть, что в каждом конкретном случае налог будет уплачиваться не самостоятельно, а компанией-эмитентом, то есть акционер получит доход уже после вычета налога.

Размер налога для физических лиц резидентов составляет 13 %, для нерезидентов — 15 %. Статус резидента акционер получает при условии, что в течение года он находился на территории государства не менее 183 дней (не обязательно подряд). Если физическое лицо является акционером американской компании, то налог уплачивается в размере 13 %, 10 % списываются автоматически согласно нормам законодательства США, 3 % необходимо оплатить уже в России самостоятельно, но это при условии, что была подписана форма W-8BEN (это нужно во избежание двойного налогообложения со стороны фискальных органов США и России), в ином случае общая сумма налога может достигнуть 30 %.

Однако в тех случаях, когда эмитент выплачивает доход не в денежной форме, а в виде товаров, основных средств и прочего имущества, то ситуация полностью меняется. Компания сообщает в налоговую инспекцию о невозможности удержать налог и это право переходит самому участнику. Акционер, получивший доход имуществом, должен по итогам года подготовить справку 3-НДФЛ, сдать ее в ИФНС и заплатить самостоятельно налог. Но, как правило, выплата дивидендов в такой форме случается достаточно редко.

Порядок уплаты налогов, когда акционером является юридическое лицо, практически ничем не отличается от налогообложения физлица, а размеры налога будут следующие:

- 13 % — для обычной российской организации;

- 0 % — если организация имеет 50 % доли в компании-эмитента, но не менее 365 дней до принятия решения о выплате доходов;

- 15 % — для иностранных организаций (возможен и другой размер, который устанавливается в целях избегания двойного налогообложения).

В какой валюте происходят выплаты?

Выплата дивидендов происходит в рублях, но если акционером является иностранный гражданин, значит, при выплате дивидендов предназначенная для него прибыль будет переведена в соответствующую валюту по официальному курсу Центрального банка России на дату выплаты, причем конвертация курса выполняется автоматически. Если учитывать нестабильность валют, то в таких случаях курсовая разница может как увеличить получаемый доход, так и уменьшить.

Выводим деньги на банковский счет

Поскольку дивиденды обычно поступают на брокерский счет, у акционера появляется задача вывести их, чтобы была возможность использовать прибыль уже как личные денежные средства.

Первым делом необходимо открыть счет в банке, делается это очень просто и быстро, ведь услугу можно получить в режиме онлайн на официальном сайте выбранной финансовой организации. Некоторые инвесторы, являющиеся акционерами иностранных компаний, открывают валютный счет, чтобы не терять прибыль при переводе валюты. Далее делается заявка о выводе средств с брокерского счета на банковский, и ожидается поступление в течение 3–5 дней.

ВТБ Инвестиции — нужно ли платить налоги с дивидендов?

ВТБ Инвестиции позволяют быстро и просто выполнять ряд финансовых задач: покупать и продавать ценные бумаги, зарабатывать на валюте, пополнять счет и выводить деньги. Владельцы акций отличаются аналитическим мышлением, в их мыслях всегда рождаются новые стратегии и отметаются неактуальные старые. Это неудивительно, ведь нужно удержать в памяти большое количество информации о самых разных российских и иностранных корпорациях. Удивительно другое, как инвесторы часто упускают очень важный момент — предусмотренные банком налоги. Из-за такого упущения план по получению определенного дохода уже некорректен, ведь нужно помнить о том, что какая-то сумма будет списана со счета. А начинающие владельцы акций вовсе пугаются, что с их карты куда-то пропали деньги. Для того, чтобы не возникало таких неприятных ситуаций, следует знать, что в «ВТБ мои Инвестиции» налоги с дивидендов придется уплачивать.

Какие налоги предстоит уплатить от брокера ВТБ в 2021 году

Итак, за доходы, полученные от инвестирования, следует уплачивать НДФЛ. Для налоговых резидентов РФ налоговая ставка составляет 13% при доходе до 5-ти млн рублей в год. И 15% от суммы при доходе свыше. Для нерезидентов РФ комиссия составляет 30%.

Налоговый резидент — это человек, который находится на территории России последние 12 месяцев в течение 183 дней.

Под доходом здесь подразумевается получаемый капитал при инвестировании. Например, деньги, полученные при продаже акций или с приходом дивидендов.

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Если вы купили акцию, она у вас подорожала, но вы не стали её продавать, то налоговое обложение в данной ситуации не предусмотрено.

Сколько налогов необходимо уплатить?

Условно налоги можно поделить на два вида: 1) те, что приходится уплачивать с прибыли, 2) налог при закрытии ИИС.

Операции, которые включены в налоговую базу:

- купля-продажа ценных бумаг, обращающихся на организованном рынке ценных бумаг;

- купля-продажа ценных бумаг, не обращающихся на организованном рынке;

- купля-продажа производных инструментов для финансирования, например, фьючерсов и опционов, обращающихся на организованном рынке ценных бумаг

- купля-продажа производных финансовых инструментов, не обращающихся на организованном рынке ценных бумаг ;

- операции РЕПО;

- операции, связанные с открытием или закрытием коротких позиций.

ВТБ удерживает процент только с рублевой денежной суммы, находящейся на личном счету брокера. Во избежании задолженности следует иметь на ЛС определенные денежные средства в рублях.

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь👈 и безопасно обучайтесь уже сегодня!

Когда брокер спишет налоги

Если инвестор получает прибыль, то брокер ВТБ обещает самостоятельно заняться расчетом налогов и списанием их с брокерского счета. Когда это происходит? Есть три условия:

- По окончании налогового периода за прошедший год;

- При выплате денежных средств или выводе ценных бумаг до истечения налогового периода;

- При расторжении договора на брокерское обслуживание.

Однако ВТБ не всегда выполняет роль налогового агента. Важно знать, когда это задача брокера, а когда — инвестора.

Брокер сам взимает комиссию и передает её в налоговую при получении:

- дохода от продажи ценных бумаг;

- дивидендов от российских компаний по акциям;

- дивидендов от иностранных компаний по облигациям;

- купонов от иностранных компаний по облигациям;

- прибыли от погашения облигаций (частичного и полного);

- доходов от погашения ПИФов.

Самостоятельно нужно заняться уплатой налогов, когда:

- получены дивиденды от зарубежных компаний;

- получены от зарубежных эмитентов купоны по облигациям;

- получен доход от погашения облигация на счет иностранных компаний;

- получена прибыль от продажи валюты;

- ВТБ не смог удержать налог в конце года, поскольку на ЛС инвестора не хватило для этого денежных средств.

Для того, чтобы заполнить налоговую декларацию самостоятельно, следует обратиться к партнеру ВТБ «Налогия» или сделать это, авторизировавшись на сайте ФНС.

Сделать это несложно: нужно зайти на сайт ФНС, например, через Госуслуги -> войти в личный кабинет -> перейти на вкладку «жизненные ситуации» -> далее нажать «Подать декларацию 3-НДФЛ» -> открыть раздел «заполнить онлайн».

Если по каким-то причинам отчитаться по налогам онлайн не получается, можно обратиться в налоговую по прописке. Для того, чтобы процесс прошел быстрее, приходите с уже заполненным бланком 3-НДФЛ.

Оформите кредитную карту от ВТБ Банка с бесплатным годовым обслуживанием, снятием наличных до 50 000 рублей и с беспроцентным периодом 110 дней! Оформить карту больших возможностей можно здесь

Как посмотреть налоги с дивидендов в личном кабинете ВТБ

Для получения данной информации, стоит зайти в личный кабинет брокера в ВТБ.

Простая инструкция, которая поможет узнать, сколько брокеру нужно уплатить:

Здесь выбираем необходимый период, клиента, пункт «подоходный налог». Далее сохраняем выбранные данные

Когда брокер ВТБ спишет налоги?

Сумма налога рассчитывается каждый налоговый период. В инвестициях — это один календарный год.

Через несколько минут после сохранения данных появится отчет:

Открываем отчет и просматриваем. Там вы найдете информацию по:

- доходам

- расходам

- транзакционным расходом

- общему результату

- налогооблагаемой базой

Для тех, кому пользоваться сайтом на персональном компьютере по тем или иным причинам кажется неудобным, можно посмотреть информацию о налогах в мобильном приложении «Мои инвестиции».

Таким образом, инвестирующим клиентам ВТБ следует знать о налоговой системе своего банка. Налоги списываются по ряду причин, в том числе в случае получения дивидендов. Чаще всего брокер выполняет всю работу за вас: сам рассчитывает процесс денежного взимания, сам перенаправляет деньги в налоговую. Однако в некоторых ситуациях, инвестору придется сделать это самому.

Для просмотра информации о ваших налогах или для их уплаты, удобно будет воспользоваться представленными выше инструкциями со скриншотами. Также помните, что ВТБ устроил льготы для своих клиентов, инвестирующих больше 1 года, 3 или 5 лет. Получайте прибыль и не переживайте: ВТБ Инвестиции налог на дивиденды иностранных компаний и российских корпораций возьмет на себя, сам займется перерасчетом и при необходимости напомнит о задолженности.

Видеообзор

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-vtb-chastnomu-licu/

Источник https://www.finam.ru/education/likbez/kuda-zachislyayutsya-dividendy-po-akciyam-20200817-15390/

Источник https://ecofinans.ru/investment/vtb-investiczii-nuzhno-li-platit-nalogi-s-dividendov/