Инвестиционные фонды в 2021 – какой выбрать и как начать инвестировать

В последнее время все большей и большей популярностью начинают пользоваться инвестиционные фонды. Перед начинающим инвестором часто встает вопрос: «Какой инвестиционный фонд выбрать?». На этот вопрос нет универсального ответа, но есть тенденции, которые появились и на которые можно надеяться в 2021 году.

Инвестиционные фонды в 2021

Инвестиционными фондами руководят управляющие компании, которые чаще всего являются банками. Фонды, находящиеся под управлением банков, российский инвестор может приобрести через отделение соответствующего банка.

Но проще всего действовать через биржу, чтобы в дальнейшем иметь возможность приобретать акции, облигации и другие финансовые инструменты. Инвестор не может самостоятельно зарегистрироваться на бирже и начать подавать заявки на покупку и продажу, необходимо действовать через брокера.

Выбор брокера

Брокер — это посредник между биржей и инвестором, который ведет учет операций и денежных средств своих клиентов. Брокеры отличают по действующим у них тарифам и условиям обслуживания.

У каждого брокера обычно имеется не менее двух тарифов:

- Для не очень активных пользователей. Тариф обычно включает небольшую ежемесячную плату и плату за совершение операции;

- Для активных пользователей. Тариф обычно включает большую ежемесячную комиссию, чем тариф для неактивных пользователей, но плата за сделку на нем меньше.

Ежемесячная плата обычно взимается только за те месяцы, когда инвестор совершал торговые операции. У некоторых брокеров наоборот предусмотрено взимание ежемесячной платы, если инвестор несколько месяцев не совершал торговых операций.

Анна: «Договор брокерского обслуживания с приложениями, как и любой другой необходимо изучать от и до, особенно то, что написано мелким шрифтом».

Также инвестор заключает договор на депозитарное хранение ценных бумаг. Все ценные бумаги, государственные и негосударственные, учитываются на счетах ДЕПО, за это депозитарий берет небольшую комиссию. Например, у Альфа-банка она зависит от места хранения и составляет не более 0.36% годовых, но для большинства эмитентов она не превышает 0.06%.

Выбор брокера

Какие фонды бывают

Фонды делятся на закрытые и открытые. Закрытые фонды имеют обычно больший порог входа, чем открытые. Типичный пример закрытого фонда — фонд на недвижимость. Управляющей компании не интересно работать с инвестициями по 5 000 — 10 000 рублей, поскольку ей некуда инвестировать такие маленькие суммы.

Поэтому минимальные суммы инвестиций тут начинаются от ста тысяч рублей и доходят до миллионов. Например, размер минимальной суммы инвестирования для фонда «Аруджи – фонд недвижимости 1», находящегося под управлением ВТБ, составляет ровно один миллион рублей.

Открытые фонды бывают ориентированы на:

Золото

Золото на протяжении долгих лет считается защитным активом. В 2020 году на фоне новостей о коронавирусной инфекции, золото начало сильно дорожать. Не маловажную роль в этом играло сокращение добычи металла на 5%. В тоже время наблюдалось падение спроса на ювелирные изделия. В 2021 году эксперты ожидают восстановление спроса на ювелирные изделия, особенно в канун праздников.

Анна: «В 2021 году прогноз по золоту нейтральный. Не стоит ожидать резкого роста актива, как в 2020 году. Но фонды на золото остаются прекрасным защитным активом, который позволит диверсифицировать портфель».

В России доступны следующие фонды на золото:

- FXGD от провайдера ФинЭкс;

- ВТБ – Фонд Золото (VTBG);

- Тинькофф Золото (TGLD).

IT сектор

Последние 5 лет IT сектор экономики стремительно развивается. Компании внедряют высокотехнологические решения, начинают строить экосистемы, чтобы обеспечить все потребности клиента, внедряют подписки. Компании из IT сектора хорошо растут в цене, некоторые эксперты опасаются, что за счет такого быстрого роста даже может надуться пузырь, который лопнет в скором времени.

На российских биржах можно приобрести следующие фонды, ориентированные на IT сектор экономики: FXIM и FXIT. Это фонды на IT-корпорации из США от провайдера FinEx. Фонды ориентированы на один и тот же индекс и совершенно идентичны по составу.

Единственное отличие – цена, поскольку FXIT был запущен раньше, чем FXIM, его стоимость успела значительно вырасти и сейчас торгуется по 10 200 рублей. FXIM еще молодой фонд, его стоимость 1,1531 $.

IT сектор

Зеленые технологии

Зеленые технологии становятся все более и более востребованными у населения. Основные причины этого: экологическая ситуация в мире и нехватка некоторых ресурсов. Джо Байден заявил, что он будет инвестировать много денежных средств в развитие зеленой энергетики, что может хорошо подстегнуться рост отрасли в долгосрочной перспективе.

Кроме этого, во многих странах мира идет ужесточение экологических норм, что также стимулирует расширения зеленой энергетики. В 2020 году управляющая компания Тинькофф-Инвестиции запустила фонд, ориентированный как раз на Зеленые технологии и фармацевтические компании, под названием «NASDAQ Biotech». Пока фонд молодой, стоимость его акции не велика, всего 0,1093$.

Паевые инвестиционные фонды – это прекрасные активы для вложения денежных средств. В 2021 году стоит ожидать роста фондов, связанных с американскими индексами, таких как Тинькофф S&P 500, Сбербанк S&P 500, Альфа-Капитал S&P 500, Альфа-Капитал Технологии 100.

В долгосрочной перспективе стоит обратить внимание на зеленую энергетику, которая со временем может даже потеснить нефтеперерабатывающие компании по росту инвестиционной доходности.

Как выбрать биржевые фонды

«Не является индивидуальной инвестиционной рекомендацией» — такую фразу часто можно встретить в статьях об инвестировании. И это правильно: наши деньги — наши решения и ответственность за их последствия.

И всё-таки из любого правила есть исключения, особенно когда речь идёт о людях, чьи жизненные обстоятельства нам известны и чьё благополучие небезразлично. Тогда (и только тогда) финансовые советы имеют право на жизнь.

Есть у меня подруга Аня. Она моя ровесница и так же, как и я, задумалась, как обеспечить себе финансово спокойную жизнь к старости. Весной Аня уволилась из офиса, и сейчас она начинающий фрилансер с небольшими и нестабильными доходами. Накоплений у неё нет, деньги от продажи квартиры целиком вложены в постройку загородного дома. Муж поддерживает Аню морально и материально, но ещё не один год все свободные деньги будут вкладываться в дом.

Можно ли сформировать себе капитал при таких исходных данных? Пожалуй, да. Итак, что я бы предприняла на месте подруги.

Шаг 1. Поменять стратегии заработка

Сейчас у Ани два клиента, которым она помогает продвигаться в Instagram и YouTube: ведёт их каналы, монтирует видео, размещает сторис. Однако два клиента — это как портфель из двух акций. Баланса мало, рисков много.

Информируем, что с 21.03.2022 года Meta признана на территории РФ экстремистской организацией

Диверсификация в данном случае — это поток клиентов, которые приходят за небольшой разовой услугой. Например, Аня монтирует ролики из видео и фотографий, а многие люди привозят из отпусков и то и другое. Раньше в моде были фотокниги о путешествиях — так почему бы не шагнуть дальше в цифровое будущее и не сделать клип? К тому же, кроме отпусков, в жизни достаточно памятных событий: дни рождения, юбилеи, первый раз в первый класс.

Шаг 2. Выработать привычку откладывать часть любого дохода

После того, как денежный ручеёк потёк, нужно устроить для него запруду. Скрупулёзно вести бюджет, как я, Аня не будет — у неё другой склад характера. Ей больше подойдёт метод «получил денежку — положи 10% в копилку». Пришли деньги — сразу десятую часть на отдельный счёт. Без раздумий, на автомате.

Шаг 3. Накопить подушку безопасности

На этом этапе уже начали формироваться накопления, но прежде, чем нести их на биржу, нужно обеспечить себе запас финансовой прочности. Стандартный совет — накопить денег на три-шесть месяцев жизни (самые тревожные увеличивают резерв до двух лет) и положить их на депозит. Но, учитывая необходимость обустраивать дом, Ане и её мужу бессмысленно замораживать на счетах большую сумму. Достаточно держать в резерве один месячный бюджет на обязательные расходы (продукты, коммунальные платежи, бензин, сотовая связь и интернет, бытовые расходы, а также платежи по кредитам, если они есть) — это поможет спокойно пережить нестабильность заработков и убережёт от искушения опустошить брокерский счёт.

Итак, с каждого дохода откладываем 10% на инвестиции, затем формируем бюджет на следующий месяц и уже потом всё, что заработано сверх того, тратим куда захотим.

Шаг 4. Завести брокерский счёт или ИИС

Здесь мы с Аней солидарны: чем меньше комиссии у брокера, тем лучше. Но могут сыграть роль и другие параметры, доступность офиса или наличие учебного центра. Изучаем условия обслуживания у разных брокеров и выбираем.

Когда формальности по открытию счёта улажены, запоминаем ещё одно важное правило: инвестиции и деньги на жизнь — два разных финансовых контура. Пока мы не достигли стадии, на которой возможна жизнь с капитала, нельзя забирать деньги с фондового рынка для затыкания дыр в личном бюджете. Единственное исключение — когда это в буквальном смысле вопрос жизни и смерти, например в случае затяжной тяжёлой болезни.

И обратное: мы не ущемляем себя ради инвестиций (если только не разделяем идеологию движения FIRE, сторонники которого стремятся выйти на пенсию как можно раньше) и никогда, ни под каким предлогом, не несём на биржу заёмные средства.

Шаг 5. Начать покупать активы

И только теперь мы добрались до инвестиций. Я предпочитаю всем инструментам дивидендные акции, но Ане посоветовала бы сосредоточиться на биржевых фондах.

Во-первых, взносы на брокерский счёт будут небольшими. Но если пять лет назад на 3000 руб. можно было купить несколько лотов «Газпрома» и «АЛРОСА» на сдачу, то сегодня на рынке с такой суммой вариантов немного: и «Газпром», и «Сбербанк» уже стоят дороже, а о других голубых фишках и говорить нечего. Копить — тоже не выход. Пока Аня будет копить деньги на инвестиции, акции с высокой вероятностью ещё подорожают. А в биржевые фонды порог входа ощутимо меньше: лот можно купить буквально за несколько рублей.

Во-вторых, отдельные акции требуют от инвестора много внимания: нужно думать, что и когда покупать (а иногда и продавать), вникать в фундаментальный анализ, хотя бы немного следить за новостным фоном. В случае ETF и БПИФ всю работу, в том числе реинвестирование дивидендов, делают профессионалы. За свои услуги они берут комиссию, но это приемлемая плата для инвестора, который не может или не хочет посвящать много времени торговле на бирже. Кроме того, это плата за меньший риск накупить хайповых акций и застрять в них после просадки.

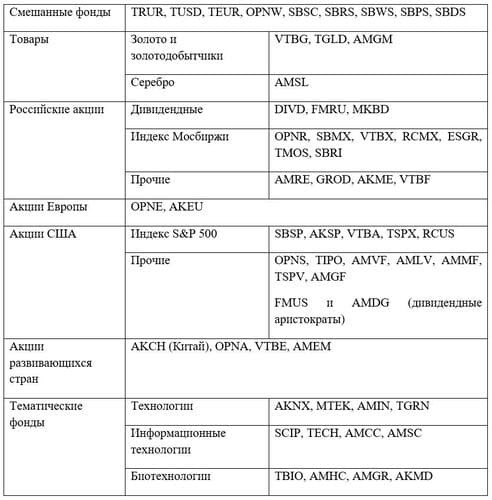

Каким биржевым фондам отдать предпочтение? На сайте Московской биржи доступен полный список — их больше сотни.

Убрав ETF, сразу можно вычеркнуть и все фонды денежного рынка и фонды облигаций. Для новичка на бирже, которому нужно наращивать, а не сохранять капитал, покупка облигаций — не самая выгодная стратегия, и годится она только для тех, кто беспокоится даже из-за малейшего минуса на счёте.

После применения этих фильтров остаётся список из полусотни БПИФ, и дальше всё зависит от того, какой уровень риска Аня считает для себя приемлемым. Самый простой путь — выбрать один из смешанных фондов, например «Всепогодный» от «Открытие Инвестиции» или какой-нибудь из линейки «Сбера», от «консервативного» до «динамичного». При этом помнить о том, что чем больше облигаций в составе фонда, тем меньше риск просадки, но также и скромнее прибыль.

Можно подойти к формированию портфеля более творчески, составив его из фондов акций и золота как защитного актива. Соотношение может быть любым, например 20/80. Если взять за основу БПИФ на золото с ценой лота (условно) 100 руб., то из каждой 1000 руб., заведённой на счёт, 200 руб. будет потрачено на золотой БПИФ, а 800 руб. — на БПИФы акций.

Среди акций выбор огромный. Обязательны — фонды дивидендных акций российских компаний, но нелишне будет диверсифицироваться по странам, а также приобрести немного бумаг высокотехнологичного сектора.

Всё вышесказанное не является призывом к действию и совершению операций на бирже. Но я знаю, что Аня тоже прочтёт эту статью. Так вот — дерзай, дорогая, ты справишься.

Не терпится внедрить наши советы в работу? Откройте счёт в компании «Открытие Инвестиции» – здесь можно торговать как самостоятельно, так и под руководством профессионалов. А если в процессе появятся вопросы – задайте их через форму обратной связи. Постараемся ответить как можно подробнее!

Как выбрать и инвестировать в фонд

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Вложения в фонды — менее рискованный тип инвестиций, по сравнению с вложениями в отдельные акции, облигации и тем более производные финансовые инструменты. Самый востребованный вариант у инвесторов — индексные биржевые фонды ETF. Второй по популярности вариант — паевые инвестиционные фонды ПИФ. Аналитик сервиса Бробанк разработал пошаговую инструкцию, как инвестору выбрать и инвестировать в фонд, чтобы заработать.

- Как и где купить долю фонда

- В чем плюсы и минусы инвестирования в фонды

- Как подобрать фонд для инвестирования

- Шаг 1. Определите срок, цель и допустимый уровень риска

- Шаг 2. Оцените сумму инвестирования

- Шаг 3. Выберите тип инвестиционного фонда

- Шаг 4. Сравните фонд с конкурентами

- Шаг 5. Изучите состав и стратегию

- Шаг 6. Изучите сведения об управляющих фонда

- Шаг 7. Проверьте предыдущие успехи фонда

- Где проверить сведения о фонде

- Какие риски у инвестора

- Как защититься от риска падения цены

- Кратко

Как и где купить долю фонда

Офис или компания-посредник. Вложить деньги в ПИФ можно у управляющей компании или банке, который занимается реализацией паев инвестиционного фонда.

Российская биржа. Паи биржевых фондов и акции ETF можно купить через брокера или доверенного управляющего на российских фондовых биржах. Хранить активы можно на брокерском или индивидуальном инвестиционном счете:

- если хранить паи фондов на ИИС, появится право на инвестиционный налоговый вычет;

- если хранить доли фондов на брокерском счете более трех лет полученную прибыль можно освободить от уплаты налога.

Можно держать паи фонда на ИИС три года, а при закрытии счета перевести актив на простой брокерский счет. Если так сделать, можно воспользоваться двумя льготами одновременно — и вычетом по ИИС, и льготой долгосрочного владения активом.

Российский брокер выступает налоговым агентом, поэтому поможет с расчетом и уплатой налогов.

Иностранная биржа. Акции ETF можно купить на зарубежной бирже, если открыт счет у иностранного брокера, или через доверенного управляющего.

Инвестор сам отчитывается по операциям через иностранного брокера или управляющего инвестору перед налоговой. Воспользоваться налоговыми льготами не получится.

Если зарубежный управляющий или брокер нарушит права инвестора, их придется отстаивать по иностранной юрисдикции. Этот риск нужно учесть до выхода на зарубежную биржу.

Неквалифицированные российские инвесторы могут купить доли:

- российских БПИФов;

- иностранных ETF, которые входят в первый и второй котировальный список на российских биржах;

- индексных ETF, если учредитель фонда подписал договор с российской биржей, по которому он обязуется продавать и выкупать паи в любой момент, когда это потребуется инвесторам.

Чтобы купить долю в других ETF, которые продаются на российских фондовых биржах, начинающему инвестору нужно сдать специальный тест у брокера. Если проводить сделки через нескольких брокеров, тест придется сдавать у каждого.

Если ETF не торгуется на российских биржах, для покупки паев через внебиржевой рынок нужен статус квалифицированного инвестора.

В чем плюсы и минусы инвестирования в фонды

Инвестирование в фонды с каждым годом становится популярнее, по сравнению с подбором отдельных бумаг. По данным ЦБ РФ общее число клиентов ПИФов по итогам 2020 года увеличилось почти в три раза и превысило 2,62 миллиона.

За второй квартал 2021 года по притоку клиентов лидировали БПИФы. Из 865 тысяч новых клиентов ПИФов, на них пришлось более 80%.

Биржевые фонды ориентированы на работу с массовыми инвесторами. Это подтверждает и минимальная на рынке средняя величина вложений в этот инструмент.

| Плюсы | Минусы |

| Минимальный капитал. Стать участником фонда можно даже с небольшой суммой | Вознаграждение УК. Чем выше плата за управление, тем ниже доходность инвестора |

| Низкие издержки. Вкладывая в фонд, инвестор экономит на комиссиях брокера и биржи. Он покупает не отдельные бумаги, а доли сразу в десятках или сотнях компаний | Нет достаточной гибкости. Большинство фондов не играют на понижении и следуют заранее выбранной стратегии. Это уменьшает возможную доходность инвестора по сравнению с самостоятельным активным инвестированием |

| Диверсификация. Капитал фонда уже распределен между несколькими активами | Двойные комиссии. Некоторые ETF — это фонды на другие ETF, в итоге инвестор платит двойную комиссию за управление |

| Профессиональное управление. Управляющие сами принимают решения, куда и когда вкладывать деньги. Можно, к примеру, купить акции индексного ETF, тогда инвестору не нужно следить за составом фонда. Если компания выбывает из индекса, управляющая компания ее продаст. Если в индекс приходит новая — ее акции купят без участия инвестора. Ребалансировку фонда проводят регулярно | Односторонняя диверсификация. Если, например, купить БПИФ на акции из одного сектора экономики, риск остается высоким. При возникновении проблем в отрасли, снизится цена большинства активов, из которых состоит фонд. Если продать долю фонда придется на этот период, у инвестора возникнет убыток |

Перед вложением в инвестиционный фонд оцените, что перевешивает — плюсы или минусы, и только после этого становитесь его участником.

Как подобрать фонд для инвестирования

Выбор инвестиционного фонда состоит из 7 этапов. Для удобства инвестора, представим их в виде пошаговой инструкции.

Шаг 1. Определите срок, цель и допустимый уровень риска

Если срок инвестирования короткий — от года до 5 лет, и главная цель — сбережение накоплений, можно ориентироваться на фонды гособлигаций, золота или недвижимости.

Если вложения долгосрочные, и цель — получение максимальной прибыли, можно присмотреть к фондам акций или деривативов — производных финансовых инструментов (фьючерсов и опционов). Это более рискованный вариант.

Умеренный риск у смешанных фондов, которые состоят, например, на 55-60% из облигаций, 30% из акций и 15-20% из драгметаллов. По такой схеме строятся «вечные» или «всепогодные» портфели. Их выбирают инвесторы, которые не готовы к значительным просадкам или инвестируют на срок менее 7-10 лет. При таком распределении активов риск инвестора меньше, но и доходность на протяженном периоде может оказаться хуже, чем у фондов с более агрессивной стратегией.

Шаг 2. Оцените сумму инвестирования

Самые крупные вложения нужны для покупки паев активно-управляемых ПИФов и фондов недвижимости. Вкладывать в БПИФы и ETF можно, имея несколько сотен рублей.

С точки зрения снижения рисков, безопаснее купить доли в нескольких недорогих фондах, чем вложить все деньги в один инвестиционный фонд. Капитал фонда хоть и диверсифицирован по нескольким активам, но чаще всего его собирают из схожих компаний.

Если, например, в туризме наступит кризис, акции всех отелей и круизных лайнеров будут в той или иной степени снижаться. Также произойдет и с фондами на сырье, драгметаллы или IT-сектор, если в выбранной отрасли будет просадка, то и доли фонда подешевеют.

Шаг 3. Выберите тип инвестиционного фонда

Это может быть индексный ETF, БПИФ или паевой инвестиционный фонд с разной степенью доступности — открытый, закрытый или интервальный ПИФ.

Частные инвесторы с небольшими капиталами предпочитают вкладывать в биржевые индексные фонды или открытые ПИФы. Доли таких фондов можно легко купить и продать в любое удобное время.

Шаг 4. Сравните фонд с конкурентами

Оценивайте объем привлеченных средств, стоимость чистых активов и комиссии. Чем больше средств в фонде и выше СЧА, тем лучше.

Если несколько фондов состоят из одинакового набора финансовых инструментов, выигрывает тот, у которого ниже расходы на управление.

Шаг 5. Изучите состав и стратегию

По названию фонда не всегда ясно, куда управляющие вкладывают деньги. Чтобы не ошибиться, проверьте информацию в меморандуме фонда, в котором прописаны состав и направления инвестирования.

Документ желательно пересматривать хотя бы раз в год. Иначе через 5-10 лет может оказаться, что деньги вкладывают не в те направления, в которые изначально хотел инвестор.

Шаг 6. Изучите сведения об управляющих фонда

Чем крупнее и известнее управляющая компания, тем лучше. Если данных в открытом доступе мало, важно проверить лицензию.

ПИФы с активным управлением менее доходны, по сравнению с биржевыми фондами на индекс. Помните, что размер комиссионного вознаграждения УК напрямую влияет на доходность участника фонда.

Шаг 7. Проверьте предыдущие успехи фонда

Если фонд показывал высокую доходность на протяжении нескольких лет, это не гарантирует успех в будущем. Но если фонд всегда оставался убыточным, вкладывать в него деньги может быть слишком рискованно. Скорее всего, УК плохо справляется с поставленной задачей. От таких управленцев лучше держаться подальше.

Где проверить сведения о фонде

Информацию о биржевом фонде и ПИФ можно найти на сайтах Банка России и Национальной ассоциации участников фондового рынка (НАУФОР).

Сравнить российских эмитентов и УК можно по рейтингам агентств — Эксперт РА, АКРА и «Национального рейтингового агентства». Рейтинг уровня А и выше говорит о надежности компании.

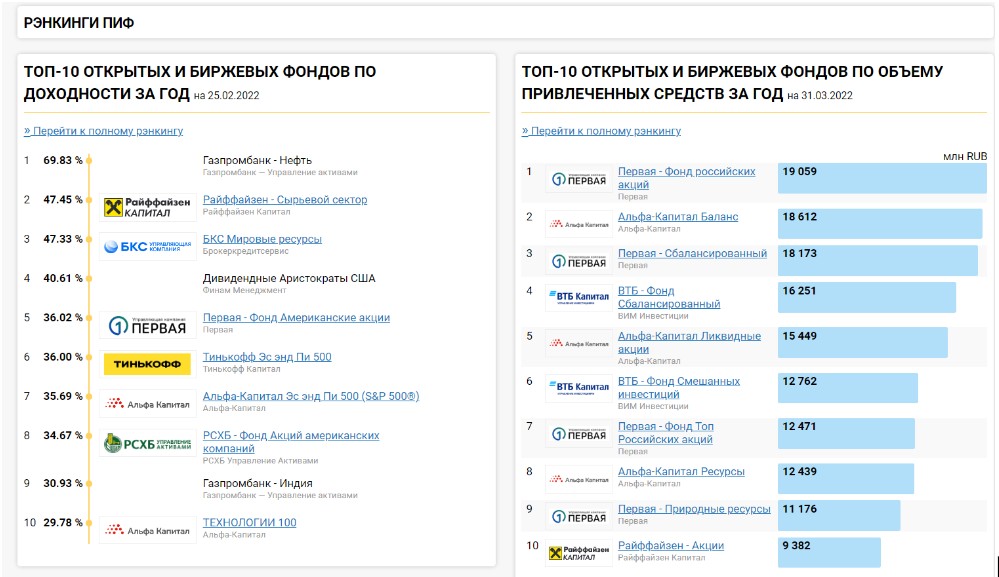

На сайте Investfunds публикуют рэнкинг инвестиционных фондов РФ.

Топ-10 БПИФ и ПИФ: источник

Информацию по составу биржевых фондов, которые торгуются на российских биржах, размещает сайт Московской биржи. По зарубежным фондам данные публикует ETF.com. По фондам США — сайт SEC. На этих же ресурсах можно найти проспекты или меморандумы для участников фонда, в которых содержится подробная информация по составу и стратегии.

Какие риски у инвестора

У российских инвесторов два главных риска:

- вложения на фондовом рынке не застрахованы;

- прибыль от инвестирования в фонды не гарантирована.

Но это не все. Вкладывая в фонд, инвестор берет на себя и другие риски.

Валютный. Если вкладывать в фонды, которые номинированы в иностранной валюте, то падение валюты относительно рубля приведет к убыткам. Страховкой для портфеля может стать вложения в фонды в разных валютах.

Инфляционный. Этот риск возникает, если портфель инвестора растет медленнее, чем инфляция. Влияние фактора можно попытаться снизить в долгосрочном периоде, если увеличить объем вложений в фонды акций или деривативов. Такие финансовые инструменты на длинной дистанции опережают рынок чаще, чем фонды облигаций, золота или недвижимости.

Отраслевой. Экономические сферы развиваются циклично и зависят от множества условий. К примеру, в период пандемии выиграли фармацевтические компании, а у авиаперевозчиков возникли простои. Для снижения риска важно понимать состав активов и инвестировать в фонды из разных отраслей экономики.

Управленческий. УК может разориться или лишиться лицензии. Самый простой способ избежать этого риска — тщательно изучить фонд перед вложением денег и следить за тем, что с ним происходит.

Геополитический. Российским инвесторам заблокировали доступ к фондам, которые следуют за иностранными индексами или состоят из зарубежных активов. Из-за санкционных ограничений на российских биржах нарушилась связь между Национальным расчетным депозитарием и международными депозитариями. Это привело к проблемам в работе иностранных маркетмейкеров, которые участвуют в торгах на российских биржах для уравновешивания спроса и предложения.

Из-за ограничения торгов по некоторым фондам на российских биржах пропала возможность пересчета стоимости чистых активов. При этом фонды работают, и управляющие продолжают списывать комиссию за управление.

Самый простой способ снизить геополитический риск — не покупать активы недружественных стран, которые вводят или поддерживают санкции, либо покупать доли фондов, которые ориентированы только на российский рынок. Но в этом случае диверсификация станет хуже и усилится страновой риск.

При вложении в фонды учтите все факторы, чтобы уравновесить допустимый риск и желаемую доходность.

Как защититься от риска падения цены

От риска снижения цены биржевого фонда можно защититься, если сформировать в личном кабинете, мобильном приложении или торговом терминале специальные лимитные заявки. К примеру, выставить по каждому фонду стоп-лосс:

- при падении котировок на 20-30%;

- при снижении до определенной цены.

Брокер автоматически исполнит заявку при наступлении условия.

Однако, такая стратегия подойдет не всем инвесторам. Если заявка сработает и брокер продаст актив, инвестор зафиксирует убыток и у него не будет шанса на восстановление цены до первоначального или более высокого уровня. Поэтому так важно заранее проработать свою инвестиционную стратегию и время от времени следить, что происходит с фондом.

Помните: инвестиции — это риск, значит, вкладывая в фонды можно не только заработать, но и потерять.

Источник https://bigbankir.ru/investments/funds-etf-bpif/kakoj-investicionnyj-fond-vybrat/

Источник https://journal.open-broker.ru/investments/kak-vybrat-birzhevye-fondy/

Источник https://brobank.ru/kak-vybrat-i-investirovat-v-fond/