Взаимосвязь инвестиционного спроса и предложения на рынке инвестиций. Механизмы функционирования рынка Текст научной статьи по специальности «Экономика и бизнес»

В статье дается обоснование актуальности темы исследования, рассматриваются ключевые понятия функционирования рынка инвестиций инвестиционный спрос и инвестиционное предложение . Дается авторское определение этих составляющих инвестиционного процесса. Автор рассматривает функционирование рынка инвестиций на основе двух составляющих: рынка инвестиционного капитала ( инвестиционных ресурсов ) и рынка инвестиционных товаров и услуг. На основе проведенного исследования автор делает заключение, что совпадение формул движения средств, описывающих процессы на рынках инвестиционного капитала ( инвестиционных ресурсов ) и рынках инвестиционных товаров и услуг, не случайно. По существу, речь идет об одном рынке инвестиций, но рассматриваемом в двух аспектах: во-первых, с точки зрения движения инвестиций (инвестиционного капитала), размещаемых инвесторами; во-вторых, с позиций движения инвестиционных товаров, представляющих собой объекты вложения для инвесторов. В завершение автор утверждает, что все многообразие отношений реального сектора и рынка инвестиций целесообразно свести к трем основным механизмам взаимодействия: спросу реального сектора экономики на инвестиционные ресурсы ; предложению рынка инвестиций реальному сектору экономики; потенциальному предложению накопленных инвестиционных ресурсов реальным сектором экономики рынку инвестиций.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Котуков A.A.

Текст научной работы на тему «Взаимосвязь инвестиционного спроса и предложения на рынке инвестиций. Механизмы функционирования рынка»

взаимосвязь инвестиционного спроса и предложения на рынке инвестиций. механизмы функционирования рынка

В статье дается обоснование актуальности темы исследования, рассматриваются ключевые понятия функционирования рынка инвестиций — инвестиционный спрос и инвестиционное предложение. Дается авторское определение этих составляющих инвестиционного процесса.

Автор рассматривает функционирование рынка инвестиций на основе двух составляющих: рынка инвестиционного капитала (инвестиционных ресурсов) и рынка инвестиционных товаров и услуг.

На основе проведенного исследования автор делает заключение, что совпадение формул движения средств, описывающих процессы на рынках инвестиционного капитала (инвестиционныхресурсов) и рынках инвестиционных товаров и услуг, не случайно. По существу, речь идет об одном рынке инвестиций, но рассматриваемом в двух аспектах: во-первых, с точки зрения движения инвестиций (инвестиционного капитала), размещаемых инвесторами, и, во-вторых, с позиций движения инвестиционных товаров, представляющих собой объекты вложения для инвесторов. В завершение автор утверждает, что все многообразие отношений реального сектора и рынка инвестиций целесообразно свести к трем основным механизмам взаимодействия: спросу реального сектора экономики на инвестиционные ресурсы; предложению рынка инвестиций реальному сектору экономики; потенциальному предложению накопленных инвестиционных ресурсов реальным сектором экономики рынку инвестиций.

Ключевые слова: инвестиционная сфера, инвестиционный спрос, инвестиционное предложение, инвестиционные ресурсы.

Категории «рынок инвестиций» и «инвестиции» являются ключевыми для характеристики инвестиционной сферы как фундаментальной основы экономики любого типа. На наш взгляд, инвестиционная сфера представляет собой систему экономических отношений по поводу движения (реализации) инвестиций.

А.А. КОТУКОВ, кандидат экономических наук, директор Управления корпоративных клиентов Центрально-Черноземного банка СБ РФ

В связи с этим можно согласиться с трактовкой Л. Л. Игониной: «Вся совокупность связей и отношений по реализации инвестиций в различных формах на всех структурных уровнях экономики образует экономическое содержание понятия инвестиционной сферы» 1.

Фундаментальное значение инвестиционной сферы для национальных экономик состоит в том, что здесь закладываются важнейшие структурные отношения народного хозяйства: между накоплением и потреблением, между накоплением и инвестированием, между инвестированием и приростом капитального имущества, между затратами (вложениями) и отдачей инвестиций. В конечном счете, состояние инвестиционной сферы, формирующей факторы производства, определяет конкурентоспособность национальных экономик, позволяет выявить как образец для других оптимальную модель организации расширенного воспроизводства.

С точки зрения состава и структуры основных элементов, инвестиционная сфера представляет собой сложный конгломерат, сплав отношений по реализации инвестиций различного уровня иерархий. Эти отношения на поверхности явлений выступают в форме инвестиционной деятельности как способа соединения, сочетания потребности в инвестировании с инвестиционными возможностями.

В целом инвестиционная деятельность представляет собой объективное единство процессов движения ресурсов и получения дохода (полезного эффекта) в будущем. Она может осуществляться на основе совпадения инвестиционного спроса и инвестиционного предложения.

1 Игонина Л. Л. Инвестиции: Учеб. пособие / Под ред. д-ра экон. наук, проф. В. А. Слепова. — М.: Юристъ, 2002. — С. 29.

Инвестиционная деятельность, осуществляемая в рамках рынка инвестиций, предполагает возникновение экономических отношений между субъектами этого рынка, который целесообразно разделить на рынок инвестиционного капитала (инвестиционных ресурсов) и рынок инвестиционных товаров и услуг. Эти отношения представляют собой инвестиционный спрос и инвестиционное предложение.

Инвестиционный спрос конкретного субъекта рынка инвестиций предполагает следующие составляющие:

• инвестиции, направляемые на воспроизводство нового капитала, в целях последующего инвестирования.

Следовательно, по сути, инвестиционный спрос конкретного субъекта рынка инвестиций представляет собой предложение инвестиций.

С точки зрения инвестиционного предложения конкретного субъекта рынка инвестиций, оно представляет собой спрос на инвестиционные ресурсы, выраженный в форме объектов этого рынка. Таким образом, можно констатировать наличие диалектической взаимосвязи между субъектами рынка инвестиций, опосредованной реализацией спроса и предложения в результате действия механизмов этого рынка.

При этом следует отметить двойственный характер природы инвестиций, рассматриваемых с точки зрения объекта: ресурсы и затраты.

Однако с учетом двойственной природы инвестиционного спроса и инвестиционного предложения конкретного субъекта рынка инвестиций отметим, что объектом рынка могут выступать как ресурсы (товары), так и затраты (вложения), в зависимости от позиции, с которой рассматриваются указанные объекты, т. е. с позиции спроса или предложения.

Для того чтобы понять природу обращения капитала на рынке инвестиций, проанализируем цепочку метаморфоз: ресурсы (блага, ценности) — вложения (затраты) — прирост капитальных стоимостей — доход (эффект).

В соответствии с этой цепочкой выделяют основные этапы инвестиционной деятельности субъектов рынка инвестиций.

Первый этап включает в себя преобразование ресурсов во вложения (затраты). Это собственно инвестирование, т. е. процесс трансформации инвестиций в объекты инвестиционной деятельности.

Второй этап инвестиционной деятельности охватывает метаморфозу: вложения — прирост капитальных стоимостей. Этот этап характеризует

завершение преобразований инвестиций, появление новой потребительской стоимости.

И, наконец, на последнем этапе: прирост капитальных стоимостей — доход реализуется конечная цель инвестиционной деятельности — получение дохода от инвестирования.

Дальнейший анализ цепочки метаморфоз инвестиций показывает, что ее конечные звенья должны замыкаться, образуя новую взаимосвязь «доход — ресурсы». Эта взаимосвязь отражает процессы накопления, формирования инвестиционного спроса.

Следует отметить: для накопления используется только часть дохода, имеющего сложную структуру. Как известно, доход агрегируется по элементам возмещения затрат, накопления, потребления. А для аккумуляции инвестиционных ресурсов служат только фонды возмещения и накопления.

Как вытекает из анализа, процессы накопления в явном виде не входят в инвестиционную деятельность, но являются ее необходимой предпосылкой и следствием. Это обусловливает развитие инвестиционной деятельности на расширенной основе. В сущности, она представляет собой организационную основу постоянного оборота, т. е. кругооборота инвестиций. Таким образом, инвестиционная деятельность распространяется на весь инвестиционный цикл.

Инвестиционный цикл (период) охватывает один оборот инвестиций, т. е. движение стоимости, авансированной в капитальное имущество, от момента аккумуляции денежных средств до реального возмещения.

Инвестиционная деятельность как единство вложения ресурсов и получения потока доходов в будущем может возникнуть и эффективно осуществляться на основе совпадения (уравновешивания) инвестиционного спроса и инвестиционного предложения. Это новые категории, совершенно не освоенные отечественной экономической наукой. Их применение при анализе и моделировании инвестиционных процессов позволит выявить механизмы саморегуляции инвестиционной сферы и обосновать регулирующее воздействие государства для реализации возможностей рыночного механизма, определения путем адаптации существующей инвестиционной сферы к рынку, достижения государственных приоритетов с целью макроэкономической сбалансированности экономики.

Инвестиционный спрос представляет собой, с одной стороны, платежеспособную потребность в инвестировании, а с другой — инвестиционный потенциал, т. е. аккумулированный доход (фонд

накопления). В этом смысле инвестиционный спрос есть предложение капитала.

Инвестиционное предложение включает в себя объекты инвестирования, которые отражают спрос на инвестиционный капитал.

Инвестиционный спрос и инвестиционное предложение, равно как и спрос и предложение капитала на инвестиционные цели, персонифицируются в конкретных субъектах инвестиционной деятельности.

Целесообразно различать потенциальный инвестиционный спрос и реальный инвестиционный спрос.

Потенциальный инвестиционный спрос представляет собой объем дохода, аккумулированного хозяйствующими субъектами, который может быть направлен на инвестиционные цели. Он отражает величину потенциального инвестиционного капитала.

Под реальным инвестиционным спросом предлагается понимать действительную потребность хозяйствующих субъектов в инвестиционных ресурсах. Следовательно, он представляет собой величину инвестиционных ресурсов (инвестиционного капитала), непосредственно предназначенных для инвестирования, т. е. выражает планируемые или преднамеренные инвестиции.

Инвестиционное предложение — это совокупность объектов инвестиционной деятельности, представленных во всех формах, отражающих спрос на инвестиционные ресурсы.

Субъекты инвестиционной деятельности реализуют инвестиционное предложение и инвестиционный спрос, вступая в определенные взаимоотношения через посредство рынков инвестиций.

Рынки инвестиций представляют собой процесс обмена инвестициями или специфическими инвестиционными товарами. В этой связи можно выделить два аспекта анализа рынков инвестиций, рассматривая их, с одной стороны, как рынок инвестиционного капитала (инвестиционных ресурсов) и, с другой стороны, как рынок инвестиционных товаров и услуг.

Рынок инвестиционного капитала (инвестиционных ресурсов, обмен инвестициями) характеризуется предложением инвестиций (капитала) со стороны инвесторов, выступающих в данном случае в роли продавцов, и спросом на инвестиции со стороны потенциальных участников инвестиционной деятельности, выступающих в роли покупателей инвестиций (капитала).

Купля-продажа капитала на рынках инвестиционных ресурсов осуществляется исходя из расчета

получения доходов в будущем, превышающих уровень дохода в настоящий момент. Абстрагируясь от процессов преобразования инвестиций в продукт инвестиционной сферы, отношения, возникающие по поводу движения инвестиционного капитала, можно выразить:

И (Д, Т, ИП). Д1, где И (Д, Т, ИП) — инвестиции в денежной, товарной форме или в форме имущественных прав;

Д1 — доход от инвестиционной деятельности. По сути, инвестиционная деятельность предполагает возникновение экономических отношений между субъектами рынка инвестиционного капитала (инвестиционных ресурсов). Эти отношения и представляют собой инвестиционный спрос и инвестиционное предложение.

Инвестиционный спрос конкретного субъекта рынка инвестиционного капитала (инвестиционных ресурсов) предполагает следующие составляющие:

• новые инвестиции (размер которых определяется нераспределенной прибылью, направляемой в капиталовложения);

• инвестиции, направляемые на возмещение и выбытие основного капитала (амортизационные отчисления, выделяемые на воспроизводство основного капитала);

• реинвестиции (накопление дивидентного дохода для осуществления последующего инвестирования).

Следовательно, с позиции экономической теории, инвестиционный спрос конкретного субъекта рынка инвестиционного капитала (инвестиционных ресурсов) представляет собой предложение инвестиционного капитала (инвестиционных ресурсов).

С точки зрения инвестиционного предложения конкретного субъекта рынка инвестиционного капитала (инвестиционных ресурсов), оно представляет собой спрос на инвестиционный капитал, выраженный в форме объектов этого рынка. Таким образом, можно констатировать наличие диалектической взаимосвязи между субъектами рынка инвестиционного капитала (инвестиционных ресурсов), опосредованной реализацией спроса и предложения в результате действия механизмов рынка инвестиций.

В момент реализации инвестиций (продажи инвестиционного капитала) на рынке инвестиций им противостоит совокупность так называемых инвестиционных товаров или объектов вложения.

Эти товары структурно неоднородны. Они могут существовать, например, только в денежной форме, не имея материально-вещественной оболочки. Инвестиционные товары, имеющие натуральную (материальную) форму, также различны по элементам

материально-вещественной структуры. Объединяет же эти товары только одно общее качество — они способны приносить доход.

Указанная специфика инвестиционных товаров, их качественная неоднородность, так же, как и качественная неоднородность самих инвестиций, имеющих различные формы существования, делает невозможным физическое присутствие на рынках инвестиционного капитала (инвестиционных ресурсов) определенных разновидностей инвестиционных товаров. Поэтому в странах с развитой рыночной экономикой инвестиционному капиталу на рынках инвестиционного капитала (инвестиционных ресурсов) противостоят, как правило, различного рода долговые обязательства или свидетельства о вложении капитала, дающие право на получение дохода в будущем.

Эти обязательства (свидетельства), являясь представителями физических компонентов капитального имущества (зданий, сооружений, машин, оборудования объектов интеллектуальной собственности и т. д.), при обращении на рынках инвестиционного капитала (инвестиционных ресурсов) фактически замещают их, приобретают собственные формы существования и законы движения.

Таким образом, рынок инвестиционного капитала (инвестиционных ресурсов) становится двухслойным: оборот инвестиций раздваивается. С одной стороны, он осуществляется в процессе воспроизводства (или приобретения) основного и оборотного капитала, обеспечивая реальный прирост капитального имущества (прямые инвестиции), а с другой стороны, оборот инвестиций в форме перелива инвестиционного капитала происходит через куплю-продажу (вложения) долговых обязательств или свидетельств (портфельные инвестиции).

Под воздействием научно-технического процесса на рынках инвестиционного капитала (инвестиционных ресурсов) возникает и развивается сектор инноваций, на котором осуществляется вложение инвестиций в интеллектуальные ценности.

Подобная многослойность рынка инвестиционного капитала (инвестиционных ресурсов), отражающего движение инвестиционного капитала, способствует тому, что конкретные источники получения дохода по преимуществу скрыты, анонимны, но появляется возможность оценить и спрогнозировать доходность вложений капитала.

Рынок инвестиционных товаров и услуг представляет собой процессы обмена объектов инвестиционных вложений. Объекты инвестиционных вложений являются специфической формой товара, приобретенного (создаваемого) с целью получения

доходов (благ) в будущем. С материально-вещественной стороны они составляют элементы капитального имущества.

Инвестиционные товары могут существовать как в натуральной, так и стоимостной формах.

На рынках инвестиционных товаров и услуг инвесторы выступают как покупатели, носители инвестиционного спроса. Совокупный объем инвестиционного спроса определяется величиной накопления (объем потенциальных инвестиций).

В качестве продавцов (носителей инвестиционного предложения) на рынке инвестиционных товаров и услуг выступают либо производители этих товаров (производители научно-технической продукции, элементов основного или оборотного капитала), либо другие участники инвестиционной сделки (продавцы паев, ценных бумаг и др.).

Основным фактором, определяющим масштабы функционирования рынков инвестиционных товаров и услуг, является совокупное предложение этих товаров. Предложение порождает инвестиционный спрос, т. е. производство инвестиционных товаров приносит доходы, создающие спрос, соответствующий производственной стоимости.

Однако тождество инвестиционных спроса и предложения соблюдается только в масштабах рынка в целом. Индивидуальные, конкретные спрос и предложение могут не совпадать. Диспропорции спроса и предложения регулируются рынком инвестиционных товаров и услуг через реакцию цен на излишек или недостаток этого вида товара.

Механизм обмена объектов инвестиционных вложений на рынках инвестиционных товаров и услуг можно описать выражением:

И (Д, Т, ИП) — ИТ. Д1, где ИТ — инвестиционный товар.

Предложенная формула означает, что инвестирование (вложение инвестиций, а именно: И (Д, Т, ИП) — ИТ через определенный период времени приносит доход (. Д1).

Совпадение формул движения средств, описывающих процессы на рынках инвестиционного капитала (инвестиционных ресурсов) и рынках инвестиционных товаров и услуг, не случайно. По существу, речь идет об одном рынке инвестиций, но рассматриваемом, как указывалось ранее, в двух аспектах: во-первых, с точки зрения движения инвестиций (инвестиционного капитала), размещаемых инвесторами, и во-вторых, с позиций движения инвестиционных товаров, представляющих собой объекты вложения для инвесторов.

При этом необходимо отметить, что объективно присутствуют определенные трудности в осущест-

влении локального анализа указанных процессов на рынке инвестиций.

Во-первых, это одновременное совмещение оборота инвестиций и оборота инвестиционных товаров, которые, по своей сути, происходят в масштабе единого рынка — рынка инвестиций.

Во-вторых, это совпадение инвестиций и инвестиционных товаров по материально-вещественной форме, которые на рынке инвестиций имеют свойство соединяться.

Уравновешивание инвестиционного спроса и предложения происходит через механизм ценообразования. Таким образом, динамичная сбалансированность в экономике основывается на системе равновесных цен на товары и капиталы. Благодаря системе равновесных цен формируются и поддерживаются (постоянно воспроизводятся) макроэкономические пропорции в экономике, среди которых важнейшее место принадлежит соотношению: инвестиции — прирост капитального имущества, или иначе, процессу воспроизводства основных фондов, или чуть шире — факторов производства.

С точки зрения экономической теории, под равновесной ценой принято понимать цену, при которой рынок находится в состоянии равновесия.

Под равновесной ценой на рынке инвестиций предлагается понимать цену на капитал (инвестиционный товар), устанавливающуюся на рынке при уравновешивании спроса и предложения на этот капитал (товар).

Следует заметить, что понятие равновесной цены неразрывно связано с понятием механизма равновесных цен.

Под механизмом равновесных цен на рынке инвестиций предлагается понимать механизм изменения цен на инвестиционные товары и услуги (капитал), способствующий установлению сбалансированного равновесия между спросом и предложением и приводящий к установлению равновесной цены на инвестиционный капитал и инвестиционные товары, а также приводящий к достижению совпадения решений субъектов рынка по поводу их купли-продажи.

Указанный механизм возникает и действует только в условиях свободного конкурентного рынка. Это связано с тем, что характерной особенностью рынков конкурентного типа является возрастающая конкуренция товаропроизводителей, т. е. при относительно стабильном спросе опережающее развитие принадлежит предложению.

Напротив, рынки монополистического типа характеризуются опережающим ростом спроса, т. е. развитием конкуренции покупателей вследствие

жесткости ценообразования, основанном на монопольном положении товаропроизводителей.

Поэтому в условиях свободного конкурентного рынка процесс формирования цены равновесия, а следовательно, и действие механизма равновесных цен наиболее адекватно отражают динамику соотношения спроса и предложения. Цена равновесия выступает в роли индикатора стоимости на инвестиционный капитал и инвестиционные товары и услуги.

Действие механизма равновесных цен на рынке инвестиций представляет собой характерное отражение специфичности инвестиционных товаров. В силу того, что для экономического субъекта принятие решения об инвестировании лежит в плоскости выбора альтернативы «высокая доходность — минимальный риск», на рынке инвестиций ему предлагается широчайший спектр различных инвестиционных товаров. Следовательно, среди альтернативных видов предпочтение будет отдано объекту с наивысшей нормой прибыли на вложенный капитал и минимальным риском его утратить.

Увеличение объемов вложений инвестиционных капиталов в данный высокодоходный инвестиционный товар приведет к структурным сдвигам на рынке инвестиций.

С одной стороны, инвестиционный спрос на конкретный объект вложения превысит предложение, что в свою очередь будет способствовать росту цены этого объекта и в конечном итоге вызовет эффект повышения предложения на него. Высокая рыночная цена инвестиционного товара в условиях конкурентного рынка и будет являться индикатором его привлекательности для инвесторов с позиции получения экономического эффекта.

С другой стороны, перелив капитала в определенную «эффективную» точку приведет к расширению предложения данного инвестиционного товара, и рыночный механизм вызовет соответствующее снижение их цены. Инвестиции будут направлены к новым высокодоходным объектам вложений.

Перелив капитала из одной сферы инвестиционной деятельности в другую будет осуществляться до тех пор, пока на рынке инвестиций не установит -ся динамическое равновесие.

Таким образом, можно констатировать следующее: рыночное равновесие на рынке инвестиций представляет собой такое равновесие, которое наступает, когда покупатели и продавцы принимают решение прекратить торговлю по преобладающим ценам.

Однако следует заметить, что установившееся равновесие носит кратковременный характер и выступает как частичное макроэкономическое равновесие.

Проблемы рыночного равновесия рассматривались во многих экономических учениях. Дж. Кейнс в своей работе «Общая теория занятости, процента и денег» утверждал, что уровень инвестиций определяется соотношением между предельными доходами от активов и предельными издержками производства (т. е. предельной эффективностью капитала). Кейнс считал, что для каждого уровня инвестиций существует равновесный уровень занятости.

Его современники придерживались ортодоксальной точки зрения, которая выражалась в том, что инвестиции автоматически приводят к полной занятости через ставку процента. Любая нехватка инвестиций рассматривалась как избыток предложения фондов над спросом на них. Представители ортодоксальной точки зрения подчеркивали, что ставка процента является ценой кредитных ресурсов и, как любая другая цена, она стремится уравновесить спрос и предложение. Это в данном случае означает тенденцию к уравновешиванию сбережений (предложения капитала) и инвестиций (спроса на капитал).

В отличие от своих современников Дж. Кейнс считал уровень инвестиций главным фактором, определяющим уровень доходов, а отсутствие непосредственного механизма регулирования через ставку процента было главным недостатком описанного им состояния равновесия.

Однако заметим, теоретические положения, предложенные Дж. Кейнсом, получили свое дальнейшее развитие. Для определения макроэкономического равновесия Дж. Хиксом и Хансеном была предложена модель IS-LM (инвестиции — сбережения — ликвидность — деньги).

В основу этой модели (см. рисунок) было заложено положение о том, что равновесие на рынках инвестиций взаимозависимо с равновесием на товарных рынках. Основными составляющими этой зависимости являются — ставка процента (г) и уровень национального дохода (У).

Кривая К — отображает соотношение ставки процента и уровня национального дохода, при которых обеспечивается равновесие на товарных рынках, т. е. достигается равенство сбережений и инвестиций. Кривая LM — отображает соотношение (г) и (У), при которых обеспечивается равновесие на денежном рынке, т. е. достигается равенство предложения денег и спроса на деньги.

В своей модели Дж. Хикс в качестве эндогенных переменных, воздействующих на инвестиции, использует уровень национального дохода и ставку процента. Остальные факторы, воздействующие на инвестиции, учитываются в качестве экзогенных переменных. При этом формула, описывающая

Ставка процента, г

Объем производства, У

отношения, возникающие по поводу движения инвестиционного капитала, примет следующий вид:

И = И + И (г) + И (У), где И — объем инвестиций, определяемый экзогенными переменными.

Точка совмещения кривых ^ и LMхарактеризу-ет условие двойного равновесия рынков, т. е. оптимальное состояние инвестиционной и финансовой конъюнктуры.

В случае изменения эндогенных переменных рассматриваемая система придет в движение, что приведет к восстановлению новых условий равновесия в результате смещения кривых. Модель Дж. Хикса позволяет исследовать влияние некоторых рыночных факторов на состояние равновесия на рынке инвестиций и учесть вмешательство государственного регулирования.

При этом необходимо отметить некоторые недостатки предложенной модели. В ней не учтено влияние инфляционной составляющей (так как она строилась на предположении неизменности цен), воздействие факторов внешнеэкономической деятельности, проводимая налоговая политика, распределение денежных доходов населения на потребление и сбережение и др.

Для более углубленного понимания функционирования механизма равновесных цен на рынках инвестиций требуется рассмотреть некоторые особенности формирования спроса и предложения.

Так, увеличение объемов валового национального продукта при прочих равных условиях обусловливает возрастание инвестиционного спроса. Аналогично воздействуют на величину инвестиционного спроса: увеличение доли сбережений в получаемых доходах, а также норма ожидаемой чистой прибыли (чем выше эта норма, тем больше инвестиционный спрос).

Однако объемы сбережений могут предопределяться рядом факторов, такими как склонность на-

селения к текущему потреблению или накоплению, развитость системы институциональных сбережений, предпочтения к наличности и др. Относительно величины нормы ожидаемой чистой прибыли заметим: если она превышает реальную ставку процента, только тогда инвестирование будет эффективным.

Существенное влияние на величину инвестиционного спроса оказывает ожидаемый темп инфляции. Рост темпов инфляции способствует обесцениванию доходов и производственных фондов, уменьшению реальных доходов и сбережений, сдерживанию процессов накопления и расширения производства, переливу денежных ресурсов из сферы производства в сферу обращения.

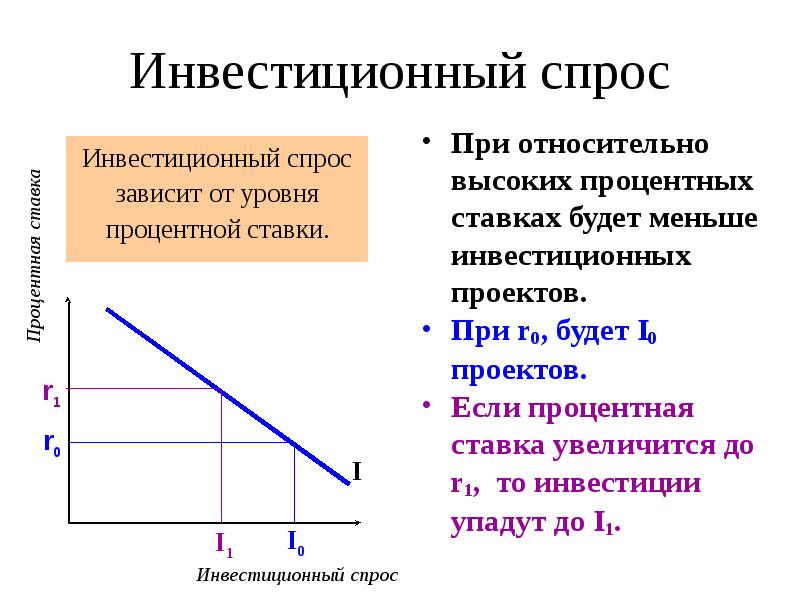

Значительное воздействие на величину инвестиционного спроса оказывает ставка ссудного процента, определяющая цену заемных средств для инвесторов. При повышении ставки возрастает мотивация к сбережениям, одновременно уменьшая инвестиции, делая их нерентабельными. В случае снижения ставки ссудного процента, инвестиции становятся рентабельными, что соответственно вызывает повышение спроса на инвестиции.

Однако следует заметить, что чрезмерное снижение ставки может вызвать предпочтения субъектов рынка к вложению своих средств в сферу спекуляций. Поэтому в силу такого эффекта нельзя однозначно судить о воздействии уровня ставки ссудного процента на величину инвестиционного спроса, так как ее чрезмерное повышение или понижение может нанести ущерб инвестиционной активности.

При этом отметим, что соотношение уровня процентной ставки и нормы ожидаемой прибыли также оказывает определенное воздействие на предпочтения и мотивации инвесторов, что в свою очередь отражается на величине инвестиционного спроса. Так, эффективное инвестирование будет иметь место в том случае, если норма ожидаемой чистой прибыли превышает реальную ставку процента. В противном случае процесс инвестирования теряет экономический смысл. Следовательно, процентная ставка выступает в роли критерия эффективности инвестирования.

Еще одним фактором, оказывающим влияние на величину инвестиционного спроса, являются издержки на осуществление инвестиций, рассматриваемые во временном лаге. Таким образом, чем больше издержки на осуществление инвестиций и продолжительнее срок их окупаемости, тем ниже уровень инвестиционного спроса и, наоборот, чем ниже издержки на осуществление инвестиций и короче срок их окупаемости, тем выше уровень инвестиционного спроса.

Кроме того, на величину инвестиционного спроса влияют ожидания экономических субъектов (чем оптимистичнее ожидания, тем выше инвестиционный спрос), изменения в технологиях, связанные со снижением издержек производства (внедрение в производство инновационных технологий, способствующих повышению производительности и сокращению сроков окупаемости вложенного капитала, влечет возрастание инвестиционного спроса).

Как упоминалось ранее, инвестиционные товары имеют специфическую особенность — они способны приносить доход. Поэтому инвестиционное предложение выступает как специфическое товарное предложение, качественно характеризуемое нормой доходности этого товара.

На величину инвестиционного предложения оказывает влияние цена на инвестиционные товары и финансовые инструменты, опосредствующие движение капитала, в основе которой лежит норма доходности.

Значительное влияние на величину инвестиционного предложения оказывает ставка банковского процента по депозитным вкладам, размер которой воздействует на склонность к сбережению домашних хозяйств.

Следовательно, развитие таких сегментов рынка инвестиций, как рынок ссудных капиталов и рынок ценных бумаг, выступают важным фактором, стимулирующим инвестиционное предложение.

При этом отметим, что поскольку мотивация инвестиционного спроса лежит в плоскости экономических интересов (доходность от вложения) субъектов рынка, то объем и структура инвестиционного предложения воздействуют на объем и структуру инвестиционного спроса. Иными словами, изменения состава инвестиционного предложения вызывают изменения спроса на инвестиционные товары, что в условиях свободного конкурентного рынка влечет проявление механизма обратной связи.

Кроме того, необходимо отметить, что рынок инвестиций подвержен воздействию механизмов акселератора и мультипликатора, так называемые принцип акселератора и эффект мультипликатора.

Принцип акселератора выражает зависимость объема совокупных чистых инвестиций от ожидаемого изменения объема производства и в простейшей форме может быть представлен в следующем виде:

ИТ = а х ДОПТ-1 + И, где а — коэффициент акселерации;

Д — малое изменение;

ОПТ-1 — изменение объема производства в предыдущем периоде;

И — инвестиции, направляемые на замещение выбывающей части основного капитала.

Основным индикатором, характеризующим этот принцип, является коэффициент акселератора, указывающий, во сколько раз возрастут новые инвестиции в ответ на изменение объема производства.

Как правило, фирмы стараются поддерживать постоянное отношение требуемого основного капитала к ожидаемому объему производства. Однако необходимо отметить, что в приведенном простейшем выражении не учитывается влияние ставки процента, что характерно кейнсианскому взгляду на основные факторы капиталовложений.

В более сложном варианте, называемом гибким акселератором, на коэффициент акселерации оказывает влияние стоимость приобретения и использования капитала, а в еще более гибких вариантах учитывается значительный временной лаг, характерный для долгосрочных инвестиционных вложений. Таким образом, только определенная доля разрыва между желаемым и действительным объемом основного капитала будет компенсироваться за счет инвестиций в любой временной период.

Указанный принцип играет важную роль в объяснении как экономического цикла, так и инвестиционного цикла.

Не менее важным в понимании механизма функционирования рынка инвестиций является действие эффекта мультипликатора, который характеризуется отношением изменения дохода к вызвавшему его исходному изменению расходов:

где ДД — изменение национального дохода;

ДИ — изменение инъекций (например, инвестиций).

Таким образом, сдвиги в объемах инвестиционных расходов непосредственно влияют на величину формируемого дохода. Данный эффект характеризуется тем, что в экономической системе расходы одного субъекта являются доходами другого субъекта, и любое изменение величины дохода при определенном соотношении потребления и накопления неминуемо вызывает соответствующее изменение сложившегося ранее уровня потребления и накопления.

Таким образом, при росте инвестиций наблюдается рост доходов, которые в свою очередь распределяются между потреблением и накоплением. Та часть дохода, которая используется на потребление одним субъектом, является доходом для другого субъекта, продукция которого была реализована. В свою очередь этот полученный доход также распределяется

между потреблением и накоплением и т. д. Очевидно, что окончательный прирост дохода будет определяться тем, сколько дохода поступит на каждую стадию инвестиционного цикла, т. е. предельной склонностью к потреблению субъектов рынка инвестиций. Следовательно, величина мультипликатора может быть представлена следующим выражением:

где ПСП — предельная склонность к потреблению.

При этом следует заметить, что описанный эффект действует и в обратном направлении, т. е. при снижении объемов инвестиций происходит уменьшение дохода.

Также необходимо отметить некую особенность, присущую механизму взаимодействия мультипликатора и акселератора, которая выражается в проявлении самовозбуждаемого циклического механизма, оказывающего воздействие на динамику колебаний уровня экономической активности, а следовательно, и на конъюнктурные колебания инвестиционного цикла. Его сущность заключается в том, что при росте потребления соответственно растет потребность в капитале и, следовательно, требуются инвестиции.

Таким образом, можно констатировать тот факт, что механизм равновесных цен и другие механизмы, действующие на рынке инвестиций, способствуют проявлениям его конъюнктурных колебаний.

В рамках настоящего исследования считаем целесообразным рассмотреть один из множества аспектов функционирования рынка инвестиций в России — механизмы взаимосвязи и взаимодействия реального (нефинансового) сектора экономики и рынка инвестиций (его элементов).

В рамках такого подхода элементы рынка инвестиций предлагается рассматривать недифференцированно , как некое единое (хотя и неоднородное) целое (без выделения кредитного, страхового, фондового и других частных элементов рынка инвестиций).

Представляется, что данное упрощение при укрупненном анализе рынков в целом правомерно, поскольку с точки зрения реального сектора экономики функцией рынка инвестиций является предоставление инвестиционных ресурсов в различных формах с целью опосредования товаропотоков (потоков товаров и услуг) реального (нефинансового) сектора экономики.

С точки зрения реального сектора экономики привлечение инвестиционных ресурсов и в виде банковского кредита, и в виде облигационного корпоративного займа является привлечением средств с различных сегментов рынка инвестиций в различных формах.

С точки зрения макроэкономического анализа взаимодействия реального сектора и элементов рынка инвестиций не просматривается существенной разницы между источниками формирования предлагаемых инвестиционных ресурсов (средства страховых компаний, депозиты хозяйствующих субъектов в коммерческих банках, вклады населения или другие источники).

Спрос и предложение в рамках данного подхода могут быть оценены как со стороны реального сектора экономики, так и с позиции рынка инвестиций.

Со стороны реального сектора инвестиционный спрос представляет собой спрос на привлеченные инвестиционные ресурсы, а инвестиционное предложение — объем потенциальных инвестиционных ресурсов (кредитных, фондового рынка, рынка недвижимости, страхового рынка и др.).

Со стороны рынка инвестиций спрос также представляет собой спрос на привлеченные ресурсы (депозиты банков, страховые взносы и др.), а предложение в свою очередь представляет собой предложение накопленных инвестиционных ресурсов со стороны реального сектора экономики и вторичное предложение инвестиционных посредников.

В рамках данного подхода все многообразие отношений реального сектора и рынка инвестиций целесообразно свести к трем основным механизмам взаимодействия:

• спросу реального сектора экономики на инвестиционные ресурсы;

• предложению рынка инвестиций реальному сектору экономики;

• потенциальному предложению накопленных инвестиционных ресурсов реальным сектором экономики рынку инвестиций. Представляется, что именно эти три механизма

в значительной степени характеризуют относительные уровни и специфику взаимного развития реального сектора и рынка инвестиций. На основе анализа указанных трех механизмов можно судить о различной степени развития реального сектора и рынка инвестиций, о достаточности или недостаточности инвестиционных ресурсов в региональном или отраслевом разрезе, об относительно открытых или относительно закрытых регионах и т. д. Охарактеризуем предложенные механизмы. Механизм спроса реального сектора экономики на инвестиционные ресурсы представляет собой фактически предъявленный и реализованный в течение конкретного (исследуемого) промежутка времени спрос реального сектора на привлечение

инвестиционных ресурсов с сегментов рынка инвестиций на воспроизводственные и сопряженные с ними цели и характеризуется объемом вложений в экономику региона (отрасли).

Проблему представляет оценка некоторой добавочной величины, на которую потенциально мог бы быть предъявлен дополнительный спрос, но он не был предъявлен в силу обстоятельств, не связанных с ценовым фактором на рынке инвестиций (например: временное кратковременное изменение доходности отдельных видов вложений, «неожиданное» погашение дебиторской задолженности или сокращение ее объема и др.). Некоторый гипотетический потенциал увеличения объема спроса на инвестиционные ресурсы может представлять собой изменение соотношения дебиторской задолженности и кредиторской задолженности реального сектора в том или ином регионе (отрасли). Так, при прочих равных условиях чем ниже отношение дебиторской задолженности к кредиторской, тем более напряженным выглядит инвестиционная привлекательность хозяйствующих субъектов. Они испытывают высокую потребность в привлеченных инвестиционных средствах, но вероятность возврата полученных ресурсов в этом случае меньше, и соответственно, тем меньше вероятность предоставления таких ресурсов.

Таким образом, при прочих равных условиях наибольшим гипотетическим потенциалом расширения платежеспособного инвестиционного спроса на инвестиционные ресурсы располагают те субъекты реального сектора, у которых соотношение дебиторской и кредиторской задолженности относительно более благополучно.

При этом необходимо отметить, что описанные выше механизмы функционирования рынка инвестиций в целом способствуют развитию рыночных способов конкурентной борьбы его субъектов за инвестиционные ресурсы, что в свою очередь приводит к конъюнктурным колебаниям спроса и предложения как на рынке инвестиций в целом, так и на отдельно взятых сегментах рынка.

1. Григорьев Л. Инвестиционный процесс: накопленные проблемы и интересы // Вопросы экономики, 2008. № 4. С. 44-61.

2. Гуртов В.К. Инвестиционные ресурсы. М.: Экзамен, 2002. 384 с.

3. Игонина Л. Л. Инвестиции: учеб. пособие. Под ред. В.А. Слепова. М.: Юристъ, 2002. 291 с.

Что такое инвестиционный спрос

Понятие инвестиционного спроса связано со спросом на те товары, которые в дальнейшем принесут прибыль. Как и обычный потребительский, инвестиционный спрос связан сразу с несколькими факторами, и любому инвестору полезно знать каждый из них. Чем больше потребность в том или ином товаре, тем выше будет цена на него.

Содержание

Понятие и виды инвестиционного спроса

Это понятие является одним из важнейших на всех уровнях экономики – как в пределах отдельной компании, так и в масштабах отрасли и государства в целом. Инвестиционный спрос представляет собой потребность предпринимателя в приобретении инвестиционных товаров, которые в дальнейшем принесут прибыль. К таким приобретениям можно отнести:

- недвижимость (коммерческие, производственные помещения, земельные участки);

- транспортные средства общего и специального назначения;

- производственное оборудование и механизмы;

- услуги компаний (например, транспортные, строительные, ремонтные).

Инвестиционный спрос всегда выражается в конкретной денежной сумме, которую предприниматель готов выделить для покупки этих товаров. Эта величина может существенно колебаться в зависимости от изменяющейся конъюнктуры рынка. Например, повышение цен на закупочные материалы или удорожание кредитов заставляют инвестора экономить средства, искать дополнительные источники финансирования.

- Потенциальный инвестиционный спрос, который можно определить как планируемые расходы на приобретение инвестиционных товаров. Теоретически каждая компания располагает «лишними» ресурсами, которые она может, но не обязана пускать на развитие собственного бизнеса. Эта сумма активов определяется, как потенциальная возможность инвестирования.

- Реальный инвестиционный спрос связан с теми денежными средствами, которые инвестор твердо решил вложить в развитие фирмы. Поэтому следует отличать реальные намерения от потенциала.

Факторы спроса

Инвестиционный спрос наряду с предложением составляет один из важнейших факторов формирования цены на рынке соответствующих ресурсов (недвижимость, оборудование и другие инвестиционные товары). Поскольку в общем случае цена определяется консенсусом между спросом и предложением, которое графически выражается пересечением этих кривых, то можно утверждать, что потребность в покупке этих товаров всегда выражает их цену.

В свою очередь, потребность в приобретении ресурсов также находится под влиянием определенных факторов, которые связаны с состоянием экономики на уровне государства (макроэкономика), отрасли, конкретного региона и финансовым положением самой фирмы. Условно эти факторы можно объединить в 2 группы.

Основные

В первую очередь желание и реальная возможность приобретать новые ресурсы определяется ожидаемой прибылью от них. Именно получение дохода стимулирует инвестора рисковать собственными или заемными средствами, чтобы развивать свой проект. Потенциальная прибыльность определяется на основе расчетов исходя из имеющегося опыта.

Например, инвестор вложил средства в пекарню по производству хлебобулочных изделий. Известно, что в день продается 100 единиц продукции, причем спрос достаточно большой, поскольку все товары расходятся уже к 15 часам. Соответственно имеет смысл увеличить объемы производства. Сделать это можно за счет расширения площади и приобретения дополнительного оборудования.

Из этого примера понятно, что ожидаемая прибыль фактически гарантирована. Но на практике выгода может не быть такой очевидной. В таких случаях инвесторы предпочитают либо не рисковать совсем, либо вложить небольшую сумму, которую теоретически можно потерять без ущерба основному предприятию. Если эксперимент положительный, вкладывают новые средства.

Второстепенные

Если ожидаемая прибыль – это и есть основной побудительный мотив для инвестора, то наряду с ним он должен обратить внимание и на другие факторы. Несмотря на то, что они являются дополнительными, их значение также нельзя недооценивать:

- В первую очередь обращают внимание на реальную процентную ставку, которая сложилась на рынке заемных средств. Если вложения включают в себя кредитные деньги, то предпринимателю важно понимать, насколько выгодной будет инвестиция.

- Учитывают и реальную инфляцию. Этот фактор рассчитать сложнее, поскольку на него оказывает влияние множество непредсказуемых событий, в том числе курсовая разница. Поэтому вложение стремятся делать таким образом, чтобы его можно было окупить в обозримой перспективе (не более 5 лет).

- Очень важен режим налогообложения. Это налоговые ставки, а также конкретные виды налогов, возможные реформы правительства. Если государство берет на себя обязательство по сохранению налогов на действующем уровне, предпринимателю гораздо проще просчитать последствия принятия того или иного решения.

- Государственная политика в сфере экономики, регулирования бизнеса, социальной сферы также оказывает заметное влияние. Например, если известно, что планируется проект по созданию малобюджетного жилья, это значительно увеличит спрос на соответствующие ресурсы.

- Макроэкономические показатели – уровень безработицы, курс валют, торговое сальдо и многие другие – оказывают как опосредованное, так и конкретное влияние. Если инвестор приобретает товары за рубежом, ему крайне важно быть уверенным в том, что в ближайшее время курс отечественной валюты будет относительно стабильным.

- Наконец, и сами цены на инвестиционные ресурсы предопределяют потребность в них. Если оборудование по производству одних изделий в данный момент слишком дорогое, инвестор может переключиться на другие, более выгодные проекты.

Источники формирования

По сути, инвестиционный спрос связан с потребностью компании в совершении инвестиций. Количественно эта потребность выражается в той сумме средств, которую фирма готова предоставить для приобретения недвижимого имущества, земельных участков, производственного оборудования, оплату определенных услуг других компаний и т.п. Средства могут быть:

- собственными (ранее полученная прибыль, накопления, выручка от продажи имущества);

- заемными (кредиты у банков, государства или частных лиц).

Поскольку инвестирование всегда связано с тем или иным риском, то предпочтительно пользоваться именно собственными средствами компании, которые теоретически можно потерять полностью или частично без угрозы существования самому бизнесу. Однако в ряде случаев необходимо привлекать и заемный капитал – ссуды в банке или в других источниках. В таких ситуациях инвестор должен тщательно рассчитывать все потенциальные угрозы, принимая решение на основе правил риск-менеджмента.

Кейнсианская концепция спроса на инвестиции

Известный английский экономист Джон Кейнс (1883 – 1946 гг.) предложил свою теорию формирования инвестиционного спроса. Он исходил из того, что вне зависимости от конкретных условий (ставка % в банке, уровень налогообложения, величина закупочных цен, прочие издержки) компания все равно вынуждена совершать определенные инвестиции. Эти вложения позволяют ей поддерживать нормальное состояние (например, работоспособность основного оборудования) или даже увеличивать производство, развивая бизнес.

Поэтому можно выделить по меньшей мере 2 категории инвестиций:

- автономные – эти капиталовложения компания будет совершать в любом случае, поскольку без них существование самого бизнеса ставится под угрозу;

- индуцированное (предопределенные) – это вложения, которые сильно зависят от уровня прибыли, поэтому инвестор всегда может «передумать» и не рисковать накопленными средствами.

Для экономики всегда интересны только автономные вложения, которые инвестор неизбежно сделает, приобретая те или иные товары. Поэтому можно сказать, что инвестиционный спрос определяется в первую очередь автономными инвестициями. В этом смысле подобная классификация практически полностью соответствует разделению на потенциальный и реальный спрос, которое было рассмотрено выше.

Величина потребности растет до определенных пределов, после чего предложение соответствующих товаров подстраивается под этот показатель. В результате достигается определенная компромиссная (равновесная) ситуация, когда численно выраженная величина спроса сравнивается с величиной предложения. Формируется цена, которая и является средней на данном рынке (недвижимости, оборудования, услуг и т.п.).

Инвестиционный спрос имеет большое значение экономики и является одним из важнейших показателей ее состояния. Если потребность в инвестиционных ресурсах постоянно увеличивается, это однозначно свидетельствует об экономическом росте в отдельных отраслях или в экономике в целом. Снижающийся спрос, напротив, говорит о наличии определенных затруднений.

Инвестиционный спрос: структура и факторы

Другим компонентом совокупного спроса на товары и услуги является спрос на них со стороны предпринимательского сектора (фирм), называемый инвестиционным спросом. Под инвестициями в экономической теории, как было показано, понимаются расходы фирм на восстановление изношенного и увеличение основного капитала (производственных мощностей) и товарно-материальных запасов. Разновидностью инвестиций являются расходы домашних хозяйств на приобретение товаров длительного пользования или строительство собственного жилья. Инвестиции осуществляет и правительство. Однако при определении величины инвестиционного спроса в экономической теории исходят из предположения, что он предъявляется только со стороны предпринимательского сектора.

Величина инвестиционного спроса определяется суммой расходов фирм на указанные выше цели. Вложения в ценные бумаги в экономической теории к инвестициям не относятся.

Инвестиционный спрос — самый изменчивый компонент совокупного спроса на блага. Он сильнее всего реагирует на изменение экономической конъюнктуры. Инвестиционные планы фирм строятся ими с учетом ожидаемой в будущем величиной спроса на производимые блага. На них воздействует и величина текущего спроса. Если экономика находится в состоянии спада, когда происходит сокращение расходов на товары и услуги, фирмы, не рассчитывая на скорое увеличение спроса, вероятнее всего, не станут спешить с расширением производственных мощностей.

С другой стороны, именно изменение объема инвестиций часто является основной причиной конъюнктурных колебаний экономики. В периоды спадов большая часть сокращения расходов на товары и услуги приходится на инвестиционные расходы фирм.

Общий объем инвестиций (валовые инвестиции) подразделяется на:

реновационные (1а) или амортизацию — расходы на восстановление и обновление основного капитала. Объем реновационных инвестиций находится в прямой зависимости от стоимости основного капитала и в обратной зависимости от срока его службы;

чистые (In) инвестиции — расходы фирм на увеличение размеров основного капитала и товарно-материальных запасов.

Если в каком-то периоде времени общий объем инвестиций меньше величины обесценения основного капитала, то чистые инвестиции оказываются отрицательной величиной.

Чистые инвестиции, в свою очередь, подразделяются на автономные и индуцированные.

Автономные инвестиции — это инвестиции, которые осуществляются независимо от изменений в совокупном спросе на блага, то есть даже если его величина постоянна. Известны две модели автономных инвестиций — кейнсианская и классическая.

В соответствии с кейнсианской моделью автономных инвестиций фирмы принимают решение об их осуществлении на основе сопоставления ожидаемого дохода от инвестиций с издержками их осуществления. Отношение ожидаемого дохода от инвестиций к издержкам (теряемый процентный доход) называется предельной эффективностью капитала (MRPI). Это — показатель, характеризующий эффективность дополнительных капиталовложений. Соизмерение ценностей, относящихся к разным периодам времени, осуществляется, как было показано в теме «Рынки факторов производства», посредством дисконтирования будущих доходов. С учетом этого предельной эффективностью капитала называется такое значение дисконтной ставки (ставки процента), при которой сумма дисконтированных будущих доходов равна сумме инвестиции, или это означает, что норма доходности инвестиции равна ставке процента. В современной теории финансов эта величина называется внутренней доходностью инвестиционного проекта.

При наличии нескольких вариантов инвестирования фирмы выбирают тот из них, для которого характерна самая высокая внутренняя доходность. Это объясняется тем, что если проект осуществить за счет заемных средств, то ожидаемые доходы должны быть достаточными для их возврата с процентами. Из этого следует, что чем выше внутренняя норма доходности, тем предпочтительнее проект. Другими словами, лучше те проекты, которые окупаются при более высокой ставке процента.

При заданной внутренней доходности инвестиций их объем находится в обратной зависимости от ставки процента. Чем ниже ставка процента, тем больше объем инвестиций и наоборот.

Следовательно, высокие процентные ставки снижают заинтересованность фирм в осуществлении инвестиций. Это имеет значение не только в случаях, когда инвестиции осуществляются за счет займов (кредитов), но и тогда, когда они осуществляются за счет собственных средств. Фирмы стремятся использовать имеющиеся у них средства с наибольшей выгодой. Каковы бы ни были источники инвестиционных расходов, фирмам необходимо учитывать их альтернативную стоимость. «Бесплатных» денег не бывает. Фирма, использующая собственную прибыль на покупку оборудования, могла бы вместо этого получать доход в виде процента, разместив эти средства в коммерческом банке, приобретя ценные бумаги или же отдав их кому-нибудь в долг под проценты. Следовательно, для принятия решений об инвестициях необходимо оценить потенциальную прибыль от реализации проекта и сопоставить ее с альтернативной стоимостью получения денежных средств для осуществления инвестиций.

Особенностью кейнсианской модели автономных инвестиций является то, что кроме объективных факторов, определяющих их объем (предельная эффективность капитала и ставка процента), учитывается субъективный, психологический фактор — ожидания инвесторов изменений экономической конъюнктуры в будущем, их пессимизм или оптимизм, то есть трудно предсказуемые и неопределенные факторы. При данной процентной ставке предприниматели могут и увеличивать, и сокращать объем автономных инвестиций в зависимости от того, какой характер будут иметь их ожидания. «Оценивая ожидаемый размах инвестиций, — писал Дж. Кейнс, — мы должны поэтому принять во внимание нервы, склонность к истерии, даже пищеварение и реакцию на перемену погоды у тех, от чьей стихийной активности в значительной степени и зависят инвестиции». Так как при принятии инвестиционных решений предельная эффективность капитала сравнивается со ставкой процента, то, по мнению кейнсианцев, государство, изменяя ставку процента, может воздействовать на объем инвестиций.

Представители классического направления в экономической теории объясняют мотивы принятия фирмами решений об осуществлении автономных инвестиций несколько иначе, а именно тем, что фирмы путем инвестирования стремятся довести объем имеющегося основного капитала до оптимальных размеров, то есть до таких, при которых при существующей технологии может быть получена максимальная прибыль. В теме «Рынки факторов производства» было показано, что прибыль максимальна, когда предельная доходность капитала равна предельным издержкам на него, то есть MRPK=MCK.

Издержки, связанные с использованием капитала, состоят из двух частей.

Первая часть — это потеря части ценности основного капитала вследствие его износа (амортизация). Она равна произведению годовой нормы амортизации и стоимости капитала (dK), где d — годовая норма амортизации.

Вторая часть — это теряемый процентный доход. Затрачивая на создание (покупку) капитала определенную сумму собственных денег, фирмы теряют возможность получать доход в виде процента, используя деньги альтернативным способом. А при займе денег они платят ссудный процент. В любом случае их потери равны произведению ставки процента и стоимости капитала (г-К).

Отсюда общие издержки на капитал равны TCK=dK+rK =K(d+r).

Предельная доходность капитала, как известно, убывает. Норма амортизации определяется в законодательном порядке, поэтому ее можно принять за постоянную величину. Тогда предельные издержки на капитал будут зависеть только от ставки процента. Чем она выше, тем выше издержки. Поэтому, согласно классической теории, объем автономных инвестиций при данной технологии и технике производства и при прочих равных условиях находится в обратной зависимости от ставки процента.

Инвестиции, которые осуществляются только при условии устойчивого роста совокупного спроса, называются индуцированными (или стимулированными). При случайных колебаниях спроса предпринимателям невыгодно расширять производство, так как это требует больших затрат средств и времени. Некоторое время избыточный спрос можно удовлетворять за счет товарных и материальных запасов и более интенсивного использования действующего оборудования. Но его чрезмерно интенсивное использование ведет к росту издержек. Чтобы они росли по мере увеличения выпуска нормально, надо расширять производственные мощности. Для этого требуются инвестиции. Поэтому зависимость между изменением спроса и изменением инвестиций можно обнаружить лишь в долговременном периоде (при значительном временном лаге).

Величина индуцированных инвестиций должна быть достаточной для расширения производственных мощностей до размеров, обеспечивающих увеличение объема выпуска (У) в соответствии с увеличением совокупного спроса. Чтобы определить эту величину, надо знать, сколько единиц дополнительного капитала потребуется для производства дополнительной единицы продукции. Отношение прироста капитала (инвестиций) к величине дополнительного выпуска называется предельной капиталоемкостью продукции. Она измеряется коэффициентом, который

рассчитывается по формуле

С помощью коэффициента предельной капиталоемкости продукции можно узнать, сколько потребуется дополнительного капитала (индуцированных инвестиций) для дополнительного выпуска, адекватного дополнительному спросу. Величину индуцированных инвестиций рассчитывают по формуле

Объем индуцированных инвестиций пропорционален изменению объема выпуска и зависит от ускорения или замедления темпов его прироста. Если величина прироста национального выпуска (Y/-Y0) положительная, налицо будет ускорение выпуска. Поэтому коэффициент предельной капиталоемкости (пропорциональности) (к) в формуле инвестиций называется акселератором (от лат. accelerare — ускорять).

Особенностью основного капитала является то, что его стоимость переносится на продукт частями в течение всего срока его службы. Это означает, что стоимость создаваемого основного капитала превышает ту часть его стоимости, которая переносится на продукт в течение года. Отсюда прирост инвестиций должен быть больше прироста дохода. На степень превышения изменения инвестиций по сравнению с изменением дохода и указывает акселератор.

Если в текущем году размер национального выпуска (дохода) сокращается, то величина индуцированных инвестиций будет отрицательной. Однако отрицательные инвестиции не должны быть меньше амортизации, иначе фирмы не смогут полностью восстановить изношенный капитал.

При одинаковых темпах прироста национального выпуска (дохода) объем индуцированных инвестиций постоянен.

Инвестиции оказывают неодинаковое воздействие на рынок благ в коротком и длительном периодах.

В краткосрочном периоде осуществление инвестиций оказывает воздействие только на объем спроса, предложение же благ не изменяется, так как отдача от инвестиционных проектов в виде готовой продукции и услуг возможна только после ввода в действие строящихся объектов. Если же средства инвестируются в покупку оборудования, то все равно требуется время для его установки и наладки.

В длительном же периоде на рынке благ под влиянием инвестиций будут изменяться и спрос и предложение.

Изменение объема автономных инвестиций означает изменение спроса сначала на продукцию производственного назначения. Это служит стимулом для увеличения ее производства. Для увеличения производства продукции производственного назначения потребуется дополнительная рабочая сила, что приведет к увеличению спроса на потребительские товары и услуги, для удовлетворения которого потребуется увеличение их производства посредством дополнительных инвестиций.

Источник https://cyberleninka.ru/article/n/vzaimosvyaz-investitsionnogo-sprosa-i-predlozheniya-na-rynke-investitsiy-mehanizmy-funktsionirovaniya-rynka

Источник https://finswin.com/vlozheniya/osnovy/investicionnyj-spros.html

Источник https://studme.org/131053/ekonomika/investitsionnyy_spros_struktura_faktory