Формула расчета коэффициента покрытия инвестиций

Привет, на связи Василий Жданов в статье рассмотрим коэффициент покрытия инвестиций. Одним из индикаторов эффективности деятельности хозяйствующего субъекта является коэффициент покрытия инвестиций (КПИ), помогающий произвести оценку финансовой устойчивости организации. При этом базой для проведения вычислений финансовыми экспертами являются данные бухгалтерского баланса и открытой финансовой отчетности. В первую очередь, данный индикатор полезен инвестору, планирующему вложить средства в развитие коммерческой организации — именно КПИ позволяет оценить целесообразность вклада уже на старте планирования вложений, а не по итогам инвестирования.

Что такое коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций (коэффициент долгосрочной финансовой независимости) — это финансовый индикатор, который дает аналитику представление о том, какая доля активов предприятия финансируется из устойчивых источников (долгосрочных пассивов и собственного капитала). Можно выразиться по-иному — КПИ демонстрирует финансовую устойчивость объекта инвестирования к внешним воздействиям.

При этом под долгосрочными пассивами экспертами в области финансов понимаются заемные средства, взятые из любого источника с условием их возврата не ранее чем через 12 месяцев.

Собственные средства и долгосрочные пассивы считаются устойчивыми источниками финансирования объекта инвестиций за счет того, что как минимум 1 год они не используются для исполнения текущих обязательств и могут находиться в полном распоряжении предприятия без возникновения необходимости в их экстренном расходовании.

Важно! Коэффициент покрытия инвестиций может подтвердить факт содержания проекта за счет краткосрочных обязательств и/или низколиквидных активов — это означает, что вложение финансовых средств в данный бизнес является рискованным.

Важно! Универсальность показателя покрытия инвестиций заключается в том, что произвести вычисление его значения можно, обладая лишь данными из открытой финансовой отчетности. Это позволяет пользоваться индикатором, например, банковским учреждениям при оценке платежеспособности потенциальных заемщиков и риска выдачи кредита.

Когда заявитель обращается в банк за получением кредита, аналитики кредитной организации проводят оценку стабильности предприятия заявителя (к слову, платежеспособность физических лиц проверяется куда быстрее, но целесообразность кредитования компаний оценивается более тщательно). Поэтому, если в выдаче займа было отказано, не исключено, что внутренние финансовые эксперты банка произвели расчет коэффициента покрытия инвестиций. Та же ситуация может случиться с инвесторами, которые готовы были вложить свои деньги в развитие предприятия, но передумали из-за высоких рисков, на наличие которых указывали значения КПИ.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Как рассчитать коэффициент покрытия инвестиций (формула по балансу)

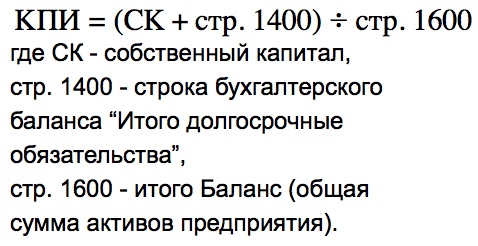

Чтобы вычислить значение коэффициента покрытия инвестиций (индикатор относительный), можно воспользоваться следующей формулой и сведениями из бухгалтерского баланса:

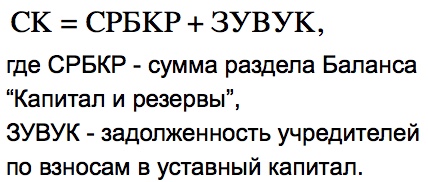

Участвующий в формуле показатель собственного капитала компании рассчитывается следующим образом:

Важно! Если предприятие отличается существенными доходами будущих периодов (что отражается в строке 1530 бухгалтерского баланса), с целью получения более точных результатов вычислений размер собственного капитала увеличивают на сумму из стр. 1530.

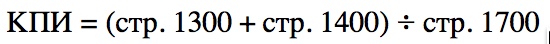

Также произвести расчет возможно по приведенной ниже формуле:

Важно! Если вычисляется коэффициент покрытия инвестиций для нового бизнес-проекта или молодой коммерческой организации, допускается применять данные финансовой отчетности за месяц или квартал.

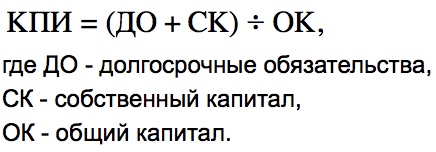

Выяснить, покрывает ли финансовый результат бизнес-идеи вложенные в него средства, можно путем расчета КПИ по следующей формуле:

Нормативные значения коэффициента покрытия инвестиций

После того, как значение коэффициента покрытия инвестиций найдено, необходимо грамотно его проанализировать. Сразу следует оговориться, что нормативное значение КПИ остается одинаковым вне зависимости от масштаба деятельности коммерческой организации и отрасли экономики, т.к. мы говорим о наличии у фирмы базы стабильных пассивов для финансирования активов. Итак, расшифровка точных значений КПИ следующая:

- Если результат расчета оказался менее 0,7-0,8 — высока вероятность того, что предприятие не сумеет исполнить обязательства перед контрагентами, поскольку оно прибегло к краткосрочным кредитам и привлечением прочих заемных средств со сжатым сроком возврата с целью приобретения внеоборотных активов (сооружений, зданий, оборудования и пр.), не способных к моментальной генерации финансовых средств. В такой ситуации внутреннему аналитику рекомендуется немедленно заняться прогнозом иных показателей платежеспособности, чтобы выяснить степень финансовой устойчивости фирмы.

- Оптимальным значением коэффициента считается находящееся в диапазоне от 0,7 до 0,9.

- Если значение коэффициента близок к единице или > 0,9, это значит, что собственный капитал и заемные средства с продолжительным сроком выплаты способны полностью покрыть сумму долгосрочных инвестиций в хозяйственную деятельность компании.

При этом, требуется принять во внимание два важных момента анализа коэффициента покрытия инвестиций:

- если значение коэффициента близко к нормативному значению (0,6-0,7), риск для инвестора существует только в том случае, если компания претерпевает действительно серьезный внешний стресс (заметное колебание валютного курса, нарушение условий договора контрагентами и т.п.);

- если индикатор выше 0,9, бизнес-идея (проект, фирма) считается надежной с той оговоркой, что, вероятно, руководство предприятия недостаточно эффективно пользуются кредитами с коротким периодом выплат.

Интерпретация значений коэффициента покрытия инвестиций

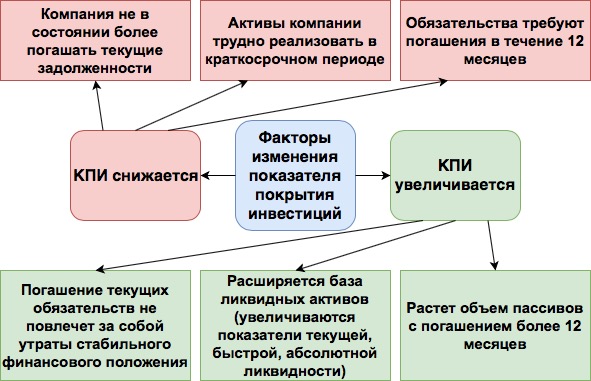

Обратите внимание на факторы изменения значений коэффициента покрытия инвестиций, наглядно представленные на следующей схеме:

Пример расчета коэффициента покрытия инвестиций

Как уже было упомянуто, анализ коэффициентов эффективности целесообразнее проводить в сравнении с показателями деятельности конкурентов аналогичной экономической отрасли или объема производства. Рассмотрим пример вычисления коэффициента покрытия денежных вложений, сравнив показатели работы крупного производителя строительной техники ООО “Супер-Строй” и мелкого посредника по оптовой продаже запчастей для погрузчиков и самосвалов ООО “Кран и Ковш”.

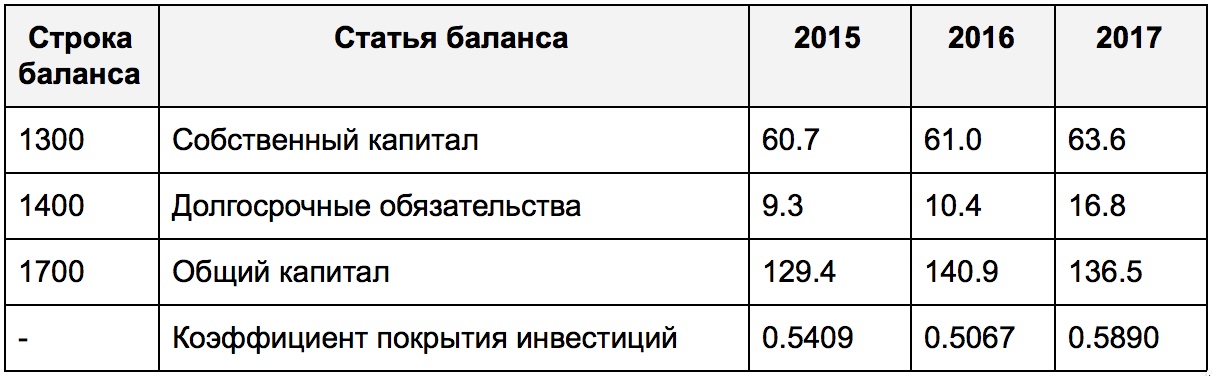

Рассчитаем коэффициент покрытия инвестиций для крупного ООО “Супер-Строй” (расчеты производятся в тысячах рублей):

Выводы: КПИ в динамике растет (хоть и не наблюдается стабильного роста) и к 2017 году достигает значения 0.5890. Оптимальное значение не достигнуто, но в перспективе можно этого ожидать. Соответственно, если экономическая ситуация будет стабильной, ООО “Супер Строй” останется платежеспособной, и вложенные в него средства будут возвращены инвесторам. Однако, стоит компании испытать внешний стресс, и сложится ситуация, близкая к банкротству. Значит, вкладывая средства в “Супер Строй” в 2017 году, инвестор должен подготовить себя к определенным финансовым рискам.

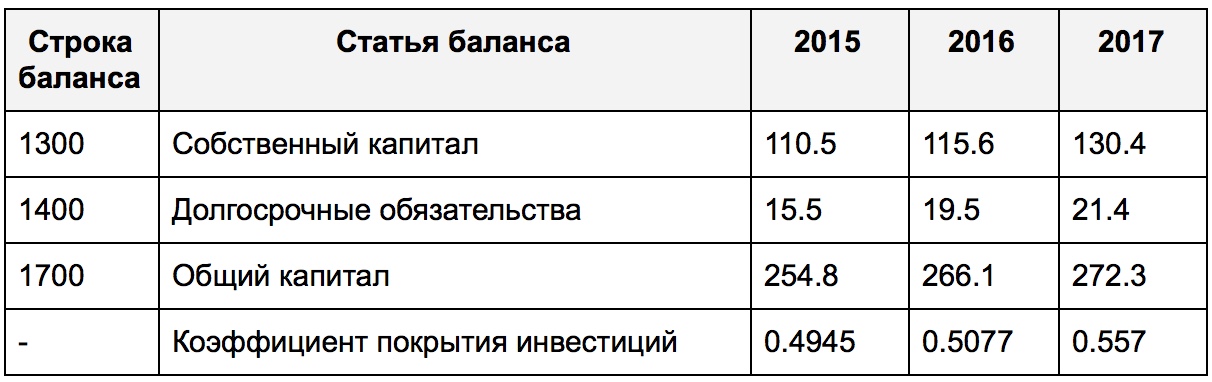

А теперь проведем тот же самый анализ в отношении небольшого торгового посредника ООО “Кран и Ковш”:

Выводы: Стабильные источники финансирования (собственный капитал и долгосрочные задолженности) составили лишь 49-56% совокупного капитала компании на протяжении 3 лет деятельности. Полученные значения КПИ говорят о том, что ООО “Кран и Ковш” осуществляет хозяйственную деятельность при высоком уровне риска. Большие суммы из бюджета расходуются на исполнение краткосрочных обязательств (а именно, на погашение “тела” кредитов с коротким периодом возврата и процентов по ним). Наблюдается увеличение объема собственных средств и заемных денег по кредитам, срок выплаты которых превышает 12 месяцев.

Общий вывод: Показатели обоих анализируемых предприятий несравнимы с нормативными значениями КПИ, значит, у обоих компаний имеется определенный риск банкротства в перспективе. Это типично для российского предпринимательства, т.к. банковские учреждения, страхуя себя от невыплаты займов, выдают заемщикам краткосрочные кредиты чаще, чем кредиты на длительный срок. Вероятно, во время экономического кризиса 2014-2015 годов ООО “Супер Строй” и ООО “Кран и Ковш” оформили краткосрочные займы, но в следующие 2 года положение их улучшилось. Однако, наибольшей финансовой стабильностью отличается все-таки крупный производитель строительной техники.

Пример расчета КПИ в инвестиционных целях

В Москве открывается современный ресторан и автопредприятие. Перед инвестором стоит выбор — куда инвестировать свободные средства, чтобы получить наибольшую выгоду. Основные сведения о финансировании деятельности этих двух компаний на этапе открытия представлены в таблице ниже:

| Вложения в молодое предприятие | Сумма для ресторана (тыс. руб.) | Сумма для автопредприятия (тыс. руб.) |

| Владельцы оформили банковский кредит с продолжительным сроком выплат | 6 000 | 6 000 |

| Основной капитал заведения (помещение, мебель, инструменты, оборудование и др.) | 24 000 | 32 000 |

| Собственный капитал (вложения собственников) | 10 000 | 24 000 |

| Всего необходимо финансовых вложений для открытия | 16 000 | 20 000 |

Из анализа показателя для нового ресторана становится видно, что КПИ далек от оптимальных значений. А вот показатели для автопредприятия более чем оптимистичные. Поэтому инвестор решает вложить средства в открытие автопредприятия, т.к. такой выбор менее рискован.

Ответы на часто задаваемые вопросы по теме “Коэффициент покрытия инвестиций”

Вопрос: Применяется ли коэффициент покрытия инвестиций при оценке вероятности банкротства?

Ответ: Да, КПИ рассчитывается в том числе и для оценки вероятности банкротства и провала бизнес-идеи. Как правило, с этой целью данный индикатор вычисляется вкупе с показателем текущей ликвидности.

Вопрос: Результат какого анализа будет точнее — исследования коэффициента покрытия инвестиций обособленно или изучения КПИ вкупе с какими-либо другими показателями?

Ответ: Анализировать коэффициент покрытия инвестиций предпочтительно вместе с коэффициентами платежеспособности и ликвидности.

Коэффициент покрытия инвестиций

Коэффициент покрытия инвестиций – это финансовый коэффициент, показывающий, какая часть активов организации финансируется за счет устойчивых источников: собственных средств и долгосрочных пассивов. Другое название показателя – коэффициент долгосрочной финансовой независимости.

Расчет коэффициента покрытия инвестиций

Коэффициент покрытия инвестиций = (Собственный капитал+F1[1400])/F1[1600],

где

Собственный капитал = сумме раздела Баланса «Капитал и резервы» плюс задолженность учредителей по взносам в уставный капитал;

F1[1400] – строка баланса «Итого долгосрочные обязательства»;

F1[1600] – итого Баланс (т.е. общая сумма активов организации).

Нормальное значение показателя

Если коэффициент близок к 1 или больше, это говорит о полном покрытии долгосрочных вложений в деятельность предприятия собственными средствами и заемными средствами с длительным сроком возврата. При значении менее 0,7-0,8 возможно ситуация, при которой организация не сможет рассчитаться с кредиторами по той причине, что использовала краткосрочные займы и привлеченные на короткие сроки денежные средства для покупки внеоборотных активов (зданий, оборудования и т.п.), которые принесут денежную отдачу позже. В таком случае инвестору следует проанализировать другие показатели платежеспособности на предмет устойчивости финансового положения организации.

Что такое коэффициент покрытия активов

Коэффициент покрытия – это группа значений, дающих представление о реальной ликвидности субъекта в разных направлениях его деятельности. Представляет собой соотношение между активами фирмы и совокупностью ее задолженностей.

Что собой представляет коэффициент покрытия

Коэффициент покрытия – значение, отображающее способность предприятия оплачивать долги с помощью средств, которые находятся в распоряжении субъекта. То есть это параметр, свидетельствующий о платежеспособности. Расчетные значения позволяют понять, какую часть активов требуется истратить для покрытия задолженности.

Для определения коэффициента нужны сведения об имеющихся наличных и материальных активах. Нематериальные активы в расчет не берутся. Коэффициент равен соотношению текущих средств к текущим пассивам. Все нужные данные можно взять из бухгалтерского отчета.

Чем больше коэффициент, тем выше уровень платежеспособности компании. Значение подтверждает, что даже при реализации капитала в срочном порядке часть его останется.

Функции коэффициента покрытия

Определение коэффициента служит этим целям:

- Установление платежеспособности фирмы в рамках реализации запасов субъекта и погашения краткосрочных дебиторских задолженностей.

- Отслеживание инвесторами актуальных успехов фирмы.

- Проведение оценки риска банкротства.

- Выявление способности организации выплачивать задолженности в рамках одного производственного цикла. Под последним понимается отрезок времени, который нужен для производства и реализации одной партии продукции.

- Способность справляться с имеющимися обязательствами с помощью имеющихся активов (дебиторские задолженности, запасы и наличные).

- Получение требуемых сведений о качестве организации операционного цикла.

- Возможность быстро превращать произведенную продукцию в наличность.

- На основании значений, полученных в результате расчетов, можно определить объем оборотных средств.

- Отображение уровня финансовой стабильности.

Коэффициент покрытия – это значение, знать которое полезно и инвесторам, и управленцам. Если коэффициент покажет, что есть проблемы со своевременным погашением дебиторских задолженностей и сроком оборачиваемости запасов, возникает повышенный риск возникновения проблем с ликвидностью.

Как рассчитать коэффициент покрытия

Коэффициент представляет собой соотношение активов к суммарным обязательствам фирмы. Из активов предварительно вычитаются нематериальные активы, краткосрочные обязательства, займы. Формула для расчетов:

Кпа = (А – НМА – КО) / (ДО + КО).

В формуле использованы эти параметры:

- А – активы.

- НМА – нематериальные активы.

- ДО – обязательства, которые нужно погасить в сроки больше года (долгосрочные).

- КО – обязательства, которые нужно погасить в сроки до года (краткосрочные).

Также можно воспользоваться этой формулой:

КП = Оборотные средства/Текущие задолженности.

Оборотные средства – это:

- Наличность, имеющаяся в кассе или на банковском счете.

- Эквивалент денег (активы, которые можно быстро продать).

- Дебиторские задолженности (учитываются резервные средства, направляемые на погашение безнадежных долгов).

- Общая стоимость запасов товарно-материальных ценностей. Учитываемые ТМЦ должны быстро оборачиваться в рамках года.

- Прочие оборотные средства. К примеру, это акции и облигации, планируемые траты.

Текущие обязательства – это:

- Требования бюджетных субъектов и поставщиков, которые пока не были погашены.

- Кредиты, по которым нужно рассчитаться в сжатые сроки.

- Прочие текущие пассивы.

Чем точнее будут проведенные расчеты, тем точнее будет результат.

Коэффициент покрытия оборотных средств

Коэффициент покрытия ОС собственными средствами – значение, отображающее долю текущих активов, которые покрываются своими средствами, оставшимися после вклада во внеоборотные активы. Показатель определяется по этой формуле:

(Строка 1300 – строка 1100) / Строка 1200.

Все значения берутся из бухгалтерского баланса. Нормативное значение составляет 0,1. Имеет смысл следить за изменениями показателя, то есть наблюдать его в динамике. Изменение значения позволяет сделать соответствующие выводы:

- Значение выше нормы – возможность профинансировать большое количество оборотных активов.

- Значение ниже нормы – остаток своих средств не покрывает большее количество оборотных средств.

- Значение увеличивается – позитивный признак.

- Значение уменьшается – негативный признак.

Точное значение параметра зависит от конкретных условий.

Значения полученного коэффициента

Чем выше показатель коэффициента, тем выше платежеспособность субъекта и финансовая стабильность. Однако очень высокий показатель не является однозначно положительным признаком. Повышенный коэффициент обозначает, что ликвидные активы применяются неэффективно. Он свидетельствует, что у фирмы есть много запасов (деньги на расчетных счетах, краткосрочные финансовые вклады, дебиторские долги), однако они не работают. Рассмотрим все значения коэффициентов:

| Значение коэффициента | Финансовое положение компании |

|---|---|

| Коэффициент меньше 2 | У компании возникают проблемы при погашении своих долгосрочных и краткосрочных обязательств. Повышенный риск банкротства. |

| Коэффициент больше 2 и меньше 3 | Средняя платежеспособность субъекта. Хорошее соотношение активов и пассивов. Низкий уровень банкротства. |

| Коэффициент больше 3 | Средняя платежеспособность субъекта. Хорошее соотношение активов и пассивов. Низкий уровень банкротства. |

Это самая приблизительная расшифровка коэффициентов. Точная зависит от специфики деятельности предприятия. Для сравнения можно обратить внимание на среднеотраслевые показатели. Также имеет смысл проводить анализ в динамике. То есть коэффициент покрытия нужно рассчитывать регулярно, а затем требуется сравнивать между собой текущие и предыдущие показатели.

СПРАВКА! Коэффициент покрытия не отражает в полной мере результаты деятельности предприятия. Для полноценного анализа нужно также определять коэффициенты ликвидности и платежеспособности.

К СВЕДЕНИЮ! Оптимальным значением для разных отраслей считается от 1,5 до 2,5. Величина эта изменяется в зависимости от отрасли, рыночных условий и прочих показателей.

Преимущества и недостатки использования коэффициента

Коэффициент покрытия используется множеством компаний. Он обладает следующими преимуществами:

- Доступность и легкость расчетов.

- Все сведения, используемые в формулах, присутствуют в открытом доступе.

- Оценка верности формирования структуры баланса.

- Получение общих сведений о финансовой устойчивости субъекта.

- Эффективный экспресс-анализ.

Однако у коэффициента есть и минусы:

- Отображение сведений только на отчетную дату.

- Иногда нужны дополнительные сведения (к примеру, управленческая отчетность, пояснения к бухгалтерскому балансу).

- Невозможность получить полную информацию об устойчивости.

Использование рассматриваемого коэффициента в комплексе с остальными значениями позволяет составить общее представление о финансовом состоянии фирмы.

Источник https://finzz.ru/koefficient-pokrytiya-investicij-formula-raschet-po-balansu.html

Источник https://www.audit-it.ru/finanaliz/terms/solvency/koeffitsient_pokrytiya_investitsiy.html

Источник https://assistentus.ru/vedenie-biznesa/koefficient-pokrytiya-aktivov/