Как рассчитывать доходность инвестиций, чтобы зарабатывать больше

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Двоеточием в Excel указывают интервалы, чтобы не прописывать каждую ячейку вручную, а точкой с запятой отбивают друг от друга значения

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время вырос S & P 500 Real Time Price, 10 января 2021 года — 3 сентября 2021 года / Yahoo Finance на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёс S&P 500 Real Time Price, 10 января 2021 года — 3 сентября 2021 года / Yahoo Finance 30,3% годовых за тот же период в 2021 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не сможет ответить точно. Но можно хотя бы попытаться оценить этот показатель с помощью исторической доходности.

Итак, инвестор заработал 18,66% годовых в 2021 году. Он изучил доходность своих активов за предыдущие 5–10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем всё повторится. Тренды в экономике меняются, компании попадают под жёсткое регулирование, и всегда есть угроза кризиса.

Но инвестор всё учёл и предполагает, что в следующие 10 лет доходность сохранится на среднем уровне.

Деньги инвестора остаются на счету, потому что он копит на квартиру детям. Все полученные дивиденды человек реинвестирует обратно. В этом случае подключается магия сложного процента:

| Сумма на счёте, рубли | Доходность | Годовая прибыль, рубли | |

| 2022 | 90 400 | 13% | 10 400 |

| 2023 | 102 152 | 13% | 11 752 |

| 2024 | 115 431,76 | 13% | 13 279,76 |

| 2025 | 130 437,89 | 13% | 15 006,13 |

| 2026 | 147 394,81 | 13% | 16 956,92 |

| 2027 | 166 556,14 | 13% | 19 161,33 |

| 2028 | 188 208,44 | 13% | 21 652,30 |

| 2029 | 212 675,54 | 13% | 24 467,10 |

| 2030 | 240 323,36 | 13% | 27 647,82 |

| 2031 | 271 565,39 | 13% | 31 242,03 |

Если бы инвестор каждый год забирал прибыль и вновь вкладывал ту же сумму, то за 10 лет заработал бы 104 000 рублей. Но действия принесли ему 191 565 рублей — почти вдвое больше. Это называется сложным процентом, или капитализацией процентов.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Как учитывать налоги от инвестиций

Налоги за инвестора в России платит брокер — поэтому можно даже не сразу заметить, что их списали. Но полезно всё-таки знать, сколько придётся отдать государству. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или пай ETF куплены больше трёх лет назад, то можно НК РФ, статья 219.1 «Инвестиционные налоговые вычеты» смело их продавать и не платить налог на прибыль. Допустим, инвестор с планами на квартиру, которую он хочет купить через 10 лет, может вложиться и не волноваться, что обязательные отчисления повлияют на доходность.

Но если активы придётся продавать раньше, то налог с них всё-таки удержат — 13%. Кроме тех случаев, когда инвестор зафиксировал убыток: продал дешевле, чем купил. Если прибыль есть, то налог нужно заплатить НК РФ, статья 214.1 «Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами» , но только с разницы между покупкой и продажей.

Например, инвестор приобрёл акции компании «Первая» за 80 000 рублей, а в следующем году продал их за 100 000. За обе операции он отдал 0,3% комиссии брокеру, что тоже учитывается при расчётах. Заплатить придётся столько:

(100 000 − 300 − 80 000 − 240) × 0,13 = 2 529,8 рубля

Помимо этого, предстоят отчисления государству по дивидендам и купонам, тот же подоходный взнос в 13%. Допустим, дивиденды компании «Первая» составили 7 000 рублей — с инвестора удержат 910, что тоже отразится на доходности.

С учётом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь вложение в индекс S & P 500 с годовой прибылью в 30,3% выглядит ещё более разумным. Хотя и это значение будет немного меньше — из‑за комиссий фондов и налогов.

Как заработать на росте рынка недвижимости

Последние несколько лет я слежу за динамикой цен на недвижимость в Москве. Сначала я отслеживала варианты, когда приценивалась к покупке квартиры для своей семьи и рассчитывала необходимую сумму для первоначального взноса. Накопив, начала мониторить рынок на предмет наличия подходящих вариантов. После покупки я по привычке продолжала проверять цены и радовалась удачно выбранному моменту, ведь цены начали расти быстрее. Потом мы даже подсказывали друзьям различные нюансы и изучали рынок недвижимости вместе с ними.

В итоге у меня сформировалось представление о текущей ситуации на рынке и о том, что в ближайшее время он продолжит расти. Купить ещё одну квартиру возможности не было, а заработать на своём предположении хотелось. Поэтому я решила поискать на бирже, какие есть варианты для инвестиций в недвижимость. Так я нашла акции компании «ПИК» и решила попробовать заработать на их росте.

ПАО «ПИК СЗ» (PIKK) — российская девелоперская и строительная компания со штаб-квартирой в Москве. Крупнейший девелопер России.

Что из этого вышло

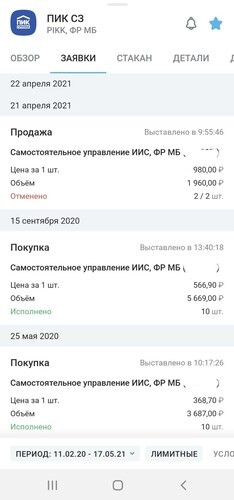

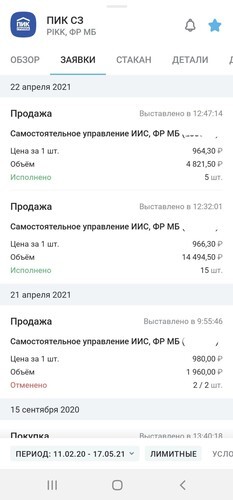

Первые несколько акций я купила в мае 2020 г. и ещё несколько докупила в сентябре того же года, а продала бумаги и зафиксировала прибыль — в апреле 2021 г.

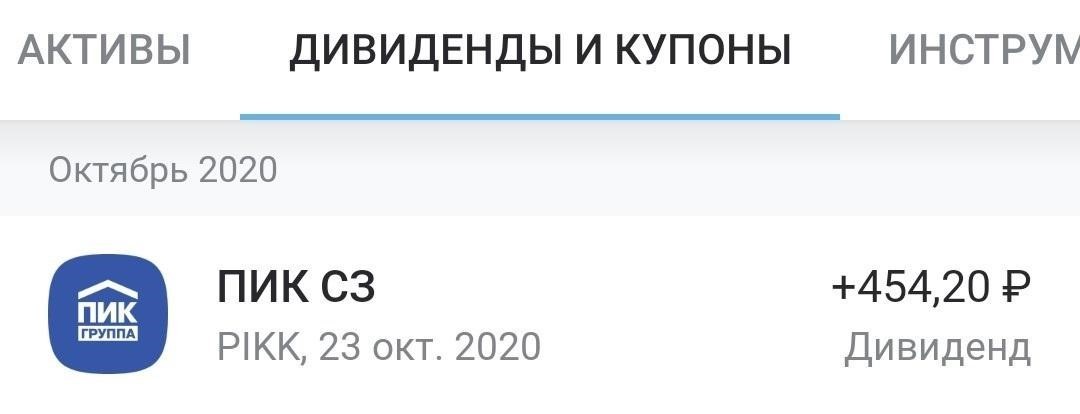

За время владения акциями мне были выплачены дивиденды.

- общая цена покупки акций — 9 356 руб.,

- общая цена продажи акций —19 316 руб.,

- дивиденды — 452,2 руб.,

- прибыль — 10 403,2 руб. (111%).

Если посмотреть статистику, то с мая 2020 г. по май 2021 г. цена за квадратный метр в московской новостройке выросла в среднем на 29%.

Про налоги

Поскольку акции были в собственности менее трёх лет, с полученной после их продажи прибыли нужно заплатить налоги. Но я покупала бумаги не на обычный брокерский счёт, а на ИИС (индивидуальный инвестиционный счёт).

Поэтому если вы выбрали вычет на доход (налоговый вычет тип Б), то вам не придётся платить налог с прибыли даже при столь краткосрочном владении акциями.

Если вы выбрали вычет на взносы (тип А), то налог с этой прибыли будет удержан. Но вы можете повысить доходность от операций на ИИС, оформив положенный налоговый вычет.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание. И не забудьте подписаться на нашу рассылку, иначе пропустите самое важное и интересное!

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как я заработал 117% годовых на инвестиционной квартире в 2020 году

К 2020 году мы накопили 735 305 Р — и задумались, куда их вложить.

У меня трое детей и ипотека. Когда образовался излишек свободных средств, нужно было решить, что мы будем делать: погашать ипотеку или вкладывать их куда-то .

Расскажу, какие варианты я рассматривал и как смог увеличить накопления на 117% за год.

Какие были варианты

Мы многодетная семья из Петербурга. В начале 2019 года у нас родился третий ребенок, поэтому к началу 2020 мы получили государственные выплаты. В общей сложности вышло 735 305 Р . Если кратко, в эту сумму вошли прямые пособия, президентские выплаты на ипотеку и льготы на коммуналку.

Как ответственный отец, я решил стать частным пенсионным фондом для своей семьи. Хотелось сохранить и приумножить эти деньги, чтобы потом, например, обеспечить детей недвижимостью. Ведь государство выделило эти средства именно на детей, поэтому более целевое их расходование сложно было придумать.

Мои родители были бы в ужасе от такой идеи: при долге больше миллиона я собирался использовать свободные деньги не для погашения, а для инвестирования. Но мне ближе точка зрения минфина США, который считает, что долги нужно обслуживать, а не гасить.

График роста госдолга США из Википедии очень ярко иллюстрирует, что думает министерство финансов крупнейшей экономики мира о наращивании долгов

График роста госдолга США из Википедии очень ярко иллюстрирует, что думает министерство финансов крупнейшей экономики мира о наращивании долгов

Я считаю, что, пока дают в долг на хороших условиях, лучше больше занимать, а не больше экономить. При этом свободные деньги стоит вкладывать в развитие. Об этом писал и Т—Ж — в уроке про балансовый отчет курса «Как заработать на акциях»:

«У компании может быть пугающе большой долг, но выплачивать его нужно не в следующем году, а в течение 30 лет, так что для бизнеса это не проблема».

В моем случае компания — это моя семья.

Я прикинул в теории варианты вложений и сравнил их. Вот между чем я выбирал:

- классические банковские вклады;

- покупка недвижимости, чтобы потом ее сдать в аренду, — но с моими 700 тысячами я мог купить в лучшем случае комнату;

- покупка новостройки в ипотеку по хорошей ставке;

- вложения в акции. На самом деле такой вариант я не рассматривал, потому что не очень в этом разбирался, но в статью его добавил — для наглядности.

Я сравнивал эти варианты по четырем параметрам.

Порог входа: от какой суммы есть смысл инвестировать. Депозиты и акции — самые удобные, в них можно входить с любой суммой. Комнаты в Санкт-Петербурге стоят от 1 млн рублей. В новостройку с учетом ипотеки можно было войти от 500 тысяч.

Доходность — ее я измерял в процентах годовых, чтобы удобно было сравнивать с классическим инструментом — банковским вкладом.

Центробанк на конец 2019 года насчитал среднюю ставку 6%, но в относительно надежном банке она была бы еще ниже.

При пессимистичном варианте комнату, купленную за 1 700 000 Р в коммуналке в центре, можно было бы сдать за 10 000 Р в месяц. Дороже вряд ли бы получилось, потому что на окраинах за 15 000 Р можно было снять уже целую квартиру. Коммунальные услуги оплачивали бы арендаторы, и приносила бы комната таким образом 7% годовых.

В акциях я смело взял для себя прибыльность портфеля Уоррена Баффетта, которую посчитали на vc.ru, — 20%.

Рост цен на питерские новостройки за 2019 год я взял с сайта «Бюллетень недвижимости». Согласно их отчетности, квадратный метр новостроек в Петербурге с января по декабрь 2019 года подорожал с 108 000 до 118 000 Р . Это чуть больше 9% годовых.

График с сайта «Бюллетень недвижимости» показывает рост цен на недвижимость в Петербурге с 2016 по 2021 год

График с сайта «Бюллетень недвижимости» показывает рост цен на недвижимость в Петербурге с 2016 по 2021 год

Страховка — возможность вернуть средства в случае форс-мажора. Банковский вклад застрахован, поэтому я мог бы получить свои деньги обратно.

По новостройкам ситуация со страховкой тоже стала лучше: с лета 2019 года заработала система эскроу-счетов. Ее суть в том, что деньги, которые вы отдаете застройщику, теперь хранятся на счетах не застройщика, а банка. И в случае банкротства застройщика эти деньги вам вернутся.

Комнату в коммуналке можно продать — и деньги вернутся, тут вроде бы все прозрачно. Теоретически она может подешеветь, но вряд ли сильно. Кстати, уже в 2021 году комнаты в коммуналках резко подорожали вслед за новостройками. Об этом, например, писали в РБК.

Незастрахованными были только акции.

Доступ к деньгам — возможность быстро и без потерь вынуть деньги из актива в случае необходимости. С банковским вкладом это возможно, но вы потеряете проценты. При досрочном расторжении фактически вернут только тело вклада.

В недвижимости процесс продажи долгий, получить средства быстро практически невозможно.

А вот акции для быстрого вывода денег подходят лучше всего — но непонятно, насколько удачный момент будет, когда потребуются деньги: вдруг рынки упадут.

Таблица сравнения вариантов моих вложений

| Депозит | Комната | Новостройка | Акции | |

|---|---|---|---|---|

| Порог входа | 10 000 Р | 1 000 000 Р | 500 000 Р | 10 000 Р |

| Доходность | 6% | 7% | 9% | 20% |

| Страховка | Есть | Де-факто есть: хоть как таковой страховки и нет, с комнатой вряд ли что-то случится | Эскроу | Нет |

| Быстрый доступ к средствам | Есть, но с потерей процентов | Нет | Нет | Есть |

| Итог | + | + | ++ | +++ |

По итогам сравнения я решил вложиться в новостройки. Подкупило введение системы эскроу-счетов и очень выгодная процентная ставка: можно взять длинные регулярно дешевеющие деньги в большом количестве на 20—30 лет по ставке меньше 5%. До этого момента в нашей стране я таких предложений не встречал.

Как видно из таблицы, если бы я рассматривал в тот момент акции, вложился бы в них.

Если говорить о сложном проценте, то в новостройках помимо стандартного удорожания на 9% в год были еще два фактора:

- Должно было подорожать тело кредита: 9% (подорожание новостроек) − 4,5% (проценты по кредиту) = чистые 4,5% на заемный капитал в 4 млн рублей.

- А еще, как правило, квартиры дополнительно дорожают в процессе стройки. Я взял консервативную оценку в 10%.

Но прогнозировать это было сложно, и я решил считать по факту, через год.

Насколько стоит доверять прогнозам специалистов

Ситуация на рынке в феврале 2020 года была пессимистичной: несмотря на введение эскроу-счетов предыдущим летом и снижающиеся ставки, ажиотажа не наблюдалось и все аналитики в один голос утверждали, что рынок ждет если не падение, то стагнация.

«Жилье в приближающемся году будет неуклонно дорожать, а вот спрос на квартиры понизится», — сообщали в группе компаний «Прок».

«С вводом эскроу-счетов в июле 2019 года ряд девелоперов просто перестанет продавать квартиры на ранних стадиях готовности. Интерес инвесторов к таким проектам будет соответственно угасать», — уверяли на сайте spbhomes.ru.

«В первые месяцы года сделки с недвижимостью в России совершались в большом количестве, но уже во втором полугодии наблюдалось падение продаж… Есть вероятность, что в ближайшее время цены на недвижимость перестанут расти, а рынок новостроек может просесть еще», — подтверждали в блоге «Домклика».

«По сравнению с прошлым годом количество сделок в мае упало на 30%, а в июне и июле — на 20%. При этом цены на недвижимость выросли примерно на 10—12% , а объем предложений по России с декабря по июль увеличился на 20—22% . Это рекордный рост объема и предложения, но для рынка такая ситуация нонсенс — падение спроса на фоне роста предложения и цен», — подытоживал «Этажи журнал».

Ни про ковид, ни про политику тогда еще ничего не было известно. Зато я прекрасно понимал, что деньги под подушкой съест инфляция.

Выбор застройщика

До 2020 года я скептически относился к новостройкам: меня пугала вероятность, что дом не достроят, а деньги уйдут в карманы руководству застройщика. Но ситуация изменилась, и я начал присматриваться к таким объектам. Вот что для меня имело значение.

Эскроу-счета. Главным и основным триггером стало введение системы эскроу-счетов летом 2019 года. Пусть квартиры и подорожали, но теперь я был уверен, что первоначальный взнос, который я отнес застройщику, в случае форс-мажора вернется. И лежать он будет не на счете застройщика, а в моем банке. А если что-то случится, деньги из застройщика буду выбивать не я с пикетом у офиса, а сам банк — у него, думаю, возможностей побольше.

Поэтому я сразу исключил из выборки все объекты, которые не работали с эскроу, — то есть дома, которые застройщик мог достраивать по старым правилам по 214-ФЗ , так как получил разрешение на строительство прежде, чем законодательство изменилось.

Сейчас новостроек, которые достраиваются не по эскроу-счетам, все меньше и меньше, скоро они исчезнут совсем.

Ликвидность. Нужно было выбрать то, что затем можно продать. Сдавать недвижимость невыгодно, это видно из таблички, в которой я сравниваю инструменты для инвестирования. Кроме того, сдача недвижимости — это, по сути, вторая работа, а не пассивный доход. Это я прекрасно усвоил, сдавая загородный дом во время пандемии.

Прибыль приносит покупка и продажа недвижимости. При аренде нужно больше работать руками, при купле и продаже — головой, а премия за работу во втором случае больше.

Я нашел несколько локаций с крупными массивами новостроек, которые попадали по бюджету в мой первоначальный взнос, и сформулировал несколько пунктов, по которым сравнивал районы.

Городская прописка. Это важно для людей, которые покупают недвижимость. Многие готовы за это переплатить или в принципе не рассматривают локации с областной пропиской. Поговаривают, в области есть проблемы с медициной, школами, а ближайший МФЦ может быть в 30 километрах.

Метро. Тут все понятно: чем ближе к метро, тем выше ликвидность.

Рост стоимости квадратного метра с февраля 2019 по февраль 2020. Эти данные я смотрел на сайте bn.ru, выкладки в среднем по городу приведу дальше в статье.

Расположение по отношению к кольцевой автодороге. Квартиры внутри КАД продавались лучше, чем снаружи. Для меня это парадокс: возьмем, например, Шушары. Это район, где есть метро, пусть и далеко, есть городская прописка, но расположен он за КАД — и поэтому считается менее престижным, чем Кудрово, район с областной пропиской, который расположен внутри КАД.

Застройщик — самый спорный пункт. Я исходил из репутации застройщика в интернете и количества сданных домов: компания, сдавшая уже 40—50 домов , надежнее, чем та, что строит всего лишь пятый дом.

Особняком для меня стояли Шушары: там городские власти выкупают жилье для социальных программ и расселения коммуналок. Вероятность того, что не достроят дом, в котором квартиры выкупают городские власти, невелика.

В самом начале 2020 года в Шушарах были сданы еще четыре «социальных» дома, о них даже писал «Деловой Петербург»

Про Мурино я слышал от знакомых несколько историй о построенном, но не сданном в эксплуатацию доме.

Сравнение комплексов по ликвидности

| Кудрово | Мурино | Парнас | Шушары | Комендантский проспект | |

|---|---|---|---|---|---|

| Прописка | Область | Область | Город | Город | Город |

| Метро | 2 км | 300 м | 700 м | 3 км | 1 км |

| Рост стоимости квадратного метра | 9% | 9% | 5% | 11% | 11% |

| Расположение по отношению к КАД | Внутри | Снаружи | Внутри | Снаружи | Внутри |

| Застройщик | Обычный | Не очень | Надежный | Надежный | Обычный |

По совокупности критериев победил Парнас — по всем параметрам, кроме роста стоимости квадратного метра, он был в лидерах, а риск в инвестициях не лучшая стратегия.

Район известен своей плотной застройкой, за что его часто критикуют, но в городе почти все районы с такой застройкой.

Из плюсов там городская прописка, своя станция метро и «Икея» в пешей доступности — по крайней мере от того места, где я купил квартиру. Сам район находится внутри КАД.

Из минусов — соседство с промзоной и, как ни странно, та же кольцевая: на въезде и выезде из района постоянно пробки. Но выездов три, а не один, как бывает в других спальниках. Еще к минусам можно отнести отсутствие парков, детских садов и поликлиник: район новый, запланированную инфраструктуру еще не успели построить. Но когда достроят, должно стать неплохо.

Еще мне было удобно туда ездить: та же ветка метро, без пересадок. Такого принципа я придерживался и при покупке квартиры, и при строительстве загородного дома, чтобы всегда иметь возможность быстро и удобно добраться до объекта на общественном транспорте.

Как победить выгорание

Выбор планировки и отделки

Количество комнат. Я посоветовался с друзьями и пришел к выводу, что две однокомнатные квартиры лучше одной трешки: чем дешевле объект, тем сильнее он дорожает и тем легче продается.

Но банк отказался разбить одобренную мне сумму на два объекта. Пришлось искать такую квартиру, чтобы разом использовать всю сумму. Впрочем, мне все равно не хватало первоначального взноса на две однушки или студии — пришлось бы где-то занимать.

Отделка. Сам я жить в квартире не планировал, поэтому стремился свести траты времени и денег на этот бизнес-проект к тем, что требуются на открытие депозита, то есть к минимальным. Из этих соображений я выбирал квартиру подороже, но с полной отделкой от застройщика — чтобы нужно было только мебель расставить.

Процесс покупки

Я позвонил застройщику и договорился о встрече. В назначенное время приехал в офис, он находится там же , где и стройка, — у метро «Парнас». Полчаса я слушал рассказы о других отличных вариантах и дешевом паркинге. А потом выяснилось, что оформлять покупку надо не здесь.

Но я хотя бы забронировал выбранный объект — двушку, которую называют евротрешкой из-за объединенной кухни-гостиной.

Так выглядит план квартиры, которую я купил. Просто мечта: две спальни, общая гостиная, раздельный санузел и балкон! И все это умещается меньше чем на 50 м². Источник: сайт ЖК «Северная долина»

В офисе продаж мне показали планировку вживую: можно было пройтись по комнатам, постучать головой о низкие потолки — о, этот снобизм жителей старого фонда! — заглянуть в санузлы и посидеть на кухне, в общем, ощутить себя на месте будущего покупателя именно в той отделке, что обещает застройщик. И поразмышлять, готов ли я, как будущий покупатель, заплатить на 5% годовых больше за квартиру в ипотеку? Вроде бы готов.

После бронирования меня связали с менеджером из головного офиса. Она попросила контакты менеджера в банке, где у меня уже был одобрен кредит, и они напрямую все обсудили. От меня потребовалось только нотариальное согласие супруги на покупку — я в очередной раз задумался, когда мы уже заведем брачный договор и перестанем кормить этих нотариусов.

В итоге я купил квартиру с такими параметрами:

- стоимость — 3 742 000 Р ;

- ипотечный кредит — 2 994 000 Р ;

- первый взнос — 748 000 Р ;

- процентная ставка — 5,3%;

- платеж в месяц — 16 661 Р ;

- стоимость 1 м² — 83 250 Р .

График моих платежей по кредиту

| Процентный период | Дата платежа | Ежемесячный платеж | Погашение основного долга | Погашение процентов | Остаток основного долга |

|---|---|---|---|---|---|

| 1 | 30.04.2020 | 18 828,42 Р | 3656,45 Р | 15 171,97 Р | 2 990 277,03 Р |

| 2 | 01.06.2020 | 16 661 Р | 3670,45 Р | 12 990,55 Р | 2 986 606,58 Р |

| 3 | 30.06.2020 | 16 661 Р | 3253,91 Р | 13 407,09 Р | 2 983 352,67 Р |

| 4 | 31.07.2020 | 16 661 Р | 3700,06 Р | 12 960,94 Р | 2 979 652,61 Р |

| 5 | 31.08.2020 | 16 661 Р | 3285,13 Р | 13 375,87 Р | 2 976 367,48 Р |

| 6 | 30.09.2020 | 16 661 Р | 3299,87 Р | 13 361,13 Р | 2 973 067,61 Р |

| 7 | 02.11.2020 | 16 661 Р | 3745,22 Р | 12 915,78 Р | 2 969 322,39 Р |

| 8 | 30.11.2020 | 16 661 Р | 3331,50 Р | 13 329,50 Р | 2 965 990,89 Р |

| 9 | 31.12.2020 | 16 661 Р | 3774,99 Р | 12 886,01 Р | 2 962 215,90 Р |

| 10 | 01.02.2021 | 16 661 Р | 3363,40 Р | 13 297,60 Р | 2 958 852,50 Р |

| 11 | 01.03.2021 | 16 661 Р | 3342,12 Р | 13 318,88 Р | 2 955 510,38 Р |

| 12 | 31.03.2021 | 16 661 Р | 4644,13 Р | 12 016,87 Р | 2 950 866,25 Р |

| 13 | 30.04.2021 | 16 661 Р | 3377,39 Р | 13 283,61 Р | 2 947 488,86 Р |

| 14 | 31.05.2021 | 16 661 Р | 3821,25 Р | 12 839,75 Р | 2 943 667,61 Р |

В день сделки я приехал с первоначальным взносом в офис застройщика, подписал ДДУ, забрал договор и поехал в банк.

В банке мне открыли счет, куда перевели сумму кредита, я внес в кассу наличными первоначальный взнос — и деньги ушли в банк застройщика. Я получил на руки кредитный договор и уже с ним, а также с доверенностью и ДДУ еще раз поехал в офис застройщика, чтобы отдать документы на регистрацию. Вся процедура заняла у меня полный рабочий день.

Приятный бонус, который выяснился в процессе покупки, — пока дом не построен, квартиру не надо страховать. Таким образом, я сэкономил на страховке 22 427 Р в год: столько стоила бы страховка моей квартиры на вторичном рынке при аналогичной сумме ипотеки.

я сэкономил на страховке

Зарегистрированный в Росреестре ДДУ мне выдали через месяц. Теперь я должен был ждать постройки дома и платить по графику.

Коронакризис и попытка продажи квартиры

2020 год внес коррективы в мои планы. Во время коронавирусного кризиса меня не уволили, но доход на основном месте работы просел. Зато я нашел сразу несколько новых источников дохода.

Кроме того, я начал резко резать расходы:

- Рефинансировал кредит на первую квартиру, снизив ежемесячный платеж в два раза — до 10 000 Р в месяц, а сейчас вообще подумываю о кредитных каникулах.

- На изоляции, пока было много времени, разобрался со своими многочисленными счетами на коммунальные услуги: у меня бывшая коммунальная квартира, каждый месяц я получаю 16 платежек. Успел посудиться с управляющей компанией и выставить ей существенный штраф. В общем, там, где было возможно, я старался снизить расходы и повысить инвестиционный денежный поток.

Не вложись мы в стройку в феврале 2020, за этот год деньги проели бы почти наверняка. А так — вынуть их было сложно, пришлось крутиться и что-то придумывать.

В октябре 2020 года я увидел, что квартира подорожала, и выставил ее на продажу за 5,4 млн рублей.

В интернете я прочитал, что, пока дом не сдан и ключи не получены, можно продать квартиру и не платить 13% налога на прибыль. Но консультация с моим налоговым инспектором эти надежды развеяла: налоги придется платить в любом случае.

Вообще, крайне всем рекомендую узнать имя своего налогового инспектора и обращаться к нему за разъяснениями по различным вопросам: это очень удобно. Инспекторы, по моему опыту, с радостью всех консультируют. Отдельную благодарность выражаю Петроградскому отделению ФНС Санкт-Петербурга

Из пяти интересующихся покупателей в октябре 2020 с двумя мы встретились. Один внес за квартиру залог — 30 000 Р , а потом пропал на десять дней. После этого он вышел на связь и сказал, что от покупки отказывается. На все это время я снимал объявление, так как у меня уже был залог. Решив, что это знак, я отложил продажу до лучших времен. Залог остался мне.

Мое объявление на «Авито». Я выставил квартиру за 5,4 млн, просмотров было немного, потому что предложений море, но спрос был стабильный

Как происходит продажа квартиры по переуступке

Я вернулся к идее продажи квартиры в марте 2021 года. Снова выставил объявление, на этот раз с ценой 5 500 000 Р . Я был готов уступить, лишь бы продать побыстрее. По сути, я продавал не живую квартиру, а лишь право получить ключи у застройщика. Но быстро продать не получилось.

В апреле у меня появилась покупательница. Это была женщина, которая разъезжалась с детьми: они разменивали большую квартиру на Комендантском проспекте с доплатой на две — для женщины и для ее дочери. 20 апреля 2021 года мы договорились о цене, оставалось оформить документы.

У покупательницы была в наличии вся сумма. Это немного сократило сроки заключения сделки: нам не пришлось ждать, пока банк одобрит ипотечный кредит. И все равно процедура продажи квартиры по переуступке показалась мне очень долгой.

Сначала мы пришли в наш банк и уточнили, можно ли продавать квартиру по переуступке — на юридическом языке это называется «договор цессии». Сделали мы это потому, что квартира находилась в ипотечном залоге у банка — нам в любом случае потребовалось бы его разрешение. Банк — «Дом-рф» , бывшее АИЖК, — был не против. У него было два требования:

- Все расчеты проводить через его отделение.

- Погасить ипотечный кредит до снятия обременения и перехода права к покупателю.

После этого мы обратились к покупательнице с вопросом, как ей удобнее. Она решила, что хочет нотариальный договор купли-продажи — это договор, заверенный у нотариуса, который позволяет минимизировать риски при сделке: нотариус проверяет, вменяем ли продавец, и ставит свою подпись. Оспорить такую сделку очень сложно. Также нотариус берется за составление самого договора купли-продажи квартиры по цессии и берет на себя услуги по подаче документов в Росреестр.

Для подготовки договора купли-продажи нотариус попросила меня заранее предоставить следующие документы:

- Договор долевого участия в строительстве между мной и компанией «Главстрой СПб».

- Кредитный договор между мной и банком «Дом-рф» .

- Приходники на зачисление первоначального взноса в банк от февраля 2020 года.

- Нотариальное согласие супруги на продажу квартиры по договору цессии — альтернативой может быть брачный договор.

- Справку из банка «Дом-рф» о том, что у меня нет задолженности по ипотечному кредиту и я не допускал просрочек. В ней должна быть указана сумма остатка задолженности.

- Справку из банка застройщика о том, что на эскроу-счете лежат средства в размере 100% от стоимости строящейся квартиры. Вот тут меня ждал сюрприз, потому что эскроу-счет у меня был открыт в другом банке: «Дом-рф» перечислил их в банк застройщика — «Газпромбанк». Мне пришлось идти в «Газпромбанк» за справкой о том, что деньги на эскроу-счете лежат и никуда не пропали. Эти деньги застройщик — «Главстрой СПб» — получит, только когда сдаст квартиру.

В назначенный день, 19 мая 2021 года, мы с покупательницей пришли в отделение банка. Покупательница полностью внесла оговоренную стоимость квартиры — 5 500 000 Р — в следующих пропорциях:

- 2 958 852 Р — на погашение моего ипотечного кредита. С этого дня мне не нужно было платить ипотеку по этой квартире.

- 2 541 148 Р — на аккредитив на свое имя, но в мою пользу. Деньги с этого счета я мог получить только после регистрации договора цессии в Росреестре и перехода прав собственности по ДДУ к новой владелице.

С двумя справками — о полном погашении кредита и об открытии аккредитива — мы пошли к нотариусу.

Нотариус прочитала нам договор цессии, выяснила, есть ли вопросы, поставила свои печати. Мы расписались в ее журнале. После этого она выдала нам договор купли-продажи для Росреестра и отправила нас обратно в банк — снимать обременение.

Я полностью закрыл кредит, но это еще не означало, что с квартиры снято обременение в пользу банка: требовалась отдельная процедура. Отдав договоры купли-продажи банку, мы уточнили сроки снятия обременения и стали ждать. Нам сказали, что это произойдет в течение 5—7 дней.

Через семь дней я позвонил в банк «Дом-рф» и спросил, сняли ли уже обременение с моей квартиры. Мне довольно резко ответили, что у банка на это есть до 30 календарных дней. Это меня очень расстроило, тем более что в отделении мне сообщали совсем другую информацию. Но на банк я повлиять не мог. Видимо, таким образом «Дом-рф» старается побольше заработать. Аккредитив в мою пользу открыт у них, но забрать его я не могу — и банк как может задерживает сроки: это же для него бесплатные деньги.

Смс о том, что с квартиры снято обременение, пришло 9 июня, то есть через три недели. Я пулей понесся за документами, забрал их у банка и отнес нотариусу. Нотариус снова отправила документы в Росреестр, но теперь уже на регистрацию квартиры без обременения на нового собственника. Квартира была зарегистрирована 16 июня, то есть через семь дней.

В общем, как выяснилось, снятие обременения в банке занимает гораздо больше времени, чем регистрация квартиры на нового собственника.

17 июня, получив документы о регистрации на нового собственника, мы пришли в банк «Дом-рф» с договором купли-продажи раскрывать аккредитив. Банк потребовал, чтобы при этом обязательно присутствовал и продавец, и покупатель. Я уже обрадовался, что сейчас мне отдадут деньги, но не тут-то было: аккредитив раскрыли, но дальше сообщили, что он должен «раскрываться» в течение одного рабочего дня — видимо, как хорошее вино. От меня в отделении потребовалось только показать паспорт операционистке. Непонятно, зачем было нужно мое присутствие.

18 июня я наконец-то пришел в отделение за своими деньгами, но тут выяснилось, что деньги надо было заранее заказать. Аргумент, что я заказывал их еще 19 мая, не возымел действия. Пришлось заказать деньги на следующий день.

20 июня я снова пришел за деньгами. Кассир удивленно спросил: «Вы что, всю сумму будете наличными снимать? У нас нет информации, что вы заказали всю сумму. А давайте мы вам 100 тысяч выдадим, а остальное на счет переведем в любой банк, какой скажете? Там комиссия не очень большая».

Тут я пришел в ярость. Мало того что банк месяц не отдавал мне мои деньги — собственником квартиры я уже не был, а денег так и не видел, — так мне еще и пытались навязать комиссию на пустом месте! Поговорив с кассиром на повышенных тонах, я получил на руки всю сумму и покинул отделение.

Так завершилась продажа нашей квартиры.

Считаем прибыль

Официально я продал квартиру 19 мая 2021 года за 5 500 000 Р .

В моем договоре купли-продажи квадратный метр этой квартиры стоил 83 250 Р . Ровно через год, в феврале 2021, в квартирах аналогичной планировки в моем доме квадратный метр стоил уже 125 500 Р . Сыграл роль и рост цен, и то, что стройка движется к завершению: согласно документам застройщика, построено уже 70%.

По этой метрике прибыльность — 50% годовых.

Но не будем забывать про магию сложного процента и кредитное плечо, которое нам так удачно предоставил банк.

Источник https://lifehacker.ru/dohodnost-investicij/

Источник https://journal.open-broker.ru/investments/kak-zarabotat-na-roste-rynka-nedvizhimosti/

Источник https://journal.tinkoff.ru/invest-kvartira/