Инвестиции как источник экономического роста и их социально-экономическая эффективность Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Коригова Молихан Мухмадовна, Шадринова Анастасия Сергеевна

Раскрыты понятие и сущность инвестиций, проанализированы и оценены проблемы инвестирования в российской экономике с целью достижения экономического роста России. Были использованы следующие методы исследования: наблюдений сравнения, метод обобщений и метод экспертных оценок. На основе различных точек зрения авторов к определению инвестиций и инвестиционного риска, представлена классификация инвестиционной привлекательности в региональном аспекте. На основании проведенного исследования сделаны выводы о том, что на сегодняшний день инвестиции являются составной частью ВВП и оказывают на его рост прямое влияние; в России происходит переход на новую модель развития экономики, ориентированную на активизацию инвестиционных процессов; реализуется множество программ по модернизации инвестиционной экономики страны, благодаря чему России удалось заметно улучшить свои показатели в мировом рейтинге стран; проводимая государственная инвестиционная политика даёт положительные результаты, о чём свидетельствует приведенная в статье статистика.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Коригова Молихан Мухмадовна, Шадринова Анастасия Сергеевна

Формирование новых методов и инструментов управления инвестиционной банковской деятельностью в условиях мирового экономического кризиса

Анализ проблем и методические аспекты инвестиционного банковского кредитования в условиях современных экономических рисков

Текст научной работы на тему «Инвестиции как источник экономического роста и их социально-экономическая эффективность»

Коригова Молихан Мухмадовна, студентка Финансового университета при

Правительстве Российской Федерации, г. Москва Шадринова Анастасия Сергеевна, студентка Финансового университета при Правительстве Российской Федерации, г. Москва

ИНВЕСТИЦИИ КАК ИСТОЧНИК ЭКОНОМИЧЕСКОГО РОСТА И ИХ СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ

Аннотация: Раскрыты понятие и сущность инвестиций, проанализированы и оценены проблемы инвестирования в российской экономике с целью достижения экономического роста России. Были использованы следующие методы исследования: наблюдений сравнения, метод обобщений и метод экспертных оценок. На основе различных точек зрения авторов к определению инвестиций и инвестиционного риска, представлена классификация инвестиционной привлекательности в региональном аспекте. На основании проведенного исследования сделаны выводы о том, что на сегодняшний день инвестиции являются составной частью ВВП и оказывают на его рост прямое влияние; в России происходит переход на новую модель развития экономики, ориентированную на активизацию инвестиционных процессов; реализуется множество программ по модернизации инвестиционной экономики страны, благодаря чему России удалось заметно улучшить свои показатели в мировом рейтинге стран; проводимая государственная инвестиционная политика даёт положительные результаты, о чём свидетельствует приведенная в статье статистика.

Ключевые слова: инвестиции, риск инвестиций, проблема, управление, анализ. эффективность, значимость.

Abstract: The author reveals the concept and essence of investments, analyzed and assessed problems of investing in Russian economy with the aim of achieving economic growth in Russia. We used the following research methods: observational comparison method of analysis and method of expert evaluations. On the basis of different points of view of authors to the definition of investment and investment risk, the classification of investment attractiveness in the regional aspect. On the basis of the conducted research it is concluded that to date, investments are a component of GDP and have growth direct impact; in Russia there is a transition to a new model of economic development that focuses on intensification of investment processes; implemented a variety of programs for the modernization investment of the economy, making Russia managed to significantly improve their performance in the global ranking of countries; the ongoing state investment policy is yielding positive results, as evidenced in article statistics.

Keywords: investment, investment risk, problem, management, analysis. efficiency, significance.

Актуальность инвестиций на сегодняшний день состоит в том, что инвестиции являются одним из источников преодоления экономического кризиса, а также выступают в качестве средства, обеспечивающего экономический рост страны. Это обусловлено тем, что инвестиции затрагивают хозяйственную деятельность во всех существующих в стране отраслях и определяют процесс экономического развития.

Отечественные и зарубежные ученые рассматривают понятие «инвестиции» с разных точек зрения. Американский экономист Шарп У.Ф. определяет инвестирование, как вложение денежных средств с целью получения большей их суммы в будущем. Дж. Розенберг утверждает, что инвестиции — это использование денег для извлечения дохода, или (и) достижения прироста капитала. По мнению Токара А.Е. инвестиции выступают главным фактором преодоления морального и физического устаревания основных фондов, осуществления модернизации, проведения научно-исследовательских и опытно-

конструкторских работ, приобретения финансовых и производственных активов [6].

Обобщая вышесказанное, можно сделать вывод, что: 1) инвестиции — это имущественные и интеллектуальные ценности, вложенные в предпринимательскую и другие виды деятельности с целью получения прибыли или достижения желаемого социального эффекта; 2) инвестиции формируют инвестиционный рынок, различающийся объектами реального и финансового инвестирования.

Сегодня инвестиции в российской экономике решают следующие задачи государственного масштаба:

-стимулирование предпринимательской активности; — улучшение государственной структуры экономики страны; -увеличение количества рабочих мест и уровня финансового и социального благополучия населения в целом [1,2].

В последние годы глобального экономического развития инвестиции и инвестиционная деятельность является основным мировым трендом в создании эффективной экономической системы большинства стран, в том числе и России.

Необходимость формирования в России инновационной экономики обусловлена современными требованиями модернизации мировой экономики, значимая роль в этом отводится созданию инвестиционной привлекательности.

На сегодняшний день приняты программы по модернизации, осуществляются крупномасштабные проекты, но инвестиции в инновационное развитие недостаточны, причиной чего является незаинтересованность инвесторов [4].

Вложение в инвестиционные проекты связано с рисками, которые их сопровождают, так как предприятия не всегда с учетом динамики внешних факторов могут принять адекватные и объективно верные управленческие решения в области инвестирования. Существенное значение в процессе принятия решения в области инвестирования ресурсов имеет классификация инвестиционных ресурсов [3].

Классификация производится в зависимости от уровня риска:

1) «вынужденные инвестиции»;

2) инвестиции повышения эффективности;

3) инвестиции расширения производственной деятельности;

4) инвестиции создания нового производства;

5) инвестиции в ноу-хау и НИОКР [5].

Обобщая сказанное, следует отметить, что цель инвестиций связана с выяснением и обоснованием технических возможностей и экономической целесообразности создания объекта предпринимательства.

Особое место в современной России занимает переход на кардинально новую модель развития экономики, ориентированную на активизацию инвестиционных процессов, в связи с чем инвестиционная привлекательность рассматривается как фактор, в значительной степени влияющим на возможность ускорения технологических и модернизационных преобразований хозяйствующих субъектов на всех уровнях экономики.

В процессе разработки и исполнения инвестиционных проектов перед субъектами инвестиционной деятельности становятся вопросы оценки эффективности инвестиционных проектов в условиях существенной неопределенности и риска. Риск инвестиций — это неясность в получении дохода вообще или в получении определенной величины дохода от инвестиций, на которую изначально рассчитывает инвестор. Оценка рисков инвестиций и их влияние на общий риск предприятия — один из самых значимых элементов при обосновании целесообразности инвестиций.

Управление рисками — это комплекс знаний и навыков, позволяющий при составлении бюджета и расписании проекта планировать и осуществлять действия по вопросам реагирования на позитивные или негативные события, которые с некоторой долей вероятности имеют потенциал повлиять на реализацию проекта.

Временной фактор оказывает влияние на протяжении всего периода реализации инновационного проекта: самый высокий уровень приходится на

подготовительный этап, низкий — на этап, когда у бизнеса возникает его реальная стоимость.

Для обоснования инвестиционных решений принимают следующие виды показателей оценки экономической эффективности:

— традиционные (основаны на учетных оценках);

— динамические (основаны на дисконтированных оценках).

Первая группа показателей на данном этапе развития экономики не является актуальной, поскольку она не учитывает изменение стоимости денег во времени, характера распределения денежных потоков во времени, доходов от возможного реинвестирования капитала, фактора инфляции при сравнении денежных потоков.

К показателям оценки эффективности инвестиционного проекта относят чистую будущую стоимость (NPV), индекс рентабельности (PI), срок окупаемости (PP) и внутреннюю норму доходности (IRR). Все показатели находятся в тесной взаимосвязи между собой и позволяют оценить эффективность с разных сторон, поэтому их следует рассматривать в комплексе при принятии соответствующего решения. Эффективность принятия инвестиционных решений в свою очередь во многом определяется точностью определения и анализа рисков, возникающих в процессе реализации инновационного проекта [7].

Существует два подхода к оценке эффективности инновационных проектов,

зарубежный подход и отечественный. (таблица 1).

Зарубежный подход Отечественный подход

Применяемые методы оценки эффективности инновационных проектов

Метод STAR (свод стратегический технологических оценок), метод реальных опционов, группа динамических показателей оценки эффективности инвестиционных проектов (NPV, IRR и др.), многокритериальный метод. Группа динамических показателей оценки эффективности инвестиционных проектов (NPV, IRR и др.), метод реальных опционов.

Этапы проведения оценки

1 Отбор и формирование структуры интегральных показателей. 2 Перевод показателей в сопоставимый вид; 1 Интегральная экономическая оценка проектных решений и создание необходимых условий дл поиска инвестора.

3 Расчет единой базовой комплексной оценки; 4 Учет неопределенности и рисков инновационного проекта. 2. Уточнение состава частников и определение финансовой результативности и эффективности участия в проекте каждого из них.

Основание для выбора инвестиционного проекта

Логика нахождения проектов, которые максимизируют обучение и доступ к возможностям, позволяющим снизить издержки. Соблюдение условий для принятия инвестиционного решения.

Недостатки наиболее часто применяемых методов оценки эффективности

Метод STAR 1. Невозможно построить оценку критериев, пригодную для всевозможных проектов. (дублирование рисков). 2. Не учитывается весь спектр возможных сценариев реализации проекта из-за применения экспертных оценок. 3. Небольшой выбор инструментов анализа. Метод расчета динамических показателей 1. Не предусматривает отбор на начальном этапе неэффективных вариантов инвестиционных проектов. 2. Отсутствие методов расчета экологического и социального эффектов — их оценка носит субъективный характер. 3. Не предусмотрен факт неточности используемых данных. 4. Отсутствие указаний в отношении специфических особенностей применения инновационных проектов.

Таблица 1 — Сравнительная характеристика зарубежных и отечественных подходов к оценке эффективности инновационных проектов1

Как видно из представленной выше таблицы в зарубежной и отечественной практике эффективность принятия инвестиционных решений во многом определяется точностью определения и анализа рисков, возникающих в процессе реализации инновационного проекта.

В системе мер по обеспечению реализации инвестиционных проектов важное место также принадлежит нейтрализации рисков.

1 Митрофанова Н.А., Тлисов А.Б. и др. Оценка и совершенствование инновационно-инвестиционной деятельностью предприятия: Монография/Н.А. Митрофанова, А.Б. Тлисов.-М.: Директ-Медиа-2016-98 С.

Инвестиции являются составной частью ВВП и оказывают на его рост прямое влияние. Помимо этого, инвестиции оказывают дополнительное влияние на рост через эффект мультипликатора — акселератора [8].

На данный момент, благодаря комплексному подходу внедрения инноваций, России удалось заметно улучшить свои показатели в мировом рейтинге стран. (таблица 2)

Наименование 2010 г. 2011 г. 2012 г. 2013 г. 2014 г. 2015 г.

внутреннего валового 1479,8 1885,0 1954,0 2113,0 2057,0 1236,0

Уровень расходов на НИОКР 1,1 1,1 1,3 1,2 1,1 1,1

Индекс глобальной 4,24 4,24 4,20 4,25 4,40 4,44

Место в рейтинге 63 63 67 64 53 45

Индекс развития человеческого 0,817 0,719 0,755 0,788 0,798 0,798

Место в рейтинге 71 65 66 55 50 50

Таблица 2 — Динамика основных социально-экономических показателей России за 20 2015 гг.2

На основании данных, представленных выше, видно, что динамика годового объема внутреннего валового продукта положительна до 2013 г., где его значение достигает максимального уровня 2113,0 млрд. долларов. После указанного периода, с 2014 г. происходит спад данного показателя: по сравнению с 2013 г. снижение составило 2,6 % или 56 млрд. долларов.

Большую роль в спаде ВВП России сыграли политические факторы, отражающие противоборство стран из-за крымского конфликта, повлекшее за собой применение санкций и влияние мирового экономического кризиса.

2 Официальный сайт Федеральной службы государственной статистики /Аналитические материалы. http://www.gks.ru

Индекс глобальной конкурентоспособности имеет положительную динамику на протяжении рассматриваемого периода. Более того, Россия достигла значительного роста: так в 2010 г. страна занимала лишь 63 место, в то время как в 2015 г. поднялась на 45 место в рейтинге.

Тенденция роста так же наблюдается и по индексу человеческого потенциала. В 2015 г. Россия поднялась на 21 пункт, заняв 50 место среди стран мира.

Таким образом, проводимая государственная инвестиционная политика России за последние 5 лет оказала положительное влияние на развитие страны, очередной раз подтвердив, что инвестиции являются двигателем экономического развития и роста.

Российский рынок проектного инвестирования, в сравнении с западными рынками, достаточно молод (история его существования фактически насчитывает около 20 лет) и, следовательно, слабо развит. Тем не менее, согласно последним данным за 9 месяцев 2016г. отечественный рынок проектного финансирования оценивается в 17 246 млн. долл. США, что составляет около 10% мирового рынка проектного финансирования в целом.

В рейтинге стран по объемам привлечения проектного финансирования Россия заняла 2-е место среди 67 стран (61 место по результатам 9 месяцев 2015г.) преимущественно благодаря реализации одного проекта «ЯМАЛ СПГ» по строительству завода переработки сжиженного газа (составляет 92% от всего объема рынка проектного финансирования в РФ за три квартала 2016г.).

Инвестиционная активность в России продолжила снижаться в 2016 г. Росту инвестиций препятствует высокая стоимость капитальных ресурсов и неэффективность системы госинвестиций.

Для многих регионов основным источником финансирования инвестиций остаются собственные средства компаний. Значительную роль в финансировании инвестиций играют бюджетные средства, а банковские кредиты во многих регионах мало используются для финансирования инвестиционных проектов.

По данным Росстата, по итогам 2016 г. в целом по России объем инвестиций в основной капитал снизился на 0,9%. При этом в 46 субъектах РФ наблюдалось падение инвестиций в основной капитал, а в 39 субъектах объемы инвестиций не изменились или даже выросли. Как правило, наиболее высокие (или наиболее низкие) темпы роста инвестиций наблюдались в регионах с небольшим объемом инвестирования — менее 140 млрд. руб. в год (т.е. менее 1% суммарных инвестиций в основной капитал в РФ).

Рекордно высокие темпы спада инвестиций в основной капитал, превышающие 30%, были характерны для республик Тыва и Марий Эл, Чукотского АО, Магаданской и Пензенской областей. Еще в 5 регионах — в республиках Бурятия, Калмыкия и Хакасия, Краснодарском крае и Самарской области — темпы падения инвестиций в основной капитал в 2016 г. составили 2030%.

Падение инвестиций в основной капитал наблюдалось не только в малых, но и в относительно крупных по объему инвестиций субъектах РФ, таких как Московская область (634,7 млрд. руб. инвестиций, или 4,3% суммарного объема инвестиций в основной капитал в РФ в 2016 г.), Краснодарский край (429,0 млрд. руб., или 2,9%), Свердловская область (345,8 млрд. руб., или 2,4%) и т.д. Инвестиции в основной капитал в 2016 г. в Московской области снизились на 2,8%, в Свердловской области — на 8,9%, а в Краснодарском крае — на 29,3%.

Регионы с ростом инвестиций. В 11 субъектах РФ темпы роста инвестиций в основной капитал в 2016 г. находились в диапазоне от 0,0% до 0,9%. В их числе также есть крупные по объему инвестиций регионы — г. Москва (рост инвестиций на 0,7%), Красноярский край (0,9%), Воронежская область (0,1%), Республика Татарстан (0,0%).

Высокие темпы роста инвестиций в 2016 г. были характерны в основном для регионов, где реализуются инвестиционные проекты, достаточно крупные для данных регионов. В их числе — г. Севастополь, Республика Крым, Архангельская область (исключая Ненецкий АО), Камчатский край и др. Крупнейшим субъектом РФ по объему инвестиций, показавшим высокие темпы их роста в 2016 г.,

является Ямало-Ненецкий АО (рост инвестиций на 22,5% — при том, что на данный регион приходится более 1 трлн. руб. инвестиций, или 7,5% суммарного объема инвестиций в РФ) [10].

Согласно данным Банка России, в 2016 г. банковские кредиты стали источником 10,5% инвестиций в основной капитал в РФ. Однако в большинстве регионов банковские кредиты все достаточно слабо используются для финансирования инвестиций. Например, в 60 субъектах РФ доля банковских кредитов как источника финансирования инвестиций была ниже общероссийского уровня в 10,5%. Кроме того, в 6 регионах (республики Ингушетия, Северная Осетия, Калмыкия, Бурятия, Кабардино-Балкарская республика, а также Еврейская АО) доля банковских кредитов в финансировании инвестиций составляет 0,0%.

Низкая степень использования банковских кредитов для финансирования инвестиций связана как с высокой стоимостью кредитных средств, так и с низкой доступностью банковских услуг во многих регионах РФ. По данным Банка России, на 01.01.2017 г. в России действовали 623 кредитные организации, имеющие 1098 филиалов. Около половины этих филиалов находилось на территории 10 субъектов РФ, включая Санкт-Петербург (107 филиалов), Москву (96 филиалов), Челябинскую область (54 филиала), Ростовскую область (51 филиал), Нижегородскую и Свердловскую области (по 49 филиалов) и т.д. При этом в 34 субъектах РФ (включая регионы с относительно крупными объемами инвестиций, такие как Ямало-Ненецкий АО и Ленинградская область) работали 5 или менее филиалов кредитных организаций. Кроме того, все эти филиалы относились к кредитным организациям, зарегистрированным вне данных регионов.

Регионы с активным использованием кредитов. Можно выделить лишь небольшую группу регионов РФ, где банковские кредиты являются значимым источником финансирования инвестиций. Абсолютное лидерство по финансированию инвестиций через банковское кредитование принадлежит Ямало-Ненецкому АО (по оценке ИКСИ на основе данных Росстата, в 2016 г. в

ЯНАО за счет кредитов было профинансировано 423,5 млрд. руб. инвестиций в основной капитал, или 38,6% инвестиций в регионе). Наряду с ЯНАО, выделяются еще несколько регионов по объемам кредитных средств, направленных на финансирование инвестиций, а также по доле банковских кредитов в структуре источников инвестиций [9].

По оценке ИКСИ на основе данных Росстата, в 2016 г. в России насчитывалось 5 регионов, где объем инвестиций, профинансированных за счет банковских кредитов, превысил 50 млрд. руб. (см. рисунок 2). Наряду с регионом-лидером ЯНАО, к ним относятся г. Москва (73,2 млрд. руб.), Республика Татарстан (70,7 млрд. руб.), Республика Башкортостан (65,3 млрд. руб.) и Воронежская область (50,9 млрд. руб.). Как правило, в таких регионах активно используются и другие источники финансирования инвестиций, в связи с чем доля кредитов банков в структуре источников финансирования остается не очень высокой. Например, в Воронежской области за счет кредитов было профинансировано 18,8% инвестиций, в Башкортостане — 18,1%, Татарстане -11,0%, а в Москве — только 4,3%. При этом количество филиалов банков в таких регионах может быть разным — от 4 в ЯНАО до 96 в Москве.

Наряду с этим, в 6 регионах РФ доля банковских кредитов в структуре источников инвестиций находится в диапазоне 20-40%, что позволяет говорить о значительном вкладе банков в финансирование инвестиционных проектов на их территории. Важно отметить, что в этих регионах доля инвестиций за счет банковских кредитов превышает соответствующую долю бюджетных средств, а в ряде случаев она сопоставима и с объемами собственных средств, направляемых на инвестиции.

Помимо уже упоминавшегося ЯНАО, в числе таких регионов — Смоленская область (где банковские кредиты были источником финансирования 29,8% инвестиций), Тульская область (27,6%), Брянская область (24,4%), Курская область (20,7%), Липецкая область (20,0%). В этих регионах количество действующих филиалов банков невелико и составляет менее 10 [9].

По данным Росстата, в 2016 г. в большинстве регионов РФ темпы роста в промышленности и сельском хозяйстве были положительными (в среднем по России они составили +1,1% и +4,8% соответственно к уровню 2015 г.), а в строительстве, розничной торговле и секторе платных услуг для населения -отрицательными (4,3%, -5,2% и -0,3%). Среди 85 субъектов РФ спад объемов промышленного производства был зафиксирован в 20 регионах, а падение выпуска в сельском хозяйстве — в 26. При этом в 45 субъектах РФ наблюдался спад в строительстве, в 54 — падение объемов платных услуг, а в 76 — падение оборота розничной торговли. Таким образом, наихудшие результаты показали сектора экономики, работающие на внутреннем рынке и непосредственно зависящие от спроса населения.

Регионы с наихудшей ситуацией в основных секторах экономики. В 16 субъектах РФ в 2016 г. наблюдалось падение в 4 или во всех 5 рассмотренных секторах экономики (сельское хозяйство, промышленность, строительство, розничная торговля и платные услуги населению).

В частности, падение выпуска во всех 5 секторах наблюдалось в 5 регионах: в Амурской, Омской и Смоленской областях, Пермском крае и Республике Марий Эл. Важно отметить, что в отдельных секторах экономики в этих регионах наблюдались крайне высокие темпы падения: в Республике Марий Эл падение объемов строительных работ достигло 25,6%, в Пермском крае спад в секторе строительства составил 13,8%, в Омской области на 13,4% упал оборот розничной торговли. Еще в 11 субъектах РФ спад был зафиксирован в 4 из 5 секторов экономики. Среди этих регионов есть как регионы с промышленной специализацией (Челябинская область, Приморский край, Хабаровский край), так и с сельскохозяйственной (Орловская, Тамбовская области).

Регионы с наиболее благоприятной ситуацией в основных секторах экономики. В 14 регионах РФ в 2016 г., напротив, наблюдалось улучшение показателей в 4 или 5 секторах экономики (в среднем по России падение наблюдалось в 3 секторах из 5). Среди них выделяются регионы с традиционной «сельскохозяйственной» специализацией (Краснодарский край, Белгородская

область, Воронежская область, Республика Крым и др.) и активной господдержкой сельского хозяйства.

В трех регионах этой категории все рассмотренные секторы продемонстрировали рост (г. Севастополь, Республика Дагестан и Чеченская Республика), причем в отдельных секторах эти темпы составили 20% и более. Вместе с тем, высокие положительные темпы роста в этих регионах связаны с невысоким уровнем развития экономики (в особенности это касается промышленности и строительства, когда в начале реализации отдельных проектов статистика фиксирует высокие темпы роста по отношению к предыдущим периодам, а после окончания таких проектов — высокие темпы спада) [10].

В 2017 году аналитики ждут роста инвестиций на 1,9% (согласно опросу «Интерфакса» в конце января). Минэкономразвития в «базовом» сценарии в 2017 году ожидало снижения инвестиций на 0,5%, но, вероятно, пересмотрит этот прогноз.

Как показывает опыт западных стран, инициатива модернизации экономик исходит от правительств и сопровождается созданием наиболее благоприятных условий для инвестиций и инноваторских начинаний, таких как льготное кредитование, налоговые послабления и т.д.

Что касается России, то мерами, которые могу способствовать росту инвестиции, в том числе с применением такого инструмента, как проектное финансирование, могут стать:

— снижение процентных ставок;

— стимулирование внутреннего спроса, в т.ч. за счет поддержки доходов населения;

— предотвращение резких колебаний курса национальной валюты;

— снижение внешнеполитических рисков, в т.ч. нормализация с учетом национальных интересов отношений с ключевыми западными партнерами;

— совершенствование законодательства, в т.ч. банковского, а также по защите прав инвесторов;

— поддержка передовых исследований и разработок, в т.ч. путем предоставления льготных кредитов и налогообложения;

— развитие кадрового потенциала;

— изучение и внедрение передового мирового опыта.

В заключение можно отметить, что функционирование организационно-экономического механизма инвестиционной деятельности включает объекты и субъекты инвестиционной деятельности, являющиеся основными элементами представленной системы. Поэтому наиболее важным становится определение взаимосвязей между ними, чтобы максимизировать эффективность инвестиционной деятельности.

На сегодняшний день инвестиции являются составной частью ВВП и оказывают на его рост прямое влияние. В России происходит переход на кардинально новую модель развития экономики, ориентированную на активизацию инвестиционных процессов, реализуется множество программ по модернизации инвестиционной экономики страны, благодаря чему России удалось заметно улучшить свои показатели в мировом рейтинге стран. Проводимая государственная инвестиционная политика уже даёт положительные результаты, о чём свидетельствует приведенная в статье статистика: отечественный рынок проектного финансирования составляет около 10% мирового рынка проектного финансирования; в рейтинге стран по объемам привлечения проектного финансирования Россия заняла 2-е место среди 67 стран.

Авторы выражают благодарность научному руководителю профессору Николайчук Ольге Алексеевне за помощь в написании статьи.

1. Приказ Министерства экономического развития РФ от 8 апреля 2015 г. № 216 «Об утверждении формы отчета о ходе реализации инвестиционного проекта, отобранного для участия в Программе поддержки инвестиционных проектов, реализуемых на территории Российской Федерации на основе проектного финансирования»

2. Постановление Правительства Российской Федерации от 11.10.2014 №1044 (ред. от 21.02.2015) «Об утверждении Программы поддержки инвестиционных проектов, реализуемых на территории Российской Федерации на основе проектного финансирования».

3. Авдюшина М.А., Перспективы финансирования инвестиций в условиях экономического развития. В сборнике: Аюшиевские чтения. Финансово-кредитная система: опыт, проблемы, инновации материалы международной научно-практической конференции, 75-й ежегодной научной конференции профессорско-преподавательского состава и докторантов, 27-й научной конференции аспирантов и 77-й научной конференции студентов и магистрантов (секция финансово-экономического факультета) : в 2 т.. — 2016. — С. 9-19.

4. Митрофанова Н.А., Тлисов А.Б. и др. Оценка и совершенствование инновационно-инвестиционной деятельностью предприятия: Монография/Н.А. Митрофанова, А.Б. Тлисов.-М.: Директ-Медиа.-2016.-98 С.

5. Зайцева В.В. Методика расчета обобщенных показателей эффективности инвестиций // Системы компьютерной математики и их приложения: Сб. тр. Межд науч. конф. — Смоленск: СмолГУ, 2013. — С. 33.

6. Токар А.Е. К вопросу о сущности, экономическом содержании и классификации инвестиций// Экономика и социология. — 2014. — №1. — С. 40-45.

7. Турыгин О.М., Инвестиции как источник экономического роста: сравнительный анализ России и других стран. Современные проблемы науки и образования. 2014. — № 6. — С. 562.

8. Олейник Е. Б., Захарова А. П. Анализ и прогнозирование объема инвестиций в основной капитал // Экономика региона. — 2012. — №1. — С. 137-149.

Инвестиции как источник экономического роста

Сущность и виды инвестиций как источников экономического роста. Сравнение инвестиционных показателей в России для определения экономической привлекательности государства. Определение проблем инвестирования в Российской Федерации и способы их решения.

| Рубрика | Экономика и экономическая теория |

| Вид | контрольная работа |

| Язык | русский |

| Дата добавления | 11.04.2014 |

| Размер файла | 47,0 K |

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Размещено на http://www.allbest.ru/

Введение

инвестиция экономический российский

Важнейшей целью экономической политики правительства любой страны является стимулирование экономического роста, поддержание его темпов на стабильном и оптимальном уровне. Результаты исследований свидетельствуют о том, что процессы экономического обновления и роста определяются размерами и структурой инвестиций, качеством и скоростью их осуществления. Категория «инвестиции» выступает обобщающим макроэкономическим показателем. Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление общественного капитала, внедрение достижений науки и техники, вследствие чего создаётся база для расширения производственных возможностей стран и их экономического роста.

Активная инвестиционная деятельность представляет собой постоянно возобновляющийся циклический процесс. Создавая условия для позитивных сдвигов в экономике любого индустриального или развивающегося государства, этот процесс является «локомотивом» технического, а, следовательно, и социально-экономического развития всего общества. Инвестиции определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а, следовательно, и создание новых рабочих мест зависят от процесса инвестирования или реального капиталообразования.

При жесткой централизованной системе управления экономикой вложение средств в новые основные или оборотные фонды, на выполнение проектных работ, в научно-техническую продукцию имеет форму планируемых вложений. Развитие рыночной экономики придает новый характер инвестиционной деятельности. Появление многообразных форм собственности, равных условий хозяйствования создает новые условия для инвестирования и правового регулирования этого процесса.

Внимание, которое в современной России уделяется вопросам инвестиций, имеет весьма важное значение: оно свидетельствует об общем понимании того, что без правильно организованного инвестиционного процесса никакая модернизация страны и успешное движение вперед невозможны. Отсюда и такое острое внимание к этой теме, еще десять — пятнадцать лет назад находившейся исключительно в сфере академической науки. Сегодня это вопрос непосредственной жизни и практики.

Целью данной курсовой работы является изучения инвестиций как источник экономического роста и их социально-экономической эффективности.

Главными задачами, требующими незамедлительного решения, будут являться такие как:

— Выявление сущности и видов инвестиций как источников экономического роста

— Сравнение показателей инвестиций в России для определения экономической привлекательности государства

— Определение проблем инвестирования в России и способы их решения

Теоретической основой данной работы являются книги, учебные пособия, публикации в периодической печати по исследуемым вопросам. Для анализа была использована информация об инвестициях в Российскую экономику, представленная на официальных сайтах Министерства финансов Российской Федерации и Федеральной службы государственной статистики.

1. Экономическая сущность инвестиций и их виды

1.1 Сущность инвестиций

Инвестиции — это долгосрочные вложения частного или государственного капитала в различные отрасли национальной (внутренние инвестиции) или зарубежной (заграничные инвестиции) экономики с целью получения прибыли.

В соответствии с законом РФ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г., под инвестициями понимаются денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта, а под инвестиционной деятельностью — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

В рыночной экономике получение прибыли является движущим мотивом инвестиционной деятельности. Данная цель опосредуется производством конкретных товаров, оказанием услуг, которые находят признание на рынке; без этого инвестиции окажутся бесполезными. Побудительный мотив усиливается, если сокращаются налоги, в том числе на прибыль, и в особенности, если законодательно закреплено право собственности. Эту прибыль целесообразно рефинансировать, т. е. направлять ее в определенном объеме на развитие производства.

В экономической литературе инвестиции рассматриваются как акт отказа от сиюминутного потребления благ ради более полного удовлетворения потребностей в последующие годы посредством инвестирования средств в объекты предпринимательской деятельности. Это более глубокое по содержанию определение, связывающее две стороны понимания инвестиций — как затраченного капитала и как капитала, который позволяет достичь намеченного результата.

Таким образом, в условиях рыночной экономики сущность инвестиций заключается в сочетании двух аспектов инвестиционного процесса: затрат капитала и результатов, соизмерение этих элементов лежит в основе теории экономической оценки инвестиций. Инвестиции осуществляются с целью получения определенного результата (прибыли) и становятся бесполезными, если данного результата не приносят.

Для уяснения экономической природы инвестиций важно иметь в виду, что в их состав включается капитал в разнообразных формах. В состав инвестиций входят денежные средства в форме привлеченных средств (акций), заемных средств, собственных средств, а также в форме конкретных материально-вещественных элементов, например в форме зданий, сооружений, оборудования, интеллектуальных ценностей, имущественных прав, вносимых участниками инвестиционного процесса для создания (развития, модернизации) объекта предпринимательской деятельности. В любом случае инвестиции приобретают стоимостную характеристику.

Инвестиции предопределяют рост экономики, повышают ее производственный потенциал и на макроуровне являются основой для осуществления политики расширенного воспроизводства, ускорения научно-технического прогресса, структурной перестройки общественного производства, сбалансированного развития всех отраслей хозяйства и отдельных регионов, создания необходимой сырьевой базы роста промышленности, решения проблем обороноспособности и безопасности страны, развития социальной сферы, обеспечения охраны природной среды и решения экологических проблем и т.д. Инвестиции необходимы для обеспечения нормального функционирования предприятий, их стабильного финансового состояния и максимизации прибыли. На микроуровне без инвестиций невозможно обеспечить расширение и развитие производства, повышение его технического уровня, конкурентоспособность продукции и улучшение ее качества, преодоление последствий морального и физического износа основных средств и т.д.

1.2 Классификация инвестиций

В управлении инвестиционной деятельностью большую роль играет точная и полная классификация инвестиций. Это позволяет целенаправленно и эффективно осуществлять воздействие на объект управления и проводить оптимальный выбор управленческого инструментария в соответствии с его спецификой.

Классификация инвестиций проводится по различным признакам, что определяется целями и задачами управления. Исходя из объекта вложений, выделяют: финансовые, реальные и инвестиции в нематериальные ценности.

Финансовые инвестиции — это вложение денежных средств в ценные бумаги, акции, облигации, долговые права, на депозитные счета в банке под определенные проценты.

Реальные инвестиции — вложение капитала в производство на его создание и развитие.

Инвестиции в нематериальные ценности — это вложение средств в научные исследования, подготовку кадров, рекламу, приобретение лицензий на использование новых технологий.

Соотношение между реальными и финансовыми инвестициями должно выглядеть следующим образом. На начальном этапе развития предприятия основной объем инвестиций направляется в реальный сектор, а в дальнейшем — еще и на приобретение акций предприятий, обслуживающих данное предприятие и снабжающих его сырьем, материалами (финансовые инвестиции).

По периоду инвестирования различают краткосрочные (со сроком до одного года) и долгосрочные инвестиции.

Основными инструментами краткосрочного инвестирования являются банковские депозиты, векселя, сертификаты и высоколиквидные ценные бумаги.

Долгосрочные инвестиции (на продолжительный период времени) — это инвестиции в реальный сектор. К ним относятся долгосрочные финансовые инвестиции, например в акции дочерних предприятий, в уставный капитал других фирм. Цель долгосрочных инвестиций состоит в приумножении основных и оборотных средств предприятия.

По национально-территориальному признаку различаются внутренние (национальные) и внешние (зарубежные) инвестиции.

Внутренние инвестиции — вложения средств в объекты инвестирования, расположенные в границах той или иной территории, страны.

Внешние инвестиции — вложения средств в объекты инвестирования за рубежом.

По формам собственности выделяют: частные, государственные, смешанные, иностранные и совместные инвестиции.

К частным относят инвестиции, которые образуются из средств частных, корпоративных предприятий и организаций, граждан, включая собственные и привлеченные средства.

Государственные инвестиции — инвестиции, образуемые из средств государственного бюджета и других государственных финансовых источников.

Смешанные инвестиции — это долевое вложение средств при участии государства, регионов, муниципальных образований, а также юридических и физических лиц.

Совместные инвестиции — это вложения, осуществляемые лицами данной страны и иностранных государств.

Иностранные инвестиции — вложения капитала иностранными инвесторами, а также зарубежными филиалами российских юридических лиц в объекты предпринимательской деятельности на территории России в целях получения дохода.

По характеру участия в инвестировании особо выделяются прямые инвестиции, означающие прямое вложение средств в материальный объект, и непрямые инвестиции, предполагающие наличие посредника (портфельные инвестиции).

Прямые инвестиции — это инвестиции, сделанные юридическими и физическими лицами, полностью владеющими организацией или контролирующими не менее 10% акций или уставного (складочного) капитала организации.

Портфельные инвестиции — это покупка акций, паев, облигаций, векселей и других долговых ценных бумаг. Они составляют менее 10% в уставном (складочном) капитале организации.

Инвестиции, не подпадающие под определение прямых и портфельных, относятся к прочим.

Кроме того, некоторые экономисты обозначают при квалификации инвестиций отдельно: начальные инвестиции; инвестиции, направленные на выживаемость предприятия в будущем; инвестиции для экономии текущих затрат; инвестиции, вкладываемые для сохранения позиций на рынке; инвестиции в повышение эффективности производства; инвестиции в расширение производства (экстенсивные); инвестиции в создание новых производств (инновационные); реинвестиции.

2. Инвестиции и экономический рост

2.1 Взаимосвязь инвестиций и экономического роста

Экономический рост является ключевой политэкономической целью государства и важнейшим фактором успеха страны в средне- и долгосрочном периодах. В России, потерявшей за время длительного экономического кризиса почти половину своего экономического потенциала, — это одна из самых актуальных проблем.

В современном мире задача роста экономики и благосостояния в России может быть решена только на пути повышения эффективности использования ресурсов. Этот путь проделали все экономически развитые страны, сделавшие ставку не на ресурсы экстенсивного роста, а на интенсификацию экономики, что позволяет им поддерживать необходимые темпы экономического роста при высоком уровне благосостояния.

Интенсивный тип экономического роста связан со значительными инвестициями в новые капитальные блага, в научно-технические, социальные и гуманитарные нововведения, в производство знаний и информации, в непрерывное и высшее образование. Осуществление подобных инвестиций, характерное для наиболее развитых и динамично развивающихся стран, позволяет достичь высокой производительности труда, основанной на качественном и эффективном использовании людских, капитальных и технологических ресурсов. В то же время опора на природные ресурсы, характерная для не очень развитых стран, может создать благоприятный фон для экономического роста в отдельные периоды, но в долгосрочной перспективе не предопределяет успеха развития страны и не эффективна.

Инвестиции как экономическая категория выполняют ряд важнейших функций, без которых немыслимо нормальное развитие экономики любого государства. Инвестиции на макроуровне являются основой для:

— осуществления политики расширенного воспроизводства;

— ускорения научно-технического прогресса, улучшения качества и обеспечения конкурентоспособности отечественной продукции;

— структурной перестройки общественного производства и сбалансированного развития всех отраслей народного хозяйства;

— создания необходимой сырьевой базы промышленности;

— гражданского строительства, развития здравоохранения, культуры, высшей и средней школы, а также решения других социальных проблем;

— смягчения или решения проблемы безработицы;

— охраны природной среды;

— конверсии военно-промышленного комплекса;

— обеспечения обороноспособности государства и решения многих других проблем.

Для экономики Российской Федерации, которая уже длительное время находится в состоянии экономического кризиса, инвестиции необходимы, прежде всего, для ее стабилизации, оживления и подъема. Таким образом, инвестиции предопределяют рост экономики. Увеличение реального капитала общества (приобретение машин, оборудования, модернизация и строительство зданий, инженерных сооружений) повышает производственный потенциал экономики. Инвестиции в производство, в новые технологии помогают выжить в жесткой конкурентной борьбе (как на внутреннем, так и на внешнем рынке), дают возможность более гибкого регулирования цен на свою продукцию и т. д.

Влияя на расширение производственных мощностей в долгосрочной перспективе, инвестиции оказывают существенное влияние на использование уже имеющихся мощностей. Инвестиции играют исключительно важную роль и на микроуровне. На этом уровне они необходимы, прежде всего, для достижения следующих целей:

— расширения и развития производства;

— недопущения чрезмерного морального и физического износа основных фондов;

— повышения технического уровня производства;

— повышения качества и обеспечения конкурентоспособности продукции конкретного предприятия;

— осуществления природоохранных мероприятий;

— приобретения ценных бумаг и вложения средств в активы других предприятий.

В конечном итоге они необходимы для обеспечения нормального функционирования предприятия в будущем, стабильного финансового состояния и максимизации прибыли. Таким образом, инвестиции являются важнейшей экономической категорией и играют значимую роль как на макро-, так и на микроуровне, в первую очередь для простого и расширенного воспроизводства, структурных преобразований, максимизации прибыли и на этой основе решения многих социальных проблем.

2.2 Инвестиции и эффект мультипликатора

Привлечение в широких масштабах национальных и иностранных инвестиций в российскую экономику преследует долговременные стратегические цели создания цивилизованного, социально ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала. Перед российским государством стоит сложная задача: привлечь в страну иностранный капитал и, не лишая его собственных стимулов, направлять его мерами экономического регулирования на достижение общественно полезных целей.

Вместе с тем национальные инвестиции еще более важны, чем иностранные потому, что они служат показателем доверия народа своему правительству. Российские инвесторы должны быть заинтересованы не только в получении максимальной прибыли, но и в увеличении стабильности экономики нашей страны.

О значении инвестиций для развития экономики страны можно судить по мультипликатору инвестиций Кейнса. Мультипликатор инвестиций — коэффициент, характеризующий связь между увеличением (уменьшением) инвестиций и изменением величины дохода (производства). Суть его состоит в том, что сокращение инвестиций уменьшает доход (производство) в большей мере, чем сокращаются инвестиции; увеличение инвестиций увеличивает доход (производство) в большей степени, чем увеличиваются инвестиции. Происходит это потому, что под влиянием первичных инвестиций возникает лавинообразный рост вторичного производства и потребления в сферах, смежных с той, в которой сделаны инвестиции.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. Английским экономистом Р. Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимых администрацией Ф. Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости. При расширении общественных работ рост числа занятых оказывается более значительным, чем увеличение числа работников, непосредственно привлекаемых к общественным работам. К примеру, рабочие, нанятые для сооружения шоссейных дорог, увеличивая спрос на потребительские товары, «вызывают» тем самым дополнительную занятость в отраслях, специализирующихся на выпуске этих товаров во «вторичном» секторе. В свою очередь рост доходов и потребления этой группы рабочих потребует расширения производства предметов потребления в смежных отраслях — «третичном» секторе. Образующаяся таким образом цепная связь распространяется (по убывающей) и на другие сектора. Эффект мультипликации будет зависеть от величины «начального» импульса.

Он помогает «почувствовать» эффект государственного стимулирования. Если государство наняло рабочих, доходы которых вырастут на 1 млн. долл., то совокупный доход в обществе вырастет на большую сумму. Это произойдет, во-первых, потому что существует взаимосвязь между отраслями. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит, и дохода. Во-вторых, прирост дохода, возникший от увеличения объема инвестиций, делится на личное потребление и сбережение. Чем выше доля потребления С, тем сильнее действует мультипликатор. Мультипликатор и прирост потребления (предельная склонность к потреблению — МРС) находятся в прямой пропорциональной зависимости. Мультипликатор и прирост сбережений (предельная склонность к сбережению — МРS) находятся в обратной пропорциональной зависимости.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Понятие мультипликатора может создать впечатление, что этот эффект положительно сказывается на экономике и следует стремиться к увеличению его значения. Однако, необходимо учитывать и обратные последствия мультипликативного эффекта -так называемый парадокс бережливости. Суть его состоит в том, что любое экзогенное уменьшение совокупных расходов, в частности инвестиций, приведёт к многократным, умноженным на мультипликатор, потерям для общества, т.е. снижению ЧНП. Таким образом, парадокс состоит в том, что попытки общества больше сберегать могут фактически привести к тому же или даже меньшему объёму сбережений. Поэтому для обеспечения стабильности экономики желательно иметь оптимальный (не столь высокий) уровень мультипликатора.

Увеличение объёмов инвестиций приводит к росту доходов в отраслях, производящих капитальные блага, и это обстоятельство вызывает увеличение потребительских расходов. Следовательно, увеличение инвестиций ведет к росту потребительского дохода. Однако, это может в свою очередь вызвать дальнейший рост инвестиций. Этот эффект известен под названием принципа акселерации.

Процесс наращивания дохода может (по крайней мере на короткое время) перейти границы, воздвигаемые мультипликатором. Это объясняется взаимодействием мультипликатора и акселератора. Первоначально происходит самостоятельное (автономное) возрастание инвестиций. Это приводит к увеличению дохода в умноженном размере в соответствии с величиной мультипликатора.

Эффект мультипликатора и акселератора позволяет понять взаимодействие совокупных величин потребления, инвестирования и дохода. Сочетание данных эффектов дает возможность проследить во времени взаимосвязь экономических явлений, таких, как увеличение потребления и дохода благодаря инвестиционным расходам, и обратное воздействие на инвестирование изменений в доходах и потреблении.

Эти взаимосвязи широко используются для объяснения колебаний экономической деятельности, а также для анализа равновесия в рамках национальной экономики.

3. Проблемы и показатели инвестиций в России

3.1 Анализ инвестиций в России

Рассмотрим динамику и структуру инвестиций в нефинансовые активы, финансовых вложений и иностранных инвестиций в России за 2011-2012 гг.

Как видно из таблицы 1.1, основное место в системе показателей, характеризующих объемы и структуру инвестиций в нефинансовые активы, занимают инвестиции в основной капитал, которые представляют собой совокупность затрат, направленных на создание и воспроизводство основных средств (новое строительство, расширение, а также реконструкция и модернизация объектов, которые приводят к увеличению первоначальной стоимости объектов и относятся на добавочный капитал организации, приобретение машин, оборудования, транспортных средств, затраты на формирование основного стада, выращивание многолетних насаждений и т.д.).

Инвестиция как источник экономического роста в россии

Экономический рост является важным условием увеличения конкурентоспособности страны и достиже-ния высокого качества жизни населения. Эмпирические данные для 21 крупной страны в долгосрочном периоде подтверждают высокую степень влияния инвестиций на экономический рост. Проводимая в те-чение более чем двадцатилетнего периода политика либерализации движения капитала с целью привле-чения иностранных инвестиций, привела к противоположному результату. Сальдо инвестиций является отрицательным, то есть Россия является чистым кредитором остального мира. Несмотря на это, сальдо инвестиционных доходов также является отрицательным и довольно значительно по величине. Приня-тие мер по ограничению вывоза капитала частным сектором, а также снижение избыточного накопления международных резервов государством, позволит увеличить инвестиции внутри страны, что окажет по-ложительное влияние на экономический рост.

1. Бюллетень банковской статистики // Центральный банк российской федерации. – М., 2014. – № 9 (256). [Электронный ресурс]. URL: http://www.cbr.ru/publ/?PrtId=bbs (дата обращения 07.10.2014).

2. Гринберг Р.С. Экономическое развитие и инновационная экономика России: прогнозы специалистов. Круглый стол, посвященном планам по реализации государственной программы РФ «Экономическое развитие и инновационная экономика» (РИА Новости, 4 июля 2014 г.). [Электронный ресурс]. URL: http://pressria.ru/pressclub/20140704/ 949373513.html (дата обращения 07.11.2014).

3. Лабыкин А. Противоречивое устойчивое развитие // Expert Online [Электронный ресурс]. URL: http://expert.ru/2014/01/16/protivorechivoe-ustojchivoe-razvitie (дата обращения 07.11.2014).

4. Лавров С.Ю. Макроэкономическая основа цикличности экономического развития в современных условиях // Журнал экономической теории. – 2014. – №1. – С. 122-134.

5. Некипелов А.Д., Ивантер В.В., Глазьев С.Ю. Россия на пути к современной динамичной и эффективной экономике – М.: Российская Академия Наук, 2013. – 93 с.

6. Олейник Е. Б., Захарова А. П. Анализ и прогнозирование объема инвестиций в основ-ной капитал // Экономика региона. – 2012. – №1. – С. 137-149.

7. Поляков Е. Причины спада — внутренние // Эксперт. – 2013. – №46 (876) [Электронный ресурс]. URL: http://expert.ru/expert/2013/46/prichinyi-spada—vnutrennie/?partner=23143 (дата обращения 07.10.2014).

8. Татаркин А.И. Диалектика государственного и рыночного регулирования социально-экономического развития регионов и муниципалитетов // Экономика региона. – 2014. – №1. – С. 9-33.

10. Центральный банк Российской Федерации. – [Электронный ресурс] – режим доступа: http://www.cbr.ru.

Высокие темпы роста российской экономики в период после 1999 г. позволяли надеяться на сохранение этой тенденции в долгосрочной перспективе. Однако постепенное замедление роста ВВП в 2011-2013 г.г., может привести к нулевому росту в 2014 г., с перспективой его дальнейшего снижения. Внешними причинами такой тенденции являются низкие темпы роста мировой экономики, что приводит к замедлению роста российского экспорта, состоящего в основном из нефтегазовой продукции. Внутренними причинами являются, в частности, низкий объем денежной массы, высокая величина ставок по кредитам, уменьшение внутреннего производства и увеличение импорта вследствие снижения импортных пошлин при вступлении в ВТО. Низкий объем инвестиций также является одним из факторов замедления экономического роста.

Цель исследования: определение влияния инвестиций на рост российской экономики в сравнении с другими крупнейшими мировыми экономиками.

Методы исследования: сравнительный анализ, макроэкономический анализ, методы статистической обработки данных.

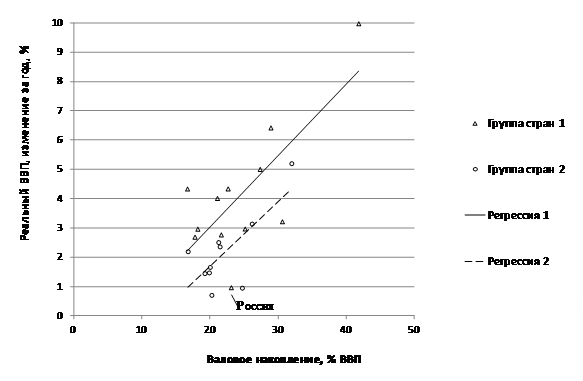

Инвестиции являются составной частью ВВП, и, следовательно, оказывают на его рост прямое влияние. Помимо этого, инвестиции оказывают дополнительное влияние на рост через эффект мультипликатора – акселератора [6]. Рассмотрим, подтверждается ли связь между инвестициями и экономическим ростом на примере России и других крупных стран мира. Анализ проведем в долгосрочном периоде (1991-2013 гг.) с целью исключения влияния краткосрочных колебаний экономической конъюнктуры. В качестве объектов сравнения выберем крупные в экономическом отношении страны, входящие в Группу двадцати (G-20), а также страны Евразийского экономического союза. Разобьем эти страны на две группы. В первую группу включим страны с переходной экономикой: Россию, Казахстан, Белоруссию, а также развивающиеся страны: Аргентину, Бразилию, Индию, Индонезию, Китай, Мексику, Саудовскую Аравию, Турцию, ЮАР. Во вторую группу включим развитые страны: Австралию, Великобританию, Германию, Италию, Канаду, США, Францию, Южную Корею, Японию. В качестве показателя экономического роста будем использовать рост реального ВВП. В качестве характеристики инвестиций будем использовать показатель валового накопления, который включает в себя инвестиции в основной капитал, инвестиции в оборотные средства и чистое приобретения ценностей. Значения валового накопления и роста реального ВВП, в среднем за период 1991-2013 гг., приведены в таблице 1 и на рисунке 1.

Связь между валовым накоплением и изменением реального ВВП, средние значения,

1991-2013 гг.

Валовое накопление, % ВВП

Реальный ВВП, изменение за год

Валовое накопление, % ВВП

Реальный ВВП, изменение за год

Источник: расчеты автора по данным ООН [9]

Рис. 1. Связь между валовым накоплением и изменением реального ВВП,

средние значения 1991-2013 гг. Источник: расчеты автора по данным ООН [9]

Связь между валовым накоплением и ростом реального ВВП может быть описана с помощью уравнения линейной регрессии

где ΔY — изменение реального ВВП за год; β0 – константа; β1 –коэффициент, представляющий собой угол наклона линии линейной регрессии, или темп роста реального ВВП, зависящий от валовых инвестиций; I – величина валовых инвестиций; u – случайный член. Применим данное уравнение для стран группы 1 и группы 2, а также для всех стран выборки. Полученные характеристики регрессии (табл. 2) свидетельствуют о том, что присутствует значимая положительная связь между величиной инвестиций и экономическим ростом. Причем степень влияния инвестиций на экономический рост примерно одинакова как для развивающихся стран и стран с переходной экономикой (группа 1), так и для развитых стран (группа 2). Следовательно, инвестиции являются фактором, оказывающим существенное влияние на экономический рост.

Статистические характеристики регрессии

Примечание: *** — переменная значима на уровне 1%; ** — на уровне 5%; * — на уровне 10%.

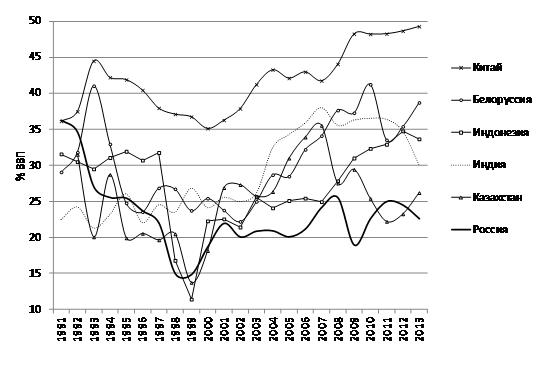

Рассматривая валовое накопление в динамике (рис. 2), необходимо отметить, что в России произошло его существенное общее снижение по сравнению с уровнем 1991 г. Снижение валового накопления в последние годы (2011 — 2013 гг.) явилось одной из причин замедления темпов роста ВВП за этот период. В то же время, в таких быстроразвивающихся странах как Китай, Индия, Индонезия валовое накопление увеличивалось, особенно в период после 2001 г. [4]. В среднем за период 1991-2013 гг., валовое накопление в России было меньше чем в таких странах как Китай, Индия, Индонезия, Белоруссия, Казахстан, а также меньше чем в некоторых развитых странах — Австралия, Ю. Корея и Япония (табл. 1).

Рис. 2. Валовое накопление, % ВВП, 1991-2013 гг. Источник: ООН [9]

Одной из причин незначительной величины внутренних инвестиций, является вывоз капитала за рубеж. Анализ международного движения капитала может быть проведен с использованием платежного баланса. Применяемая при составлении платежного баланса методология изложена в руководстве по платежному балансу. В настоящее время применяется шестая версия этого руководства (РПБ6), которая несколько отличается от применявшейся ранее (до 2012 г.) пятой версии (РПБ5). В результате ретроспективного перерасчета данных по методологии РПБ6, Центральный Банк представляет данные по платежному балансу РФ начиная с 2005. Основные элементы платежного баланса России представлены в таблице 3.

Основные элементы платежного баланса, % ВВП, Россия, средние значения 2005-2013 гг.

Статьи платежного баланса

Счет текущих операций

Доходы от инвестиций

Счет операций с капиталом и финансовыми инструментами

Изменение международных (валютных) резервов

Чистые ошибки и пропуски

Примечание. Товары и услуги: приток — экспорт, отток – импорт. Источник: расчеты автора по данным ЦБ РФ [10]

Превышение экспорта товаров над импортом формирует значительную величину положительного сальдо товаров (10,72% ВВП), что позволило бы сконцентрировать внутри страны достаточно большой объем финансовых ресурсов для осуществления инвестиций. Большая часть инвестиций частного сектора, отражается по таким статьям платежного баланса как прямые, портфельные и прочие инвестиции. Частный сектор, хотя и привлекает довольно значительный объем иностранных инвестиций (6,67% ВВП), осуществляет инвестиции за рубеж в более значительном объеме (7,99% ВВП), что приводит к отрицательному сальдо инвестиций (-1,32% ВВП). В течение более чем двадцатилетнего периода в России последовательно проводилась политика по снятию ограничений международного движения капитала. Частный сектор в значительной степени использует финансовые ресурсы не для инвестиций внутри страны и не для осуществления инвестиций за рубежом, а для сокрытия доходов. Около 45% иностранных инвестиций частного сектора составляют сомнительные операции, включающие в себя своевременно не полученную экспортную выручку, не поступившие товары и услуги в счет переводов денежных средств по импортным контрактам, переводы по фиктивным операциям с ценными бумагами. Одним из следствий привлечения иностранных инвестиций является рост внешнего долга частного сектора, что увеличивает риски для российской экономики. Помимо роста затрат по возврату основной суммы долга, увеличиваются также и затраты по выплате инвестиционных доходов, что приводит к дополнительному сокращению источников формирования внутренних инвестиций. Ловушка, в которую попадали многие развивающиеся страны, заключалась в том, что выплата доходов по инвестициям существенно превышала величину привлеченных инвестиций. В настоящее время в России сальдо доходов от инвестиций (-2,46% ВВП) значительно превосходит сальдо привлекаемых инвестиций (-1,32% ВВП). Сочетание значительного оттока капитала и роста внешнего долга свидетельствует о том, что предприниматели, не связывающие свое будущее с нашей страной, свободно вывозят капитал за рубеж, в то время как желающие развивать бизнес внутри страны вынуждены привлекать иностранные инвестиции, ставя под угрозу свой бизнес, и экономику страны в целом [7]. Для увеличения внутренних инвестиций частным сектором требуется принятие мер как стимулирующего, так и ограничительного характера. К стимулирующим мерам, в частности, можно отнести предложение вернуть освобождение от налога на прибыль средств, направляемых на инвестиции в основной капитал, существовавшее до 2002 г. В качестве ограничительных мер можно предложить усиление валютного и таможенного контроля над трансграничными операциями частного сектора, в частности над операциями с оффшорными зонами.

Помимо частного сектора, значительный объем вывоза капитала осуществляется государством, в основном в форме увеличения международных резервов (-3,54% ВВП ежегодно).

С одной стороны, отсутствие внешнего государственного долга и наличие международных резервов оказывает положительное влияние на развитие экономики, так как позволяет в случае кризисных ситуаций проводить меры по поддержанию экономики. С другой стороны, высокая величина международных резервов свидетельствует о том, что значительная часть финансовых ресурсов не вкладывается в отечественную экономику, а вывозится из страны. Недостаточный объем внутреннего кредитования вынуждало российские банки и предприятия привлекать финансовые ресурсы на международных рынках капитала. В результате, внешний долг российского частного сектора на 01.01.2014 г. составил 649,2 млрд. долл. США [1]. Значительная величина резервных активов является ресурсом, фактически не работающим на экономику страны. Увеличение государственных расходов могло бы оказать положительное влияние на улучшение производственной и социальной инфраструктуры, предпринимательской среды, развитие науки и образования. Финансирование НИОКР в России составляет около 1% ВВП, хотя с учетом опыта мировых лидеров, необходимо увеличение расходов до 3% ВВП. [5]. Увеличение государственных расходов на социальные программы, помимо прямого эффекта, заключающегося в повышении качества жизни населения, оказывает дополнительное влияние на развитие экономики путем увеличения совокупного спроса. Государственные расходы на социальную сферу оказывают существенное влияние на увеличение доходов малообеспеченных групп населения, большая часть расходов которых направляется на потребление внутри страны, что приводит к росту спроса на отечественные товары и услуги. Многие экономисты считают, что требуется активизация государственной инвестиционной политики, особенно в условиях ограничения доступа к зарубежным финансовым рынкам для многих российских государственных и частных компаний. Альтернативы мощным государственным инвестициям в настоящее время не существует [2]. Необходимо отметить, что в последнее время правительство начинает предлагать ряд мероприятий по направлению государственных резервов в отечественную экономику. Так планируется выделение средств из Фонда национального благосостояния на крупные государственные программы по осуществлению инфраструктурных проектов (реконструкция БАМа и Транссиба, строительство высокоскоростной магистрали Москва–Казань, строительство Центральной кольцевой автодороги). В то же время, существует значительное сопротивление увеличению участия государства в экономике. Неолиберальная часть российского руководства ратует за сокращение расходов бюджетов всех уровней, особенно на социальные и инфраструктурные программы и проекты [8]. Так министр финансов считает, что финансирование госпрограмм следует сокращать [3].

Политика либерализации трансграничного движения капитала частного сектора, а также избыточное формирование государственных резервов в иностранных активах, приводит к тому, что значительная часть внутренних сбережений выводится за рубеж, а не направляется на внутренние инвестиции. В совокупности вывод финансовых ресурсов (сальдо инвестиций, доходов от инвестиций, трансфертов, оплаты труда, валютных резервов) за рубеж составляет 8,23 % ВВП ежегодно (табл. 3), что помимо прямых потерь для российской экономики, приводит к низкой норме инвестирования, что не позволяет увеличить темпы экономического роста и улучшить его качество.

Рецензенты:

Акбердина, В.В., д.э.н, профессор, зав. кафедрой Теории управления и инноваций

Института государственного управления и предпринимательства ФГБОУ ВПО «Уральский федеральный университет имени первого Президента России Б.Н. Ельцина», г. Екатеринбург;

Дорошенко, С.В., д.э.н, доцент, ведущий научный сотрудник ФГБУН «Институт

экономики Уральского отделения Российской академии наук», г. Екатеринбург.

Источник https://cyberleninka.ru/article/n/investitsii-kak-istochnik-ekonomicheskogo-rosta-i-ih-sotsialno-ekonomicheskaya-effektivnost

Источник https://knowledge.allbest.ru/economy/2c0a65625a3ac69a4c53a89521216d37_0.html

Источник https://science-education.ru/ru/article/view?id=16427