Фондовая биржа как основной элемент инфраструктуры рынка ценных бумаг

Во всех странах мира большая часть ценных бумаг реализуется через специально созданный финансовый институт – фондовую биржу.

Крупнейшими фондовыми биржами промышленно развитых стран являются биржи в Нью–Йорке, Лондоне, Токио, Париже. Число фондовых бирж постоянно увеличивается, но главные из них по-прежнему расположены в центрах, где сосредоточен финансовый капитал.

Основным звеном мировой биржевой системы является Нью–Йоркская фондовая биржа. Однако главенствующие позиции этой биржи не делают американский фондовый рынок моноцентрическим по типу организации. Заметное место на нем занимают вторая по величине биржа, тоже расположенная в Нью–Йорке, Американская фондовая биржа, региональные биржи и Чикагская биржа опционов. Роль отдельных звеньев биржевой системы в фондовых операциях различна.

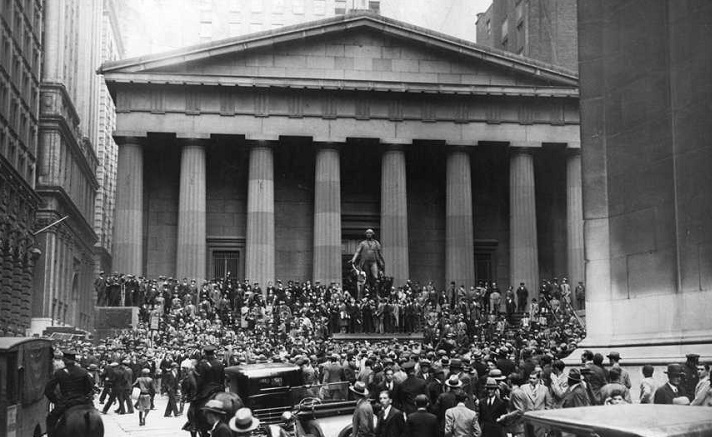

Нью–Йоркская фондовая биржа ведет свою историю с 1792 г. и по форме организации является корпорацией, находящейся в собственности ее членов. Работой Нью–Йоркской фондовой биржи руководит избираемый ее членами совет директоров. Число членов биржи с 1988 г. не изменялось и составляет 1469 человек. Ежегодно несколько десятков мест меняют своих владельцев, но в целом контингент членов Нью–Йоркской фондовой биржи характеризуется высокой стабильностью, что делает эту биржу одним из наиболее элитных институтов современной Америки.

Ведущую роль на бирже играют две категории членов Нью–Йоркской фондовой биржи: брокеры и специалисты. Последние составляют меньшинство членов Нью–Йоркской фондовой биржи, но они долгое время были доминирующей группой биржевиков, причем их влияние остается исключительно большим и поныне. Сила специалистов коренится в том, что они взяли на себя непосредственное заключение сделок. Брокеры не имеют права вести операции за свой счет и только доставляют специалистам поручения клиентов на куплю-продажу акций. Конкуренции между специалистами нет, и каждый из них ведет операции по строго определенным выпускам ценных бумаг. Специалист ведет операции за свой счет и не имеет права торговать непосредственно с клиентами биржи. Контрагентами в его сделках могут выступать только сами биржевики. Суть деятельности специалиста состоит в том, что он, в дословном переводе американской биржевой терминологии, «делает рынок, закрывая разрыв в ценах».

Торгуют специалисты чрезвычайно активно. Несмотря на относительную малочисленность, на них в последние годы приходилось около 11% всех операций Нью–Йоркской фондовой биржи, а в начале 90-х гг. доля специалистов была еще выше – почти 13%.

В непосредственные отношения с акционерами вступают брокеры, принимающие поручения на куплю-продажу акций. Стандартные поручения даются на число акций, кратное 100 (операции с меньшим числом акций редки: их доля в общем количестве операций колебалась в последнее десятилетие в пределах 0,5–1%). За совершение сделок брокер взимает с клиента комиссионные. До 1975 г. их размеры были фиксированы и зависели от величины сделки, затем величина их стала определяться свободно, по договоренности с клиентом.

Остальные члены Нью–Йоркской фондовой биржи играют второстепенную роль. Они ведут операции за свой счет и по своему месту в биржевом механизме близки к специалистам, а другие выполняют брокерские функции, но не для инвесторов, а для брокеров, которые передают им часть накопившихся у них поручений инвесторов.

Правом членства на Нью–Йоркской фондовой бирже владеют отдельные лица, но если член биржи является совладельцем фирмы, то вся фирма считается членом Нью–Йоркской фондовой биржи. Среди фирм – членов Нью–Йоркской фондовой биржи доминируют несколько десятков инвестиционных банков, которые занимают ключевые позиции на американском фондовом рынке.

Для принятия ценных бумаг к котировке на Нью–Йоркской фондовой бирже они должны отвечать множеству требований. Правила здесь очень жесткие, и далеко не каждая фирма проходит процедуру допуска (листинга). Основные требования: рыночная стоимость размещенных акций должна быть не менее 16 млн. долл.; в обращении должен находиться как минимум 1 млн. обыкновенных акций; владельцы «полных лотов» (владельцы 100 акций и более) должны составлять как минимум 2 тыс. человек; доходы корпорации до выплаты налогов за последний финансовый год должны составлять не менее 2,5 млн. долл., и за каждый год из двух предшествовавших лет – не менее 2 млн. долл. Совет директоров биржи также оценивает степень известности корпорации в масштабах страны, место компании в отрасли, общее состояние и перспективы ее развития. Важным условием регистрации ценных бумаг корпорации на фондовой бирже является обязательство периодически представлять информацию о ее деятельности инвесторам.

Прекращение (приостановка) котировки акций компании или исключение компании из числа котируемых допускается в двух случаях: по решению совета директоров биржи и по требованию самой компании. Совет директоров биржи может пойти на такой шаг, если компания не выполняет условий, описанных выше, в частности, если она не отвечает всем количественным критериям. Такое решение может быть принято и самой компанией, зарегистрированной на бирже. Для этого необходимо, чтобы по данному вопросу было проведено голосование среди акционеров и владельцев проголосовали за это, чтобы против этого возражали не более 10% акционеров при обязательном согласии большинства директоров компании.

В течение последних 15 лет число корпораций, представленных на Нью–Йоркской фондовой бирже, почти не менялось. В настоящее время оно равняется 1500. Данная группа корпораций – «цвет» американского бизнеса. На активы этих обществ приходится подавляющая доля всего обращающегося в США капитала (около 81%).

Нью–Йоркская фондовая биржа всегда рьяно выступала против какого-либо вмешательства в ее деятельность со стороны государства, отстаивала достаточность регулирования биржевой деятельности самими членами биржи и пыталась сохранить за собой статус «закрытого клуба».

Однако исторически сложилось два направления регулирования рынка ценных бумаг: со стороны государства и со стороны самих биржевиков. До кризиса 1929–1933 гг. государство практически не вмешивалось в деятельность биржи. Кризис и последовавшая за ним депрессия ускорили выработку мер государственного регламентирования деятельности фондового рынка. До настоящего времени закон о ценных бумагах 1933 г. и закон о фондовых биржах 1934 г. остаются основными документами, на которых строится государственное регулирование операций с ценными бумагами.

Ключевой идеей, которая была положена в основу государственного вмешательства в деятельность биржи, было достижение максимального невмешательства в процесс купли-продажи акций и облигаций. Конкретное воплощение эта идея нашла в принципе «предоставления информации», на котором базируются многие законодательные акты. Их авторы исходили их того, что если корпорации будут предоставлять акционерам подробную и достоверную информацию о деятельности фирмы, то это автоматически приведет к исчезновению всех пороков рынка ценных бумаг, поскольку истинную ценность акций и облигаций можно будет легко определить, и махинации с ними станут невозможными.

Вторая по значимости биржа США – Американская фондовая биржа – формально самостоятельна, но в действительности тесно связана с Нью–Йоркской фондовой биржей. Американская фондовая биржа существовала как неофициальный рынок ценных бумаг с 50-х годов XIX в., организованное ее становление произошло в 1908–1921 гг.

Принятые на этой бирже правила биржевой торговли в основном аналогичны действующим на Нью–Йоркской фондовой бирже. До 1975 г. на обеих Нью–Йоркских биржах действовали одинаковые ставки комиссионных. Это обстоятельство существенным образом суживало потенциальные возможности для конкуренции двух крупных бирж, расположенных в одном финансовом центре. Главная же причина отсутствия острого соперничества Нью–Йоркской фондовой биржи и Американской фондовой биржи заключалась в том, что большинство членов Американской фондовой биржи составляли те же фирмы, которые занимали доминирующее положение на Нью–Йоркской фондовой бирже.

На Американской фондовой бирже требования, предъявляем при регистрации ценных бумаг, менее строги по сравнению со стандартами Нью–Йоркской фондовой биржи. Практически Америкаеская фондовая биржа выступает в роли своеобразного испытательного полигона Нью–Йоркской фондовой биржи. Ценные бумаги перспективных и растущих корпораций вначале котируются на Американской фондовой бирже, и если затем в течение достаточно длительного промежутка времени эти корпорации оправдывают связанные с ними ожидания, их бумаги перемещаются на Нью–Йоркскую фондовую биржу. Подобный путь в свое время проделали ценные бумаги таких корпораций, как «General Motors», «Radio Corporation of America» и др. Американская фондовая биржа занимает также видное место в торговле иностранными ценными бумагами.

Внебиржевой рынок в США также занимает значительное место на рынке ценных бумаг. В настоящее время основой внебиржевого оборота является коммуникационная система НАСДАК, созданная национальной ассоциацией фондовых дилеров и введенная в строй в 1971 г. На сегодняшний день в рамках этой системы котируются акции гораздо большего числа американских и иностранных корпораций, чем на всех американских биржах, вместе взятых. Способность внебиржевого рынка пропустить по своим каналам миллиарды акций показывает, что с организационной точки зрения он развит очень высоко. Более того, технические возможности системы НАСДАК, позволяют включить в нее и все акции, котирующиеся в настоящее время на биржах. Дилерами по бумагам, котирующимся в системе НАСДАК, выступают более 360 фирм. Это основная часть фирм, выполняющих посреднические функции на внебиржевом рынке.

Чтобы войти в систему НАСДАК, компании должны зарегистрировать свои ценные бумаги в соответствии с Законом о ценных бумагах от 1933 г. или Законом об инвестиционных компаниях от 1940 г.; они должны иметь как минимум 100 тыс. акций, размещенных по подписке, и объединять как минимум 300 акционеров. Кроме того, предусмотрены дополнительные условия, касающиеся цены каждой акции, объема активов и прибыли, наличия лиц, определяющих рынок этих акций и курирующих сделки с ними. В настоящее время в системе НАСДАК действуют как брокеры, так и дилеры.

В Западной Европе в 17 странах существует 58 различных фондовых бирж. В ведущих развитых странах фондовый рынок имеет весомое значение. Это касается в первую очередь Великобритании, Швейцарии, Голландии, Франции, Германии, Бельгии и ярко специфичного рынка Люксембурга. В таких странах, как Австрия, Италия, Испания, а также в скандинавских странах роль фондовых рынков невелика. В Греции, Ирландии, Португалии они практически незаметны и не имеют значения.

Очевидно, что крупнейший западноевропейский рынок акций – английский – намного меньше американского, но одновременно намного больше других западноевропейских (швейцарского, немецкого и французского). Из облигационных рынков крупнейший находится в Германии, второй по величине – в Великобритании, причем отставание их от США менее значительно. Наибольшее значение рынок облигаций имеет в экономике Великобритании, Бельгии и Германии.

В силу значительной капитализации английских монополий фондовый рынок Великобритании традиционно является важной частью кредитно-финансового механизма страны. Широкая реприватизация государственного сектора дала значительный толчок росту биржевой капитализации. В 1967 г. все мелкие биржи страны были объединены в региональные биржи в Манчестере, Бирмингеме, Глазго и Белфасте.

Ярко выраженным лидером является Лондонская фондовая биржа. Она является акционерным обществом и не подвергается прямому государственному контролю. Ее руководство осуществляет совет биржи, состоящий из 45 членов, включая одного представителя Центрального банка без права голоса.

Акции и облигации выпускаются главным образом именные. Ценные бумаги на предъявителя разрешены, но у английских эмитентов слабо распространены. Иностранные акции должны храниться в специальных депо уполномоченных кредитных институтов. Сделки оформляются в основном на срок. Облигации реализуются кассовыми сделками. Устанавливается текущий курс. Биржевая торговля охватывает очень большую долю общего оборота фондовых ценностей. Торговля некотирующимися ценными бумагами ведется на бирже с разрешения совета биржи. С 1980 г. при бирже работает «мини-биржа» со сниженными условиями допуска для биржевого обращения акций средних и мелких фирм.

Очень большая доля ценных иностранных бумаг подтвердила огромное значение Лондона как международного финансового Центра и в области фондовых рынков, например как крупнейшего Центра еврооблигационных займов. В последние годы Лондонская биржа явилась местом значительных перемен в рамках проведенной с 1983 по 1986 г. реформы, которая, в свою очередь, оказала существенное влияние на реформы других западноевропейских фондовых рынков. Реформа направлена главным образом на повышение ее международной конкурентоспособности и тем самым на укрепление позиций британского капитала.

В рамках этой реформы было ликвидировано обязательное чисто английское деление маклеров на брокеров и джобберов. Связанное с этим упрощением снижение комиссионных дополнилось снижением налогообложения фондового оборота. Была широко внедрена вычислительная техника в работу биржи. Британские маклерские фирмы (около 200) потеряли свою монополию в фондовых операциях. Было разрешено сначала 29,9%-ное участие, а потом и 100%-ное поглощение этих фирм промышленными и банковскими монополиями. Этим воспользовались британские монопольные банки, которые активно вторглись в ранее закрытую для них сферу фондовых операций.

Фондовый рынок Швейцарии характеризуется, прежде всего, своими международными функциями. В швейцарской экономике он, с одной стороны, играет роль источника финансирования воспроизводства национального капитала и, с другой стороны, является важной составной частью кредитно-финансовой системы, которая в силу своего международного значения является исключительно важной «отраслью» швейцарской экономики. В небольшой стране находится семь фондовых бирж, среди которых выделяются Цюрихская, Женевская и Базельская. Монопольное положение на фондовом рынке играют крупные банки, которые определяют там ход событий. На фондовых биржах нет специальных маклеров. Все опреции осуществляют представители банков. Только на внебиржевом рынке действуют наряду с банками около 120 маклерских фирм, из которых большинство – иностранные. Внебиржевой рынок значителен. Другое отличие – наряду с кассовым рынком существует развитый рынок операций на срок. Государственное регулирование малозаметно, но существует довольно строгое банковское «саморегулирование», например – в плане последовательности эмиссий.

Значение Швейцарии как международного финансового центра четко отражается на фондовом рынке, где около половины акций и почти облигаций иностранные. Здесь швейцарские монопольные банки, используя подчиненный ими фондовый рынок, выступают как посредники между иностранными заемщиками и кредиторами. Швейцарский фондовый рынок представляет собой что-то вроде вращающегося диска для капитальных международных притоков. Но благодаря наличию такого развитого, приспособленного к потребностям международного финансового капитала фондового рынка он стал также важным элементом воспроизводства швейцарского капитала. Это и отличает фондовый рынок Швейцарии от Люксембургского фондового рынка. Последний является почти исключительно облигационным и почти не влияет на экономику и реальный сектор страны.

Фондовый рынок Голландии также отличается, хотя и менее яркой, чем, например, в Швейцарии, международной направленностью. Главной фондовой биржей страны является основанная еще в 1602 г. Амстердамская биржа. Фондовая биржа представляет собой частное учреждение, которое подчиняется «Союзу для фондовой торговли», объединяющему банки и маклерские фирмы. К биржевой торговле допускаются всего 255 членов, как представители банков, так и маклеры.

Осуществляются кассовые операции, есть очень развитый рынок для сделок на срок, которые традиционно имеют здесь большое значение. Для акций голландских и иностранных ТНК устанавливается текущий курс, для всех остальных – два раза в день единый курс. Внебиржевого рынка нет. Торговля некотируемыми ценными бумагами производится на фондовой бирже до или после регулярного биржевого сеанса. В 1982 г. была создана мини-биржа для акций менее значительных компаний.

Значение ее для воспроизводства как международного, так и голландского капитала значительно, а иностранные акции составляют примерно 55% биржевой капитализации. Но и капитализация голландских корпораций – важный фактор их воспроизводства, хотя половину составляют акции двух корпораций: «Royal Dutch» и «Philips».

Фондовый рынок Франции является важной составной частью инструментария государственного регулирования финансовой системы. Среди семи французских фондовых бирж, Парижская является лидером. Фондовые биржи местного значения находятся в Бордо, Лиле, Лионе, Марселе, Нанси и в Нанте. Государственная регламентация фондовой биржи берет свое начало со времен господства Наполеона, и была введена по его приказу после спекулятивных эксцессов, потрясших французскую кредитно-финансовую систему. Сегодня фондовая биржа подчиняется министерству экономики и финансов, которое назначает маклеров (около 80 в Париже), обладающих монополией на фондовые операции внутри и вне биржи. Государственный надзор, а также допуск к биржевой торговле осуществляются биржевой комиссией.

Существует как кассовый, так и срочный рынок, но каждая акция допускается лишь к одному виду операции. До 1986 г. все акции во Франции были именные, но сейчас активно происходит переход к безналичным акциям, которые в настоящее время составляют уже 35% от общего количества всех акций.

Капитализация французских корпораций существенна и в настоящее время составляет 503 млрд. французских франков. Фактором ее дальнейшего роста является программа приватизации большой доли государственного сектора. В рамках проведенной биржевой реформы была создана мини-биржа и проведено определенное «дерегулирование» фондового обращения. Были приняты различные меры для налогового поощрения вложений в ценные бумаги.

В целях международной конкурентоспособности планируется дальнейшее снятие различных ограничений. Обсуждается даже подрыв монополии маклеров в пользу расширения диапазона деятельности финансовых институтов и привлечения иностранных посредников. Но пока международные функции французского фондового рынка в силу его относительно строгой государственно-монополистической регламентации и также низкого уровня либерализации международных финансовых потоков ограничены.

В Германии биржевой рынок заметно монополизирован, в стране находятся 7 фондовых бирж, расположенных во Франкфурте-на-Майне, Дюссельдорфе, Бремене, Гамбурге, Ганновере, Мюнхене, Штутгарте и Берлине. Однако лишь фондовые биржи Франкфурта и Дюссельдорфа реализуют 51% и 39% всего биржевого оборта. Фондовые биржи являются публично-правовыми учреждениями и подчиняются согласно федеральной структуре страны землям. Управляющий деятельностью биржи Совет избирается ее членами – маклерами, среди которых преобладают представители банков. Рынок преимущественно кассовый. Сделки на срок разрешены только в виде опционов. Для большинства акций устанавливается единый курс, для акций крупных монополий определяется текущий курс. Комиссионные средние.

Другой отличительной особенностью германского фондового рынка является огромное влияние монопольных банков, оказываемое ими на все стороны и аспекты деятельности рынка ценных бумаг. Рынок акций относительно незначительный. Рынок облигаций более развит, но там обращаются, прежде всего, государственные и банковские облигации. Традиционно тесные связи между банковским и промышленным капиталом объясняют предпочтение использования средне- и долгосрочных банковских кредитов по отношению к использованию ценных бумаг. Германские банки «предпочитают более выдавать кредиты, чем опосредовать выход на фондовую биржу». Монопольные банки почти полностью монополизируют фондовый рынок. Они занимаются эмиссией и размещением ценных бумаг, активно участвуют на вторичном рынке и сами владеют крупными пакетами ценных бумаг. Влияние, основанное на собственном, непосредственном владении акциями (около 9% всех акций), умножается акциями, находящимися в траст-отделах. Таким образом, доля германских банков в распоряжении капитала очень значительна.

Финансовый капитал Германии отличается высокой организованностью и относительной устойчивостью структур. Около 48% всех акций находится в постоянном владении и обращается лишь формально. Вторичный рынок поэтому не очень активен, хотя оборот на бирже – лишь часть фондового оборота, так как многие сделки реализуются прямо между банками в обход биржи. Государственное вмешательство слабое.

Федерация, земли и их органы активно используют облигационный рынок в рефинансировании государственного долга. В последние годы государство более активно пытается путем налоговых скидок и реприватизации государственного сектора поощрять как выпуск и приобретение акций, так и их биржевое обращение.

Бельгийский фондовый рынок хотя и не очень велик, но имеет существенное значение в финансировании воспроизводства национального капитала. Брюссельская фондовая биржа является центральной. Биржи в Антверпене, Генте, Льеже имеют провинциальный характер. Биржа является самостоятельным учреждением, которое находится под надзором министерства финансов. Маклеры имеют монопольное право ведения операций с ценными бумагами. Торговля некотирующимися производится, по мере необходимости, на бирже. Сделки на срок получили широкое распространение. Комиссионные относительно низкие.

Биржевая капитализация значительна, хотя примерно приходится на акции концерна Petrofina.

Хотя Италия относится к числу экономически развитых стран, фондовый рынок страны крайне неразвит. Он является сугубо национальным, направленным главным образом на обеспечение финансирования государственного долга. Главная фондовая биржа страны находится в Милане, наряду с которой существует еще 7 бирж местного значения. Капитализация итальянских корпораций невысокая. Главным предметом биржевой торговли являются итальянские государственные облигации. Этому способствует строгий государственный контроль самой биржи и соответствующая налоговая политика. Сама биржа является публично-правовым учреждением, и подчиняется министерству финансов. Другими характерными чертами итальянского фондового рынка являются: высокая доля внебиржевого рынка, слабое законодательное подкрепление самого обращения. Акции выпускаются именные, облигации – на предъявителя. Операции на срок не разрешаются, функционирует только кассовый рынок. Курс ценных бумаг устанавливается ежедневно, но международное значение (из-за неразвитого рынка и нехватки капитала) сводится к нулю.

Токийская биржа основана в 1878 г. Торговля ведется, как правило, акциями внутренних эмитентов. Оборот ценных бумаг с фиксированным доходом незначителен. В основном ведется кассовая торговля, срочный рынок как таковой отсутствует. Создавалась по образу и подобию американских бирж и имеет с ними множество сходств.

Членами биржи являются маклерские фирмы, имеющие разрешение министра финансов на осуществление биржевых операций. Физические лица не могут быть членами биржи. Биржевые фирмы действуют через своих уполномоченных, выступающих в качестве регулярных членов биржи, посреднических фирм (сантори) и специальных брокеров.

Регулярные члены биржи – маклерские фирмы, осуществляющие операции с ценными бумагами, как за собственный счет, так и за счет клиентов.

Сантори – маклерские фирмы, являющиеся посредниками между покупателями и продавцами, они концентрируют у себя спрос и устанавливают курс ценных бумаг.

Специальные брокеры – фирмы, специализирующиеся на покупке и продаже ценных бумаг между японскими биржами.

В России ведущей фондовой биржей является созданная в 1992 г. Московская межбанковская валютная биржа, на которой ежедневно идут торги по акциям и корпоративным облигациям около 600 российских эмитентов с общей капитализацией почти 24 трлн. руб. В состав участников торгов Фондовой биржи ММВБ входят около 550 организаций – профессиональных участников рынка ценных бумаг, клиентами которых являются более 280 тыс. инвесторов.

В 2006 г. на эту биржу пришлось более 95% оборотов торгов акциями и АДР российских компаний исходя из оборота на российских биржах и около 69% – исходя из мирового объема торговли этими ценными бумагами.

В 2006 г. объем сделок на ФБ ММВБ достиг 20,38 трлн. руб. (754,9 млрд. долл.), что составляет свыше 90% совокупного оборота ведущих биржевых площадок на российском фондовом рынке.

История ММВБ началась с валютных аукционов, которые Внешэкономбанк СССР начал проводить в ноябре 1989 г. Именно на этих аукционах впервые был установлен рыночный курс рубля к доллару. В январе 1992 г. вместо Валютной биржи Госбанка была учреждена ММВБ, ставшая главной площадкой для проведения валютных операций банков и предприятий. С июля 1992 г. курс ММВБ используется Центробанком для установления официальных курсов рубля к иностранным валютам. На ММВБ были впервые организованы торги ГКО, превратившие валютную биржу в универсальную торговую площадку. В середине 1990-х гг. началась подготовка для организации биржевой торговли новыми финансовыми инструментами фондового и срочного рынка, в частности, корпоративными ценными бумагами и фьючерсами. Во второй половине 1990-х гг. биржа, несмотря на августовский кризис 1998 г., продолжала укреплять свои позиции ведущей торговой площадки России.

В период с 1992 по 1998 г. торги иностранной валютой на ММВБ проходили в режиме аукционов, в ходе которых устанавливались единые фиксированные курсы российского рубля к доллару США и немецкой марке для всех участников торгов. В 1997 г. была создана система электронных лотовых торгов (СЭЛТ), которая вплоть до кризиса 1998 г. функционировала параллельно основным торгам (аукциону), а затем стала основной торговой валютной площадкой страны. В настоящее время торги через СЭЛТ объединяют в рамках единой торговой сессии восемь межбанковских валютных бирж, На бирже проходят ежедневные торги по доллару США, евро, украинской гривне, казахскому тенге, белорусскому рублю, а также проводятся сделки с валютными свопами. Суммарный объем биржевых сделок с иностранной валютой в 2006 г. составил 25,9 трлн. руб. или 956 млрд. долл. США (около половины в совокупном биржевом обороте Группы ММВБ). В настоящее время на валютном рынке ММВБ создана эффективная система управления рисками, позволяющая гарантировать своевременное исполнение обязательств всеми участниками торгов. Одним из элементов этой системы является принцип «платеж против платежа», в соответствии с которым ММВБ осуществляет расчеты с участником торгов только после исполнения им своих обязательств. Членами секции валютного рынка ММВБ являются 540 кредитных организаций.

Фондовая биржа ММВБ – ведущая фондовая площадка, на которой ежедневно идут торги по ценным бумагам около 600 российских эмитентов, включая «голубые фишки» – ОАО «Газпром, РАО «ЕЭС России», ОАО «Лукойл», ОАО «ГМК Норильский никель», ОАО «Сбербанк России», ОАО «Ростелеком», ОАО «Сургутнефтегаз», ОАО «Мобильные ТелеСистемы», ОАО «Татнефть», ОАО «Уралсвязьинформ». Общая капитализация составляет почти 900 млрд. долл. В состав участников торгов ФБ ММВБ входят 590 организаций – профессиональных участников рынка ценных бумаг, клиентами которых являются более 270 тыс. инвесторов. В 2006 г. объем сделок на бирже ММВБ достиг 20,4 трлн. руб. (755 млрд. долл.), включая сделки с акциями – 14,9 трлн. руб. (550 млрд. долл.), что составляет более 90% совокупного биржевого оборота на российском рынке. Торги проводятся в электронной форме на базе современной торгово-депозитарной системы, к которой подключены региональные торговые площадки и удаленные терминалы. Расчеты по денежным средствам осуществляются через Расчетную палату ММВБ, а по ценным бумагам – через Национальный депозитарный центр.

В 2006 г. индекс ММВБ – ведущий российский фондовый индикатор – вырос на 68% (на 83% – в долл. США). Устойчивый рост рынка стимулирует быстрое расширение базы частных инвесторов на российском фондовом рынке, число которых на бирже ММВБ за последний год удвоилось и превысило 240 тыс. человек. На бирже проходят торги паями более 100 паевых инвестиционных фондов, стимулируя развитие институтов коллективного инвестирования. Дополнительным импульсом к росту ликвидности биржевой торговли паями стало введение на фондовой бирже ММВБ института специалистов – участников торгов, обеспечивающих поддержание котировок на покупку и продажу этих ценных бумаг.

Фондовая биржа ММВБ является важным элементом осуществления первичного размещения ценных бумаг. На рынке корпоративных облигаций по количеству и общему объему размещенных ценных бумаг биржа ММВБ уже давно является безусловным лидером, а в последние годы дают результаты усилия па проведению IPO на рынке акций. В 2006 г. услугами ММВБ воспользовались 7 компаний, осуществивших IPO, в том числе «Роснефть», «Северсталь», «ОГК–5» и др., которые в общей сложности привлекли инвестиций на сумму порядка 350 млрд. руб. (более 13,2 млрд. долл.).

С 2006 г. на фондовой бирже ММВБ действует Сектор инновационных и растущих компаний, который создан с целью формирования условий для эффективного привлечения инвестиций в инновационный и быстрорастущий сектор экономики компаниями малого и среднего бизнеса, создание предпосылок для массовых IPO этих компаний и решение задач венчурного финансирования в стране. Для повышения уровня и качества транспарентности компаний Сектора ИРК на бирже введен институт листинговых агентов – организаций, способствующих выводу на биржу высокотехнологичных компаний.

Фондовая биржа ММВБ является и ведущей в России торговой площадкой, организующей торги по корпоративным облигациям, более 300 российских компаний и банков. В 2006 г. на ММВБ размещены корпоративные облигации 223 компаний на общую сумму 456 млрд. руб. (17,2 млрд. долл.), объем вторичных торгов составил 4,1 трлн. руб. (153 млрд. долл.). Динамика котировок облигаций отражается индексом корпоративных облигаций ММВБ, рассчитываемым с 2003 г. На бирже ММВБ накоплен значительный опыт проведения первичных размещений и организации вторичного обращения облигаций, выпускаемых субъектами Федерации. В настоящее время на ММВБ проводятся торги облигациями около 60 субфедеральных и муниципальных образований России.

ММВБ является общенациональной системой торговли государственными ценными бумагами (ГЦБ), объединяющей восемь основных региональных финансовых центров России. На ММВБ участники рынка получают доступ к широкому спектру инструментов рынка ГЦБ, среди которых наряду с ГКО и ОФЗ присутствуют иные государственные облигации и облигации Банка России (ОБР). Помимо этого, участникам рынка предоставляется возможность использовать полный комплекс операций с облигациями: от первичного размещения и вторичных торгов до заключения и исполнения сделок репо (как прямого и обратного репо с Банком России, так и междилерского репо).

В настоящее время на рынке ГЦБ осуществляют операции более 280 уполномоченных дилеров. Общий объем сделок на рынке ГЦБ и денежном рынке в 2006 г. составил 4,87 трлн. руб. (181 млрд. долл.), до включая сделки с ГКО–ОФЗ, операции репо и депозитные операции Банка России. Рынок ГЦБ на ММВБ предоставляет широкие возможности Банку России при проведении денежно-кредитной политики, а для участников рынка создает эффективный инструментарий инвестирования временно свободных средств и управления ликвидностью. ММВБ публикует индексные показатели и индикаторы доходности рынка ГЦБ, а также кривую бескупонной доходности по государственным облигациям.

Банк России использует торговую систему ММВБ для проведения депозитных и кредитных операций с кредитными организациями, расположенными в разных регионах РФ. По итогам 2006 г. объем таких депозитных операций составил. около 470 млрд. руб. (17 млрд. долл.), а количество участников данного рынка превысило 140 банков. В 2006 г. перечень депозитных операций Банка России на ММВБ был расширен за счет депозитных сделок «до востребования». Кроме того, организовано обслуживание на бирже принципиально нового сегмента – кредитных операций Банка России (ломбардное кредитование). Одним из значимых итогов 2006 г. также стала организация обслуживания нового сегмента рынка ГЦБ – государственных сберегательных облигаций (ГСО), предназначенных для институциональных инвесторов.

ММВБ является одним из ведущих организаторов торгов на российском срочном рынке и занимает доминирующие позиции на рынке валютных фьючерсов. Доля ММВБ в этом сегменте срочного рынка превышает 97%. На бирже организованы торги фьючерсами на доллар США и евро, а также на курс евро к доллару США. По итогам 2006 г. объем сделок в Секции срочного рынка ММВБ составил около 900 млрд. руб. (33 млрд. долл.), объем открытых позиций достигает 2 млрд. долл. В 2006 г. на ММВБ началось обращение фьючерсов на процентные ставки межбанковского денежного рынка (MosIBOR и MosPrimeRate). Для обеспечения исполнения обязательств по срочным сделкам на бирже функционирует надежная система управления рисками. За счет собственных средств биржи сформированы резервный фонд покрытия рисков в размере 250 млн. руб. и гарантийный фонд по клирингу на рынке фондовых деривативов в размере 250 млн. руб. Усилия ММВБ по дальнейшему развитию срочного рынка направлены на расширение перечня обращающихся инструментов, в первую очередь за счет запуска торгов фьючерсными и опционными контрактами на индекс ММВБ. Кроме того, предполагается дальнейшее расширение номенклатуры деривативов на фондовые, процентные и валютные активы, а также на дальнейшее совершенствование системы управления рисками с внедрением технологии портфельного маржирования на базе методологии анализа рисков портфеля SPAN, разработанной Чикагской товарной биржей и применяемой многими ведущими биржами и клиринговыми организациями мира.

Являясь инфраструктурным элементом товарного рынка, ЗАО «Национальная товарная биржа» принимает участие в организации и проведении биржевых торгов при осуществлении государственных закупочных и товарных интервенций на рынке зерна. В стратегических планах НТБ – разработка и внедрение производных инструментов на товарные активы: сахар, энергоносители и другие товары.

С учетом активно идущих процессов глобализации и вступления России во Всемирную торговую организацию группа ММВБ реализует стратегию развития, предусматривающую интеграцию в инфраструктуру мирового рынка капитала. Растет число зарубежных участников рынков ММВБ, доля операций иностранных инвесторов в обороте торгов акциями на бирже ММВБ превышает 20%. В рамках международного сотрудничества ММВБ ведет активный диалог с такими биржами, как Нью–Йоркская фондовая биржа, НАСДАК, Чикагская товарная биржа, Лондонская фондовая биржа, Немецкая биржа, Венская фондовая биржа, Группа ОМХ, Шанхайская фондовая биржа и другими. Со многими из этих бирж ММВБ подписала меморандумы о взаимодействии. С 2002 г. ММВБ является членом-корреспондентом, а в 2007 г. становится аффилированным членом Всемирной федерации бирж, объединяющей свыше 100 бирж мира, на которые в совокупности приходится 97% капитализации мирового фондового рынка. В 2007 г. уровень участия ММВБ в этой организации повышен с корреспондентского до аффилированного. Группа ММВБ совместно с Международной ассоциацией бирж стран СНГ участвует в проектах создания условий для формирования интегрированного фондового рынка стран СНГ на технологической основе национальных бирж стран Содружества.

ММВБ поддерживает контакты с международными профессиональными финансовыми организациями, такими как Международная ассоциация фондовых бирж (FIBV), Федерация европейских фондовых бирж (FESE), Федерация евро-азиатских фондовых бирж (FEAS), Ассоциация участников международных фондовых рынков (ISMA) и другими.

В июне 2006 г. на фондовой бирже ММВБ были введены в действие правила листинга, допуска к размещению и обращению ценных бумаг на ФБ ММВБ в новой редакции, предусматривающей образование Сектора инновационных и растущих компаний (Сектор ИРК).

Сектор ИРК предназначен для доступа на рынок компаний с относительно небольшой капитализацией (от 100 млн. до 5 млрд. руб.). К бумагам этих эмитентов предъявляются требования по минимальной ликвидности, заключаются договора с листинговым агентом. Данный сектор ориентирован на компании сектора высоких технологий – телекоммуникации, Интернет-бизнес, разработка программного обеспечения, радиоэлектроника и полупроводники, биотехнологии и фармацевтика и т.д. Критерием допуска эмитента в сектор будет также являться рост выручки темпами не менее 20% в год.

В декабре 2006 г. ММВБ провела процедуру аккредитации первых листинговых агентов – финансовых компаний, которые становятся проводниками для инновационных и растущих компаний при выходе на биржевой рынок.

14 июня 2007 г. на ММВБ прошло размещение и начались торги паями закрытого ПИФа венчурных инвестиций «Финам – Информационные технологии» – первым эмитентом, торгующимся в Секторе инновационных и растущих компаний (Сектор ИРК), созданном при поддержке Мининформсвязи России.

Таким образом, на крупнейшей в России, СНГ и Восточной Европе фондовой бирже заработал сектор, целью которого является создание условий для эффективного привлечения инвестиций и проведение IPO в инновационном и быстрорастущем секторе экономики России.

Фондовая биржа как профессиональный участник фондового рынка. Биржевые индексы

Фондовая биржа – это участник фондового рынка, который обеспечивает пересечение интересов инвесторов и продавцов ценных бумаг.

Рыночная экономика предполагает наличие официальной фондовой биржи для проведения торгов. По сути, она является организованным рынком для финансовых инструментов. Тут обращаются облигации, акции, производные фондовые инструменты и другие ценные бумаги. По форме организации биржи могут быть коммерческими и некоммерческим, открытыми и закрытыми. Они могут принадлежать государству, либо находиться под управлением нескольких государств.

Существует международная организация бирж, куда входит 250 профессиональных игроков мирового фондового рынка. Участвовать в торговых операциях могут не только юридические, но и физические лица. Ценообразование на биржах отталкивается от колебания спроса и предложения. Цена бумаг характеризуется фондовыми индексами.

Задачи, которые выполняет фондовая биржа в национальной экономике:

- Площадка для реализации фондовых инструментов.

- Установление равновесной цены на активы.

- Аккумулирование временно свободных средств.

- Обеспечение информационной гласности.

- Арбитраж или проведение нескольких сделок для получения дохода.

- Предоставление гарантий для исполнения сделок.

- Разработка стандартов и кодексов поведения на рынке.

Фондовая биржа является местом проведения торговых операций между заинтересованными лицами. Курс биржи колеблется в зависимости от соотношения предложения и спроса. Самые сильные скачки цен происходят в моменты биржевого краха. Обычно, биржевые значения являются индикатором негативных изменений в структуре экономики в целом.

Фондовая биржа как профессиональный участник фондового рынка

Первые биржи появились еще в 15 веке. В то время торговля велась материальными ценностями, но для того, чтобы сократить разрыв между поставкой и оплатой, были введены векселя. Биржа стала субъектом, способным контролировать процессы торговли между участниками. Так же она предоставляла гарантии.

Готовые работы на аналогичную тему

Биржа связывает между собой следующих участников:

- Инвесторы вкладывают свой капитал для получения добавочной стоимости или увеличения прибыли.

- Эмитенты размещают ценные бумаги для привлечения капитала.

- Брокеры являются посредниками и профессиональными участниками рынка. Они предлагают свои услуги за фиксированную плату или процент от продаж.

- Регистраторы ведут реестр всех фондовых инструментов, задействованных в сделках.

- Депозитарий представляет собой хранилище, где ведется учет прав собственности на ценные бумаги.

- Регулятор. Это может быть центральный банк или другой властный институт, наделенный правом выдачи лицензии на осуществление профессиональной деятельности фондовом рынке.

Биржи классифицируют по типам торгуемых товаров, по форме участия, по принципу организации, а так же по выполняемой роли в мировой торговле. Помимо бирж, где торгуются ценные бумаги, существуют товарные, валютные и криптовалютные биржи. На открытых площадках могут участвовать все желающие, а на закрытых – только участники биржи. Большая часть работающих бирж являются акционерными обществами. Так же они могут быть национального уровня или мирового.

Для участия в торгах на бирже компании должны пройти процедуру листинга, то есть выполнить условия, предъявляемые для продавца ценных бумаг. Обычно эту процедуру могут пройти крупные компании. Каждая сделка на бирже проходит обязательные процедуры. Сначала участник подает заявку, далее проводится сверка. Следующая процедура называется клиринг, когда проводятся взаимные расчеты. Последний этап – это исполнение сделки. Тут ценные бумаги обмениваются на денежные средства.

Биржевые индексы

Биржевой индекс рассчитывается на основе цен, определенной группы фондовых инструментов. Они составляют «индексную корзину». Чтобы рассчитать базовое значение, сумма цен приравнивается к числу, например, к 100 или 1000. Для сопоставления цен их могут умножать на специальные коэффициенты, так как абсолютные показатели в данном случае не важны. Некоторые биржи для удобства объединяют активы в группы.

Фондовые индексы могут быть основой для производных инструментов. Деривативы уже используются для проведения спекулятивных сделок, либо для целей хеджирования. Значение индекса называется ценой инструмента. Индексы могут выступать эталоном для копирования, особенно для пенсионных инвестиционных фондов и фондов, которые торгуются на бирже.

Биржевые индексы могут рассчитываться по-разному. Например, индекс взвешенный по цене рассчитывается, как сумма всех активов, которая делится на делитель, которым может быть индекс Доу Джонса. Размер делителя сохраняется при всех исчислениях для того, чтобы добавлять или исключать компании из его расчета. Достоинство данного метода заключается в том, что он прост для использования. Но вес каждой акции в расчете пропорционален ее цене. При этом цена является произвольной.

Расчет по рыночной капитализации используется большинством современных бирж. Для этого суммируются капитализации всех участвующих в торгах компаний и делятся на общий делитель. Делитель выбирается в зависимости от особенностей момента расчета. Равновзвешенный индекс исчисляется от количества акций в корзине. Вес каждой акции в суммарной рыночной капитализации остается одинаковым.

Фондовые индексы могут торговаться так же, как и другие активы. Например, фьючерс на биржевой индекс представляет собой контракт на приобретение или продажу стоимости индекса в момент времени в будущем. На американской бирже существует несколько фьючерсов на индексы. Такой тип торговли начался в начале восьмидесятых годов. Эти инструменты дали возможность получать доход от будущих ожиданий. Инвесторы используют фьючерсы от индексов для того, чтобы более эффективно распределить свои активы и снизить риски по инвестиционным портфелям.

Фондовый рынок: Как устроены биржи и зачем они нужны?

Мнение большого числа людей о фондовом рынке, зачастую сводится к тому, что это просто площадка для спекуляций и зарабатывания денег из воздуха. Особенно часто подобные рассуждения можно услышать в обсуждениях производных инструментов (фьючерсов, опционов). Но так ли все на самом деле?

Привычные нам биржи, это, по сути – вторичный рынок ценных бумаг, на котором перераспределяются права на долю собственности или долгов компаний эмитентов ценных бумаг. Сами компании, выходящие на биржу благодаря этому не получают никакого финансирования – когда говорят о том, что в результате падения акций компания потеряла столько то миллионов, то это не более чем красивые слова т.к. на самом деле никаких потерь, кроме имиджевых, здесь нет.

Открыть счет для торговли на Московской бирже в режиме онлайн можно здесь. Также можно потренироваться с помощью тестового счета с виртуальными деньгами.

Механизмы организованной торговли вторичного рынка служат для перераспределения ценных бумаг между крупными первичными инвесторами (андеррайтерами и инвестиционными консорциумами) и более мелкими инвестиционными компаниями и частными инвесторами. Основной оборот ценных бумаг происходит именно на вторичном рынке. Без существования этого вторичного рынка, будет невозможно и нормальное функционирования первичного.

Благодаря вторичному рынку собственниками ценных бумаг прямо или опосредованного (с помощью инвестиционных банков и фондов) становятся частные лица. Наличие достаточного количества частных инвесторов позволяет экономике эффективно функционировать, привлекая громадные денежные средства для решения своих насущных задач.

Вторичный рынок ценных бумаг бывает двух видов – биржевой и внебиржевой (подробнее тут), при этом центральное место на всем фондовом рынке занимает, конечно, первый вид. При работе на бирже инвестор не видит своего контрагента по сделке, а ее исполнение гарантирует биржа. На внебиржевом рынке сделки совершаются напрямую между двумя контрагентами (соответственно, они же и несут все риски), а торгуются там разные низколиквидные бумаги, спрос на которые не настолько велик, чтобы компания-эмитент «заморачивалась» с прохождением листинга на бирже.

Как устроена биржа

Биржа – это наиболее удобное место проведения операций с ценными бумагами. Об инфраструктуре отечественного рынка ценных бумаг мы неоднократно писали на Хабре (раз, два), а сейчас подробнее остановимся, собственно, на бирже как отдельной единице рынка.

В ее функции входит организация торгов ценными бумагами – сейчас почти все биржи электронные, то есть заявки на торги поступают туда по закрытым электронным системам связи, а не методом выкрика и тут же находят отображение в торговой системе.

Биржа должна иметь в своем составе:

- Торговую систему, где накапливаются заявки на покупку и продажу, происходит их «спаривание» в случае совпадения цены, т.е. регистрации сделок с различными инструментами и записями в соответствующие регистры учета (напр. ).

- Расчетную (клиринговую) палату, которая ведет учет денежных средств участников торгов, осуществляет поставку денег по каждой сделке продавцам бумаг и списывает денежные средства со счетов покупателей, осуществляет внешние и внутренние денежные переодв.

- Депозитарный центр, которые аналогично расчетной палате ведет учет ценных бумаг участников торгов, осуществляет поставку бумаг на счет покупателей, списывает бумаги со счетов продавцов, осуществляет клиринг ценных бумаг по результатам торгов в уполномоченных депозитариях.

Другая важная роль, осуществляемая организованной биржевой площадкой, — это обеспечение ликвидности ценных бумаг.

Ликвидность – это возможность быстро и без существенных накладных расходов продать или купить ценную бумагу.

За счет большого количества участников торгов и большого количества ценных бумаг, одновременно продающихся и покупающихся, ликвидность может быть достаточно высока.Биржа обеспечивает условия ликвидности каждой конкретной бумаги двумя путями: разумной тарифной политикой, что привлекает частных инвесторов, и созданием института маркетмейкеров.

Маркетмейкер – это участник торгов, который по соглашению с биржей обязан поддерживать разницу цен покупки-продажи в определенных пределах. За это он получает от биржи определенные льготы – например возможность совершать операции с ценными бумагами, которые поддерживает маркетмейкер с уменьшенными комиссиями или вовсе без них.

Еще один интересный момент, касающийся роли бирж на фондовом рынке. Поскольку биржевая деятельность лицензируется и регулируется государством, на биржи возложены не только функции организатора торгов, но и некоторые регулятивные функции. Например, биржа обязана осуществлять мониторинг рынка с целью пресечения ценовых манипуляций, махинаций с ценными бумагами и нарушений правил осуществления брокерской деятельности.

Зачем это нужно

Ценные бумаги являются одной из форм существования капитала и обращаются на фондовом рынке. Все это несет в себе целый ряд функций.

Во-первых, ценные бумаги перераспределяют денежные средства:

- Между странами и территориями.

- Между отраслями промышленности и секторами экономики.

- Между отдельными предприятиями внутри одного сектора.

Во-вторых, благодаря ценным бумагам осуществляется перераспределение инвестиций в каждое конкретное предприятие между крупными, средними и малыми инвесторами. Этот процесс затрагивает почти любого гражданина страны, даже если тот об этом не подозревает. Так, условный обыватель, имеющий вклад в банке, может не знать и не думать о том, что банк, используя его деньги, мог купить, к примеру, корпоративных облигаций – именно так, конкретный человек, не подозревая об этом, становится источником средств развития конкретного предприятия и экономики в целом.

Третья важная функция ценных бумаг заключается в том, что они служат для фиксации прав владельцев на долю долга или собственности предприятий (в случае бумаг компании) или на долю долга целого государства (в случае бумаг государственных).

В зависимости от вида ценных бумаг и конкретного эмитента доход, который приносят ценные бумаги может быть разным, от, собственно, убытка, до астрономических сумм. Естественно, всегда есть риск получить убыток – например, в случае банкротства предприятия, выпустившего ценные бумаги, но на больших временных горизонтах – от 15 до 30 лет в среднем – ценные бумаги приносят доход, соответствующий или превышающий рост экономики.

При этом, важно понимать, что на фондовом рынке не действуют законы физики – в частности, сила притяжения. Часто многие полагают, что раз акции значительно выросли за небольшой промежуток времени, то их обязательно ждет падение. Это не совсем так.

Пример: На протяжении 10 лет акции Berkshire Hathaway выросли с $6 000 до $10 000. В этой точке многие решили, что рост и так уже довольно значительный, и упустили возможность заработать огромные деньги на цене, которая в последующие 6 лет выросла до $70 000 и даже выше.

В качестве платы за риск, который несет в себе подобное финансирование экономики, владельцы ценных бумаг получают дополнительный доход: купоны, процентные выплаты в случае долговых бумаг, дивиденды и рост курсовой стоимости в случае долевых ценных бумаг.

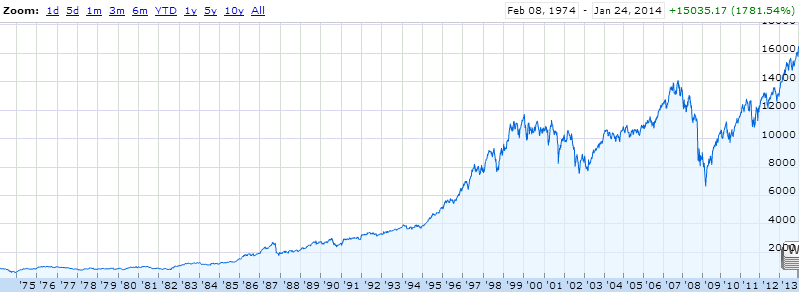

Пример: Индекс Доу Джонса. В начале 1950 года значение этого индекса составляло 201 пункт, а к началу 2000 года уже 10 940. Получается, что за 50 лет индекс вырос более чем в 50 раз. Если бы кто-то вложил в 1950 г. 1000 долларов, то к концу 2000 г. сумма бы увеличилась до $50 000.

Рост с 74 года до настоящего времени также впечатляет

Таким образом, роль фондового рынка, как места, где происходит торговля ценными бумагами и перераспределение капиталов между странами, секторами экономики и предприятиями, с одной стороны, и различными группами инвесторов – с другой. Без фондового рынка экономике было бы невозможно эффективно развиваться и удовлетворять нужды каждого члена общества.

Источник https://studopedia.ru/4_157484_fondovaya-birzha-kak-osnovnoy-element-infrastrukturi-rinka-tsennih-bumag.html

Источник https://spravochnick.ru/finansy/fondovaya_birzha_kak_professionalnyy_uchastnik_fondovogo_rynka_birzhevye_indeksy/

Источник https://habr.com/ru/company/iticapital/blog/210570/