Макроэкономическое равновесие

В предыдущем параграфе мы отмечали, что совокупный спрос (Y), стимулировать который предлагается в рамках кейнсианского подхода, состоит из спроса на потребительские товары (С), на инвестиции (I), правительственных расходов (G) и чистого экспорта (Хn):

Согласно классической концепции уровень совокупных расходов, определяемый совокупным доходом, всегда достаточен для закупки продукции, произведенной в условиях полной занятости. Кейнсианский подход, поставив под сомнение данное утверждение, исходит из того, что объем спроса отдельных экономических субъектов формируется под воздействием разных побудительных мотивов, включая психологические факторы. Со времен Кейнса в инструментарий экономической науки вошли понятия «склонность», «ожидания», «предпочтения» и т.п. Данные понятия уже в виде конкретных экономических показателей позволяют не просто учитывать психологические факторы, но и измерять их влияние при анализе макроэкономического равновесия.

Потребление как составная часть AD

Итак, посмотрим внимательнее на компоненты совокупных расходов. Начнем со спроса на потребительские товары — важнейшей составляющей совокупного спроса (С). На потребление приходится, как правило, больше 50% общей величины совокупного спроса. Эта величина колеблется в разных странах от 68% в США до » 52% в Швеции и России. Но значительные социальные программы в Швеции и их малый удельный вес в постреформенной России приводят ситуацию с расходами населения на потребление к разным последствиям, несмотря на схожесть показателей. Потребительский спрос определяется как платежеспособный спрос, или как сумма денег, которая тратится населением на приобретение потребительских благ. Спрос зависит от многих факторов, включая уровень цен, экономические ожидания, накопленное богатство, традиции в обществе, уровень налогообложения, политическую, а также демографическую ситуацию, привычки людей, ставки процента по потребительским кредитам, ожидания инфляции и др. Таких факторов исследователи потребительского поведения насчитывают несколько десятков. Однако со времен Дж. М. Кейнса определяющим фактором при анализе потребления стал доход.

Структура потребления как отдельного человека, так и семьи достаточно индивидуальна. Люди тратят деньги в соответствии со своим доходом и укладом жизни. Однако есть и некоторые общие приоритеты. Так, нетрудно представить расходы любой семьи по степени их значимости, на питание, одежду, жилье, транспорт, медицину, образование. При этом расходы малоимущих семей приходятся в основном на питание и самые необходимые повседневные нужды. При росте доходов семей увеличиваются расходы на одежду, предметы длительного пользования, отдых, развлечения, сбережения и т.п.

Модели потребительского поведения

Существуют некие усредненные модели поведения потребителей, например такие, как схемы Энгеля, по имени открывшего их статистика XIX в. Эрнеста Энгеля. Их называют также «качественными схемами поведения». В соответствии с ними по мере роста доходов общее потребление благ нарастает, но в разных пропорциях. Так, по мере роста доходов сокращается удельный вес расходов на питание, зато увеличиваются расходы на отдых, развлечения, путешествия, растут также и сбережения.

Интерес к потребительскому поведению постоянно присутствует в экономической науке. Можно отметить вклад в разработку этой проблемы С. Кузнеца, проверявшего на основе статистических материалов концепцию Кейнса. Среди наиболее известных моделей потребительского поведения:

- модель межвременного потребительского выбора И. Фишера;

- теория «жизненного цикла» Ф. Модельяни;

- теория перманентного дохода М. Фридмена.

Названные модели связывают поведение потребителей с доходом, по -разному трактуя причины изменения в потребительском поведении.

Итак, потребительское поведение изменяется под воздействием многих факторов, главным из которых является личный располагаемый доход. Определим потребление как часть дохода, которая используется для приобретения товаров и услуг.

Сбережения как составная часть дохода

Непотребляемую часть дохода или часть, остающуюся после осуществления всех потребительских расходов, составляют сбережения, т.е. сберегаемая часть дохода.

Если представители классической школы связывали стремление населения к сбережению с величиной процентной ставки, то Кейнс отметил, что склонность населения сберегать обусловлена прежде всего изменениями в доходе. Помимо дохода стремление к сбережению формируется под влиянием большого спектра разнообразных причин — от желания обеспечить себе экономическую независимость, скопить деньги на старость, решить проблемы подрастающих детей и так далее, вплоть до элементарной скупости.

Объем национальных сбережений — важнейший показатель развития экономики. Это один из 10 агрегатов СНС наряду с такими, как ВВП, ВНД и пр. Он требуется не только для анализа уровня жизни, но и как один из источников финансирования инвестиций. Не случайно в развитых странах весьма бережно относятся к сбережениям граждан.

Правительства практически всех развитых стран стараются стимулировать население к сбережению, освобождая процентный доход от налога, как в Японии, или выплачивая дополнительные премии по сберегательным счетам на длительный срок, как в Германии. Тем самым государства пытаются способствовать росту инвестиций и в целом экономическому росту.

Из российской практики: Склонность российского населения к сбережениям

Функции потребления и сбережения

Общий уровень и динамику потребления и сбережений исследуют с помощью таких инструментов, как функция потребления и функция сбережения:

- потребление (С) как функция дохода (Y):

- сбережения (S), равные разнице между доходом (Y) и потреблением (С):

S = Y — C, или S = Y — f(Y).

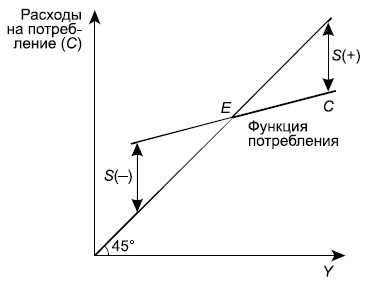

Можно дать графическую интерпретацию данным функциям. Функция потребления показывает зависимость потребления от располагаемого дохода. Если бы весь доход шел на потребление, то ситуация характеризовалась бы прямой под углом 45° в координатах «доходы — расходы «. В реальной жизни этого не происходит. Опираясь на логику здравого смысла, мы легко спрогнозируем, что потребитель тратит полностью весь располагаемый доход тогда, когда доход равен «прожиточному минимуму» (точка Е на рис. 2.7).

Рост дохода за пределы указанной величины позволит не только увеличить потребление, но и сберегать часть дохода (S). Уменьшение дохода ведет к тому, что приходится расходовать сбережения предыдущих периодов (отрицательные сбережения).

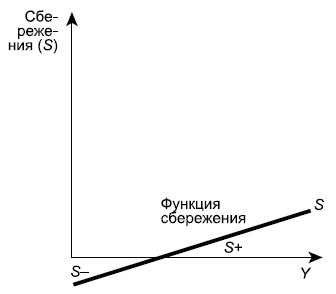

Графическая интерпретация функции сбережения, т.е. сбережения от располагаемого дохода, представляет собой как бы зеркальное отражение функции потребления (рис. 2.7). Построенная в координатах «сбережения — доход», она наглядно демонстрирует описанные выше ситуации в потребительском поведении, возникающие при изменении дохода — нулевое (точка Е), отрицательное (слева от точки Е) и положительное (справа от точки Е) сбережения (рис. 2.8).

Склонность к потреблению и сбережению

Для того чтобы выяснить, от чего зависит угол наклона функций потребления и сбережения, необходимо ознакомиться с показателями, характеризующими тенденции изменения потребления и сбережения по мере роста доходов. Это так называемые склонность к потреблению и к сбережению. Названные понятия введены Дж. М. Кейнсом, который писал по поводу одного из них: «Основной психологический закон, на который мы можем положиться не только «apriori», исходя из нашего знания человеческой природы, но и на основании детального изучения опыта, состоит в том, что люди склонны, как правило, увеличивать свое потребление с ростом дохода, но не в той мере, в какой растет доход».

Итак, показатели, отражающие психологический фактор и характеризующие склонность населения к потреблению и сбережению, можно выразить следующим образом.

Средняя склонность к потреблению и сбережению:

- а) средняя склонность к потреблению (average propensity to consume — APC), исчисляемая по формуле

показывает, какая часть располагаемого дохода используется на потребление;

- средняя склонность к сбережению (average propensity to save — APS), исчисляемая по формуле

показывает, какая часть располагаемого дохода используется на сбережения.

Показатели, которые мы описали выше, важны для характеристики тенденций в потребительских расходах. Так, по мере роста располагаемого дохода доля дохода, направленная на потребление, уменьшается, т.е. АРС уменьшается, а APS , напротив, увеличивается, что отражает ситуацию увеличения сбережений у потребителей по мере роста дохода — богатые люди имеют больше возможности сберегать, чем бедные. Однако такая тенденция наблюдается в краткосрочном периоде. В долгосрочном плане APC и APS , как правило, стабилизируются, отражая относительную устойчивость потребительского поведения при отсутствии «форс-мажорных» обстоятельств.

Предельная склонность к потреблению и сбережению

Но возникает вопрос, что происходит с потреблением и сбережением, когда изменяется доход. Для ответа на него используются показатели, характеризующие реакцию потребителя на изменение дохода.

Предельная склонность к потреблению и сбережению:

- предельная склонность к потреблению (marginal propensity to consume — MPC), исчисляемая по формуле

показывает, какая часть прироста дохода (DY) используется на прирост потребления (DС) или какова доля прироста расходов на потребление при любом изменении располагаемого дохода;

- предельная склонность к сбережению (marginal propensity to save — MPS), исчисляемая по формуле

показывает, какая часть прироста дохода (DY) используется на прирост сбережения (DS) или какова доля прироста расходов на сбережения при любом изменении располагаемого дохода.

Сумма предельной склонности к потреблению (МРС) и предельной склонности к сбережению ( MPS ) для любого изменения дохода всегда равна единице:

Это дает возможность выражать один показатель посредством другого:

MPC + MPS = 1, или MPS = 1 — MPC .

Показатели предельной склонности к сбережению ( MPS ) и предельной склонности к потреблению ( MPC ) не менее значимы при анализе макроэкономического равновесия, чем предельные величины в микроэкономике, в которой маржинализм стал основным методом анализа.

Так, функции потребления и сбережения с использованием показателей MPC и MPS могут быть представлены в следующем виде.

| где | с | — | автономное потребление, величина которого не зависит от размеров дохода; |

| MPC | — | предельная склонность к потреблению; | |

| Y | — | доход; | |

| T | — | налоговые отчисления. |

| где | s | — | автономные сбережения; |

| MPS | — | предельная склонность к сбережению. |

Если рассматривать функции потребления и сбережения как непрерывно дифференцируемые, то MPC и MPS есть не что иное, как производные этих функций (DС/DY; DS/DY). Данные показатели и будут определять крутизну (tg угла наклона) функций потребления и сбережения (cм. рис. 2.7, 2.8).

Инвестиции как составная часть совокупных расходов (AD)

Вторая составляющая совокупных расходов — инвестиционные расходы , которые можно определить как денежные вложения, увеличивающие объем инвестиционных (производительных) товаров. Инвестиционные расходы могут быть направлены как на увеличение объема капитала предприятия, так и на сохранение этого объема на прежнем уровне. Соответственно принято различать чистые инвестиции (инвестиции нетто), которые равны увеличению объема капитала, обеспечивающему прирост производства, и валовые инвестиции (инвестиции брутто), равные чистым инвестициям плюс расходы на замещение старого капитала ( амортизация ).

Инвестиционные расходы , как правило, составляют около 20% от общего объема совокупного спроса, т.е. значительно меньше расходов на потребление. Однако, поскольку от их размера зависят колебания деловой активности не только в текущем периоде, но и темпы экономического роста в будущем, значение инвестиций трудно переоценить.

Различают следующие направления вложений инвестиционных средств:

- производственные инвестиции (оборудование, здания, сооружения);

- инвестиции в товарно-материальные запасы (ТМЗ) (незавершенное производство, сырье, материалы, готовые изделия);

- инвестиции в жилищное строительство.

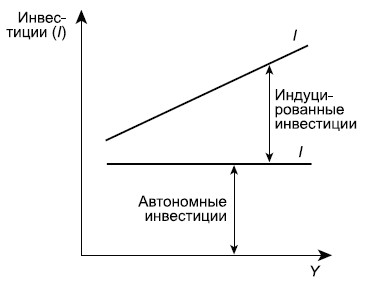

Следует различать автономные инвестиции, определяемые внешними факторами, их величина не зависит от национального дохода, и стимулируемые ( производные , индуцированные) инвестиции, величина которых зависит от колебаний совокупного дохода (Y).

Зависимость инвестиций от совокупного дохода можно представить графически (рис. 2.9).

Объясняется такая зависимость тем, что рост ВВП ведет к увеличению предпринимательской прибыли и появлению стимулируемых инвестиций.

Аналогично множеству концепций потребительского поведения существует ряд теорий, по -разному объясняющих как динамику инвестиционного спроса, так и логику принятия инвестиционных решений. Среди них можно назвать:

- неоклассическую концепцию, связывающую уровень инвестиций с предельным продуктом капитала, ставкой процента и правилами налогообложения;

- кейнсианскую концепцию, в которой формирование инвестиционного спроса обусловлено оценкой инвестиционных проектов на основе дисконтирования, исходя из критерия доходности на вложенный капитал;

- модели инвестиций в жилищное строительство;

- q-теория Дж. Тобина, связывающая объемы инвестиций с колебаниями на рынке ценных бумаг;

- теории, основанные на рационировании кредита, и пр.

Факторы, влияющие на инвестиции

Если при характеристике потребительских расходов мы отмечали их относительную устойчивость , особенно в долгосрочном периоде, то инвестиционные расходы отличает изменчивость и динамичность. Это неудивительно, если учесть огромное количество факторов, влияющих на инвестиции.

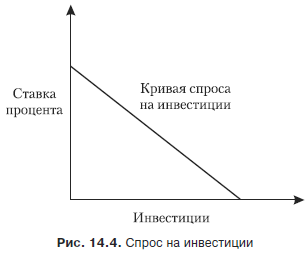

Функция инвестиционного спроса отражает зависимость объема инвестиций от ставки процента (рис. 2.10), которую инвестор сопоставляет с ожидаемой нормой прибыли. Кривая показывает динамику объема инвестиций при изменении ставки процента.

На рисунке 2.10 видно, что между ставкой процента и объемом требуемых инвестиций существует обратная связь .

Реальную ставку процента и ожидаемую норму прибыли можно отнести к основным факторам, влияющим на объем инвестиций. Изменение этих факторов графически означает движение вдоль кривой инвестиционного спроса (вверх — вниз).

Среди факторов, влияющих на динамику инвестиций (сдвигающих кривую инвестиционного спроса вправо и влево), можно выделить следующие:

- ожидаемый спрос на продукцию;

- налоги на предпринимательскую деятельность;

- изменения в технологии производства;

- динамика совокупного дохода;

- инфляционные ожидания;

- правительственная политика.

Следующие две составляющие совокупных расходов — государственные расходы (G) и чистый экспорт (Xn).

Государственные расходы и чистый экспорт как составная часть AD

Государственные расходы (G) — это прежде всего денежные средства на закупки государством на рынках благ. Объемы этих закупок определяются состоянием государственного бюджета. Общая тенденция после Второй мировой войны для стран с рыночной экономикой такова: размеры государственного бюджета, его расходных статей известны на год вперед. Мы будем считать их величиной автономной, т.е. не зависящей от совокупного дохода (Y), и обозначим функцию спроса государства на рынке благ как G = const . Такой подход не отрицает того очевидного факта, что государственное влияние на совокупный спрос определяется не только величиной сумм статей расходов, утвержденных в бюджете, но и мероприятиями государства в сфере фискальной и денежно-кредитной политики.

На величину чистого экспорта (Xn) также воздействует комплекс разнообразных причин, среди которых важнейшие — курс национальной валюты, величина издержек и цен в странах, торгующих друг с другом, конкурентоспособность производимых товаров. Чистый экспорт — это сальдо торгового баланса страны, и мы также будем рассматривать его как величину постоянную.

Факторы инвестиций

Как и на любое экономическое явление, на инвестиции оказывают влияние различные факторы внутренние и внешние.

Внутренние факторы инвестиций зависят от предприятия и могут быть изменены в зависимости от политики предприятия. Внешние факторы либо не поддаются изменениям, либо на их изменение может повлиять только государство или центральный банк.

Учет всех возможных факторов важен при прогнозировании размеров инвестиций и прибыльности инвестиционных проектов. Также учет факторов инвестиций важен при оценке рисков.

Рассмотрим главные внешние факторы, от которых изменяются совокупные объемы инвестиций в стране.

Под фактором инвестиций предполагается причина, из-за которой объем совокупных инвестиций может вырасти или упасть.

Внешние факторы

Важным фактором является объем и строение совокупного спроса в экономике страны, где рассматриваются факторы. Так объем инвестиций в экономике страны прямо зависит от совокупного спроса. Так как чем выше спрос на продукцию, товары или услуги, тем больше возможностей у предприятий, выпускающих такую продукцию, инвестировать в развитие деятельности и новые инвестиционные проекты. Так как инвестиции зависят от совокупного спроса в экономике, то сам совокупный спрос зависит от различных социально-экономических групп факторов.

Следующим фактором является уровень доступа к заемным средствам. Здесь важным фактором выступает ставка процента по кредитам и уровень ставки рефинансирования.

Важным фактором является и направление государственной политики в области инвестирования. Так, курс на повышение инвестиций и улучшение частно — государственного партнерства, предоставление налоговых инвестиционных льгот и осуществление государственной поддержки ведет к формированию благоприятного инвестиционного климата и увеличению объема инвестиций в стране.

Готовые работы на аналогичную тему

Итак, важные внешние факторы, влияющие на инвестиции:

- ожидаемый уровень инфляции и уровень инфляции;

- объемы производства в стране, уровень роста Валового национального продукта;

- уровень денежных доходов населения и сбережений населения;

- ставка рефинансирования;

- совокупный спрос;

- государственная политика;

- налоговая политика государства;

- стабильность курса национальной валюты;

- ожидания иностранных инвесторов, внешняя политика страны.

Внутренние факторы

Такие факторы можно назвать микроэкономическими. Так как формируются такие факторы на уровне микроэкономики, отдельного предприятия, а вот последствия от влияния таких факторов может выражаться и на уровне макроэкономики. Например, низкий спрос на продукцию в сфере, например, строительства, повлечет закрытие предприятий, либо к повышению издержек производства, что будет вести к сокращению инвестиционной деятельности, так будут сокращаться и валовые инвестиции в сфере строительства.

14.4. Инвестиции и их функциональное назначение. Факторы, влияющие на величину инвестиций

Вторым после потребления компонентом чистых расходов являются инвестиции.

Инвестиции – это долгосрочные вложения государственного или частного капитала в различные отрасли как внутри страны, так и за ее пределами с целью получения прибыли.

Направления инвестиций:

• строительство новых производственных зданий и сооружений;

• закупки нового оборудования, техники и технологии;

• дополнительные закупки сырья и материалов;

• строительство жилья и объектов социального назначения.

Соответственно этим направлениям различают:

• инвестиции в основной капитал;

• инвестиции в товарно-материальные запасы;

• инвестиции в человеческий капитал.

Различают также валовые, чистые, автономные и индуцированные инвестиции.

Валовые инвестиции – это затраты на замещение старого оборудования (амортизация) + прирост инвестиций на расширение производства.

Чистые инвестиции – это валовые инвестиции за вычетом суммы амортизации основного капитала.

Если чистые инвестиции составляют положительную величину, то экономика развивается.

Если чистые инвестиции составляют нулевую величину (валовые инвестиции и амортизация равны), то экономика находится в состоянии статики.

Если чистые инвестиции составляют отрицательную величину (валовые издержки меньше амортизации), то это свидетельствует о снижающейся деловой активности.

Aвтономные инвестиции – это инвестиции, обусловленные нововведениями, вызванными НТП.

Они не связаны с ростом национального дохода. Чаще всего они сами становятся причиной роста НД.

Индуцированные инвестиции – это капиталовложения, направленные на образование новых производственных мощностей, причиной создания которых является увеличение спроса на материальные блага и услуги.

Этот вид инвестиций необходим при условии, если повышенный спрос на продукцию не удовлетворяется за счет увеличения интенсивности эксплуатации имеющегося оборудования. Потребности в инвестициях выступают в виде инвестиционного спроса.

Инвестиционный спрос – это спрос предпринимателей на средства производства для восстановления изношенного капитала, а также для его увеличения.

К факторам, определяющим инвестиционный спрос, относятся:

• ожидание нормы прибыли;

• ставка банковского процента.

Зависимость здесь следующая: если ожидаемая норма прибыли высока, то инвестиции будут расти. Ставка процента – это цена, которую фирма должна заплатить, чтобы занять денежный капитал.

Если ожидаемая норма прибыли (например, 10 %) превышает ставку процента (скажем, 7 %), то инвестирование будет прибыльным, и наоборот.

Вывод: зависимость спроса на инвестиции от нормы процента обратно пропорциональна (рис. 14.4).

На положение кривой спроса на инвестиции влияет и ряд других факторов.

Те факторы, которые вызывают прирост ожидаемой доходности инвестиций, сместят эту кривую вправо (увеличат спрос на инвестиции).

Те факторы, которые приводят к снижению ожидаемой доходности инвестиций, сместят кривую влево (снизят спрос на инвестиции). К этим факторам относятся: издержки на приобретение оборудования, налоги на предпринимателя, инфляция и др. Поэтому для сравнения текущих инвестиций и инвестиций базового года используются «реальные инвестиции», т. е. взятые в неизменных ценах.

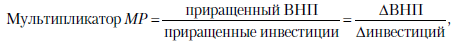

Зависимость дохода и инвестиций выражается в мультипликаторе.

Мультипликатор (лат. multiplico – умножаю) – это коэффициент, показывающий связь между увеличением (уменьшением) инвестиций и изменением величины дохода.

При росте инвестиций рост ВНП будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП и называют мультипликационным эффектом. Следовательно, мультипликатор – это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций.

Предположим, прирост инвестиций составляет 10 млрд руб., что привело к росту ВНП на 20 млрд руб. Следовательно, мультипликатор = 2.

или ?ВНП = МР х ?инвестиций, т. е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВНП. Выводы:

Чем больше дополнительные расходы населения на потребление, тем больше будет величина мультипликатора и, следовательно, приращение ВНП при данном объеме приращения инвестиций.

Чем больше дополнительные сбережения населения, тем меньше величина мультипликатора и, следовательно, приращение ВНП при данном объеме приращения инвестиций.

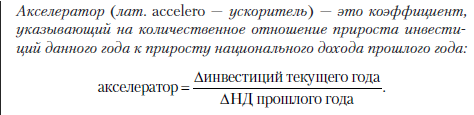

Чтобы выразить воздействие прироста дохода на прирост инвестиций, применяется акселератор.

Акселератор (лат. accelero – ускоритель) – это коэффициент, указывающий на количественное отношение прироста инвестиций данного года к приросту национального дохода прошлого года:

Он выражает воздействие прироста дохода на прирост инвестиций.

РАССМОТРИМ ПРИМЕР П. САМУЭЛЬСОНА.

Предположим, имеется текстильное предприятие, стоимость оборудования которого в 10 раз превышает стоимость реализуемых в течение года тканей. Если в течение какого-то периода реализуется тканей на $6 млн, то предприятие должно располагать капитальным оборудованием на $60 млн. Допустим, оборудование состоит из 20 машин, каждый год снашивается и подлежит возмещению 1 машина, или $3 млн. Предположим, что в течение четвертого года продажи возросли на 50 %: с $6 млн до $9 млн. В этом случае число машин должно также возрасти на 50 % – с 20 до 30 единиц. Следовательно, в этом году будет приобретено 11 машин: 10 новых и одна для возмещения изношенной. Продажи возросли на 50 %, а производство машин – на 1000 %. Это и есть эффект ускоряющегося (акселеративного) воздействия изменения в потреблении на уровень инвестиций, который дал принцип акселерации.

Следовательно, под принципом акселерации понимают процесс, показывающий, что спрос на инвестиции может быть вызван ростом продаж и дохода.

Познакомившись с такими понятиями, как потребление, сбережения и инвестиции, можно рассмотреть существующую между ними связь.

Склонность к сбережениям оказывает существенное влияние на экономическое равновесие общества, что проявляется, в частности, в парадоксе бережливости.

Парадокс бережливости состоит в том, что высокие инвестиции и высокое потребление (низкие сбережения) не противоречат, а подчас помогают друг другу. Бережливость не всегда добродетель. Бережливость отдельных лиц может обернуться социальной трагедией. Стремление каждого увеличить свои сбережения может иметь своим результатом уменьшение фактического сбережения всех членов общества в совокупности. Сберегая, человек сокращает потребление. Тем самым снижаются доходы других лиц, поскольку расход одного формирует доход другого. Сокращение доходов, в свою очередь, ведет к падению уровня сбережений. Все это в конце концов приведет к сокращению инвестиций и торможению развития экономики. Так происходит в условиях неполной занятости и кризисного состояния экономики.

Напротив, в условиях полной занятости, войн и инфляции рост бережливости дает возможность увеличить инвестиции. В этих условиях рост сбережений – благо.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Факторы, влияющие на успех

Факторы, влияющие на успех На успех трейдера влияет множество факторов: знание фундаментального и технического анализа; умение читать графики, управлять своим капиталом, находить точки входа, правильно интерпретировать ситуацию на рынке. И конечно же, психология, потому

91. Факторы, влияющие на величину процентов

91. Факторы, влияющие на величину процентов Факторы, влияющие на величину процентов: внешние и внутренние.Внешние факторы :– уровень инфляции,– состояние кредитного рынка (соотношение спроса и предложения заемных средств),– характер государственного регулирования

1.2. Факторы, определяющие величину предпринимательской прибыли

1.2. Факторы, определяющие величину предпринимательской прибыли Множество организаций ежегодно решают одни и те же задачи – как работать, что надо сделать, какую продукцию выпускать, в каком объеме, по какой цене продавать и т. д., чтобы покрыть все производственные

89. Факторы, влияющие на платежный баланс

89. Факторы, влияющие на платежный баланс Платежный баланс дает представление об участии страны в мировом хозяйстве, масштабах, структуре и характере ее внешнеэкономических связей. В платежном балансе отражаются:– структурные диспропорции экономики, определяющие

Как правильно определить величину необходимых инвестиций

Как правильно определить величину необходимых инвестиций Данный раздел не касается инвесторов, для которых салон красоты не бизнес, а «игрушка» для себя или для близкого человека. Не теряйте времени, уважаемые господа, переходите к следующим разделам.Выяснение

1. Потребление и сбережения, факторы, влияющие на них

1. Потребление и сбережения, факторы, влияющие на них Для установления макроэкономического равновесия важным условием является равенство инвестиций и сбережений. Исходя из трудов классической школы можно сделать вывод, что динамика этих величин зависит исключительно

43. Понятие чистого риска. Факторы, влияющие на его величину

43. Понятие чистого риска. Факторы, влияющие на его величину Под чистым (внутрихозяйственным) риском понимают вероятность появления существенных искажений в данном бухгалтерском счете, статье баланса, однотипной группе хозяйственных операций, отчетности в целом до того,

44. Понятие контрольного риска. Факторы, влияющие на его величину

44. Понятие контрольного риска. Факторы, влияющие на его величину Под риском средств контроля (контрольным риском) понимают вероятность того, что существующие и регулярно применяемые средства системы бухгалтерского учета и системы внутреннего контроля не будут

3.3. Факторы, влияющие на стоимость недвижимости.

3.3. Факторы, влияющие на стоимость недвижимости. Мировая практика выделяет следующие группы факторов, существенно влияющих на стоимость недвижимости, представленные в табл. 3.2.Таблица 3.2Факторы, влияющие на стоимость недвижимости. Окончание

1.5 Факторы, влияющие на оплату труда

1.5 Факторы, влияющие на оплату труда В условиях рыночной экономики на величину заработной платы воздействуют ряд рыночных и внерыночных факторов, в результате чего складывается определенный уровень оплаты труда. Среди рыночных факторов, влияющих на ставку

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПОВЕДЕНИЕ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПОВЕДЕНИЕ Поведение на работе зависит как от личных качеств индивидуума (характер и установки), так и от ситуации, в которой он работает. Поскольку эти факторы взаимодействуют, эта теория поведения иногда называется теорией взаимодействия. Именно

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЕРЖЕННОСТЬ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИВЕРЖЕННОСТЬ Т. Кочан и Л. Дайер (1993) предположили, что взаимной приверженностью управляют следующие принципы:1. Стратегический уровень:? поддерживающие организационные стратегии;? ценность приверженности для высшего руководства;? эффективное

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИЗНАНИЕ ИЛИ ЕГО ОТМЕНУ

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ПРИЗНАНИЕ ИЛИ ЕГО ОТМЕНУ Работодатели сейчас занимают сильную позицию, чтобы выбирать, признают они профсоюз или нет, какому профсоюзу и на каких условиях они бы даровали признание, например единственный профсоюз и соглашение не бастовать.При

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР

ФАКТОРЫ, ВЛИЯЮЩИЕ НА ВЫБОР Исследования, проведенные Марчингтоном с соавторами (1992), выявили некоторое количество факторов, влияющих на то, как работодатели на практике применяли вовлечение и участие работников в управлении организацией:• информация и образование –

Факторы, влияющие на убедительность коммуникации

Факторы, влияющие на убедительность коммуникации В убедительную коммуникацию входит ряд факторов, и практик в области связей с общественностью должен иметь представление о каждом. Ниже дано краткое рассмотрение: (1) анализа аудитории; (2) надежности источников; (3)

14.2. Структурные факторы, влияющие на сговор

14.2. Структурные факторы, влияющие на сговор 14.2.1. Число конкурентов На олигополистическом рынке число конкурентов оказывает влияние на сговор по двум основным причинам:1) чем выше число конкурентов на рынке, тем сильнее затруднена координация между ними. Достигнуть

Источник https://intuit.ru/studies/courses/3604/846/lecture/31549?page=3

Источник https://spravochnick.ru/investicii/faktory_investiciy/

Источник https://econ.wikireading.ru/29861