Что выгоднее, купить и сдавать квартиру или вложить деньги в фондовый рынок

Традиционно многие считают, что это выгодный бизнес — иметь квартиру, сдавать ее и жить на эти деньги. Но так ли это на самом деле, или все-таки фондовый рынок приносит больше дохода? Попробуем разобраться.

Какой доход может принести сдача в аренду квартиры

Гадать не будем, а просто посчитаем. Для примера возьмем самый простой и при этом наиболее ликвидный на рынке вариант. Предположим, пусть объектом наших инвестиций будет обычная однокомнатная квартира в Москве, где подобное помещение пользуется достаточно стабильным спросом. В других регионах порядок цифр будет ниже, но суть от этого вряд ли изменится.

Итак, средняя стоимость однокомнатной квартиры на вторичном рынке составляет 6-7 млн рублей, в зависимости от района. Конечно, выставляются они дороже, но это рынок, и процентов десять реальный покупатель наверняка сможет выторговать. Предположим, нам удастся купить тот или иной объект за 6,5 млн.

Скорее всего, помещение будет как минимум требовать косметического ремонта, который обойдется нам в столице еще не менее 500 тыс. рублей. Итого расходная часть составит минимум 7 млн рублей.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Далее, нам надо эту квартиру как можно быстрее сдать, потому что каждый месяц, пока она пустует — наши убытки. Стоимость аренды однокомнатной квартиры в Москве начинается от 30 тысяч рублей. Конечно, выставляются они и за 100 и более тысяч. Но тогда мы будем год ждать, пока кто-нибудь, если повезет, найдется за эту цену. А нам надо быстро.

Хорошо, допустим, пусть будет 35 тысяч рублей в месяц. Итого в год 35 умножить на 12 равно 420 тысяч рублей. Это доходы. Но есть также и расходы. Допу стим, арендаторы заплатят за электроэнергию, за воду по счетчику, как договоримся, за телефон. Остальные коммунальные платежи, как минимум тысяч пять в месяц, остаются на собственнике, итого 5 умножить на 12 равно 60 тысяч рублей примерных обязательных расходов.

Наша квартплата вряд ли будет принята в качестве затрат для налоговых целей. Если мы не хотим неприятностей в дальнейшем, то НДФЛ нам надо заплатить со всей суммы, то есть 13% от 420 тыс. рублей, или 54600 рублей. Итого наши обязательные расходы 60000 плюс 54600 равно 114600 рублей, а чистая прибыль 420000 минус 114600 равно 305400 рублей.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Самое время рассчитать доходность. Если вложить пришлось 7 млн, а доход за год составил, по нашим примерным расчетам, 305400 тыс. рублей, то доходность операции можно рассчитать по формуле:

305400 / 700000*100% = 4,3%

Итого всего 4,3%. И это при условии, что весь год квартира будет сдана. В ином случае доход сразу же уменьшится. Каждый месяц простоя обойдется инвестору как минимум в 1/12 этой суммы. И даже более того, потому что управляющей компании, собирающей ежемесячные платежи, в целом безразлично, сдаете ли вы свой объект или он пустует.

Конечно, если в квартире никого не будет, то удастся сэкономить на электричестве и водоснабжении, которые и так платит арендатор. А вот все остальные платежи так и придется вносить собственнику.

Затем надо еще учесть, что в лучшем случае через три года придется вновь делать косметический ремонт. А также, наверняка, докупать какую-то мебель. И в течение всего периода нести те или иные дополнительные эксплуатационные расходы. Например, менять краны и вообще все, что выйдет из строя не по вине арендатора, а в результате износа.

А теперь сравним этот вариант заработка с другими предложениями инвестиционного рынка.

Сдача в аренду против банковских вкладов

В течение прошлого года ставки по банковским вкладам снижались, и в конечном счете, достигли отметки в 4% годовых. В этом, 2021 году инфляция увеличилась, ЦБ повысил ставку, и крупнейшие банки оказались вынуждены платить больше, 5 и более процентов.

То есть по факту в прошлом и до настоящего момента ставка по вкладу примерно равнялась доходу от аренды. Но зато клиент банка не переживал весь год, что его квартиранты что-то сломают, зальют соседей, и так далее. Вкладчику не надо делать ремонт ни до, ни после. Нет необходимости искать клиентов — банки сами его приглашают.

Такая же доходность, но зато вообще без дополнительных проблем. Единственный минус — у собственника недвижимости всегда есть призрачная надежда, что его собственность подорожает в будущем. Только ради этого он и идет на все эти жертвы. Однако на самом деле, в последние годы рост стоимости недвижимости едва ли перекрывает уровень инфляции. А чтобы опередить ее, нужны другие инструменты.

Акции или квартира?

Друзья, привет! Недавно ко мне заходил в гости мой товарищ. Сосед. Они с семьей сняли квартиру побольше и переезжают поближе к центру, а свою маленькую студию думают либо сдавать, либо продавать. Вот об этом мы и говорили.

Сначала я проконсультировал его по договору найма новой квартиры, который собственник со своим юристом предложил подписать и внёс 4 существенных замечания. Дальше он с уставшим видом посетовал на то, что совершенно не знает что делать со своей небольшой студией теперь — сдавать или продавать.

Я нашёл два варианта

1. Продаём за 5-5.5 млн — рыночная цена квартиры и покупаем акции Сберпреф, Глобалтранс, Ростелеком и Русагро. План такой: через пару лет все эти бумаги имеют потенциал роста в 2 раза и более, плюс дивидендами они платят больше, чем наниматели. Таким образом вместо этой студии скорее всего он сможет купить себе двушку в Москве за 11-12 млн, даже ничего более не откладывая. Можно взять и долларовые акции, если страшно быть в рублях.

2. Вариант более консервативный и не страшный. Просто сдаём эту квартиру (тоже вообще-то рублевый актив) и покрываем 2/3 платежа за аренду его новой квартиры сейчас. Дальнейший рост ее цены сомнительный, рента невысокая. Зато ничего делать не нужно, никаких рисков и его семья будет спокойна, так как для них фондовый рынок кажется чем-то непонятным, а значит опасным и рискованным. Ну как я понял.

А что бы выбрали вы?

Если в квартире нет детских долей – продала бы и взяла облигации. Доходность выше квартирной (15-16% — налог с доходности), рисков минимум, головной боли в виде квартирантов/порчи имущества/налоговой вообще нет. Собственно так и сделала в 2020. Год спустя – не жалею о проделанном. Из российских акций поднялся только Сбер, остальные продала неделю назад и докупили облигаций. В акции вкладываться – надо в них что-то понимать и просчитывать (к сожалению, в моем случае понимания мало). Облигации понятнее. А в квадраты вкладываться сейчас – не время – мой риелтор сам об этом говорит (говорит, что если не срочно – года два потерпеть, а мне это и на руку), и спрашивает меня о начале пути в ценных бумагах. Как-то так…

Мои варианты:

1. Акции, половина в баксах половина в рублях

2. Войти на предпродаже по хорошей цене в новострой

Сдавать квартиру — альтруизм в текущих условиях.

Есть опыт. Валюта, три пифа, акции сбера. Пифы дали разные результаты, сбер вырос раз в шесть. но падал как раз тогда, когда нужны были деньги. Нервов попортил. И в итоге выгоднее всего оказался доллар.

Ипотеку погасили. Акции после опыта со сбером не интересуют абсолютно. Продать квартиру и играть в акции? А почему не в казино? Кстати, а прописка где будет?

С какого периода Сбер вырос в 6 раз? За год с марта 2020 по 2021 Сбер вырос на 35%, что по сравнению с другими российскими компаниями — хороший результат. Сургутнефтегаз нервы за год потрепал — еле вывели без потерь хотя бы то, что вложили. Вопрос у автора, наверное, — во что вложить лишние сбережения – квадраты или ЦБ. А квартиру ради ЦБ продавать….- только если собираешься путешествовать и то – так себе идея. В моем случае – продали квартиру, которую сдавали. По доходности купоны по облигациям выше, чем доходность от сдачи (если брать равную стоимость квартиры или ЦБ). Соотношение примерно 4-5%/год от сдачи квартиры к 15-16%/год от купонов по облигациям. Причем, это доходность если квартира сдается постоянно и требует минимального ремонта + бесконечное дерганье по спорным вопросам квартирантов, а доходность по облигациям может быть и выше, но и риски при изменения ставки центробанка тоже выше (у меня российские ЦБ). Так что самый оптимальный вариант при наличии лишних средств – облигации. При срочной надобности денег – квартиру быстро не продать, а ЦБ выводятся за 3 дня и цена на облигации не прыгает как на акции – ты всегда знаешь сколько у тебя на счете. Ну это мое мнение из личного опыта. Конечно, когда потребуется взять жилье для ребенка – возьмем квадраты. Но покупать квартиру «на вырост» для маленького ребенка – не считаю хорошей идеей.

Что за надежные облигации с доходностью 15-16%?

Особенно порадовало про надежность облигаций с такой ставкой, вы хоть бы людей не вводили в заблуждение. Относительно надежны только ОФЗ ,но там и ставка значительно ниже и то они умеют падать очень хорошо на очередном армагедоне. Если в этот момент деньги понадобятся , потерять можно очень хорошо.

Цена тела облигации не может упасть или вы про это не знаете?

Прикольно вообще читать на сайте риэлторов советы по вложению в акции , куда не глянь все такие спецы стали по поводу фондового рынка, не хватает советов риэлторов когда покупать-продавать доллар.

P.S. Прочитала, вы облигации купили в 20г- поэтому и такая уверенность , у вас еще много открытий будет, если продолжите инвестировать.

В акции не играют, на акциях зарабатывают, но это реально работа и покупать нельзя по чьим-то рекомендациям, надо четко понимать почему ты купил ту или иную акцию, какой апсайд ждешь ,что будешь делать в случае падения котировок и т.д.

Разве что еврооблигации, хоть и Украины (проценты наверняка повыше, чем Латвии, например). Рублевые, они вдруг оказываются процентов на 20 меньше. Акции любой корпорации подвержены всяким честным и не очень штукам, типа доп. эмиссии и ещё похуже.

Сбер был с 25 р. и до 150.

Зачем давать советы, если ты не брокер? Советы ужасные, через пару лет посмотрите сами. Расчитывать на дивиденды- наивно, это ежегодно решает Совет директоров и собрание акционеров. В этом году многие компании не платили дивиденды вообще. А рисковать чужими деньгами не имея достаточную компетенцию — непорядочно.

«Сберпреф» — если вы имеете в виду привилегированные акции Сбербанка то тогда Сберпрев. И у этих акций ниже ликвидность. Вы бы хоть почитали литературу.

Сберпреф- это нормальное название акций в среде трейдеров. Ликвидность ниже- у вас миллиарды руб на счете , оборот в среднем 1,5-2 ярда грубо в день по акции это мало ? А вот то ,что давать советы не порядочно (это мягко сказано), с этим согласна полностью.

Кстати,брокерам верить вообще нельзя в плане советов, у них другие задачи. Блог и ответы конечно повеселили.

«Сберпреф- это нормальное название акций в среде трейдеров. Ликвидность ниже- у вас миллиарды руб на счете , оборот в среднем 1,5-2 ярда грубо в день по акции это мало ? А вот то ,что давать советы не порядочно (это мягко сказано), с этим согласна полностью.

Кстати,брокерам верить вообще нельзя в плане советов, у них другие задачи. Блог и ответы конечно повеселили«.

А что вы мне сказать то хотели, по существу?

«Сберпреф» нет таких акций, есть привилегированные акции Сбербанка.

О каких миллиардах и оборотах у меня вы пишите, если в статье четко указана сумма 5-5,5 рублей чужих денег Соседа, которые через два года трансформируются в «двушка в Москве за 11-12 млн, даже ничего более не откладывая»? Откуда обороты в миллиарды взялись?

А верить надо себе и Богу. Консультироваться со специалистами имеющими соответствующее образование и успешный опыт. В данном случае — это не риэлтор.

Вы написали про ликвидность у сбер прев ( как вы их называете, по мне вообще все равно как назвать, смысл и так понятен), которая ниже (ниже по сравнению с чем?) — я вам ответила что дневной оборот этой акции на бирже совсем не маленький, если у человека 5 млн, руб для ликвидности сбера это ни о чем сумма, всегда можно без проблем купить-продать.

Ой, а расскажите с кем консультироваться надо по фондовому рынку, где это у нас готовят спецов таких официально? А то у меня около 10 лет активной торговли на споте, срочке и т.д, а я до сих не знаю что есть соответствующее образование в этой сфере.

Не была на циане несколько лет , а тут оказывается уже не только недвижимость обсуждают , а риэлторы дают советы по акциям , облигации под 15-16% купон считаются с минимальными рисками, чудные дела творятся))

«Вы написали про ликвидность у сбер прев ( как вы их называете, по мне вообще все равно как назвать, смысл и так понятен), которая ниже (ниже по сравнению с чем?) — я вам ответила что дневной оборот этой акции на бирже совсем не маленький, если у человека 5 млн, руб для ликвидности сбера это ни о чем сумма, всегда можно без проблем купить-продать.

Ой, а расскажите с кем консультироваться надо по фондовому рынку, где это у нас готовят спецов таких официально? А то у меня около 10 лет активной торговли на споте, срочке и т.д, а я до сих не знаю что есть соответствующее образование в этой сфере.

Не была на циане несколько лет , а тут оказывается уже не только недвижимость обсуждают , а риэлторы дают советы по акциям , облигации под 15-16% купон считаются с минимальными рисками, чудные дела творятся))»

Есть графики, где видно, что ликвидность привилегированных акций (не только Сбербанка) всегда ниже, обычных, не привилегированных акций. По Сбербанку разница по объёму дневных торгов около 10 раз в среднем.

Далее, какое отношение объёмы дневных торгов имеют к физическому лицу купившему акции Сбербанка на 5 миллионов рублей? Правильно, никакого. Ну и проблема не купить/продать, а по какой цене продать и через какой промежуток времени, чтобы как пишет Автор: «купить себе двушку в Москве за 11-12 млн, даже ничего более не откладывая».

Простите, я не верю, что вы 10 лет торгуете )) чтобы понять работу ММВБ хватает года, потом работают на западных площадках.

Говорить, с кем вам консультироваться, я не буду. Вы пришли на рынок — и это полностью ваша зона ответственности, судя по тому, как вы описываете торговлю на бирже — вы не профессионал, литературу не читаете и объемы у вас небольшие. Развлекайтесь для себя, удачи.

P.S. На Циане не только риэлторы.

Вам виднее, сколько лет я торгую:).

Далеко не всем нужны западные площадки, но теоретики считают видимо по другому

( обожаю, когда всех под одну гребенку строят) ,наш рынок очень не плохо кормит,если покупать и продавать в нужные моменты. Про консультацию спросила ради шутки , вы не поняли, не важно- привыкла думать исключительно своей головой. Да, я развлеклась в этом блоге ,вы правы- очень уж понравилась уверенность автора блога что именно эти акции вырастут через пару лет в два раза и более, интересно а если на ближайшие пару лет у нас будет «медвежий» фондовый рынок и акции не вырастут, а упадут ,как автор блога будет смотреть в глаза своему товарищу?

Я все это написала к тому,что нельзя советовать вкладываться в акции людям, которые далеки от этого рынка и тем более называть конкретные акции, слишком большая ответственность советующего и риски того,кто не глядя следует таким советам. Человек,если заинтересовался биржевой торговлей, должен сам разобраться , что и как покупать — можно только технические основы рассказать ( какие инструменты торгуются, плюсы их и минусы).

А по поводу,если боишься, то купить долларовые акции- интересно, автор блога предупредил своего товарища, что долларовые акции могут падать сильно и обратно не вырасти, а самый цимус — если одновременно акции будут падать и рубль укрепляться (убытки могут очень удивить не приятно)?

Короче, всем удачи в инвестициях и думайте только своей головой, не слушайте ничьих советов, т.к. вкладываете вы свои деньги и риски только ваши.

ID: 19897543 Не получается редактировать выше,что написала- вы бы все-таки изучили бы для себя что такое ликвидность , кто такой маркетмейкер на рынке и какие акции высоколиквидные, низколиквидные (голубые , 2и 3ий эшелоны и т.д.). тогда может и поймете при чем здесь обороты дневные . а то у вас если у сбера преф объемы в 10 раз меньше чем у обычки, то проблема с ликвидностью. я поэтому и спросила, у вас что ярды на счете,что сберпреф менее ликвиден . а уж фразу «понять работу ММВБ за год» это реально перл , который, извините, но понесу в массы. оказывается надо понимать работу ММВБ для успешной торговли, а не изучать постоянно отчетность компаний, графики движения инструментов , да и просто хотя бы для начала определить для себя какой больше рынок интересен- спот, срочный, облигации, валютный.

Извините, что влезла в обсуждение профи, не хочется просто чтобы люди прочитав — продали квартиры и купили акции, в которых совсем не разбираются.

Все мечтают поделиться знаниями о рынке) Мож и РАО ЕЭС кто-нить тут торговал?

Куда выгоднее инвестировать? фондовый рынок или недвижимость

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

Ценные бумаги — 1

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Ценные бумаги – 2

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Ценные бумаги – 2

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ценные бумаги – 3

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Ценные бумаги – 4

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

Ценные бумаги – 5

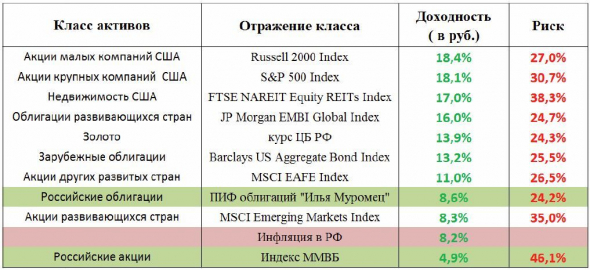

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек

Источник https://bankiros.ru/wiki/term/cto-vygodnee-kupit-i-sdavat-kvartiru-ili-vlozit-dengi-v-fondovyj-rynok

Источник https://www.cian.ru/blogs-aktsii-ili-kvartira-315862/

Источник https://smart-lab.ru/blog/652949.php