Что такое коррекция на бирже?

Как бы долго ни длился тренд, он обязательно сменится. Это нужно понимать и учитывать в своей инвестиционной стратегии. Случаются моменты, когда котировки начинают идти вразрез с трендом, вселяя панику в инвесторов, наблюдающих снижение капитализации портфеля. Обратная ситуация тоже встречается: начался резкий рост, а через несколько дней или недель всё вернулось на свои места. Такая ситуация на бирже называется коррекцией. Разберёмся, что это такое, стоит ли её бояться и как лучше действовать, чтобы избежать крупных потерь.

Суть термина

Коррекция рынка — краткосрочное явление, когда котировки актива меняют направление, но быстро возвращаются к основному тренду. Термин «коррекция» применяют к ситуации, когда просадка или взлёт превышают 10%. Если изменения меньше, чаще используется понятие «откат», если больше — «обвал». При просадке более 20% говорят о вероятности начала медвежьего рынка. Коррекция на фондовом рынке может быть с отдельным активом, например, с акцией или с индексом, который включает в себя группу активов.

Причины коррекции

Спровоцировать спад котировок могут любые события, не имеющие прямого отношения к фондовому рынку: экономические, политические и корпоративные новости, природные и техногенные катастрофы, эпидемии заболеваний. Один из вариантов — естественная переоценка рынка, когда котировки на бумаги растут быстрее самого бизнеса.

Часто коррекции на фондовом рынке — следствие психологической напряжённости участников торгов. Например, в ожидании новостей количество позиций на продажу или покупку может вырасти, спровоцировав дисбаланс спроса и предложения. Это приведёт к движению котировок вниз при отрицательных факторах и вверх — при положительных.

Спровоцировать и усилить коррекцию рынка могут многочисленные стоп-лоссы, в которых установленная цена сделки находится ниже рыночной. Такую причину можно назвать жадностью: инвесторы пытаются зафиксировать прибыль в ожидании спада после того, как котировки достигли максимальных значений.

Ещё одна эмоция, которая способна повлиять на коррекцию, — страх. При негативных ожиданиях участники торгов начинают хеджировать свои позиции, основываясь на собственных прогнозах о ситуации в будущем. При этом реальность упускается из виду и события начинают ускоряться до того, как проблема проявилась.

Как часто случаются коррекции?

Коррекции на рынке — достаточно частое явление. Просадки в 10–15% случаются ежегодно. Откаты в 5–10% происходят несколько раз в год, а крупные обвалы в 20–40% — примерно раз в пять-семь лет. Крах рынков на 40–60% встречается редко. Во время ипотечного кризиса 2008 г. Индекс Мосбиржи рухнул на 70%: с максимумов выше 1900 пунктов в апреле-мае до почти 600 пунктов к концу года. Потери индекса S&P 500 составили 55%.

По данным исследования CNBC and Goldman Sachs, за период с начала Второй мировой войны по 2018 г. фондовый рынок пережил 26 коррекций со средней просадкой в 13,7%. На восстановление позиций требовалось около четырёх месяцев. За это же время было двенадцать медвежьих рынков со следующими средними показателями:

- падение — 32,5%;

- продолжительность — 14,5 месяцев;

- период восстановления — два года.

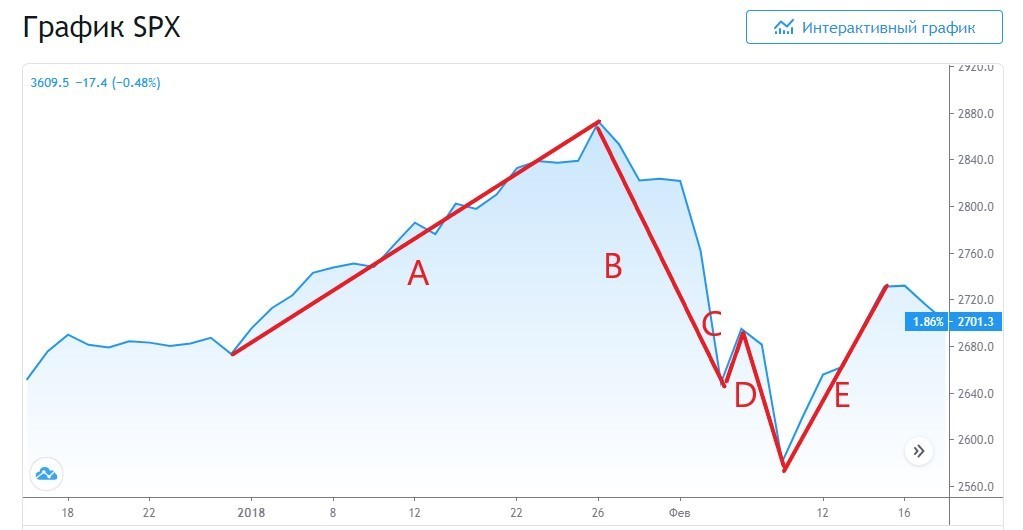

Один из примеров коррекции S&P 500 — на рисунке ниже. В феврале 2018 г. коррекция составила около 10,5%, в декабре — порядка 16%. После декабрьской просадки индекс вернулся к прежним значениям к марту 2019 г.

Пандемия коронавируса оказала значительное влияние на фондовый рынок и расширила перечень «чёрных» дней, добавив понедельник 9.03.2020 и четверг 12.03.2020 года. Индекс Мосбиржи опустился с январского максимума в 3326 пунктов до 2073 пунктов в середине марта. В процентном выражении просадка составила 38%, пик пришёлся на март. При этом среди специалистов нет чёткого ответа, можно ли считать эти события коррекций: тренд сохранился, но падение было слишком сильным. Акции отдельных эмитентов упали в два-три раза.

Виды коррекций на рынке

Обычно при употреблении термина подразумевают именно просадку цен, но это не всегда верно. Принято выделять два типа коррекции:

- нисходящую — при восходящем тренде происходит просадка котировок;

- восходящую — цены на активы краткосрочно растут при нисходящем тренде.

Коррекцией называют также боковое движение цен, когда отсутствует чётко выраженное движение котировок вверх или вниз. Подобную ситуацию можно наблюдать после рывка рынка в одну из сторон. Получается своеобразный отдых перед восстановлением тренда.

Как определить приближение коррекции

Достоверных методов для прогноза скачка или просадки цен на рынке нет, но можно предположить такие события на рынке, используя инструменты технического анализа. Для этого подойдут полосы Боллинджера или скользящие средние. Может помочь сравнение нескольких индексов между собой.

Механику коррекции раскрывает волновая теория Эллиотта, согласно которой все движения цен на фондовом рынке можно описать с помощью моделей — волн. Всего Ральф Эллиотт описал 13 моделей, которые можно наблюдать с определённой регулярностью и постоянством. Каждая волна состоит из более мелких и входит в структуру более крупных. Сама коррекция в такой теории состоит из двух выраженных этапов — первой волны и второй, которая обычно значительно сильнее.

Если рассматривать коррекцию через волны Эллиотта на примере индекса S&P 500 в феврале 2018 г., то перед её началом можно отметить краткосрочное укрепление максимальных позиций, когда инвесторы как бы замерли в ожидании подходящего для продажи момента (линия А). Через некоторое время происходит событие, которое срабатывает как пусковой механизм: начинается волна продаж и падение котировок (линия B).

Рис. 2. Механика коррекции по волновой теории Эллиотта на примере индекса S&P 500. Источник: ru.tradingview.com

Для большинства участников коррекция рынка становится неожиданностью. Инвесторы, которые покупали активы на максимумах, оказываются в убытке. Те, кто планировал продажи бумаг, начинают выставлять заявки, которые ждут достаточного спроса. Кто планировал покупку, закрывают сделки по выгодным для себя ценам. Котировки возвращаются к росту (линия С).

Начало коррекции — всегда переоценка. Часть инвесторов ждёт лучших значений, постепенно открывая позиции на продажу. Рост прекращается, наступает очередное падение активов (линия D). Желающие купить дешёвые ценные бумаги в итоге поднимают уровень котировок, напряжение спадает и начинается постепенное восстановление (линия Е).

Как отличить коррекцию от смены тренда

После завершения коррекции движение котировок возвращается к основному тренду, но иногда происходит смена направления движения: вместо роста рынок уходит в дальнейшее падение. Предсказать заранее, завершится дело только просадкой или наступит время медведей, затруднительно. Именно поэтому всегда стоит помнить о возможности снижения цен и иметь план действий в соответствии со своей инвестиционной стратегией для подобных ситуаций.

Есть несколько факторов, которые могут помочь в анализе ситуации. Коррекция часто случается из-за эмоциональных действий участников рынка, когда в основе лежат ожидания, а не реальные факты и проблемы. В перспективе возможно ухудшение положения рынка, психологическое напряжение растёт, каждый ищет косвенные признаки или сигналы и действует, опираясь на них.

Действия государств или регуляторов могут минимизировать последствия и позволить избежать смены тренда. В таких случаях используют снижение процентных ставок, дополнительные льготы бизнесу, торговые соглашения и прочие договорённости, которые помогут поддержать рынок. При подобных перспективах есть шанс, что коррекция останется коррекцией, и провала до медвежьего уровня не произойдёт.

Оценить перспективы коррекции и спрогнозировать точку разворота помогает инструмент технического анализа — метод скользящей средней. Наиболее удобный и универсальный вариант — 200-периодная скользящая средняя. В зависимости от целей, используют различные периоды усреднения: для общей оценки тенденции подходит период в 200 дней, для краткосрочных — более короткие скользящие на графике в течение дня.

Принципы действий во время коррекции

Враг любого, кто работает на бирже, — паника. Нужно помнить, что просадка не вечна, поэтому бросаться продавать дешевеющие акции или покупать дорожающие не стоит. Коррекции имеют причину, но не всегда она очевидна для широкого круга инвесторов. Если нет понимания о том, что случилось, лучшим решением будет ничего не делать до тех пор, пока ситуация не прояснится.

Для долгосрочных инвесторов нисходящая коррекция акций — возможность купить интересные активы со скидкой. Самая настоящая распродажа. Для этого полезно иметь некоторую сумму наличных, чтобы использовать её во время просадки рынка. В любом случае можно спокойно переждать понижение и не воспринимать ситуацию негативно. Когда положение станет понятным, можно приступать к действиям в соответствии с планами: покупке активов эмитентов, чьи фундаментальные показатели выглядят сильными.

Что делать долгосрочным инвесторам при коррекции рынка:

- Не пытаться угадать, что будет дальше. Это прерогативу лучше оставить трейдерам, которые умеют работать с инструментами технического анализа и с большей вероятностью смогут определить перспективы для себя. Инвестиционная стратегия должна учитывать возможные коррекции так, чтобы колебания портфеля были минимальны.

По сравнению с долгосрочными инвесторами последствия коррекции для трейдеров могут оказаться более серьёзными. Что можно сделать для минимизации потерь:

- сократить маржинальные сделки;

Трейдеры, которые используют кредитное плечо, при спаде рынка начинают получать распоряжения маржин-колл. Не все могут подтвердить залог, что приводит к массовому принудительному закрытию позиций. В таком случае заявок на продажу становится слишком много, и цены стремительно летят вниз. Уровень котировок может опуститься до уровня, когда справедливая стоимость будет выше рыночной.

Последствия для рынка и его участников

Во время коррекции активы реагируют по-разному: отдельные отрасли или компании падают гораздо сильнее. Острая реакция случается в секторах экономики, где компании отличаются невысокой капитализацией и быстрыми темпами роста: например, в технологической отрасли. Эмитенты, которые относятся к защитной категории активов, страдают меньше.

Что значит коррекция на бирже для участников торгов: резкая форма в течение торговой сессии опасна для дэйтрейдеров, а также для тех, кто использует большое кредитное плечо. В таких ситуациях убытки могут оказаться внушительными. Для долгосрочных и среднесрочных стратегий коррекция не имеет ощутимых длительных последствий, а минимизировать её эффект помогает диверсификация. Когда в состав портфеля входят активы из разных отраслей и стран, присутствуют облигации, есть вложения в драгметаллы или недвижимость, — просадка будет минимальной.

Хотя коррекция рынка порой приносит убытки и может навредить некоторым инвестиционным портфелям, эксперты отмечают её положительное влияние на рынок в отдельных случаях. Во время просадок происходит переоценка активов и стоимость необоснованно дорогих акций становится более приближённой к реальностям рынка. Для инвесторов такая ситуация — возможность вложить деньги в хорошие и перспективные компании по сниженной цене.

Отрицательные последствия коррекции на фондовом рынке — убытки краткосрочных инвесторов и трейдеров, которые используют в работе маржинальную торговлю. Также просадка акций может вызвать панику, когда в попытках уменьшить потери инвесторы будут массово продавать ценные бумаги, фиксируя убытки и усугубляя ситуацию.

Ещё один ощутимый минус коррекции — возможность перехода в медвежий рынок с затяжным падением. Перспективы этого зависят от предпосылок и причин, которые вызвали просадку. Спрогнозировать вероятность такого развития событий достаточно трудно, поэтому для частного лица логичным выходом будет просто действовать в соответствии с собственным инвестиционным планом.

В любом случае нужно помнить, что фондовый рынок — концентрация бизнесов разных экономических секторов и стран, которая не может исчезнуть. Когда отдельные компании уходят, на их месте появляются новые. Старые приспосабливаются к новым условиям, продолжают расти и приносить прибыль, поэтому и при коррекции, и при смене тренда наступает момент, когда рынок возвращает свои позиции и вновь начинает рост.

Коррекция рынка — обычное явление, которого не только не стоит бояться, но и можно использовать во благо. Основные помощники, как и всегда, — минимум эмоций, вдумчивый выбор эмитентов и следование собственной стратегии. «Открытый журнал» поможет советом: подскажет, как протестировать торговую систему трейдерам или куда вложить 500 тысяч инвесторам.

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

Уровень сложности: статья написана непрофессиональным инвестором для начинающих.

Время прочтения: 7-9 минут

Цель статьи: объяснить простыми словами часть терминов. В конце статьи есть описание терминов и использованного сленга.

Московская биржа поставила рекорд в этом году. Количество брокерских счетов, которые были открыты к сентябрю этого года, составило 6.8 млн.

Причина проста: ЦБ РФ снизил ключевую ставку и банки вынуждены давать доходность по вкладам около цифры в 3-4%. Многие известные российские компании, которые торгуются на бирже платят высокие дивиденды и привлекают розничных инвесторов. Информационное сопровождение не успевает за потоком, которых хлынул на биржу. Я решил написать эту статью, для того чтобы человек, который недавно пришел на фондовый рынок, смог разобраться в нескольких базовых понятиях, и природе роста и падения акций.

1. Лонг

Когда человек покупает акции с рынка, обычно говорят что он встает в длинную позицию. Считается, что на рынке скорость роста акций медленнее, чем обвальные падения во время панических распродаж. Тех, кто покупает акции в расчёте на дальнейший рост зовут быками. На франкфуртской бирже даже установлен памятник быкам и медведям.

Многие известные инвесторы заработали состояния в долгосрочной торговле. Они покупали недооцененные акции, и держали их годами.

Короткая позиция, или шорт выглядит несколько сложнее. Предположим, что акция Х стоит 100 рублей. Вы прогнозируете, что акция будет падать.

А)Мы занимаем акцию у брокера

Б)Мы сразу же продаем акцию на рынке.

С)В итоге мы должны 1 акцию брокеру, и у нас образовался свободный кэш в размере 100 рублей после совершенной операции.

Предположим после этого, что ценник на акцию упал до 80 рублей. Мы можем выкупить акцию с рынка за 80, и вернуть долг брокеру в виде акции. В итоге мы остались в плюсе на 20 рублей.

Операция проходит мгновенно. Вы выставляете заявку по цене, которую считаете приемлемой для шорта. Как только находится покупатель, брокер проводит автоматом операцию А и Б.

Продавцы считают, что цена слишком высока и вскоре упадет, а покупатели думают, что она чересчур низка и должна подняться. … В действительности уверенность большинства трейдеров – всего лишь иллюзия

Очень важно понимать, что инвестор не несет убытка, пока его не зафиксирует. Если мы покупаем акцию, и в портфеле она упала на 30%, убыток лишь бумажный — мы можем хоть каждый день видеть сумму, которую потеряем если продадим акцию по текущей цене.Но пока вы этого не сделали, вы не потеряли деньги.

Владение акцией означает владение долей в компании. Снижение цены не уменьшает доли. Ниже — график компании Exxon Mobil. 1 марта 2019 года акция стоила 80$, а теперь 38$. При этом компания продолжает платить дивиденды, как и при цене 80$. Да, действительно сейчас очень плохое время для нефтедобывающих компаний, но инвесторы которые покупали акции Exxon Mobil в 16, 17, 18, 19 годах продолжают получать дивиденды ежеквартально не ниже, чем в 19 году.

График акции Exxon Mobil. Инвесторы, которые приобретали акцию за 33-35$, получают на текущий момент около 10% годовых в долларах.

Как только мы продаем акцию по цене ниже чем купили, то мы фиксируем убыток. Аналогичная ситуация работает и в обратную сторону: мы фиксируем прибыль только тогда, когда продали акцию по цене выше чем купили. Пока мы это не сделали, наша прибыль остается лишь на бумаге.

Т.к. в краткосрочной перспективе никто не может знать, как поведут себя котировки, то покупка привлекательных активов выглядит выигрышно. Если вы правильно провели фундаментальный анализ, то в долгосрочной перспективе акции будут расти.

Если краткосрочно акция падает, можно совершить дополнительные покупки, тем самым уменьшая среднюю стоимость актива. Данная операция называется усреднением.

В случае с шортом мы не можем сохранять позицию долго, т.к. платим брокеру % за использование денежных средств. Рассмотрим основные риски для открытых коротких позиций:

Сценарий 1. Мы зашортили акцию, а она в боковике.

Наш риск заключается в том, что с акцией может не происходить каких-то серьезных изменений в плане стоимости, и мы в данном случае вынуждены платить % брокеру за акции, которые взяли в займы.

Сценарий 2. Мы зашортили акцию, и цена идет вверх.

Мы принимаем решение зафиксировать убыток, и закрыть позицию шорт. В итоге мы потеряли часть денег. Грустно но не смертельно.

Сценарий 3. «Срыв стопов»

Для того, чтобы ограничить убытки, мы можем выставить так называемый «стоп лосс». Стоп лосс позволяет нам выбрать уровень потерь, при достижении которого шорт автоматически закрывается. Таким образом мы можем ограничить возможный убыток.

Недавно бумаги компании VTB начали мощный интенсивный рост на больших объемах. В то время, как весь рынок лежал в боковике, на отсутствии новостного фона акция начала интенсивно расти.

Я предполагаю на том месте, которое я выделил как раз произошел срыв стопов участников рынка. Симметричные свечи покупок, и последующих продаж как раз могут указывать на ситуацию, когда маркетмейкер совершил огромную покупку, сорвал стопы и зафиксировал прибыль выше.

Срыв стопов всегда обиден, но при активной торговле стопы помогают прогнозировать и ограничивать убытки. Конечно если вы шортите.

Сценарий 4. Маржинколл + Стопаут

Загадка трейдеру:

— Светит, но не греет?

— Маржин-колл!

Маржинколл(Николай Моржов, Коля Маржин, Дядя Коля) — это предупреждение при использовании кредитного плеча в торговле — когда уровень обеспечения критически падает. Слово берет еще с тех времен, когда общение с брокером велось по телефону, или на личных встречах. При критической ситуации брокер звонил клиенту, и сообщал что необходимо внести дополнительное обеспечение. Если этого не происходит — его позиция принудительно закрывается брокером — естественно с громадным убытком. Это называется стоп аут.

Более ужасного слова на брокерском сленге, чем маржинколл или стоп аут найти нельзя. В случае шорта с плечами брокер закрывает все позиции трейдера(а значит скупает акции с рынка), что заставляет акцию расти еще более интенсивно, чем при срыве стопов.

Словарь акционера

Полный словарь терминов акционера и инвестора, с которым он сталкивается рано или поздно на протяжении карьеры биржевого спекулянта.

- Ключевые термины

- Участники рынка

- Стратегии

- Биржевой сленг

Ключевые термины

IPO (Initial public offering). Первый выброс акций компании на широкий рынок, после приобретения ею статуса публичной.

IR (Investor Relations) – связи с инвесторами, в широком смысле – работа компании по установлению отношений и поддержанию эффективного взаимодействия с клиентами.

Автоторговля (алгоритмическая торговля). Использование специальных алгоритмов на программной платформе брокера для составления торговых заказов и автоматического ведения торгов.

Акционерный капитал. Сумма всех активов компании за вычетом всех её обязательств.

Актив. Актив – это форма богатства, которая выражается в виде финансовых обязательств, движимого или недвижимого имущества, земли, товаров длительного пользования, драгоценных металлов или другого сырья.

Акция. Ценная бумага, выпущенная публичной компанией. В ней закреплены права её владельца (акционер) на получение части прибыли предприятия (дивиденды). Также акции (простые или голосующие) дают право на участие в управлении компанией и на часть имущества, остающегося после её ликвидации.

Арбитраж. Этот термин обозначает одновременную покупку и продажу одной и той же ценной бумаги по разным ценам на двух разных рынках с получением прибыли без риска.

Биржевые торги. Все действия участников торговли (продавцы и покупатели), направленные на совершение биржевых сделок.

Биржа. Фондовая биржа является организованным рынком для покупки и продажи ценных бумаг и других рыночных активов. Это удобное место, где торговля осуществляется в соответствии с установленными правилами и строго регулируется.

Биржевая сделка. Зарегистрированный в ходе биржевой сессии договор на покупку или продажу биржевых товаров. Происходит в строгом соответствии с действующим международным законодательством и собственными правилами биржи.

Вексель. Долговая ценная бумага, выдаваемая заёмщиком инвестору. В ней отражены, отношения сторон и содержится обязательство векселедателя возвратить по наступлении указанного срока определённую сумму денег.

Внебиржевой рынок. Внебиржевые торги предназначены для сделок с финансовыми инструментами, такими как акции, облигации, товары или производные инструменты, непосредственно между двумя сторонами. Это контрастирует с традиционной биржевой торговлей, которая основана на публичности.

Волатильность курса. Волатильность — это статистическая мера изменчивости цены. Чем этот показатель выше, тем больше в перспективе можно заработать. Впрочем, риски также очень высоки.

Вторичный рынок. Вторичный рынок является финансовым рынком, на котором покупаются и продаются выпущенные ценные бумаги уже бывшие в обороте.

Дивиденды. Часть прибыли публичной компании, которая подлежит распределению среди акционеров. Утверждается собранием акционеров и объявляется управляющим компании.

Дивидендная доходность. Процентная ставка дохода, который оказывается по акциям в форме дивидендов (годовой дивиденд по акции, разделенный на ее текущую курсовую стоимость).

Диверсификация. Важная инвестиционная концепция, подразумевающая добавление в инвестиционный портфель активов различных классов, отраслей, регионов. Падение стоимости одного актива будет скомпенсировано ростом другого.

Диапазон цен. Это разница между самой низкой и самой высокой ценой актива на рынке за указанный период. В основном используется как индикатор волатильности: широкий диапазон — это признак высокой изменчивости и наоборот. Волатильность, в свою очередь, использоваться как точное средство измерения потенциального риска торговли. Так что чем шире диапазон, тем выше риски, связанные с торговлей.

Доверительное управление. Это ситуация, в которой владелец ценных активов передаёт право распоряжения ими другому лицу. При этом владелец остаётся собственником имущества.

Доходность ценных бумаг. Одна из ключевых характеристик ценной бумаги, которая говорит о её привлекательности для инвестора.

Инвестиции. Вложение свободных денежных средств в разные ценные активы с целью извлечения прибыли.

Инвестиционный портфель. Набор ценных активов разного вида, происхождения, ликвидности и срока действия, принадлежащих одному инвестору и управляемый в рамках единого целого.

Интернет-трейдинг. Способ торговли на фондовой бирже с использованием интернета и специального программного обеспечения.

Капитализация (рыночная капитализация компании). Суммарная стоимость всех акций, которые находятся в обращении.

Кредитное плечо. Биржевая концепция, которая позволяет трейдеру умножать свой инвестиционный портфель без привлечения дополнительного капитала за счёт кредитных средств от брокера.

Комиссия. Доля, взимаемая инвестиционным брокером за предоставление интересов трейдера.

Котировка. Объявленная продавцом или покупателем биржевая цена актива.

Кумулятивное голосование. Процедура голосования, в рамках которого число голосов, принадлежащих каждому акционеру, умножается на число лиц, которые должны быть избраны в совет директоров.

Ликвидность. Возможность быстро и легко конвертировать актив в живые деньги.

Листинг ценных бумаг. Включение фондовой биржей ценных бумаг в котировальный список для организации торговли.

Маржа. Так называется залог, который обеспечивает трейдеру возможность получить от брокера кредит для совершения биржевой сделки. Маржинальный кредит отличается от простого тем, что получаемая сумма зачастую намного выше размера залога (маржи).

Маржинальная торговля. Работа с активами, которые трейдер получил от брокера в кредит. Это могут быть как торгуемые товары, так и денежные средства.

Облигации. Ценные бумаги, закрепляющие право держателя на полный возврат их стоимости плюс проценты от эмитента в указанный заранее срок.

Общее собрание акционеров (ОСА). Собрание владельцев акций Компании, а также их доверенных лиц. Собрание проводится для принятия решений по вопросам, которые относятся к компетенции собрания акционеров в соответствии с Уставом компании и законодательством РФ.

Опцион. Договор, дающий покупателю опциона право на покупку или продажу базового актива по установленной цене на определенную дату или раньше.

Первичный рынок. Рынок, на котором ценные бумаги продаются в первый раз. Поэтому он также называется рынком новых выпусков (NIM).

Прибыль на акцию (EPS). Чистая прибыль компании, поделенная на количество акций, которые находятся в обращении.

Рентабельность. Показатель экономической эффективности какой-либо деятельности, при котором сумма прибыли выше затрат.

Риск. Риск — это вероятность того, что инвестиция принесёт доход, гораздо ниже ожидаемого. Наиболее опасными являются риски, связанные с недооценкой объёма возможных потерь.

Рыночная капитализация компании. Это показатель общей стоимости выпущенных акций на рынке.

Спрэд. В зависимости от ситуации это: разница между курсом продавца и покупателя или разница между ценой, которую получил эмитент за выпущенные ценные бумаги, и ценой, заплаченной инвестором за эти активы.

«Серый рынок». Занимая позицию на «сером рынке», трейдер резервирует место в потенциальной рыночной капитализации компании непосредственно перед её IPO. Обычно трейдеры уходят на «серый рынок», если вы уверены, что оценочная стоимость компании сильно завышена (подготовка к игре на понижение) или, наоборот, занижена (игра на повышение ставок). «Серый рынок» позволяет воспользоваться преимуществом первопроходца, поскольку акции ещё не опубликованы публично на бирже, а их перспективность не отображена в официальной аналитике.

Тикер. Код, системное обозначение ценной бумаги в котировальных списках организаторов торговли ценными бумагами и фондовых бирж.

Технический анализ. Прогнозирование ценовых колебаний в будущем на основе анализа прошлых изменений. Используется трейдерами для определения точек выгодного входа на рынок и своевременного выхода из него.

Уровень сопротивления. Уровень сопротивления является ключевым инструментом технического анализа, указывающим, на то, когда цена актива достигает максимального уровня, на который рассчитывают участники рынка. Трейдеры часто определяют области сопротивления для принятия решений по сделкам, в частности, для установления лимитов.

Фондовый индекс. Рыночный индекс представляет собой совокупную стоимость, полученную путём объединения нескольких акций или других инвестиционных активов вместе с подсчётом их общих значений по отношению к базовой стоимости за определённый период.

Фундаментальный анализ. Прогнозирование биржевой стоимости активов, на основе анализа финансовых и производственных показателей компании, а также многочисленных второстепенных факторов.

Хедж. Это инвестиция, предназначенная для снижения существующего риска. В свою очередь, сам процесс снижения риска посредством таких инвестиций называется «хеджированием». Хеджи принимают форму позиции, которая компенсирует одну или несколько других открытых трейдером позиций.

Ценная бумага. Ценная бумага — это форма существования капитала, которая может, обращаться на рынке как товар, принося прибыль, и свободно передаваться между собственниками.

Эмиссия. Действия компании-эмитента по выпуску ценных бумаг для дальнейшего привлечения потенциальных инвесторов.

Участники рынка

Акционер. Инвестор, владеющий на законном основании частью акционерного капитала.

Акционерное общество. Коммерческое объединение, уставный капитал которого состоит из определённого числа акций.

Брокер. Физическое или юридическое лицо, которое взимает комиссионные за посредничество в процессе купли-продажи биржевых активов.

Бенефициарный владелец ценных бумаг. Так называется лицо, которое непосредственно является владельцем активов, вне зависимости от того, на чьё имя они зарегистрированы.

Депозитарий. Профессиональный участник рынка ценных бумаг, юридическое лицо, оказывающее услуги по хранению сертификатов ценных бумаг, а также учету и переходу прав на ценные бумаги.

Депонент. Лицо, пользующееся услугами депозитария.

Дилер. Профессиональный участник фондового рынка, публично совершающий сделки купли-продажи ценных бумаг за свой счёт и от своего имени. Дилером может быть только юридическое лицо, являющееся коммерческой организацией.

Инвестор. Физическое или юридическое лицо, которое покупает акции с целью получения прибыли от дивидендов или их продажи по выросшей цене.

Инвестиционный фонд. Источник капитала, принадлежащий многим инвесторам, который используется для коллективной покупки ценных бумаг.

Инсайдер. Одно из старших должностных лиц корпорации, имеющее доступ к закрытой внутренней информации о компании. Также инсайдерами часто называют тех, кто владеет более 10% голосующих акций компании и участвует на внутренних собраниях.

Организатор торговли. Профессиональный участник рынка ценных бумаг, организующий торговлю на рынке ценных бумаг. Организатор предоставляет услугу, которая способствует заключению гражданско-правовых сделок с ценными бумагами между другими участниками рынка.

Регистратор (реестродержатель). Профессиональный участник рынка ценных бумаг, который осуществляет деятельность по ведению реестра владельцев именных ценных бумаг общества. Другими словами, он ведет учет прав владельцев или номинальных держателей ценных бумаг.

Спекулянт. Профессиональный биржевой трейдер, получающий доход за счёт разницы между ценами покупки и продажи.

Трейдер. Биржевой торговец, покупающий акции на короткий период (несколько минут или дней). В отличие от инвестора, может зарабатывать и на падении цен.

Эмитент. Участник рынка инвестиций, выпускающий ценные бумаги.

Стратегии

Интрадей. Вид заработка на внутридневном колебании цен. В данном случае краткосрочные трейдеры совершают несколько сделок в течение одной торговой сессии. В отличие от скальпинга предполагает более вдумчивый подход к выбору актива с использованием расширенной аналитики.

Купи и держи. Стратегия, при которой инвестор приобретает акции перспективных, недооцененных компаний или акции компаний «голубых фишек», а затем держит их в своем портфеле в течение длительного времени, независимо от колебаний цены на рынке.

Постепенное накопление. Стратегия, при которой инвестирование в акции ведется в несколько этапов. В рамках стратегии происходит постепенное наращивание портфеля за счет одних и тех же эмитентов с целью их накопления, а время покупки акций имеет принципиальное значение.

Свинг-сделки и среднесрочная торговля. Это уже ближе к тому, что называют большой игрой. Такие сделки могут длиться от нескольких дней до нескольких недель.

Скальпинг. Торговая стратегия, работающая на небольших изменениях цен для получения прибыли. Трейдеры, которые реализуют эту стратегию (скальперы), размещают от нескольких десятков до нескольких сотен сделок за один день. Они полагают, что небольшие изменения цен на акции легче поймать, чем крупные, а многие крошечные прибыли могут легко дать крупную выгоду. Отличается потенциально высокой ликвидностью, однако, торговые издержки тоже высоки, а сама специфика работы связана с повышенным психологическим напряжением. Поэтому успешный скальпер должен обладать выносливостью, отличной реакцией и способностью быстро восстанавливать силы.

Следование индексу. Стратегия, подразумевающая покупку акций одного из ведущих мировых индексов.

Биржевой сленг

Быки и медведи. Участники биржевых торгов, делающие ставку на рост («быки») либо падение («медведи») цен. Быки занимают длинные позиции, надеясь на рост рыночных цен. Медведи, наоборот, занимают короткие позиции, делая ставку на их снижение.

Бычий рынок. Булл-рынки характеризуются позитивной динамикой и уверенностью общей массы участников в грядущем росте. Это заставляет их закупать больше активов, стимулируя торговлю и усиливая оптимистичные настроения.

Волки. Уверенные в себе, редко проигрывающие игроки, имеющие собственную стратегию и свои методы работы с аналитикой. Обычно волки способны предусмотреть ловушки, расставленные спекулянтами и предвидеть крупные колебания рынка, поэтому они редко оказываются в проигрыше.

Второй эшелон. Акции компаний, имеющих ограниченную ликвидность и относительно невысокий дневной торговый оборот. Тем не менее, они тоже представляют интерес для стратегических инвесторов и различных фондов.

Выйти в кэш. Этот термин означает продажу всех бумаг и закрытие всех открытых позиций.

Гэп. Разница в цене бумаг между закрытием и открытием торгового периода (также после выходных и праздников).

Залезть в шкаф. Открыть заявку, а затем прекратить следить за котировками. Часто позиции инвесторов в этом случае закрываются по стоп-лоссу (поручение брокеру автоматически продать акции, когда котировки упадут до определенного уровня).

Играть против рынка. Действовать вопреки традиционному рыночному поведению: продавать на короткий срок в период роста и покупать на длинный срок, когда рынок «проседает».

Квал. Квалифицированный инвестор. Этот статус приобретают юридические или физические лица с большим опытом и финансовыми возможностями.

Лемминги. Трейдеры, работающие в убыток, упорно повторяя одни и те же элементарные ошибки.

Лоси (loss – убыток, потеря). В биржевом жаргоне так называют трейдеров, которые приносят профит всем, кроме себя.

Лонг. Длинная позиция, которую открывает трейдер, если он рассчитывает на рост цен. Его цель – продать активы дороже, чем он их купил.

Медвежий рынок. Так называется рынок, который демонстрирует устойчивое падение, с крайне низкими перспективами на рост. Обычно на медвежьем рынке отрицательные настроения имеют кумулятивный эффект и чем дольше длиться такая ситуация, тем сильнее трейдеры и инвесторы укрепляются во мнении, что пессимистичные тенденции продлятся и дальше.

Овцы. Неопытные, трусливые игроки, не имеющие своего мнения о перспективах рынка. Как правило, пользуются чужими стратегиями и готовыми выжимками из аналитики, поэтому часто проигрывают.

Первый эшелон (blue-chips, голубые фишки). Так называют акции самых известных, высокодоходных, и стабильных компаний, капитализация и выручка которых превышает $2,5 млрд. Главная особенность таких компаний — прозрачная отчётность, составленная по международным стандартам, наличие в составе руководства независимых директоров и открытые отношения с инвесторами. Дивиденды по таким акциям выплачиваются стабильно, а их курсовая стоимость зачастую демонстрирует медленный, но постоянный рост.

Свиньи. Трейдеры, которые не закрывают сделки вовремя и держат их до последнего, стараясь заработать побольше.

Слепой брокер. Брокер, который выступает от своего имени и не раскрывает имён своих клиентов другим участникам сделки. В целом такой порядок считается общепринятым, но на некоторых рынках (федеральные фонды, срочные евродепозиты) он не применяется.

Стакан. Таблица, в которой в реальном времени отображаются заявки на продажу и покупку активов. Стакан может быть полный или пустой, в первом случае заявок много, во втором – мало. Также может быть буря в стакане – ситуация, при которой цена часто меняется в течение дня.

Спред. Разница между ценой на продажу (аск) и ценой на покупку (бид) ценных бумаг в одном стакане.

Зайцы. Скальперы. Игроки, совершающие большое количество сделок в течение ограниченного промежутка времени.

Шортить. Открывать короткие позиции, торговать на понижение. Так называется стратегия заработка на снижающихся ценах.

Источник https://journal.open-broker.ru/investments/chto-takoe-korrekciya-na-birzhe/

Источник https://vc.ru/finance/164881-bazovye-ponyatiya-na-birzhe-chto-takoe-short-i-kak-on-vliyaet-na-padenie-i-rost-kotirovok

Источник https://investingnotes.trade/slovar-akcionera.html