Месяц фондовых потрясений

В первой половине месяца рынки находились под влиянием новостей о долговых проблемах США. Впервые в истории 4 августа агентство Standard & Poor’s понизило кредитный рейтинг США с уровня ААА (действовал с 1941 года) до АА+ с негативным прогнозом. Снижение было обусловлено ростом дефицита бюджета страны. Несмотря на то, что США в начале месяца повысили лимит госдолга, по мнению аналитиков S&P, это не решит долговых проблем государства. Новость обвалила мировые фондовые рынки. Торговые площадки находились под ее негативным влиянием не протяжении нескольких дней.

Что касается российского рынка акций, то за неделю с 8 по 12 августа индекс ММВБ упал на 7 процентов. Индикатор биржи РТС за тот же период опустился на 11 процентов. После продолжительного падения индексы поднялись только 15 августа. Впрочем, рост оказался недолгим. Уже 18 августа во второй половине дня торги на ММВБ были приостановлены на час из-за технического сбоя.

В результате под влиянием негативного внешнего фона индексы по итогам дня резко понизились: РТС упал на 4,79 процента, ММВБ опустился на 3,74 процента. На зарубежных площадках торги закрылись обвалом котировок. Рухнули рынки после публикации слабой макроэкономической статистики США. Упали и мировые цены на нефть. Пессимистичные настроения инвесторов некоторые аналитики связывали с возможностью возникновения нового финансового кризиса.

По словам главного экономиста УК «Финам Менеджмент» Александра Осина, стабилизация американских финансов, в том числе на фоне переговоров вице-президента США Джозефа Байдена в КНР и улучшение макроэкономической статистики определили ситуацию на рынках во второй половине месяца.

В августе индекс ММВБ упал на 9,33 процента — до 1546,05 пункта. Индикатор биржи РТС просел на 12 процентов — до 1702,28 пункта. Несмотря на то, что в последнее время усилилось давление регулирующих структур, прежде всего МВФ, шансы восстановления мировой экономики и фондовых рынков в ближайшие кварталы остаются положительными, полагает Александр Осин.

Котировки фьючерсов на нефть

В начале месяца котировки фьючерсов на нефть на мировых рынках снижались на фоне публикации слабой статистики по экономике США. Так, 2 августа на лондонской бирже IСE цена Brent Crude Oil составляла 116,46 доллара за баррель. На нью-йоркской бирже NYMEХ баррель Light Sweet Crude Oil (WTI) оценивался в 93,79 доллара.

На внешнем негативе стоимость нефти значительно понизилась 18 августа. Brent подешевела на 3,61 доллара – до 106,99 доллара за баррель. Цена WTI упала на 5,20 доллара — до 82,38 доллара за баррель. На новостях о приближающемся к берегам США урагане «Айрин» 25 августа цены не нефть на мировых рынках выросли. Стоимость фьючерсов на нефть марки Brent поднялась до 110,72 доллара за баррель. Фьючерсы на WTI подорожали до 85,30 доллара за баррель.

По итогам месяца цена на нефть марки Brent Crude Oil на лондонской бирже ICE упала на 1,96 доллара. Котировки фьючерсов на нефть марки Light Sweet Crude Oil на нью-йоркской бирже NYMEX опустились на 6,08 доллара за баррель. Цена на нефть марки Urals на РТС FORTS упала на 0,30 доллара.

| Сорт нефти: | Стоимость на 01.08.11, долл./баррель | Стоимость на 31.08.11, долл./баррель | Изменение, % |

| Brent Crude Oil | 116,81 | 114,85 | -1,68 |

| Light Sweet Crude Oil | 94,89 | 88,81 | -6,41 |

| Urals | 114 | 113,70 | -0,26 |

Фондовый рынок (ММВБ)

Нефтегазовый сектор

Ценные бумаги компании «Лукойл» по итогам месяца подешевели на 6,49 процента – с 1860 до 1739,20 рублей за акцию. Максимальной ценой сделки была открыта первая торговая сессия месяца, минимальная стоимость 10 августа составляла 1590 рублей за акцию. В начале месяца ценные бумаги дешевели на новостях о том, что компания завышала цены на дизельное топливо в четвертом квартале 2010 — январе 2011 года. Кроме того, в злоупотреблении доминирующим положением на рынке заподозрили болгарское трейдинговое подразделение «Лукойл» — LUKOIL Bulgaria.

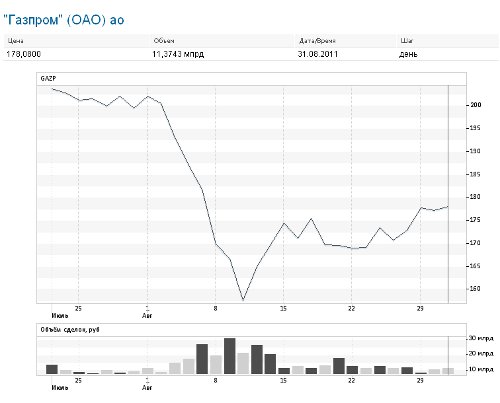

Акции «Газпрома» в августе потеряли в цене 11,88 процента. Их стоимость упала с 202,09 до 178,08 рублей за единицу. Максимальная цена сделки совпала с первым торговым днем месяца, минимальная 10 августа составляла 157,70 рублей за ценную бумагу. Стоимость акций незначительно выросла в конце августа на новостях о публикации финансовой отчетности компании за первый квартал текущего года. За три месяца 2011 года чистая прибыль «Газпрома» выросла на 44 процента по сравнению с аналогичным показателем прошлого года и составила 467 969 миллионов рублей.

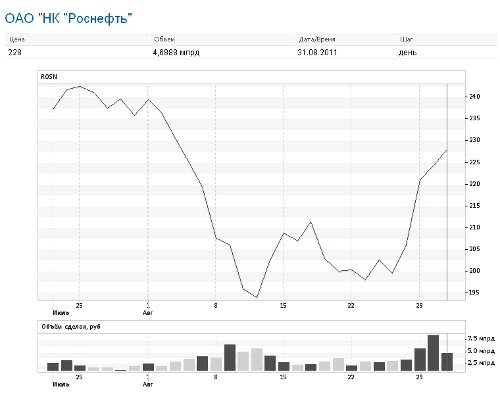

Котировки акций компании «Роснефть» по итогам месяца опустились на 4,80 процента – с 239,50 до 228 рублей за единицу. Максимальная стоимость сделки была зафиксирована 1 августа, минимальная – 11 августа составила 194 рубля за ценную бумагу.

Металлургический сектор

По словам Александра Осина, в августе спрос на акции металлургических компаний сократился на фоне ослабления доллара и новостях об увеличении лимита госдолга США. Несмотря на то, что бумаги играли в период активной денежной эмиссии роль «защитных» инструментов, в августе сектор выглядел хуже рынка.

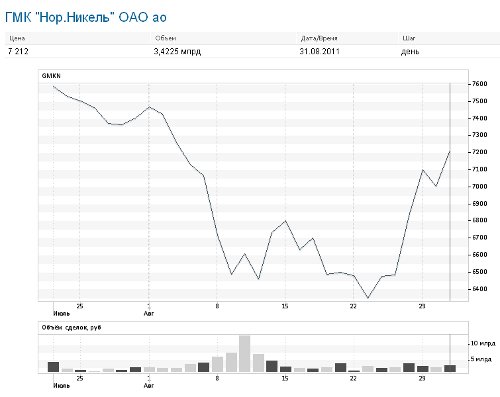

Акции «Норильского Никеля» по итогам месяца потеряли в цене 3,42 процента. Их стоимость понизилась с 7467 до 7212 рублей за единицу. Максимальная цена сделки совпала с первой торговой сессией месяца, минимальная – 23 августа равнялась 6350 рублей за единицу. При этом 19 августа рейтинговое агентство Fitch понизило кредитный рейтинг компании с «BBB-» до «ВВ+» из-за конфликта акционеров. По мнению агентства, из-за длительного спора Rusal и «Интеррос» упало качество корпоративного управления.

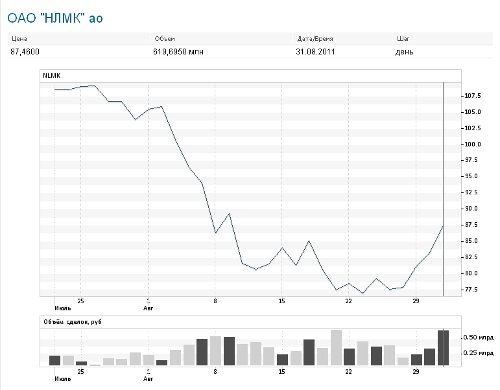

Котировки ценных бумаг компании НЛМК в августе обвалились на 17,07 процента – с 105,46 до 87,46 рублей за акцию. При этом максимальная стоимость сделки была зафиксирована 2 августа на отметке 105,85 рублей за акцию, минимальная цена 23 августа составляла 77 рублей за единицу.

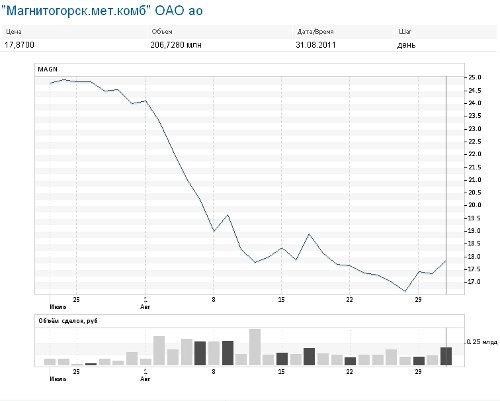

Ценные бумаги ММК по итогам месяца подешевели на 25,84 процента – с 24,097 до 17,870 рублей за акцию. Максимальной ценой сделки была открыта первая торговая сессия месяца, минимальная стоимость была зафиксирована на отметке 16,662 рубля 26 августа.

Сектор электроэнергетики

В августе на рынке просматривался рост спроса на бумаги сектора, говорит Александр Осин. Акции позитивно реагировали на динамику спроса в реальной экономике. При этом давление на бумаги сектора продолжала оказывать неопределенность в отношении тарификации отрасли.

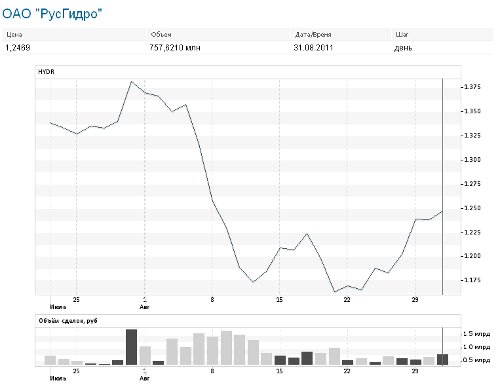

Акции «Русгидро» в августе подешевели на 8,99 процентов. Их стоимость понизилась с 1,3700 до 1,2469 рублей за единицу. Максимальная стоимость сделки совпала с первой торговой сессией августа, минимальная стоимость 19 числа была зафиксирована на отметке 1,1640 рублей за ценную бумагу.

Котировки «Интер РАО» в августе обвалились на 12,75 процента. Ценные бумаги по итогам месяца подешевели с 0,0400 до 0,0349 рублей за акцию. При этом максимальная стоимость сделки 2 августа достигала 0,0405 рублей за акцию, минимальная – 11 августа составляла 0,0300 рубля за единицу.

Телекоммуникации и связь

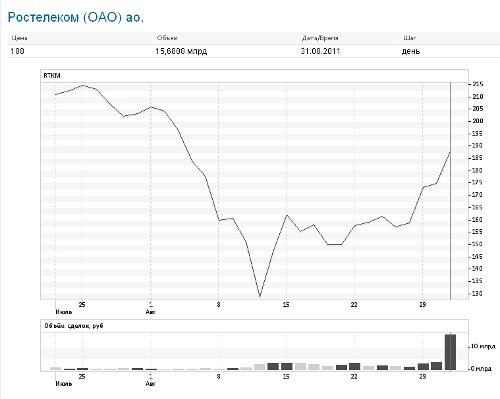

Ключевым событием месяца в секторе стало включение «Ростелекома» в индекс MSCI Russia, который зарубежные инвесторы оценивают для вложения средств в российский рынок акций. Это событие позволило всему сегментов «телекомов» показать сравнительно благоприятную динамику изменения цен.

В августе акции «Ростелекома» потеряли в цене 8,69 процента – с 205,89 до 188 рублей за единицу. Максимальная стоимость сделки совпала с первой торговой сессией месяца, минимальная – 11 августа составляла 128,98 рублей. 31 августа на фоне ожиданий включения акций компании в престижный индекс MSCI Russia стоимость ценных бумаг подскочила сразу на 7,44 процента. До 2009 года акции компании входили в расчет индекса, но были исключены из него в связи с реорганизацией «Связьинвеста».

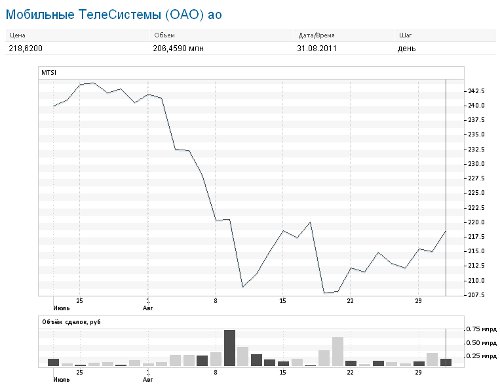

По итогам месяца ценные бумаги компании МТС подешевели на 9,66 процента – с 242 до 218,62 процента. Максимальной стоимостью была открыта первая торговая сессия. Минимальная сумма сделки 18 августа составила 208 рублей за единицу. 24 августа стоимость ценных бумаг незначительно выросла на новостях о покупке МТС трех тульских операторов кабельного телевидения и интернета за 23 миллиона рублей.

Финансовый сектор

По словам Александра Осина, сектор стал одним из лидеров роста второй половины августа. Ожидаемое сокращение спроса на «качество» в связи с принятыми в США и ЕС ключевыми политико-финансовыми решениями поддержало спрос на акции банков. Эти бумаги существенно недооценены, исходя из показателей прибыли банков и на фоне повышения достаточности капитала, считает Осин.

В августе ценные бумаги «Сбербанка» потеряли в цене 17,34 процента. Их стоимость упала с 102,75 до 84,93 рублей за единицу. При этом максимальной стоимости акции достигли первого августа, минимальной 77,44 рубля – 23 августа. В конце месяца котировки ценных бумаг поддержала публикация отчетности за первое полугодие текущего года. Прибыль кредитной организации за шесть месяцев выросла втрое и составила 176,1 миллиарда рублей.

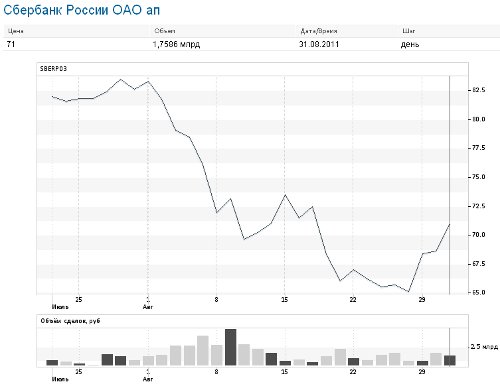

Стоимость привилегированных акций «Сбербанка» в августе понизилась на 14,81 процента – с 83,34 до 71 рубля за единицу. Максимальная стоимость сделки была зафиксирована первого августа, минимальная – 26 августа составляла 65,15 рублей за акцию.

Акции Банка ВТБ по итогам месяца подешевели на 11,35 процента – с 0,0846 до 0,0750 рублей за ценную бумагу. Максимальной стоимостью сделки открылась первая торговая сессия, минимальная цена была зафиксирована 19 августа на отметке 0,0680 рублей.

Лидеры роста/падения на ММВБ

В лидерах роста на ММВБ по итогам месяца находились акции компаний «Волгоградэнергосбыт» (+107,50 процента), «Астраханская энергосбытовая компания» (+82,47 процента), «Мордовская ЭСК» (+43,86 процента), «Магаданэнерго» (+40,34 процента) и «Ростовэнергосбыт» (+35,00 процента).

В аутсайдерах рынка в августе оказались ценные бумаги компаний «Банк Приморье» (-75,00 процента), «Тучковский КСМ» (-51,68 процента), ТГК-2 (-29,22 процента), «Софринский экспериментально-механический завод» (-24,85 процента) и «Группа ЛСР» (-23,79 процента).

Фондовый рынок России

События на внутренних валютных торгах развивались в унисон с конъюнктурой сырьевого рынка, где котировки нефти марки Brent повысились со 115 до 120 долларов за баррель. Основной причиной удорожания углеводородов стало то, что страны ОПЕК, вопреки ожиданиям, так и не смогли договориться о повышении квот на добычу, сохранив их на прежнем уровне (24,85 млн баррелей в сутки).

На этом фоне, начав неделю с укрепления до отметки 27,80 по инструменту tomorrow, курс отечественной валюты к доллару плавно пошел вверх и к закрытию четверга 9 июня достиг уровня 27,76. К бивалютной корзине рубль за четыре сессии подрос на 30 копеек, до отметки 33,39. Умеренная повышательная коррекция биржевых котировок доллара в течение пятничных торгов в район 27,83 рубля за доллар (на фоне очередного удешевления евро на Forex до уровня 1,4486 доллара), по мнению участников рынка, может получить продолжение, если падение европейской валюты относительно американской продолжится.

Из факторов, работающих в пользу рубля, стоит отметить позицию финансовых властей страны. Так, глава ЦБ Сергей Игнатьев в недавнем заявлении дал понять: он сомневается в том, что укрепление рубля наносит ущерб национальной экономике. Таким образом, помимо «нефтяного фактора» текущему усилению российской валюты способствует также закрытие некоторой части коротких рублевых позиций, открывавшихся ранее с расчетом на то, что регулятор будет активно препятствовать укреплению курса.

Первичный сегмент остается основной движущей силой рынка облигаций. Этому благоприятствовали дорожающий рубль, восстановление объемов ликвидности и снизившаяся стоимость ресурсов: ставки МБК вернулись к привычным 3,5–4%, а кредитные организации вновь приступили к наращиванию депозитов ЦБ. Как и прогнозировали участники рынка, Минфин провел успешный аукцион по размещению четырехлетнего выпуска ОФЗ 25079. Средневзвешенная доходность составила 7,18%, а спрос превысил объем предложения более чем в два раза — 46,1 и 19,5 млрд рублей соответственно. Напомним, что этот же выпуск успешно дебютировал неделей ранее (тогда спрос превысил предложение троекратно), а ставка размещения составила 7,25%.

Шестилетний же выпуск ОФЗ 26206 был размещен по верхней границе ориентировочного интервала, со средневзвешенной доходностью 7,75%, объем размещения составил 11,7 млрд рублей при незначительном превышении спроса (13 млрд рублей). В корпоративном сегменте можно отметить успешное размещение 5-летних облигаций «Мечела» на 35 б. п. ниже первоначально объявленного ориентира (8,58%).

Что касается вторичного рынка, то, несмотря на преобладающие покупки, средние ОФЗ (со сроком обращения от трех до пяти лет) остаются перепроданными. В корпоративном сегменте в минувший четверг пользовались спросом длинные выпуски ВЭБа и «ВЭБ-Лизинга», подорожавшие на 35–55 б. п. при высоких оборотах, а также МТС 07 (+40 б. п.).

Российские государственные еврооблигации завершили неделю уверенным ростом котировок. Так, с понедельника по четверг доходность «России-30» опустилась с 4,36 до 4,32% годовых, а выпуск подорожал до 118,5% от номинала. Заметно хуже смотрелись корпоративные бумаги, даже несмотря на высокие цены на нефть. Так, в минувший четверг продажи наблюдались практически по всему спектру ликвидных выпусков, с проседанием котировок на 25–50 б. п. Хуже рынка выглядели бумаги «Алросы», ВТБ и «Газпрома». В преддверии выходных инвесторы предпочли зафиксировать прибыль, опасаясь новых турбулентностей на мировых финансовых рынках.

Российский фондовый рынок на фоне высоких цен на сырье заметно подрос. Индексы РТС и ММВБ прибавили 4,5 и 3,6% соответственно. Из «голубых фишек» лучше рынка смотрелись акции «Газпрома» (+9,1%), «Роснефти» (+8,1%) и «Северстали» (+6,3%). Стоит отметить, что отечественный фондовый рынок выглядел достаточно сильным, даже несмотря на то, что ряд иностранных фондов все еще выводили средства из России. Согласно статистике исследовательской компании EPFR, за отчетную неделю, закончившуюся 8 июня, был зафиксирован чистый отток средств инвестфондов с российского рынка в объеме 94 млн долларов. Из них около 67 млн приходится на фонды, специализирующиеся на регионе EMEA.

При подготовке рубрики использовались материалы информационных агентств AK&M, «МФД-Инфоцентр», «Росбизнесконсалтинг», инвестиционных компаний «Тройка Диалог» и «ТКБ Капитал», Банка «Зенит», Банка Москвы, UniCredit

В таблице 3 даны базовые индикаторы денежного рынка за последние четыре недели. В качестве объемных индикаторов рынка ГКО-ОФЗ использованы суммарные индикаторы вторичного оборота и нетто-оборота (равного чистой выручке) аукционов ГКО и ОФЗ. Ставка MOSPRIME — индекс НВА, рассчитываемый Thomson-Reuters.

В качестве индикаторов процентных ставок рублевых и долларовых депозитов приводятся данные агентства «Росбизнесконсалтинг», рассчитанные по выборке банков с надежностью группы В ИЦ «Рейтинг». По депозитам в евро ставки рассчитаны «Экспертом» по выборке банков Московского региона. По рублевым вкладам приведен индикатор доходности депозита для юридических лиц на сумму от 3 млн до 15 млн рублей. По валютным вкладам рассчитывалась средняя ставка депозита на сумму от 100 тыс. до 500 тыс. долл./евро.

Доходность валютных облигаций рассчитывалась по котировкам западных участников рынка на основе данных Deutsche Bank Russia.

Финансовый рынок 2011: консолидация

Российский финансовый рынок в уходящем году был очень богат на события: крупнейшие сделки слияний и поглощений, смена главы ФСФР и последующее присоединение к ней Федеральной службы страхового надзора, долгожданное принятие законов о центральном депозитарии и об инсайде.

МОСКВА, 29 дек — РИА Новости. Российский финансовый рынок в уходящем году был очень богат на события: крупнейшие сделки слияний и поглощений, смена главы ФСФР и последующее присоединение к ней Федеральной службы страхового надзора, долгожданное принятие законов о центральном депозитарии и об инсайде.

Правда, сопровождалось все это не очень благоприятными новостями с финансовых рынков — долговые проблемы в США и еврозоне, угрожающие распаду последней, а под конец года — и возросшие политические риски после парламентских выборов в России спровоцировало падение фондовых индексов и курса национальной валюты.

Сделка года

Главной сделкой 2011 года на российском финансовом рынке по праву можно назвать объединение крупнейших бирж ММВБ и РТС. К этому событию шли последние несколько лет, однако компромисс смогли найти только в этом году.

Желание властей объединить крупнейшие торговые площадки страны неоднократно встречали сопротивление со стороны профучастников рынка, которые опасались, что в отсутствии конкуренции биржа перестанет развиваться и «задерет» комиссии. Нужна была авторитетная на рынке фигура, которая могла бы договориться со всеми участниками и была бы лояльна Центробанку. Такой фигурой стал новый глава ММВБ Рубен Аганбегян, работавший до этого в «Ренессанс Капитале» — одном из крупнейших акционеров РТС.

С его приходом начались активные переговоры акционеров ММВБ (в первую очередь, Банка России) с акционерами РТС о покупке последней. В итоге 1 февраля 2011 года был подписан меморандум между ММВБ и пятью основными акционерами РТС — «Ренессанс Капиталом», «Атоном», Альфа-банком, «Тройкой Диалог» и «Да Винчи» — о выкупе контрольного пакета РТС. В соответствии с меморандумом 35% приобретаемого пакета акций ОАО «РТС» оплачиваются денежными средствами, 65% — акциями ЗАО ММВБ. Причем, если первоначально РТС была оценена в 750 миллионов долларов, то в результате переговоров эта сумма выросла до 1,15 миллиарда долларов или 34,5 миллиарда рублей.

ММВБ и РТС подписали 29 июня 2011 года рамочное соглашение об объединении бизнесов, 5 августа собрания акционеров обеих бирж проголосовали за объединение, а 9 сентября было получено одобрение Федеральной антимонопольной службы, после чего началось собственно объединение площадок.

Не обошлось и без скандала. Один из миноритарных акционеров ММВБ — ООО «Еврофинанс Капитал» — пытался заблокировать сделку по слиянию бирж, мотивировав это невыгодными для акционеров ММВБ условиями сделки. В частности, по их мнению, оценка РТС оказалась существенно завышенной, а оценка ММВБ (103,5 миллиарда рублей) существенно заниженной. Кроме того, по оценке «Еврофинанс Капитала», с учетом всех выплат акционерам ММВБ и РТС капитал объединенной биржи мог стать отрицательным.

Условия сделки действительно выглядели несколько странными. Помимо достаточно крупных выплат акционерам РТС за сделку, соглашением предусмотрена страховка для акционеров РТС в случае непроведения до конца первого полугодия 2013 года IPO объединенной биржи. Кроме того, после заключения сделки по покупке РТС выяснилось, что основные активы РТС (технический центр, здание биржи на Долгоруковской, 10% акций ОАО «Мосэнергобиржа», 19,99% акций ОАО «Санкт-Петербургская биржа», доли в уставном капитале ООО «Журнал Фьючесры и Опционы», ЗАО «СКРИН», ООО «РТС-тендер») остались на балансе НП РТС и не вошли в сделку. Часть из них ММВБ пришлось выкупать за дополнительные деньги, часть — так и осталась у НП РТС.

Впрочем, несмотря на скандал, дальше заявлений дело не дошло, и 19 декабря 2011 года состоялось юридическое объединение бирж, временным названием новой площадки стало «ММВБ-РТС».

Первый блин комом

В первый же день торгов на объединенной площадке состоялся беспрецедентный случай — в результате технического сбоя на вечерней сессии 19 декабря участники торгов неожиданно для себя обнаружили позиции, в десятки раз превышающие реальные значения. Торги были приостановлены с 19.15 до 23.00 мск, а после возобновления торгов у некоторых трейдеров вместо «длинных» позиций образовались «короткие», что спровоцировало настоящий скандал.

Стоит отметить, что это был далеко не первый случай техсбоев на бирже, поэтому реакция регулятора не заставила себя ждать.

«Считаю и неоднократно ранее говорил, что акционеры и руководители бирж уделили значительное время вопросам выплаты компенсаций акционерам, дивидендам, структуре акционерного капитала, упустив вопросы технического обеспечения торгов», — заявил глава ФСФР Дмитрий Панкин агентству «Прайм», отметив, что ведомство может отозвать квалификационные аттестаты у сотрудников объединенной биржи ММВБ-РТС, если выяснит, что они виновны в технических сбоях.

«Разбор полетов» еще предстоит, остается надеяться, что руководство объединенной биржи учтет все ошибки, и в новом году будет усердно работать на благо рынка и его участников.

Дождались

С объединением бирж российский фондовый рынок стал на шаг ближе к созданию центрального депозитария в РФ. Соответствующий закон в первом чтении был принят Госдумой еще в 2007 году, и только в 2011 году удалось его принять окончательно (закон о центрдепе был принят Госдумой 17 ноября, одобрен Советом Федерации 29 ноября и подписан президентом РФ 7 декабря).

После объединения ММВБ и РТС не осталось вопросов, на базе какой структуры создавать центральный депозитарий в России. Два крупнейших расчетных депозитария в стране, обслуживающие две крупнейшие биржи страны — Национальный расчетный депозитарий (НРД) и Депозитарно-клиринговая компания (ДКК) — тут же поспешили тоже объединить, и на их базе будет создан центрдеп. Заработает он, как надеются регуляторы, к апрелю 2012 года.

До этого Минфин должен разработать порядок аккредитации центрального депозитария, ФСФР — выдать такую аккредитацию и, кроме того, принять все необходимые нормативные акты во исполнение закона о центрдепе.

Создание центрального депозитария в России является одним из ключевых факторов успеха для создания в Москве Международного финансового центра и нацелено на обеспечение централизации учетной системы, ее прозрачность и соответствие мировым стандартам. Кроме того, создание центрального депозитария важно для привлечения иностранных инвестиций в Россию, так как иностранные инвесторы привыкли работать по понятным им правилам.

Финансовый мегарегулятор

Еще одно важнейшее объединение 2011 года — присоединение Росстрахнадзора к Федеральной службе по финансовым рынкам (ФСФР) с целью создания единого регулятора на финансовом рынке. Причем, первоначально, еще в конце 2010 года, министерство финансов предлагало реорганизовать ФСФР путем его присоединения к Росстрахнадзору. Однако в итоге был реализован противоположный вариант: реорганизовали страховое ведомство.

При этом, кроме участников страхового рынка, под регулирование ФСФР попали также микрофинансовые организации и кредитные кооперативы. Соответствующий указ был подписан президентом РФ Дмитрием Медведевым 4 марта.

Одновременно были перераспределены полномочия между ФСФР и Минфином. Финансовому ведомству поручили решение стратегических вопросов, касающихся развития финансового рынка, проектов законов и постановлений правительства. Полномочия ФСФР сузились до нормативной базы, касающейся регулирования финансовых рынков и порядка надзора за профучастниками рынка ценных бумаг. То есть, по сути, Минфин стал мегарегулятором, а ФСФР — меганадзором на финансовом рынке.

Не обошлось без изменений и в руководящем составе ФСФР. Новым руководителем ведомства в апреле был назначен экс-замминистра финансов РФ Дмитрий Панкин, а Владимир Миловидов, занимавший пост главы ФСФР с 2007 года, был назначен вице-президентом «Роснефти».

Предполагалось, что бывший глава Росстрахнадзора Александр Коваль займет должность замруководителя ФСФР. Однако после коррупционного скандала, разгоревшегося в Росстрахнадзоре в июле, Коваль сообщил, что не планирует оставаться на госслужбе.

В итоге в августе были назначены три новых заместителя главы ФСФР, которые должны будут курировать надзорную работу за страховым рынком. Ими стали бывший топ-менеджер «Росгосстраха» Игорь Жук, заместитель руководителя по контролю за финансовыми рынками ФАС Юлия Бондарева и замглавы присоединяемого к ФСФР Росстрахнадзора Олег Пилипец. Кроме этого на посту замглавы ФСФР остались три прежних замруководителя: Сергей Харламов, Александр Синенко и Елена Курицына. Бембя Хулхачиев 31 августа был освобожден от должности замглавы ФСФР по его просьбе, а с ноября возглавил совет директоров инвестиционной группы «Универ».

Сбербанк стал инвестбанком

Объединения на финансовом рынке в уходящем году затронули не только регуляторов и инфраструктуру, но и самих участников рынка. Одна из интриг начала 2011 года — купит ли Сбербанк , крупнейший в РФ, инвестиционную компанию для развития инвестбанковского направления бизнеса.

Глава Сбербанка Герман Греф в 2010 году неоднократно говорил, что банк будет развивать свой инвестбизнес — либо с нуля, либо купив действующего игрока на финансовом рынке.

В феврале на рынке появилась информация, что Сбербанк определился с объектом покупки — им стала инвесткомпания «Тройка Диалог», в марте банк и владельцы «Тройки» подписали предварительное соглашение, а 25 мая было заключено уже обязывающее соглашение, по которому «Тройка» становится инвестбанковским подразделением Сбербанка.

Изначально планировалось, что сделка будет проходить в два этапа в течение трех лет. На первом этапе, который должен был завершиться в октябре 2011 года, Сбербанк обязался выплатить 1 миллиард долларов собственникам «Тройки» за 100% акций.

Второй этап выплат предполагался, исходя из заработанной «Тройкой» прибыли в 2011-2013 годах.

Сбербанк рассчитывал, что среднегодовая прибыль приобретенной компании составит 173 миллиона долларов, при этом она не должна быть меньше 70 миллионов долларов. При соблюдении этого условия Сбербанк должен перечислить собственникам «Тройки» с учетом среднерыночного мультипликатора прибыли в 13,5 дополнительный платеж в размере до 700 миллионов долларов.

Однако в сентябре стало известно, что сделка будет закрыта не в октябре, как планировалось, а лишь в феврале 2012 года. Греф пояснил, что закрытие сделки откладывается из-за затянувшегося процесса согласования со стороны регуляторов тех стран, в которых работает «Тройка Диалог».

S&P обвалил мировые финансовые рынки

Август традиционно считается неблагоприятным месяцем для финансовых рынков. В уходящем году «беда» пришла из США. Международное рейтинговое агентство Standard & Poor’s (S&P) понизило 5 августа долгосрочный кредитный рейтинг США на одну ступень, что было поистине беспрецедентным решением — рейтинги США не снижались этим агентством с момента присвоения в 1941 году, когда объединились компании Standard Statistics и Poors Publishing. Обе эти компании-предшественницы Standard & Poor’s ранее присваивали правительству США свои самые высокие рейтинги, и длилось это век без шести лет (с 1917 года).

Понижение рейтинга произошло в условиях затяжных переговоров администрации президента США Барака Обамы с конгрессменами о повышении потолка госдолга, в отсутствии такой договоренности стране в начале августа грозил дефолт.

Реакция рынков на действия S&P оказалось достаточно резкой. Доллар в паре со швейцарским франком падал до исторического минимума (с 0,93 до 0,71 франка), в паре с японской иеной — с 80 до 76 иен. Впрочем, основная валютная пара евро-доллар не сильно изменилась, так как в самой Европе дела шли не очень хорошо. Там накапливались долговые проблемы, которые осенью 2011 года вылились в не менее драматические события, проявившиеся в критическом росте доходности бумаг стран PIGS, а также в череде снижений рейтингов этих стран и угрозе распада еврозоны.

Цена «защитного» актива — золота — осенью взлетала до рекордных 1920 долларов за тройскую унцию. На рынке замаячил призрак кризиса 2008 года.

Проблемы западных рынков неминуемо отразились и на российском рынке. Индекс ММВБ в августе после понижения рейтинга S&P локально падал на 21%, а курс рубля к доллару за два дня снижался на 6,6%. В целом же за 2011 год основной индикатор ММВБ снизился на 18%, а индекс РТС — на 21%. В декабре к внешним факторам добавились внутриполитические. После парламентских выборов 4 декабря по России прокатилась волна массовых митингов за отмену их результатов, что повысило риски для инвесторов и привело к очередному оттоку капитала из России.

Источник https://www.equipnet.ru/articles/finans/finans_886.html

Источник https://expert.ru/expert/2011/23/fondovyij-ryinok-rossii/

Источник https://ria.ru/20111229/529111670.html