Aave (Lend): обзор токена и платформы, график курса, преимущества и недостатки, перспективы развития

Автор Редакция Profinvestment.com Обновлено Май 25, 2022

Aave – кредитная платформа, изначально известная как ETHLend, но с кардинально переработанной стратегией. Если ETHLend предоставляла возможность прямых кредитных отношений между кредиторами и заемщиками, то с выпуском протокола Aave начала работу децентрализованная стратегия, основанная на пуле. Предлагаем обзор данной платформы от редакции Profinvestment.com.

Кредитный пул работает следующим образом: пользователи создают ликвидность, вкладывая криптовалюты в пул. Другие пользователи могут воспользоваться этими средствами, оставив в залог другие. Кредиты не подбираются индивидуально – для всех существуют одни и те же условия, которые корректируются в зависимости от текущего состояния пула. Все операции управляются смарт-контрактами.

Процентная ставка определяется алгоритмически как для заемщиков, так и для кредиторов. Она зависит от соотношения и ценности имеющихся на данный момент в пуле средств.

LEND – токен, созданный для контроля над протоколом. Его владельцы могут участвовать в голосовании за те или иные изменения в проекте. Все голоса жестко закодированы, и действия, которые за ними следуют, неизменно выполняются.

Торговать токеном LEND можно на криптовлаютной бирже Бинанс. Представлены пары: LEND/BTC, LEND/BNB, LEND/USDT, LEND/BUSD, LEND/ETH.

График и курс Aave (Lend)

Общая информация

[bsfp-cryptocurrency-table style=»style-2″ scheme=»light» coins=»selected» coins-selected=»LEND» currency=»USD» title=»Характеристики криптовалюты Compound (COMP)» show_title=»1″ icon=»» heading_color=»» heading_style=»default» bs-show-desktop=»1″ bs-show-tablet=»1″ bs-show-phone=»1″]

| Наименование | Aave |

|---|---|

| Тикер | LEND |

| Тип токена | ERC-20 |

| Блокчейн | Ethereum |

| Общая эмиссия | 1 299 999 941 LEND |

| Текущая эмиссия (на 27.08.2020) | 1 256 361 931 LEND |

| Курс (на 27.08.2020) | 0,84 $ |

| Рыночная капитализация (на 27.08.2020) | 1 056 622 843 $ |

| Официальный сайт | https://aave.com/ |

| Твиттер | https://twitter.com/AaveAave https://github.com/ETHLend/Documentation |

| Исходный код | https://github.com/aave |

| Биржи | Binance, HitBTC, AEX |

Какие возможности предлагает Aave

Flash Loans

Флеш-кредиты – одна из главных особенностей Aave. Обычно для DeFi кредитования требуется залоговое обеспечение, большинство кредиторов (например, MakerDAO) позволяют пользователям брать кредит в объеме до 75% доступного обеспечения, чтобы защититься от волатильности рынка.

В свою очередь, Flash Loans работают через смарт-контракт, с помощью которого можно заимствовать средства без обеспечения с таким условием, что кредит будет возвращен в рамках одной транзакции (одного блока). Метод используется трейдерами для заработка на арбитраже, поскольку дает возможность бесплатно неограниченно занимать средства до момента погашения кредита.

Это достаточно сложно для новичка, и разработчики рекомендуют обращаться к такому методу кредитования только тем, кто хорошо разбирается в Ethereum, программировании и смарт-контрактах.

Гибкие процентные ставки

Стратегия процентных ставок на платформе Aave откалибрована таким образом, чтобы обеспечивать максимальную оптимизацию работы и снижать риски. Процентные ставки по кредитам зависят от коэффициента использования конкретной криптовалюты. В основе лежит показатель наличия криптовалюты в пуле:

- Если средств хватает – то устанавливаются низкие ставки, которые стимулируют кредитование.

- Если средств мало – устанавливаются высокие ставки для поставщиков ликвидности, чтобы стимулировать их вкладывать капитал.

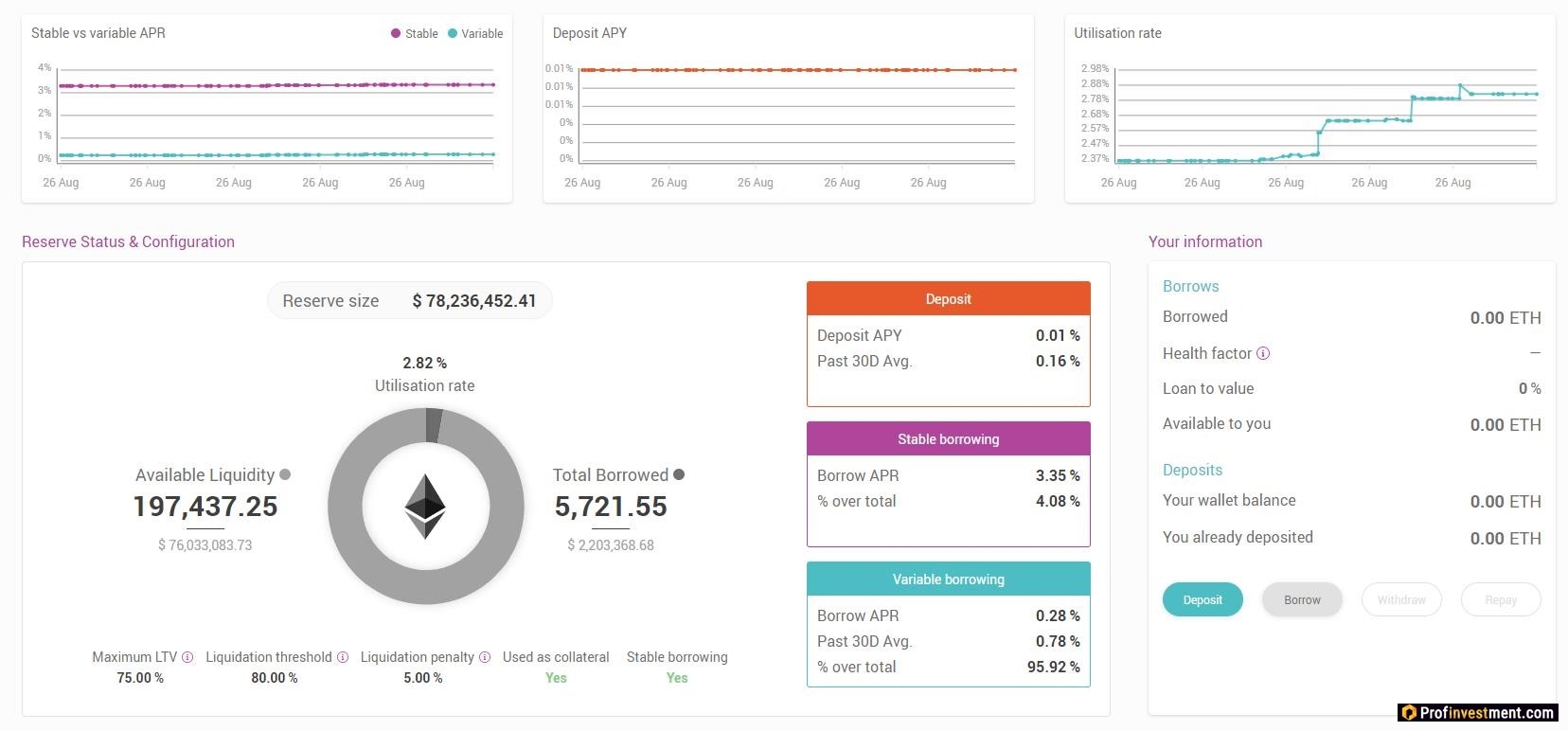

Приятная особенность Aave – возможность переключаться по желанию между фиксированными и переменными процентными ставками, выбирая наиболее выгодный вариант в конкретный момент. Благодаря такой гибкой структуре, Aave с момента развертывания пользуется большим спросом. Фиксированные процентные ставки при этом – не совсем фиксированные, скорее просто более стабильные и менее подверженные рыночным колебаниям.

Как зарабатывать на депозитах

Необходимо подключиться к пулу при помощи любого децентрализованного кошелька, например, браузерного Metamask. На балансе должны быть средства. Затем нажать кнопку «Депозит» рядом с активом, который хотите внести (поддерживаются монеты и токены, работающие на блокчейне Ethereum). Когда транзакция будет завершена, вы начнете получать проценты. При этом внесенные токены преобразуются в равноценное количество aTokens.

Держатели aTokens получают непрерывный доход на основе следующих показателей:

- 70% комиссий с флеш-кредитов.

- Процентная ставка по кредитам. Средняя ставка заимствования, умноженная на коэффициент использования валюты. На главной странице или в личном кабинете всегда указана конкретная текущая ставка по нужному токену.

Также можно, перейдя на страницу любой монеты, посмотреть историю изменения процентной ставки.

Минимального или максимального лимита нет, однако если внести слишком маленькую сумму, то есть риск, что транзакционные издержки процесса превысят прибыль. Для одного актива допускается единовременный депозит либо по стабильной, либо по переменной ставке, но не оба варианта одновременно. Забрать средства можно в любой момент без каких-либо штрафов.

Как взять кредит

Кредитование на Aave позволяет получить оборотный капитал, не продавая свои активы. Чтобы получить займ, необходимо внести любой актив, который будет использоваться в роли залога. Затем перейти в раздел Borrowing и нажать Borrow у актива, который хотите получить. Установите желаемую сумму (максимальный объем зависит от имеющихся депозитов, используемых в качестве обеспечения).

Выберите стабильную или переменную ставку – ее можно изменить в дальнейшем в любой момент, просто перейдя на панель мониторинга и нажав кнопку изменения типа APR для нужного актива.

Процентная ставка зависит от соотношения спроса и предложения данного актива. При этом стабильная остается такой, какой была в момент взятия, а переменная постоянно изменяется. Фиксированного срока возврата кредита нет. Главное – поддерживать на должном уровне так называемый «фактор здоровья», аналог LTV.

Предназначение токена LEND

Нативный токен Aave – LEND – это токен ERC-20 с общей эмиссией около 1,3 миллиарда, из которых миллиард был продан на этапе ICO. Изначально он использовался как служебный токен платформы ETHLend, который помогал снижать комиссионные сборы, улучшать процентные ставки и LTV.

Однако когда место ETHLend заняла децентрализованная площадка Aave, токен LEND получил дополнительные способы использования, включая управление платформой. Держатели токена имеют право голосовать за предложения команды разработчиков, касающиеся ключевых параметров системы.

Где хранить LEND

Подойдет любой кошелек с поддержкой токенов ERC-20. Список таких кошельков довольно большой, например:

- Веб-кошелек MyEtherWallet

- Браузерное расширение MetaMask

- Десктопный и мобильный Exodus

- Аппаратные Trezor, Ledger, KeepKey

- Десктопный и мобильный Atomic Wallet

Выбирайте варианты с проверенной репутацией и высоким уровнем безопасности.

Где купить/продать LEND

Приобрести токен LEND можно на биржах Binance, HitBTC и AEX. Как пример рассмотрим покупку актива на Бинанс – это наиболее популярная и востребованная криптобиржа с широким функционалом и возможностью покупать криптовалюту за фиат (после верификации).

Процесс выглядит следующим образом:

- Создайте аккаунт на https://www.binance.com/ru или войдите в уже существующий.

- Пополните счет, если это необходимо. На нашем сайте вы найдете материал с подробным разбором всем способов ввода и вывода средств на Бинанс.

- Зайдите в раздел «Спотовый кошелек» и найдите с помощью строки поиска нужный нам токен LEND.

- Нажмите кнопку «Торговать».

- Выберите, какая валютная пара вам подходит. На данный момент LEND торгуется в паре с BTC, BNB, ETH, BUSD, USDT.

- Выберите тип ордера (маркет позволяет мгновенно купить актив по рыночному курсу, а лимитный – указать свою цену, и тогда покупку совершится, как только курс достигнет этой отметки).

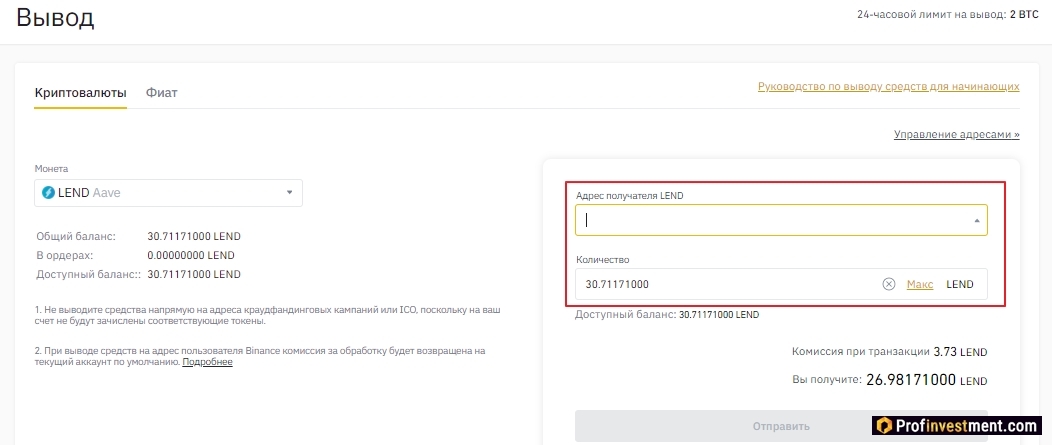

Получив токены, постарайтесь сразу вывести их на внешний кошелек для дальнейшего хранения, если не планируете в ближайшее время продолжать операции с ними. Хранение на бирже не считается безопасным.

Преимущества и недостатки

- Выгодные процентные ставки с гибкой возможностью выбора между фиксированными и переменными.

- Децентрализация с помощью токенов LEND, дающих право голоса участникам.

- Достаточно большой выбор монет и токенов для кредитования/депозитов.

- Перспективная идея в современных реалиях.

- Сложно в освоении для новичков.

- Нет русского языка.

Перспективы

Протокол Aave сегодня один из самых востребованных в сфере DeFi кредитования. Это связано с большим выбором криптовалют, поддержкой многих кошельков для подключения, гибкой системой процентных ставок. Механизм смарт-контрактов позволяет избежать многих рисков и неудобств, которые неизбежны при взаимодействии с традиционными банками.

Обзор Aave (LEND): децентрализованная платформа кредитования

Тема децентрализованных финансов (DeFi) является очень популярной в криптовалютном мире в последние несколько месяцев. Такие криптовалютные кредитные протоколы, как Compound, MakerDAO и Aave, стали основными объектами интереса в этом движении, и на то есть веские основания.

Со времени нашего последнего обзора криптовалюты Aave, опубликованного в апреле 2019 года, когда он ещё назывался ETHLend, произошло много событий. Например, после ребрендинга и редизайна проект стал одним из самых популярных приложений DeFi .

Только за последние несколько месяцев команда Aave представила ряд замечательных функций для DeFi, таких как флэш-кредиты и переключение процентных ставок. Количество сценариев использования LEND, внутреннего токена проекта, также увеличилось, поскольку разработчики постепенно движутся к превращению Aave в полноценную децентрализованную автономную организацию (DAO).

Как вы увидите, Aave является не просто одной из многих криптовалютных платформ кредитования, а одним из бесспорных лидеров в мире DeFi.

Aave (произносится как “авэ“) – это децентрализованная криптовалютная платформа кредитования. На самом деле, это первый протокол кредитования сектора DeFi, так как разработчики запустили свою первую основную сеть под названием ETHLend в 2017 году (ещё до того, как появилось само понятие DeFi).

Aave в переводе с финского означает “призрак”.

Основатель ETHLend/Aave Стани Кулехов активно сотрудничает с ведущими разработчиками из других проектов сферы DeFi и максимально акцентирует внимание на том, чтобы платформа привлекала институциональных и розничных инвесторов как внутри криптовалютной сферы, так и за её пределами.

В своё время ETHlend был своего рода рынком, где люди, желающие взять кредит, могли договариваться с кредиторами об условиях без участия посредников. Его можно было рассматривать как аналог доски объявлений, где предлагаются займы. Платформа была относительно успешной, но команда решила, что им следует стать серьёзными игроками в пространстве DeFi.

Это привело к созданию Aave в январе этого года, когда команда запустила Mainnet и представила пользователям совершенно новый протокол с несколькими новыми функциями, которые навсегда изменили DeFi.

Aave позволяет пользователям давать и брать в долг криптовалюту децентрализованным и не требующим доверия способом. Проще говоря, здесь нет посредников, и для использования платформы не требуется предоставлять какие-либо документы и проходить процедуры Know Your Customer (KYC) или Anti Money Laundering (AML).

В общих словах, кредиторы вкладывают свои средства в “пул“, и из этого пула пользователи могут брать кредиты. Каждый пул выделяет небольшой процент активов в специальный резерв для страховки от волатильности в рамках протокола. Кроме того, он позволяет кредиторам спокойно выводить свои средства в любое время.

Принцип работы Aave в изображении. Изображение со страницы Aave Docs.

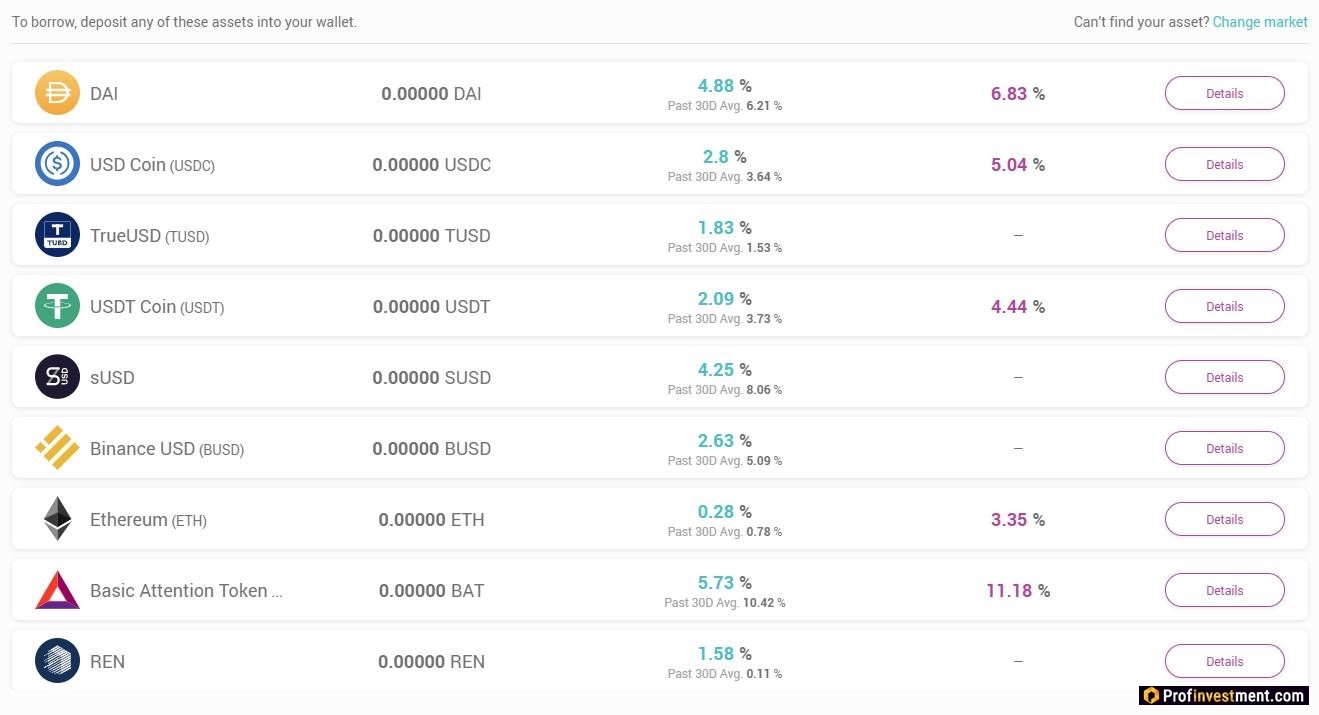

Aave предлагает возможность взять или выдать займ в использованием семнадцати разных активов, в том числе стейблкоина Dai (DAI), USD coin (USDC), True USD (TUSD), Tether (USDT), Synthetix USD (sUSD), Binance USD (BUSD), Ethereum (ETH), ETHlend (LEND), Basic Attention Token (BAT), Kyber Network (KNC), Chainlink (LINK), Decentraland (MANA), Maker (MKR), Augur (REP), Synthetix Network (SNX), Wrapped Bitcoin (wBTC) и 0x (ZRX).

Список действительно впечатляющий, однако не все монеты могут быть использованы в качестве залога для получения кредита.

Как и другие кредитные протоколы, Aave предлагает займы под избыточное обеспечение, то есть, пользователь должен заблокировать залог, сумма которого больше (в долларах США), чем сумма займа. Эта сумма может быть разной для разных активов и колеблется в пределах 50-75%.

Криптовалюты протокола кредитования Aave.

Если долларовая стоимость залога пользователя падает ниже необходимого порога, его средства уходят на ликвидацию и могут быть куплены со скидкой другими пользователями системы. В качестве оракула для сбора ценовых данных об активах на своей платформе Aave использует Chainlink (LINK). Проценты начисляются ежесекундно, и вы можете в режиме реального времени наблюдать за их ростом.

Aave предлагает два вида процентных ставок: стабильные и плавающие. Плавающая процентная ставка определяется алгоритмически на основе коэффициента использования пула (другими словами, спроса), при этом увеличение коэффициента использования пула приводит к увеличению процентных ставок как для кредиторов, так и для заёмщиков (и наоборот).

Стабильная процентная ставка – это средняя процентная ставка по активу за последние 30 дней. Историю процентных ставок можно увидеть в момент, когда вы выдаёте или берёте кредит на платформе. Вы можете переключаться между стабильными и переменными тарифами в любое время (нужно будет только заплатить небольшую плату за газ ETH).

Всякий раз, когда вы депонируете средства на Aave либо в качестве кредитора, либо в качестве залога, пользователю предоставляется эквивалентная сумма в токенах aToken. Например, если вы внесёте 100 DAI, вам дадут 100 токенов типа aToken. Задача этих токенов заключается в том, чтобы позволить вам зарабатывать проценты.

Токены aToken в сети Aave.

Каждую секунду небольшое количество токенов aToken добавляется в ваш кошелёк Ethereum в соответствии с процентной ставкой для вашего актива. Затем их можно обменять на эквивалентную сумму базового актива в Aave, актуальную на момент вывода средств.

Флэш-кредиты являются тем, что многие считают революцией в сфере финансов и, возможно, самым известным на данный момент вкладом Aave в DeFi. Эта функция, вызвавшая много споров, позволяет пользователям занимать большие суммы криптовалюты абсолютно без залога.

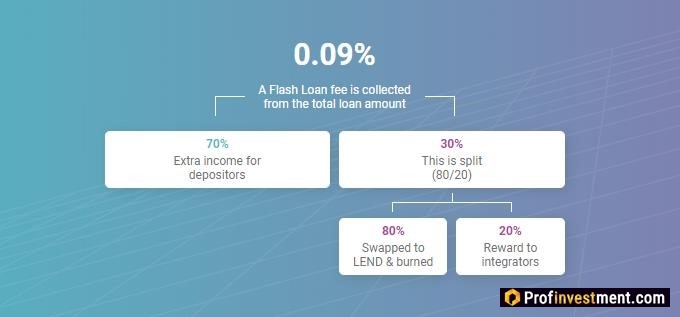

Их принцип работы на техническом уровне выглядит довольно сложно, но сама концепция вполне понятна. Взятая взаймы криптовалюта должна быть возвращена к тому времени, когда будет добыт следующий блок Ethereum. Если долг не будет возвращён, все транзакции, которые были совершены в этот промежуток времени, отменяются. За каждый флэш-кредит взимается комиссия в размере 0,3%.

Пример того, как работают криптовалютные флеш-кредиты. Изображение с сайта Aave.

Учитывая невероятно короткий промежуток времени, в течение которого актив может быть заимствован, не сразу понятно, в чём здесь смысл. Хотите верьте, хотите нет, но пользу этой функции ещё предстоит полностью осознать, учитывая, что и она, и весь сектор DeFi находятся на очень ранней стадии своего развития.

На данный момент флэш-кредиты имеют три основных сценария использования: торговля активом в другом месте, чтобы получить прибыль (арбитраж), рефинансирование кредитов в других кредитных протоколах или замена залога, который в настоящее время в них размещён.

Флэш-кредиты позволили трейдерам выполнять множество необычных действий, в первую очередь “доходное фермерство“. Они лежат в основе ныне известной технологии доходного фермерства Compound в InstaDapp, агрегаторе протоколов DeFi.

Более того, команда Aave сделала базовый код для флеш-кредитов общедоступным, что открывает двери для множества возможностей, поскольку практически любой разработчик Ethereum теперь может реализовать эту функцию на своей платформе. Именно благодаря этому InstaDapp теперь тоже может предложить эту функцию.

В 2017 году, когда проект Aave ещё носил название ETHLend, было проведено многораундовое ICO с токеном ERC-20 LEND по цене 1,6 цента. Более 1 миллиарда из общего количества токенов в 1,3 миллиарда было продано, что позволило собрать более 16 млн долларов. Примерно 23% токенов остаются у основателей и разработчиков проекта.

Токены использовались и продолжают использоваться для оплаты сборов по протоколу, после чего они сжигаются. То есть, токен LEND является дефляционным активом. Хотя Aave также планирует использовать свой токен LEND для управления, на момент написания статьи эта функция ещё не реализована.

Следуя своей теме прозрачности, команда Aave ясно обрисовала дорожную карту проекта на странице “About“ своего веб-сайта. Единственная проблема заключается в том, что она заканчивается в мае этого года, и о будущих планах проекта никакой информации нет.

Все предыдущие планы были выполнены, в том числе успешный запуск протокола, интеграция оракула Chainlink, добавление поддержки MyEtherWallet и Trust Wallet, а также интеграция рынка Uniswap, который позволяет трейдерам работать с флэш-кредитами Aave.

Дорожная карта протокола Aave. Изображение со страницы Aave Docs.

Большая часть разговоров на тему разработки Aave была связана с внедрением системы управления в протокол. Это позволит держателям токенов LEND получить право голоса в проекте, превратив его в DAO.

Хотя точной информации о механизме ещё нет, в недавнем интервью Messari Стани Кулехов заявил, что держатели LEND смогут использовать токены для стекинга, чтобы зарабатывать часть процентов, выплачиваемых по кредитам. Пул используемых в процессе стекинга токенов LEND также будет функционировать в качестве резерва на случай чрезвычайных ситуаций для протокола, при этом небольшие суммы будут ликвидироваться для поддержания стабильности при возникновении ситуаций типа “чёрный лебедь“.

Aave и Compound являются криптовалютными протоколами кредитования с избыточным обеспечением и работают практически одинаково.

В обоих случаях активы кредиторов объединяются в кредитные пулы, из которых заёмщики могут брать кредиты, у обоих проектов есть собственный токен управления, и вместе с MakerDAO они являются крупнейшими протоколами в секторе DeFi по сумме “активов под управлением” (AUM). Тем не менее, Compound является гораздо менее сложным и, следовательно, не предлагает того же количества функций, как Aave.

Панель управления в приложении Compound Finance. Источник изображения: Compound Dashboard.

Aave предлагает стабильные процентные ставки, а Compound – нет. Aave позволяет переключаться между стабильными и плавающими процентными ставками, а Compound – нет. В Aave есть флэш-кредиты, а в Compound – нет. В Aave для кредитования используется 17 активов, в Compound – 9. Самое важное отличие заключается в том, что Aave позволяет пользователям заимствовать более высокий процент от базового залога (75% против 66,6% у Compound).

Пороги для залога и ликвидации в Aave. Изображение с сайта YouTube.

На бумаге кажется, что по криптовалюте Aave прогноз объективно лучше, чем по Compound. Однако у Compound есть два серьёзных преимущества перед Aave. Во-первых, он гораздо удобнее для пользователя.

Тот факт, что он предлагает не так много функций, существенно облегчает процессы понимания и ориентирования для новых пользователей. Во-вторых, Compound даёт пользователям гораздо больше стимулов для участия в протоколе, предоставляя как кредиторам, так и заёмщикам небольшое количество токенов COMP каждые несколько секунд.

Последнее отличие этих двух проектов заключается в том, что Compound, по сути, является законченным проектом, тогда как разработка Aave только началась. Команда Compound проводит заключительный этап передачи протокола своему сообществу, при этом он будет полностью работоспособным DAO и не требующим абсолютно никакого вмешательства или влияния со стороны своих изначальных разработчиков. Aave появился только в этом году и ещё не имеет механизма управления сообществом, необходимого для того, чтобы считаться DAO.

Вы можете быть удивлены, обнаружив, что цена токена LEND от Aave ни разу не поднималась выше 1$. Токен LEND появился на крипторынке в ноябре 2017 года и сразу попал в общерыночный бычий тренд, который начался месяцем позже. Он достиг своего рекордного максимума на уровне более 40 центов, а потом рухнул ниже 2 центов и в итоге остановился на отметке 1 цент, где оставался до конца 2019 года.

История цены криптовалюты LEND. Изображение с сайта CoinMarketCap.

Как вы уже могли догадаться, ввод в действие нового протокола Aave в январе этого года привёл к взлёту токена LEND. В июне этого года, когда сектор DeFi действительно начал набирать обороты, он постепенно подорожал с 1 цента до более чем 14 центов.

Это довольно впечатляющий показатель, учитывая ограниченные возможности использования токена как одного из средств оплаты комиссий по протоколу. Интересно будет посмотреть, как повлияет ввод системы управления на цену LEND.

Хотя токен LEND котируется примерно на десятке бирж, к сожалению, единственной авторитетной биржей с достаточно высоким объёмом является Binance. Токен LEND имеет относительно низкий объём торгов, учитывая его рыночную капитализацию, и похоже, что почти половина этого объёма может быть фальсифицированной.

Зарегистрируйтесь в Binance и купите токены LEND.

Низкий объём, сосредоточенный на одной бирже, открывает возможности для рыночных манипуляций рынком, поэтому будьте осторожны при покупке или продаже токенов!

Поскольку LEND представляет собой токен ERC-20, он может храниться практически на любом криптовалютном кошельке, поддерживающем Ethereum. Список довольно длинный, но самыми известными вариантами являются MyEtherWallet (веб-кошелёк), MetaMask (веб-кошелёк), Exodus (мобильный и десктопный кошелёк) и Atomic Wallet (мобильный и десктопный кошелёк).

Варианты аппаратных кошельков – Trezor, Ledger и KeepKey. Обратите внимание, что взаимодействовать с протоколом Aave можно только с помощью нескольких кошельков, включая MetaMask, Ledger и Coinbase.

Aave – чрезвычайно многообещающий проект, не получающий того внимания, которого заслуживает. Если сравнивать с другими протоколами кредитования DeFi, он предлагает целый арсенал функций, активов и инструментов разработки, позволяющих другим разработчикам реализовать те же функции в собственных проектах.

Пять основных протоколов кредитования в DeFi. Изображение с сайта DeFi Pulse.

Тот факт, что в настоящее время эта совершенно новая и незавершённая кредитная платформа DeFi занимает третье место, говорит о том, что всё только начинается и перспективы криптовалюты Aave могут быть самыми невероятными.

Тем не менее, Aave страдает от той же проблемы, что и Compound, а также почти любой другой протокол кредитования DeFi: кто будет использовать его за пределами криптопространства?

Привлекательность займов как услуги заключается в том, что они позволяют получить больше, чем у вас есть в настоящее время, часто намного больше. Занимать меньше того, что у вас есть, почти бессмысленно, если только вы не планируете чем-то заниматься в секторе DeFi.

Одно из многих спорных событий, связанных с флэш-кредитами: Изображение со страницы Trust Nodes.

И это подводит нас к флэш-кредитам. Эта уникальная особенность Aave, пожалуй, является самой важной во всём проекте. Сторонники флэш-кредитов утверждают (и совершенно справедливо), что они позволяют людям, не имеющим абсолютно никаких активов, попробовать свои силы в разных способах быстрого получения прибыли в DeFi.

Самый известный случай в этом направлении связан с человеком, который использовал флэш-кредит на 10$, чтобы получить прибыль почти в 400 000$ с помощью арбитража. В классических финансах невозможно сделать что-то подобное, не взяв на себя значительную сумму долга или риска, и это открывает целый новый мир потенциальных возможностей.

Кроме того, основатель Aave Стани Кулехов отлично понимает, что необходимо сделать для ускорения массового внедрения DeFi. В недавнем интервью он отметил, что всё сводится к количественной оценке риска и обеспечении его прозрачности для инвесторов, особенно институциональных.

Генеральный директор Aave объясняет, что необходимо DeFi для достижения массового внедрения: Изображение с сайта YouTube.

Риск – фундаментальная причина, по которой люди отворачиваются от криптовалюты, и реальность такова, что это очень рискованный и волатильный класс активов. Однако Стани Кулехов считает, что если этот риск адекватно объяснить, то может начаться волна массового принятия, которую так долго ждёт всё криптопространство.

Наконец, Кулехов отметил очень важный момент DeFi: как управлять такими услугами, как поддержка клиентов, без централизованной структуры? Вопросы этого типа, по всей видимости, являются причиной того, что мы до сих пор не видим полноценной документации или объяснения новой токеномики LEND.

Сейчас команда разработчиков Aave занимается созданием протокола управления, который может так же изменить правила игры, как и флэш-кредиты. Кроме того, можно поспорить, что и этот код они тоже сделают открытым!

Криптовалютный DeFi проект для займов и депонирования Aave: функции и особенности, комиссии и риски, преимущества

LEND — это упразднённый токен управления сетью криптовалюты AAVE. Работал на стандарте ERC20. Держатели LEND имели право:

- голоса по вопросам развития протокола и сервисов проекта LEND;

- получать скидку на комиссию при использовании платформы.

В 2021 году токены LEND в объёме 1,3 млрд единиц были конвертированы в криптовалюту coin AAVE в соотношении 100:1.

Что такое Aave

Обратив внимание на курс aave, трудно не заинтересоваться, что собой представляет данный протокол, на основе какого проекта был создан. За получением достоверной информации сначала стоит обратиться к первоисточнику – сайту https://aave.com/. В основу проекта с оригинальным названием, позаимствованным из не самого распространенного в мире финского языка, положили протокол с открытым кодом.

В названии (призрак, привидение) содержится прямая связь с целью проекта: применяя технологию распределенных реестров, получить инфраструктуру, обеспечивающую прозрачность и открытость кредитования. Посредники при этом исключаются, что является общим свойством DeFi проектов. Ликвидность обеспечивается вкладчиками, заинтересованными в получении стабильного дохода. Кредиты доступны по процентным ставкам, которые можно выбирать переменные или фиксированные. Хранение средств пользователей не предусматривается, что сводит к нулю вероятность их хищения кибер-преступниками.

Основой пиринговой сети EthLend служит, как обычно у DeFi проектов, блокчейн эфириума. Залоговый актив – собственный токен LEND.

Кредитование

Чтобы взять кредит на Aave, нужно зайти в раздел Borrow и нажать соответствующую кнопку рядом с тем активом, который хотите одолжить. Доступны следующие монеты:

- DAI (переменная ставка 5.72%, фиксированная 7.55%)

- USDC (6.5% / 8.22%)

- TUSD (4.98% / -)

- USDT (7.13% / 8.76%)

- sUSD (4.88% / -)

- BUSD (4.31% / -)

- ETH (1.04% / 4.3%)

- LEND (0.01% / 3.02%)

- BAT (0.32% / 3.4%)

- KNC (0.36% / 3.45%)

- LINK (0.2% / 3.25%)

- MANA (3.32% / 7.15%)

- MKR (1.64% / 5.04%)

- REP (0.35% / 3.44%)

- SNX (12.24% / -)

- WBTC (0.44% / 3.55%)

- ZRX (2.47% / 6.09%)

Затем потребуется установить сумму на основе размера депозита, используемого для залогового обеспечения. Выберите стабильную или переменную процентную ставку, подтвердите операцию. Ставку можно потом изменить в любой момент.

Немного о разнице между стабильной и переменной ставкой.

Стабильные ставки не изменяются в краткосрочной перспективе, но в долгосрочной могут быть скорректированы в зависимости от изменений рынка. Что касается переменной ставки, то она основана на спросе и предложении в рамках платформы Aave.

Первый вариант оптимален для планирования суммы выплат по процентам. Второй — для гибкого управления выгодой, поскольку изменения переменной ставки могут существенно повлиять на состояние кредита с течением времени. Переключение между ставками представляет собой эффективный вид финансового планирования.

Фиксированного срока возврата для кредита нет, но задержки по платежам приведут к росту процентов, и рано или поздно это закончится ликвидацией позиции и продажей залога.

На Aave также имеется такое понятие, как health factor (аналог используемого на других площадках LTV) — отношение стоимости залога к кредитным средствам. Чем выше health factor, тем лучше. Если он спустится до 1, то сработает margin call. Тогда можно добавить залога или внести платеж по кредиту, чтобы выровнять ситуацию.

Флеш-кредиты

Флеш кредиты на Aave представляют собой особые необеспеченные кредиты, аналогов которым в реальном мире нет — требуется понимание сути работы блокчейна. Позволяют брать займ на срок до окончания контракта, за это время требуется возвратить и базовый кредит, и проценты

Операции контролируются при помощи LendingPool. Он сравнивает баланс до и после запуска кода, гарантируя, что баланс именно такой, каким был раньше, плюс проценты по флеш-кредиту.

Эта концепция ориентирована на профессиональных разработчиков, которые разбираются в Ethereum, программировании и смарт-контрактах.

История

Начиналось все в 2021 году, когда появился продукт, созданный и развиваемый командой Стани Кулечева. Изначально он был кредитной платформой, именовавшейся ETHLend. Важный шаг в дальнейшей судьбе был сделан в ноябре того же года: при проведении ICO удалось привлечь 16 млн $. Для этого был размещен 1 млрд новой crypto.

Рамки ETHLend для проекта оказались тесными, не позволяющими развиваться дальше. Поэтому в сентябре 2021 года был проведен ребрендинг. Так на свет появился aave protocol в его нынешнем виде. Год 2019-й ознаменован следующим шагом – отказом от системы P2P согласований и переходом к применению пула, где используются децентрализованные активы.

Располагая наиболее обширными возможностями обеспечить DeFi, Aave в 2021 году достаточно прочно утвердился в сфере кредитования с использованием децентрализованных финансов.

Недостатки

Изучая целесообразность инвестирования средств в монету, а также добычу, майниг AAVE важно также изучить свойственные этой площадке недостатки.

Несмотря на то, что проект не обладает большим количеством недостатков, все же к ним можно отнести следующие особенности AAVE:

- нет поддержки работы с фиатными валютами;

- ввиду использования блокчейн-сети криптовалюты Эфириум при проведении транзакций внутри AAVE имеются повышенные комиссии;

- у официального веб-сайта AAVE нет русскоязычной версии, что несколько осложняет процесс взаимодействия неопытных русскоязычных пользователей с платформой;

- волатильность крипты, мешающая точно предсказывать стоимость монеты.

Важно: создатели проекта обещают продолжить его развивать, что позволит снизить количество недостатков или же минимизировать уровень их воздействия.

Технические особенности Aave

Нельзя не отметить, что aave protocol имеет общие черты с прочими известными платформами DeFi. Можно заключить контракт, проследить, как он выполняется. Однако куда большее значение имеют особенности, благодаря которым aave в рамках рейтинга coinpaprika занимает довольно-таки высокое 28-е место. И прогнозируемо заберется еще выше, если сохранится существующая динамика, так как обеспечивает:

- моментальность открытия депозитов, снятия средств и получения займов;

- возможность кредитования под несколько залогов (мультизалоговое кредитование);

- поддержку необеспеченных займов, флеш-кредитования и ряда других операций, которые можно осуществить только посредством данного сервиса;

- заимствования с выбором процентных ставок (переменной, постоянной) и переключения между ними. Это также открывает путь к получению определенной прибыли;

- детальное представление о ликвидности залогов;

- существование децентрализованного страхового фонда.

Другие протоколы столь широких возможностей пока не предоставляют. Поэтому платформа столь уверенно поднимается вверх в рейтингах тематических интернет-ресурсов.

Перспективы развития

В рамках проекта криптовалюта предоставляется взаймы анонимному клиенту. С точки зрения традиционной банковской системы это совершенно недопустимо, ведь отсутствует реальное обеспечение и возможность использования юридических рычагов влияния. Тем не менее традиционной финансовой сфере приходится мириться с распространением новых реалий.

Оказывается, что предоставления обеспечения в виде криптовалюты LEND, не столь волатильной, как другие токены, вполне достаточно для того, чтобы заключать контракты. Действие механизма смарт-контрактов способствует снижению рисков при заключении сделок до уровня, который признается пользователями вполне приемлемым.

Решая, какая перспектива ожидает aave, вряд ли стоит заглядывать в отдаленное будущее. Создан активно используемый сервис, позволяющий пользователям-физическим лицам:

- получать пассивный доход;

- моментально получать займы на приемлемых условиях.

Такое положение дел приближает признание криптовалют полноценными, легально используемыми активами, имеющими хождение на равных правах с фиатными деньгами, золотом и прочими.

Где купить криптовалюту LEND

Если aave protocol представляется вам обладающим повышенной привлекательностью и надежностью, то стоит рассмотреть варианты, где приобрести его токен, LEND.

Читайте также: Кошелек Electrum Wallet для биткоина. Полный обзор и руководство, как пользоваться кошельком Электрум

Всего в таблице представлено почти полторы сотни валютных пар. До половины общего объема сделок совершается на бирже Binance. Но можно воспользоваться услугами и других криптовалютных бирж, если пользователь отдает им предпочтение.

Доступные кошельки для хранения

Когда проблема с приобретением токена Lend решена, то нужно заодно разобраться и со связанной с ней – где хранить. Понадобится выбрать для этого кошелек, предусматривающий поддержку стандарта ERC-20 Ethereum, вроде MetaMasc или MyEtherWallet. Возможно также использование поддерживаемых популярной платформой браузерных кошельков — Coinbase, Formatic, Ledger, Trezor, WalletConnect и других.

Безопасность

Насколько высок предлагаемый defi в целом и aave в частности уровень безопасности? Децентрализованное финансирование обеспечило в этом плане выход на качественно новый уровень, а рассматриваемая платформа пошла еще дальше.

Размещение внесенных на депозиты средств с использованием децентрализованного пула кредитования стало важным шагом на пути гарантирования безопасности вложений. Прибавим к этому и возможность частичного возмещения потерь, для чего был создан децентрализованный страховой фонд.

Что касается публичного открытого кода смарт-контрактов, то был проведен его независимый аудит, давший положительное заключение.

Конкуренты

Согласно данным сервиса DeFi Pulse список ближайших преследователей по объему заблокированных средств выглядит следующим образом:

- InstaDapp – $10.26 млрд.

- Compound – $10.21 млрд.

- Maker DAO — $8.86 млрд.

- Liquity — $2.39 млрд.

- Alpha Homora — $1.17 млрд.

- TrueFi — $696 млн.

- C.R.E.A.M. Finance – $598 млн.

- Alchemix — $460 млн.

- DeFi Saver – $334 млн.

Причем все без исключения конкуренты работают на блокчейне Ethereum, и только AAVE является кроссчейн-площадкой.

Как одолжить на Aave

Заинтересовавшись всерьез проведением операций с перспективным и менее подверженным волатильности, чем прочие, токеном, можно приступить к действиям.

На сайте https://app.aave.com/, куда вы заходите, чтобы, к примеру, взять взаймы токен, указывается кошелек, предназначающийся для дальнейшего использования.

Вносится обеспечение, в разделе Borrow указывается намеченный к заимствованию актив и сумма. Предстоит сделать выбор процентной ставки – переменной или стабильной. После подтверждения операции вы получите доступ к заимствованным средствам.

Комиссии, пополнение и вывод

Чтобы платить по кредиту, достаточно зайти в раздел Borrow и нажать на кнопку погашения у нужного актива. Затем выбрать сумму для возврата и подтвердить транзакцию.

Платформа Aave взимает два вида комиссий:

- С заемщиков взимается 0,25% от суммы кредита. 20% из них отходит партнерам, а 80% обменивается на заимствованную монету и сжигается.

- При взятии флеш-кредитов взимается 0,09% от суммы. 70% распределяется между инвесторами, 30% раздается по описанной в предыдущем пункте схеме 20/80.

Также есть сборы, не зависящие от платформы — это комиссии блокчейна, размер которых зависит от текущей загрузки сети.

Источник https://profinvestment.com/aave-lend/

Источник https://iamforextrader.ru/obzor-aave-lend/

Источник https://serovski-money.ru/koshelki/aave-prognozy.html