Сравнение доходности инвестиций в России: акции, недвижимость, валюта, депозиты

Многих инвесторов интересует вопрос, а куда выгоднее всего вкладывать деньги? Что лучше: акции или недвижимость, валюта или золото, депозиты или облигации? Какие активы показывали наибольшую доходность, в чем можно сохранить деньги от инфляции? Чтобы ответить на эти вопросы, нужно сравнить историческую доходность инвестиций в эти активы. В этой статье сравнивается доходность инвестиций в различные финансовые инструменты: акции, недвижимость, валюта, депозиты и облигации, драгоценные металлы. Но разве могут нам что-то сказать результаты доходности за какой-то один год? Для долгосрочного инвестора гораздо важнее результаты за несколько лет. Только так можно судить об эффективности тех или иных способов вложения денег. Поэтому я сравню доходность инвестиций, начиная с 1997 года.

Для сравнения я выбрал основные классы активов:

- акции

- облигации

- деньги

- недвижимость

- драгоценные металлы

Акции

- индекс ММВБ — индекс российских акций (без учета дивидендов)

- индекс ММВБ 10 — индекс «голубых фишек», крупнейшие 10 акций, входящих в индекс ММВБ (без учета дивидендов)

- индекс РТС — индекс акций, рассчитываемый в долларах (без учета дивидендов)

Облигации

- государственные облигации — индекс совокупного дохода (total return) государственных облигаций RGBITR

- корпоративные облигации — индекс совокупного дохода корпоративных облигаций IFX-Cbonds

Деньги

- рублевый депозит — средняя процентная ставка на начало года по рублевым депозитам физических лиц сроком до 1 года кроме депозитов до востребования

- долларовый депозит — средняя процентная ставка на начало года по долларовым депозитам физических лиц сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса доллара

- депозит в евро — средняя процентная ставка на начало года по депозитам физических лиц в евро сроком до 1 года кроме депозитов до востребования плюс переоценка за счет изменения курса евро

- доллар — курс доллара по отношению к рублю

- евро — курс евро по отношению к рублю

Недвижимость

- стоимость квадратного метра недвижимости в Москве по данным сайта metrinfo.ru (без учета дохода от аренды)

Драгоценные металлы

- золото — курс цен на золото по данным ЦБ РФ

- серебро — курс цен на серебро по данным ЦБ РФ

Инфляция — годовая инфляция в России по данным Росстата.

Сравнение доходности инвестиций в России

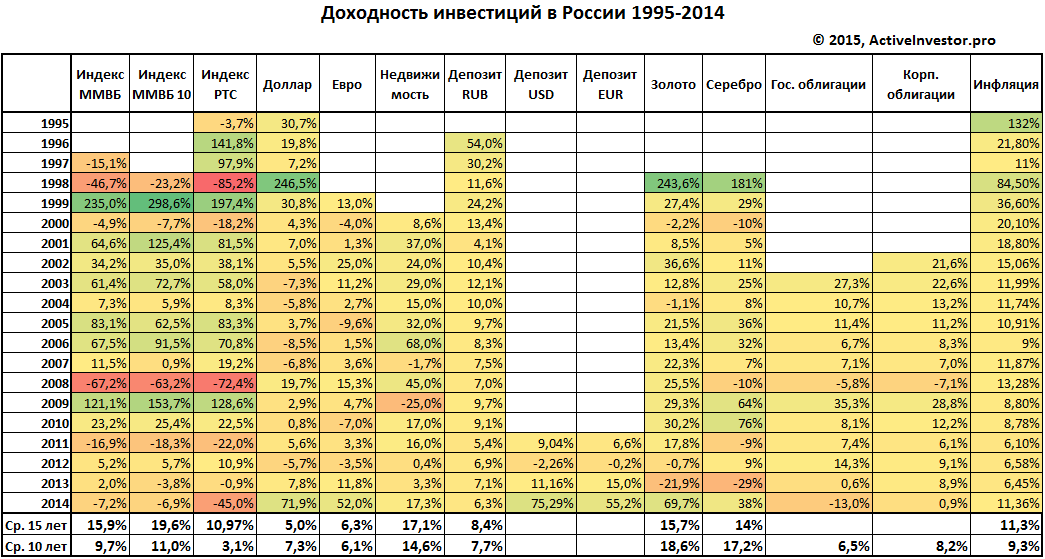

В таблице ниже представлена доходность каждого актива за год. К сожалению, по некоторым инструментам нет данных за все время, поэтому ячейки пустые. В самом низу таблицы показаны средние доходности за 15 и 10 лет.

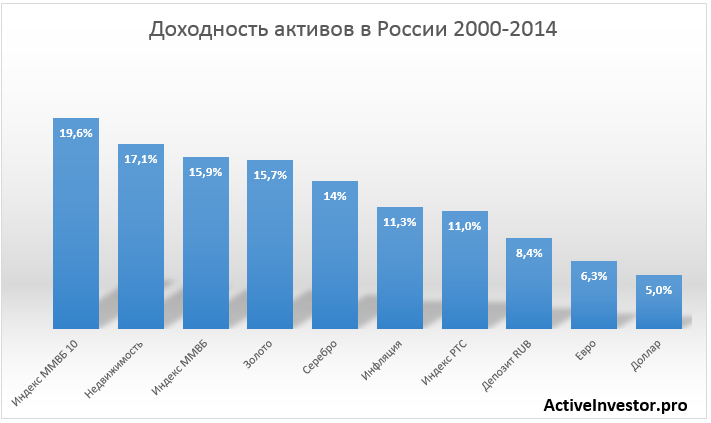

Из таблицы видно, что за последние 15 лет наибольшую среднюю доходность показали:

- Индекс ММВБ 10 19,6%

- Недвижимость 17,1%

- Индекс ММВБ 15,9%

- Золото 15,7%

- Серебро 14%

За последние 10 лет наибольшую доходность показали:

- Золото 18,6%

- Серебро 17,2%

- Недвижимость 14,6%

- Индекс ММВБ 10 11%

- Индекс ММВБ 9,7%

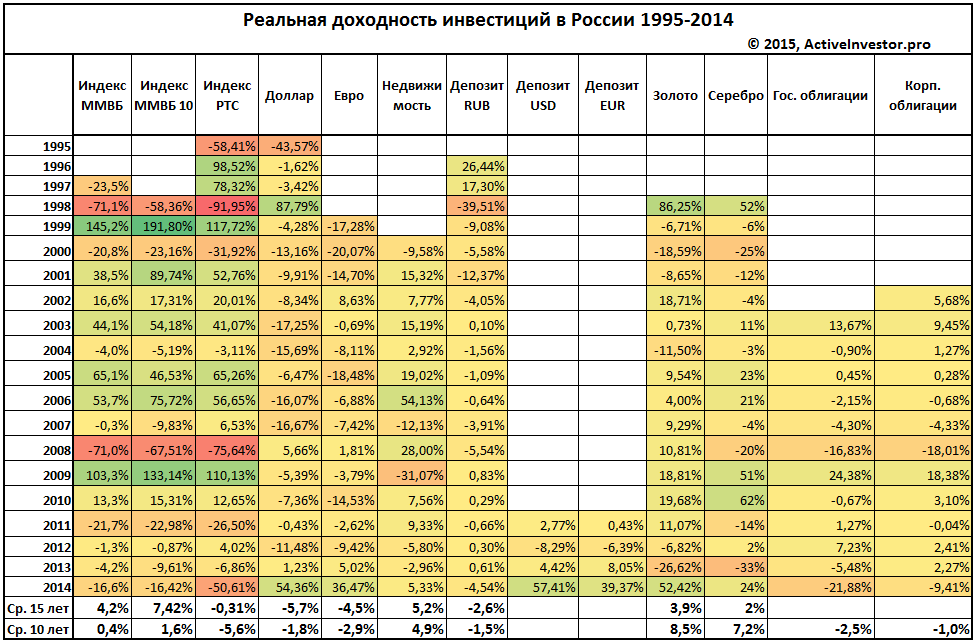

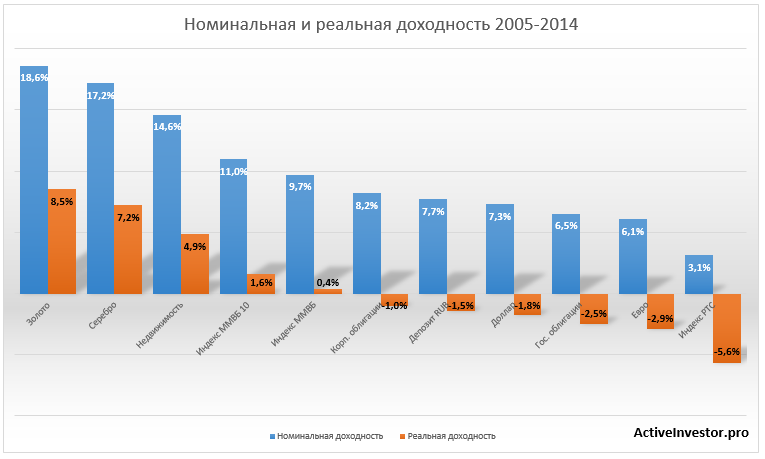

Реальная доходность инвестиций в России

Реальная доходность — это доходность за вычетом инфляции, она показывает опередила доходность инфляцию или нет. Теперь посчитаем и сравним реальную доходность инвестиций.

Отрицательная доходность означает, что актив не обогнал инфляцию, а вложенные в него деньги потеряли часть покупательной способности. Наихудшую реальную доходность показали:

- Индекс РТС

- Валюта

- Рублевый депозит

- Облигации

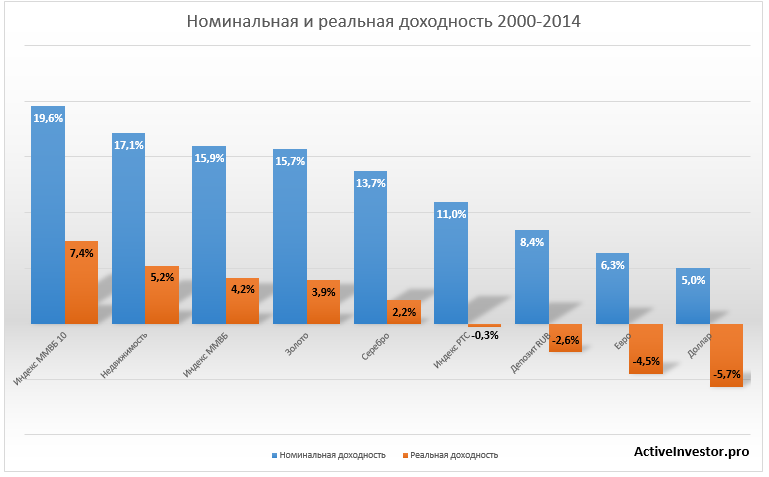

Номинальная и реальная доходность

Сравним реальную и номинальную доходность графически.

Несмотря на то, что все инструменты показали положительную номинальную доходность, по некоторыми реальная доходность оказалась отрицательной. Из-за высокой инфляции разница между номинальной и реальной доходностью составляет несколько процентов. Положительную долгосрочную реальную доходность показали акции, недвижимость и драгметаллы. Большая реальная доходность золота и серебра по итогам 10 лет объясняется сильным ростом этих инструментов в 2014 году.

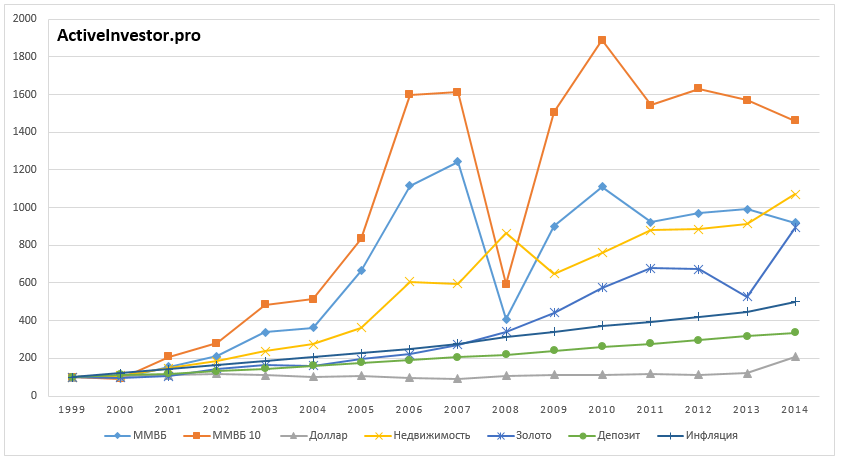

Динамика стоимости вложенных средств

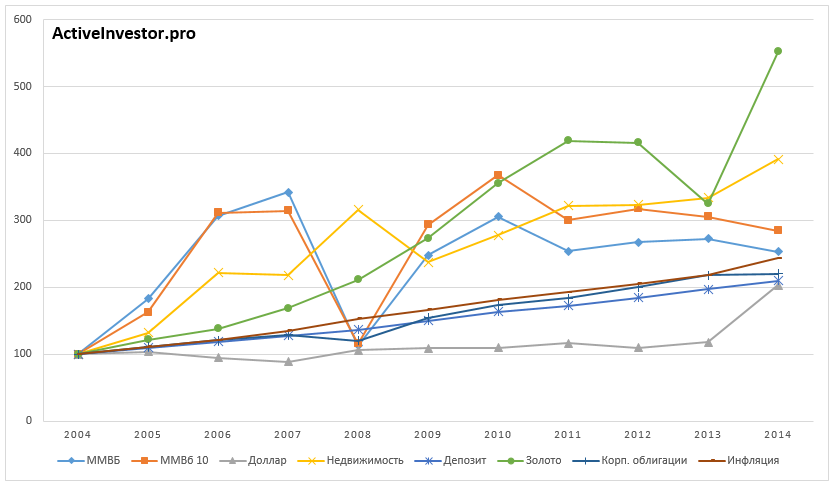

Чтобы все эти цифры доходности и проценты были как-то нагляднее посчитаем рост стоимости вложений в каждый актив. Рассмотрим динамику стоимости вложенных 100 рублей на двух отрезках времени: 2000-2014, 2005-2014.

100 рублей, вложенные в конце 2004 года в индекс ММВБ 10, выросли бы до 1460 рублей, в недвижимость до 1071 рубля, в индекс ММВБ до 919 рублей.

На отрезке с 2005 по 2014 год 100 рублей больше всего выросли в золоте (551 руб.), недвижимости (391 руб.) и индексе ММВБ 10 (284 руб.).

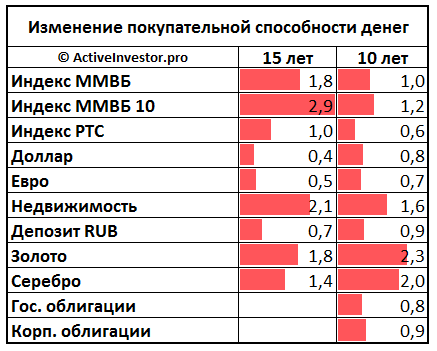

Покупательная способность денег

Деньги со временем обесцениваются. К примеру, несколько лет назад на 100 рублей можно было купить 5 кг яблок, а сейчас на 100 рублей можно купить немного больше 1 кг. За несколько лет цены выросли, поэтому покупательная способность денег уменьшилась. Но если вложить 100 рублей в актив, который обгоняет инфляцию, покупательная способность денег увеличивается. Если доходность будет меньше инфляции, покупательная способность денег будет уменьшаться.

Теперь сравним как изменилась покупательная способность денег за 10 и 15 лет. Средняя реальная доходность индекса ММВБ 10 7,4% в год означает, что покупательная способность вложенных денег за 15 лет увеличилась в 2,9 раза. 1 означает, что покупательная способность сохранилась на прежнем уровне, цифра меньше 1 означает, что покупательная способность денег уменьшилась.

Карта доходности активов

Наверно вы уже заметили, что позиции активов по доходности каждый год меняются местами. Какие-то активы вырывались на первое место, потом падали, снова поднимались и так далее. Нет ни одного актива, который стабильно каждый год приносил бы наибольшую доходность. Я составил карту доходности активов, где активы упорядочены по убыванию доходности. Это очень наглядно демонстрирует краткосрочную нестабильность поведения активов на рынке.

Инвестиционный доход.

Инвестиционный доход – это любой вид финансовой выгоды, получаемой от любого типа инвестиций, сделанных физическим лицом или бизнесом. Чтобы получить этот тип дохода, инвестиция должна генерировать доход сверх исходных активов, используемых инвестором для обеспечения актива. Это может быть в виде процентов, выплаты дивидендов, выплаченных в связи с владением акциями, или любого другого вида прироста капитала, который реализуется из любого типа обеспечения.

Один из самых простых способов понять доход от инвестиций – посмотреть на проценты, начисляемые на простые инвестиции, такие как сберегательные счета. В обмен на открытие счёта в данном банке клиент зарабатывает проценты на своём балансе. В зависимости от условий, которые применяются, клиент может получать доход в виде процентов ежеквартально, раз в полгода или ежегодно на средства, которые он или она выбирает для размещения на счёте.

То же самое относится и к широкому спектру инвестиционных возможностей. Когда финансы используются для инвестирования в такие возможности, как фьючерсные опционы, акции или фонды облигаций, и ожидается, что инвестиции начнут приносить некоторый тип дохода. Эта прибыль, или сумма, заработанная сверх первоначальной цены покупки, считается инвестиционным доходом.

Планирование на будущее с пенсионным планом некоторого типа также возможно из-за начисления инвестиционного дохода. Частью процесса ответственного управления пенсионным фондом является инвестирование средств, собранных для фонда, в инвестиции, которые могут принести разумную прибыль. Управляющий фондом может включать несколько различных типов инвестиций в общее планирование пенсионного фонда, таких как 401 (k) и биржевой фонд или ETF, или другие типы взаимных фондов. Во всех ситуациях цель состоит в том, чтобы увеличить стоимость инвестиционного портфеля, который обеспечивает пенсионный план, обеспечивая тем самым всем участникам плана определённую степень финансовой безопасности после ухода с работы.

Практически каждый на каком-то уровне может заработать этот вид дохода. Для людей, которые очень консервативны в своей инвестиционной деятельности, меньший, но постоянный процент, полученный на сберегательных счетах и депозитных сертификатах, может рассматриваться как доход, полученный от инвестиций. Люди, которые покупают и продают акции, инвестируют в выпуски облигаций или занимаются валютной торговлей, и делают это в ожидании получения дохода. Даже люди, которые участвуют в спонсируемом сотрудником пенсионном плане или пенсии, косвенно вовлечены в задачу получения инвестиционного дохода.

Самые высокодоходные инвестиции с примерами и доходностью

Всегда найдется способ заработать больше и быстрее, особенно если это касается интернет вложений, ведь в нем отсутствуют границы, аудитория огромна и все хорошее распространяется молниеносно.

Данный обзор посвящен высокодоходным инвестициям, куда можно вложить деньги чтоб получить высокую прибыль, с какой суммы можно начинать, какие риски и другие вопросы.

Что такое высокодоходные инвестиции

Высокодоходные инвестиции – это вложение средств в такие проекты, которые способны приносить за очень короткий срок (от нескольких дней до нескольких месяцев) прибыли значительно превышающие годовую доходность по классическим инструментам финансовых рынков, вроде банковских депозитов, облигаций, паевых фондов с консервативными стратегиями и т.д.

Но что же считать «большим доходом»?

Перед тем как рассматривать высокодоходные инвестиции, нужно хотя бы примерно знать на какие цифры ориентироваться.

В качестве эталона возьмем банковский депозит со ставкой 12% годовых и суммой 100 000. руб. как наиболее надежный и консервативный способ получения доходов.

Вложив такую сумму, через год вы получите 12 тыс. руб. или по 1000 руб. в месяц, что не так уж и густо с такой значительной суммы даже без поправок на инфляцию, а ведь свободные 100 000 рублей для инвестиций есть далеко не у всех.

В рейтинг высокодоходных инвестиций входят только проекты, доходность которых превышает данный показатель в 2 раза, а выгода перекрывает возможные риски. На практике же высокодоходные инвестиции в интернете приносят от 60-80% до 100-200% годовых.

Рейтинг высокодоходных инвестиций

| Варианты | Доходность, годовых | Риск | Эксперты | Мин. вложения |

|---|---|---|---|---|

| Акции | 30-80% | Средний | Нужна тщательная аналитика и информация | От $50-200 на портфель |

| ПАММ счета | 40-90% | Низкий | Необходим портфель от 5 ПАММ счетов. | От $10 на один ПАММ счет |

| Бинарные опционы | 100-3000% | Высокий | Нужно приложить не много аналитики рынка, не играть | От $10 на одну сделку |

| Микрокредитование | 100-300% | Средний | Успех приходит с опытом | От $10-100 на один займ |

| ХАЙПы | 100-200% | Высокий | Очень опасный вариант. | От $10-100 |

Заметьте, мы не рассматриваем венчурные инвестиции, хедж фонды и стартапы, так как в большинстве своем они практически не доступны частным лицам с небольшими капиталами, где инвестируют в основном институциональные инвесторы с суммами от 20-50 тысяч долларов.

Высокодоходные инвестиции в акции

Средняя доходность инвестиций в фондовый рынок составляет 20-25% в год, что уже в два раза больше банковского депозита. Но это всего лишь средний процент, который можно поднять до 30-80% инвестируя в быстрорастущие компании.

К примеру, только один Amazon за последние 2,5 года вырос на 300%.

Посмотрите на доходность некоторых бумаг на бирже NASDAQ:

А вот какую прибыль могут принести за месяц даже всем известные компании, продуктами которых, вы возможно пользуетесь сами:

Инвестиции в акции в умах многих инвесторов являются достаточно консервативными инвестициями, но если собирать портфель только из быстрорастущих компаний, инновационных, “бумных и модных“, инвестировать на короткие сроки до полу года, перебирая портфель несколько раз в году, то можно достигнуть больших результатов.

Еще одним плюсом такого подхода является то, что зачастую акции новых компаний стоят не дорого, а это значит что вы будете рисковать не большими деньгами, при этом уровень доходности может быть очень высоким.

Высокодоходные инвестиции в хайпы

HYIP – это аббревиатура расшифровывающаяся как High Yield Investment Program, то есть высокодоходная инвестиционная программа. Заработок в хайп-проектах осуществляется по принципу финансовой пирамиды. Пользователь, присоединяясь к проекту, вкладывает сумму, которая должна быть не меньше минимально установленной, обеспечивая, таким образом, доход вышестоящим участникам, сам же он зарабатывает за счет тех, кто вступит в структуру после него.

Выглядит страшно, но это целая индустрия с огромным числом инвесторов, которые мониторят новые проекты, вкладывают на начальных этапах и стараются вовремя выйти.

Почему в них вкладывают если заранее известно что проект закроется?

Все потому что проценты прибыли которые вы можете успеть вывести иногда просто огромны. Некоторые хайпы предлагают от 50% дохода в месяц, правда нужно сказать что чем выше процент, тем меньше шансов что вы вернете деньги.

Больше всех зарабатывает сам создатель структуры и те, кто успел присоединиться в самом начале, а участники, вступившие в числе последних, обычно теряют свои инвестиции. У каждой пирамиды имеется свой так называемый «ресурс прочности» определяющий ее примерное время жизни. Пока поток желающих вступить и вносимых ими средств позволяет выплачивать деньги присоединившимся ранее, система работает. По мере увеличения количества вступивших участников, потенциальная аудитория сокращается, а средств на выплаты, наоборот нужно все больше. В определенный момент поступления от неофитов перестают обеспечивать прибыль и тогда пирамида закрывается.

Самые высокодоходные инвестиции (но и пропорционально рискованные) достигаются в хайпах, которые рассчитаны на короткий срок и живут обычно от нескольких дней до двух-трех недель, а прибыль составляет, как правило, от 10 до 200% в месяц. Однако участвовать в таких проектах крайне опасно, так как никогда не знаешь в какой именно момент они «соскамятся».

Высокодоходные инвестиции высокой надежности

К этой категории можно отнести инвестиции в ПАММ счета, однако только при условии портфельного инвестирования.

Высокодоходные инвестиции высокой надежности в качестве ПАММ-инвестирования сводятся к тому, что есть опытные трейдеры, уверенные в своих способностях много зарабатывать и доказывающие это на практике, и их неопытные коллеги, желающие получать прибыль, но не умеющие хорошо торговать или просто очень занятые другими делами.

Зная о таком положении дел, брокер Альпари пошел обеим сторонам на встречу, создав специальные типы инвестиционных счетов или по-английски PAMM (Percent Allocation Management Module), то есть дословно «модули управления процентным распределением», представляющие собой торговые аккаунты, используя которые пассивные инвесторы могут безбоязненно передавать свои средства под контроль активному трейдеру-управляющему, а затем по результатам его торговли получать пропорциональную своим вложениям долю прибыли за вычетом комиссии за управление.

Сегодня ПАММ счета распространились по миру и их используют многие брокеры, но самым популярным и количественным/качественным остается создатель данной системы. Вы можете взглянуть на рейтинг ПАММ счетов:

Если вы посмотрите на показатели не только за год, но и за 6, 3 месяца, то увидите что результаты довольно стабильные.

Стоит уточнить, что отнюдь не каждый ПАММ-счет способен войти в рейтинг высокодоходных и надежных инвестиций, а лишь те, управляющие которых прибыльно торгуют более 6 месяцев, показывая стабильные результаты.

При портфельном инвестировании можно выбирать разных управляющих, таким образом инвестиции будут более надежными, а портфель защищать вас от убытков.

Потенциальный риск как и везде присутствует, но он все равно гораздо меньше, чем в хайпах, поэтому ПАММ можно отнести к высокодоходным инвестициям высокой надежности.

Управляющий может открывать сделки, используя общие средства инвесторов, но не может выводить деньги или переводить их на другие счета.

Как правило, ПАММ-управляющие торгуют на Форекс, но схема может работать и на других рынках, обеспечивая высокодоходные инвестиции в акции, сырье или криптовалюту.

Перед тем как вкладывать в ПАММ-счет стоит детально изучить статистику работы управляющего трейдера, а также ознакомиться с размером комиссии, которую он берет.

Что касается доходности, то на ПАММ она неодинакова и сильно разнится не только от одного управляющего к другому, но и у одного в разные периоды. Чем консервативнее стратегия трейдера, тем доход ниже, но зато стабильнее. Хорошим результатом является +5-10% в месяц стабильно на протяжении долгого времени (то есть 60-120% в год).

Более агрессивные, но приемлемые стратегии, могут давать по 20-30% несколько месяцев подряд в одни периоды, но они же рано или поздно приведут к -5-10%, а то и большим убыткам, которые тоже могут продолжаться довольно долго.

Таким образом, вложив 100$ под средние 10% в месяц, что вполне реально для ПАММ, за год будет набегать по 100-120%, то есть инвестиция в $100 через 12 месяцев превратится в $220. Если же постоянно применять реинвестирование прибыли, то через 12 месяцев, при неизменных показателях, она может составить более 160%.

Высокодоходные инвестиции в интернете

В отличие от классического трейдинга на Форекс и фондовых биржах, где для получения высокой прибыли чаще всего приходится ждать часами, днями и даже неделями, бинарные опционы, позволяют зарабатывать огромные средства за считанные минуты.

Все что нужно сделать, так это установить время срока опциона (Alpari Fix-Contracts позволяют выставлять сроки от 30 секунд), выбрать актив и указать условие сделки ВВЕРХ или ВНИЗ, то есть вырастет или упадет цена на конец срока опциона.

Кажется просто, но посмотрите на доходность! За каждую успешную сделку брокер платит от 69 до 90% прибыли. Причем не важно какой срок вашей сделки, будь то 30 секунд или один день.

Всего за 9 минут мы получили 79% прибыли или от нашей суммы инвестиции в $80 чистая прибыль составила $63,2 (общая выручка $143,2). Это не только высокодоходные инвестиции, но и очень краткосрочные.

Возможно, кто-то возразит на приведенный выше пример и скажет, что так бывает не всегда, а вполне вероятен и обратный результат, в этом случае мы теряем всю сумму инвестиции. Да, такое вполне вероятно, поскольку высокодоходных инвестиций без риска практически не бывает, а убыток в равной мере пропорционален вероятной прибыли, но если применять стратегии по бинарным опционам, проводить анализ и осмысленно делать короткие прогнозы, то можно совершать более 60% успешных сделок, а это может вывести вас на прибыль в 100-300% в месяц, благодаря правильному управлению капитала.

Риски высокодоходных инвестиций

Для того чтобы добиться высоких прибылей, необходим высокий риск, именно поэтому необходима правильная диверсификация, это означает, что вкладывать нужно не все деньги в один проект сразу, а в несколько разных, разбив сумму на части, так, чтобы даже в случае неудач в некоторых из них, прибыль в других полностью перекрывала потерю инвестиций и все равно выводила в плюс.

В итоге все риски сводятся к минимуму, а возможность получить высокий доход остается почти на высоком уровне.

Источник https://activeinvestor.pro/dohodnost-investitsij-v-rossii/

Источник https://finance-obzor.ru/investicionnyj-doxod/

Источник https://equity.today/vysokodoxodnye-investicii.html