Шесть стратегий инвестирования в акции

Инвестиции в акции – один из наиболее популярных вариантов вложений на фондовом рынке для участников с любым размером капитала и опытом. Начинающих инвесторов не редко привлекают рекламные материалы, в которых говорится о низких рисках и высокой доходности. А дополнительным стимулом является возможность получения дивидендов, создающая эффект повышенной доходности ценных бумаг. Тем, кто рассчитывает на получение прибыли по акциям следует понимать, что добиться успеха при разовом выборе активов и несистемном подходе к управлению портфелем невозможно. Чтобы действительно реализовать инвестиционные цели необходимо обязательно использовать выверенную стратегию.

Виды стратегий при инвестициях в акции

Вложения в акции позволяют решить любые инвестиционные задачи. Поскольку цели инвесторов весьма разнообразны, стратегий для торговли этими активами также множество. Чтобы несколько упорядочить информацию и облегчить участникам торгов задачу выбора, их принято классифицировать по нескольким признакам:

- Сроку инвестирования, разделяя на кратко-, средне- и долгосрочные.

- По желаемой доходности и допустимому уровню риска. По этой классификации агрессивные стратегии направлены на получение доходности более 50% годовых при высоких (нередко приближающихся к 90-100%) рисках. Умеренные стратегии предполагают более адекватные цели по доходности на уровне 20-45% и ограниченный уровень рисков за счет вложений в надежные активы. Консервативные стратегии подходят для инвесторов, ориентируются на доходность в 10-20% годовых и практически безрисковые вложения.

- Способу управления. По этому признаку различают стратегии для самостоятельной торговли и доверительного управления. Первые могут приносить больший доход за счет снижения издержек и более широкого выбора инвестиционных инструментов, однако требуют затрат времени и наличия определенного уровня знаний и/или опыта. Вторые отличаются более сбалансированным подбором активов для получения высокой вероятности положительного результата, при этом снижая доходность за счет дополнительных комиссий.

- Активности инвестора. Стратегии для пассивных участников торгов подразумевают разовое формирование портфеля и периодическое управление его структурой (ребалансировку) в дальнейшем. В случае стратегий для активных инвесторов структура корзины активов может подвергаться существенной коррекции в течение периода инвестирования. При этом операции с бумагами проводятся гораздо чаще и, как правило, носят нерегулярный характер, а являются реакцией на изменение рыночной ситуации или других факторов.

В целом все стратегии торговли акциями, вне зависимости от их принадлежности к какой-либо группе должны решать 2 основных вопроса:

- Выбор активов для покупки/продажи.

- Принципы управления портфелем на всем горизонте инвестирования.

Реальные стратегии для инвестирования в акции

Считается, что инвестиции в акции – один из самых простых вариантов работы на финансовых рынках, приносящий к тому же солидную доходность. Однако среди стратегий такого инвестирования есть как безусловно простые, так и требующие некоторых знаний и умений.

Купи и Держи (Buy and Hold)

Стратегию «Купи и Держи» принято считать самой простой, а ее эффективное применение доступным даже новичкам фондового рынка. Действительно, название говорит о принципе ее работы – инвестор покупает акции и удерживает их в течение всего периода инвестирования.

Основана она на трех основных постулатах, которые работают на фондовом рынке уже десятки лет:

- В долгосрочной перспективе рынок растет. Это подтверждается ценовыми графиками основных индексов. Даже после глубочайших кризисов, например, Великой депрессии, краха доткомов, ипотечного кризиса рынок всегда восстанавливался и достигал новых максимумов.

- Инвестор, ведущий активные торги, всегда проигрывает рынку. Связано это не биржевыми комиссиями и налогами, а с самим принципом торгов – получить сигналы на открытие и закрытие позиций трейдер может только по факту изменений курсов. А это значит, что он недополучает прибыль за счет запаздывания от оптимальных моментов входа и выхода. В этом случае тот, кто просто следует за рынком, удерживая ценные бумаги, остается в выигрыше.

- На широком рынке невозможно потерять все. Действительно, некоторые активы могут принести значительные убытки или даже обесценится вовсе, во время кризисов убыточным оказывается и рынок в целом. Однако упасть до нуля весь рынок не может, а значит, после кризиса инвестора ожидают новые максимумы (см. п.1).

Важно! Эти положения показывают, что основное содержание стратегии – удержание купленных бумаг, а не точность их выбора. Хотя при правильном подходе к формированию портфеля можно существенно увеличить доходность.

Сторонником стратегии неизменно является Уоррен Баффет, который заявляет, что оптимальный срок удержания акций – бесконечность. Он же дает несколько советов по выбору эмитентов для реализации Buy and Hold:

- наличие уникального продукта или технологии, дающих конкурентное преимущество;

- собственная экосистема, активно работающая на привлечение пользователей и их лояльность;

- стоимостное преимущество в производстве, благодаря которму существенно сокращаются издержки;

- возможности масштабирования как бизнеса, так и клиентской аудитории.

Естественно, следует внимательно изучить бизнес компании и определить его перспективы. Еще одно важное условие, которого придерживаются практически все приверженцы стратегии – регулярная выплата дивидендов.

Стратегия усреднения денежной стоимости (Money-cost averaging)

Эта стратегия также проста, но подходит, в основном, инвесторам, располагающим свободным капиталом или осуществляющим регулярные довложения. Ее суть – покупка акций вне зависимости от рыночной ситуации, с заданной периодичностью или при определенном изменении котировок. В результате инвестор получает пакет ценных бумаг по усредненной цене. За счет этого держатель пакета получает повышенную доходность.

Особенно хорошо стратегия работает на снижении рынков, в области локальных минимумов. Она позволяет осуществить покупку по цене близкой к наилучшей и войти в рынок без временного лага. Основной недостаток такого подхода – необходимость выдерживать просадку при неблагоприятном развитии событий, причем ее длительность может быть достаточно большой.

Как и в случае с «Купи и Держи» стратегия также проста в реализации и концентрирует внимание не на самих акциях, а на технологии входа в рынок. Вместе с тем, если выбрать для нее ценные бумаги с высоким потенциалом роста, доходность существенно вырастет.

Дивидендная стратегия

Стратегия инвестирования в акции в расчете на получение дивидендов также относится к наиболее простым вариантам вложений на фондовом рынке. По ней в портфель включаются только бумаги эмитентов, стабильно выплачивающих акционерам часть прибыли.

Плюсами такой стратегии являются:

- стабильный поток поступлений, который можно не только получить, но и реинвестировать;

- простота выбора активов – инвестор ориентируется не на перспективы роста, а на дивидендную историю;

- при реинвестировании дохода – ускорение роста капитала за счет сложного процента.

Однако следует помнить, что выплата дивидендов, даже если она закреплена в политике компании – не обязанность, а право. Поэтому риск отказа эмитента от выплат существует всегда. Еще один вопрос, на который следует обратить внимание – размер дивидендов и надежность компании. Нередко встречаются варианты, когда эмитенты третьего эшелона с далеко не блестящими показателями выплачивают высокие дивиденды для возбуждения интереса инвесторов и привлечения капталов.

На заметку! Хотя дивиденды – явление сезонное, т.е. выплачиваются компаниями в определенные сроки, при тщательном отборе акций можно реализовать с дивидендными акциями вариант известной стратегии «Колесо», которая кратно ускоряет накопления сложного процента.

Стоимостное инвестирование

Стоимостное инвестирование – одна из наиболее эффективных, но достаточно сложных стратегий для рынка акций. Ее основную идею кратко сформулировал Уоррен Баффет, сказав, что оптимальный выбор инвестора – покупка хороших акций по отличной цене. Такой подход подразумевает выбор активов, цена которых находится ниже уровня их реальной стоимости.

Стоимостные инвестиции, как правило, не сосредотачиваются на конкретной рыночной ситуации, тенденциях и пр. Это обусловлено тем, что у недооцененных активов уже есть потенциал роста – по меньшей мере, до их реальной стоимости, в то время как для роста котировок других активов нужен дополнительный мощный драйвер.

Задача инвестора в этой стратегии – определить, используя методы проверки стоимости, перспективные акции для покупки. К таким бумагам относят акции:

- с мультипликатором P/E ниже среднего, P/B менее 1,5 и соотношением капитала и долга эмитента более 2;

- со стоимостью не более 70% от расчетной, которая определяется по общей или чистой (при использовании теории NCAV-инвестирования) стоимости активов компании;

- при существовании эмитента не менее 5 лет и положительной динамике прибыльности компании в течение этого периода и в перспективе;

- снижение стоимости которых обусловлено исключительно рыночными процессами или фундаментальными экономическими факторами и не связано с потерей прибыльности компании.

Инвестирование в «тяжеловесов»

Стратегия подразумевает покупку ценных бумаг эмитентов с максимальной рыночной капитализацией. Простейшая стратегия основана на статистических данных, которые показывают:

- в период стабильной экономики именно эти компании определяют рост индекса, что позволяет существенно сократить проигрыш инвестора широкому рынку;

- на этапах рецессии и развития кризиса они демонстрируют максимальную стабильность, существенно сокращая потери держателей ценных бумаг.

Инвестирование по «волшебной формуле» Гринблата

«Волшебная формула» Гринблата является одним из вариантов стоимостного инвестирования, но отличается методикой выбора акций для покупки. Оценка ведется на основании двух показателей – рентабельности капитала (ROC) и доходности. В общем случае процесс выбора компаний выглядит следующим образом:

- Рассчитываются показатели рентабельности капитала и доходности для компаний.

- Компании ранжируются по убыванию показателей (отдельно составляется 2 списка).

- Компания с максимальной рентабельностью получает 1 балл, для каждой следующей оценка возрастает. Аналогичную оценку получают компании в списке доходности.

- Оценки для каждой компании суммируются. Для покупки выбирается 25-30 акций эмитентов с наименьшими суммарными показателями.

Важно! В рассмотрение не берутся компании финансового сектора, эмитенты с малой и средней капитализацией. Представители страхового бизнеса и коммунальные предприятия.

Реструктуризация портфеля проводится ежегодно.

Все упомянутые стратегии позволяют получить относительно высокую доходность при небольших уровнях риска и относятся, в основном, к умеренным и консервативным. При этом все они предполагают средне- и долгосрочное инвестирование.

Долгосрочное инвестирование: как выбирать акции

Перед любым трейдером, принявшим решение уйти от внутридневной торговли, встает вопрос, по каким же критериям нужно выбирать акции для долгосрочного инвестирования и на что стоит обратить внимание в первую очередь. В этой ситуации стоит начать с самого простого — оценить показатели, которые публикуются в Сети и доступны каждому инвестору.

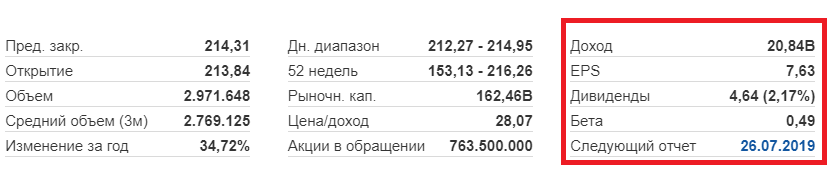

Вот фрагмент обзора компании на одном из сайтов.

Обзор показателей компании

Здесь представлены основные данные по компании, а именно: доход эмитента, прибыль на акцию в годовом исчислении и дивидендная доходность. Перед тем, как совершить выбор в пользу долгосрочного инвестирования, очень важно определиться с типом дохода, который планируется получать от инвестиций. Их можно разделить на 3 основные группы

Оцениваем дивидендную доходность

Самым простым способом анализа является поиск акций с хорошей дивидендной доходностью, которую можно посмотреть даже в кратком обзоре компании, т. е. нет надобности углубляться в ее финансовые отчеты. Выбирая этот путь, инвестор может рассчитать потенциальную прибыль с учетом прошлых данных о дивидендах и выбрать акции компаний с нужными показателями. При этом есть риск, что акции купленного эмитента упадут в цене, но в случае с долгосрочным инвестированием компании, которые платят хорошие дивиденды, обычно финансово устойчивы.

В худшем варианте их цена будет торговаться в диапазоне, либо же падение стоимости акций произойдет вместе со снижением фондовых индексов практически всех эмитентов, торгующихся на бирже. При такой тактике инвестирования с каждым годом выплата дивидендов увеличивает средства на депозите, что позволяет спокойно переждать «не лучшие времена», а в случае роста стоимости акций возникает дополнительный доход, который может увеличить вложенные средства в несколько раз.

Например, крупнейшая в мире инвестиционная компания BlackRock (NYSE: BLK), под управлением которой находится более 6,5 трлн USD, на текущий момент выплачивает на каждую акцию 12,02 USD дивидендов, что составляет 2,5% годовых. Доходность не очень большая, но компания производит выплаты на постоянной основе и стоимость акций за последние 10 лет выросла в 10 раз.

Акции BlackRock

С дивидендами также можно выбрать несколько стратегий. Например, собрать портфель из компаний, которые тратят больше всего денег на выплату дивидендов. Это уменьшает капитализацию компании — выплаченные средства уже не участвуют в дальнейшем развитии эмитента. Большие выплаты могут позволить себе только очень надежные компании, а значит, в перспективе есть шансы на рост стоимости их акций. Ниже приведены компании, которые больше остальных тратят на выплату дивидендов:

| Цена акции (USD) | Сумма выплаченных дивидендов (млрд USD) | Доходность акций за 10 лет (%) | |

| Royal Dutch Shell (NYSE: RDS.A) | 63,50 | 15,675 | 13 |

| Microsoft Corp. (NASDAQ: MSFT) | 140,00 | 13,810 | 700 |

| Exxon Mobil (NYSE: XOM) | 75,00 | 13,790 | 7 |

| Apple Inc. (NASDAQ: AAPL) | 208,00 | 13,710 | 600 |

| AT&T Inc. (NYSE: T) | 33,00 | 13,410 | 22 |

Как видите, ни одна из компаний за период в 10 лет не показала отрицательной доходности, а по некоторым из них прибыль превысила 100%. Данная информация говорит о том, что нельзя делать ставку только на одну компанию, потому что возрастает вероятность ошибиться при выборе. Также надо учитывать форс-мажорные ситуации, которые могут привести к негативным последствиям для одной из выбранных компаний, поэтому портфель желательно собирать из бумаг компаний, представляющих разные сектора экономики.

Второй способ — это выбрать акции компаний с самой высокой дивидендной доходностью в процентном выражении. Этот подход более рискованный, так как есть вероятность купить акции компании, которая впоследствии обанкротится. Здесь надо смотреть на динамику выплат, как долго и насколько регулярно они производятся, а также как ведет себя акция в эти моменты.

Например, есть эмитент, у которого дивидендная доходность превышает 85% годовых, но стоимость акции последние 3 года падает, а сама компания уже работает в убыток. В этой ситуации можно сказать, что акционеры ранее забирали слишком большую часть прибыли компании, что не позволило ей инвестировать в свое развитие необходимый объем финансовых ресурсов.

LSC Communications Inc.

Выплаты очень высоких дивидендов могут навредить долгосрочной работе эмитента — в такой ситуации доходы от дивидендов не перекроют убытков, полученных от падения стоимости акций.

Но можно «спуститься с небес на землю» и выбрать акции эмитентов с низкой доходностью, но имеющих при этом чистую прибыль. К примеру, всем известная компания Ford (NYSE: F) тратит на выплату дивидендов около 3 млрд USD и ее доходность составляет 5,9% годовых, но после всех выплат у компании еще остается чистая прибыль свыше 1 млрд USD, которую она может пустить на свое дальнейшее развитие.

К тому же акция сейчас торгуется на 10-летних минимумах, что делает ее привлекательной для инвестиций. Таким образом, крупная в сравнении с конкурентами сумма выплачиваемых дивидендов и наличие чистой прибыли у компании могут быть более надежными источниками информации при поиске акции для долгосрочного портфеля, чем просто высокая доходность.

Недооцененные компании

Одним из эффективных способов торговли является поиск недооцененных инвесторами компаний, особенно в условиях растущего рынка. Есть определенные критерии, с помощью которых можно сказать, что стоимость акций эмитента занижена. Но к сожалению, это не говорит о том, что акции этой компании в ближайшее время вырастут в цене — для этого на нее должны обратить внимание остальные участники рынка и обязательно приобрести акции, потому что в противном случае отсутствие спроса не повысит их стоимости.

Рынок, с одной стороны, очень прост: когда спрос превышает предложение — акция растет, когда происходит наоборот — падает. Если вы смогли найти компанию, акции которой (по вашему мнению) должны стоить в несколько раз дороже, то их удорожание произойдет лишь тогда, когда мнение остальных участников рынка совпадет с вашим. Рекомендации аналитиков, публикации рейтинговых агентств, прогнозные заявления руководителей компании — все они работают на привлечение внимания инвесторов к акции, которую считают недооцененной.

При этом методы определения этого критерия у всех могут быть различными. Развитие новых технологий заметно упростило поиск подобных акций — сейчас на рынке есть масса алгоритмов, рассчитывающих коэффициенты по компаниям, на основе которых отбираются недооцененные акции, поэтому если вам удалось найти ее первым, то долго ждать результата не придется.

В нашем случае можно рассмотреть простой пример поиска такой акции, а именно — сравнительный анализ конкурирующих компаний. В моей недавней статье о компании NVIDIA (NASDAQ: NVDA) я сравнивал 3 компании между собой, и акции одной из них практически по всем финансовым показателям оказались недооцененными — это была компания Micron (NYSE: MU).

| NVIDJA | Advanced Micro Devices | Micron | |

| Цена акции (USD) | 162 | 31 | 40 |

| Капитализация (млрд USD) | 98,51 | 34,15 | 43,75 |

| Кол-во акций в обращении (млн USD) | 608 | 1101 | 1093 |

| Чистая прибыль (млн USD) | 394 | 16 | 840 |

| Доходы (млрд USD) | 2,20 | 1,27 | 4,78 |

| EBITDA | 0,44 | 0,09 | 2,38 |

| Операционный доход (млрд USD) | 0,358 | 0,038 | 1,010 |

| Наличные «в кассе» (млрд USD) | 7,80 | 1,19 | 6,68 |

| Суммарные активы (млрд USD) | 14,02 | 4,31 | 46,28 |

| P/E | 30,77 | 124,76 | 5,08 |

| Short Float (%) | 2,16 | 10,38 | 3,44 |

Анализ проводился 9 июля, с тех пор стоимость акций Micron увеличилась на 20%. Итоговым показателем, по которому акция была определена как недооцененная, был коэффициент P/E, который в данной ситуации оказался самым низким, при том, что чистая прибыль компании и ее доходы были самыми высокими. Если обратить внимание на показатель Short Float, желающих заработать на понижении стоимости акции было очень мало.

Акции Micron Technologies Inc.

Здесь сразу могут появиться мысли о том, что если с помощью коэффициента P/E легко найти недооцененные акции, то точно так же можно определить, акции каких компаний торгуются очень высоко. Да, казалось бы, этот принцип должен работать, но это — лишь теория, на практике все обстоит иначе.

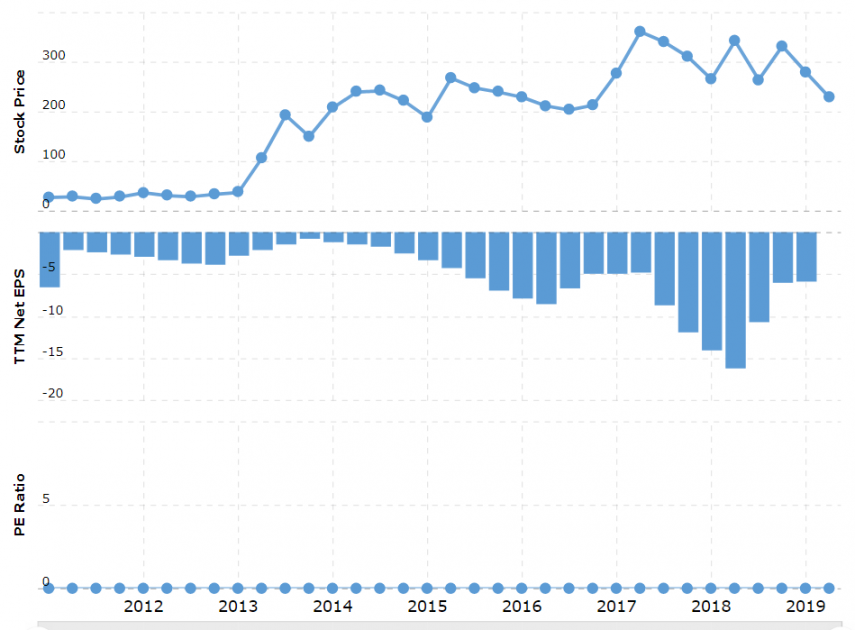

Есть перспективные компании, которые только начинают развиваться и на раннем этапе они привлекают много денег, чтобы нарастить производство или вложить их в новые исследования. В связи с этим их коэффициент P/E будет нулевым, но при этом акции могут стоить 200-300 USD. Простой пример, у компании Tesla (NASDAQ: TSLA) коэффициент P/E = 0, а стоимость акций превышает 220 USD, но при этом показатель Short Float — более 31% (это очень высокий процент коротких позиций в акции).

Акции Tesla Inc. P/E Ratio

Но у компании Tesla P/E всегда был нулевым, и это не помешало ее акциям вырасти с 27 до 360 USD, а «шортисты», обращая внимание на долги компании, открывали короткие позиции, на чем и потеряли около 5 млрд USD. Они упустили из виду тот факт, что эта компания работает с новыми технологиями, которые недоступны другим автопроизводителям, и по сути являлась очень перспективной, что подтверждалось и высоким спросом на электрокары, заметно превышавшим предложение.

Поэтому третьим способом заработка можно рассматривать получение дохода от покупки акций перспективных компаний.

Как выбрать акции с высоким потенциалом роста

К перспективным эмитентам в основном относятся молодые компании, которые только-только начинают свою работу на рынке. В последнее время их больше всего появляется в технологическом и биотехнологическом секторах. Перспективность компании и ее акций заметно возрастает при выпуске на рынок новой продукции или изделий, созданных на основе прогрессивных разработок или обладающих уникальными свойствами.

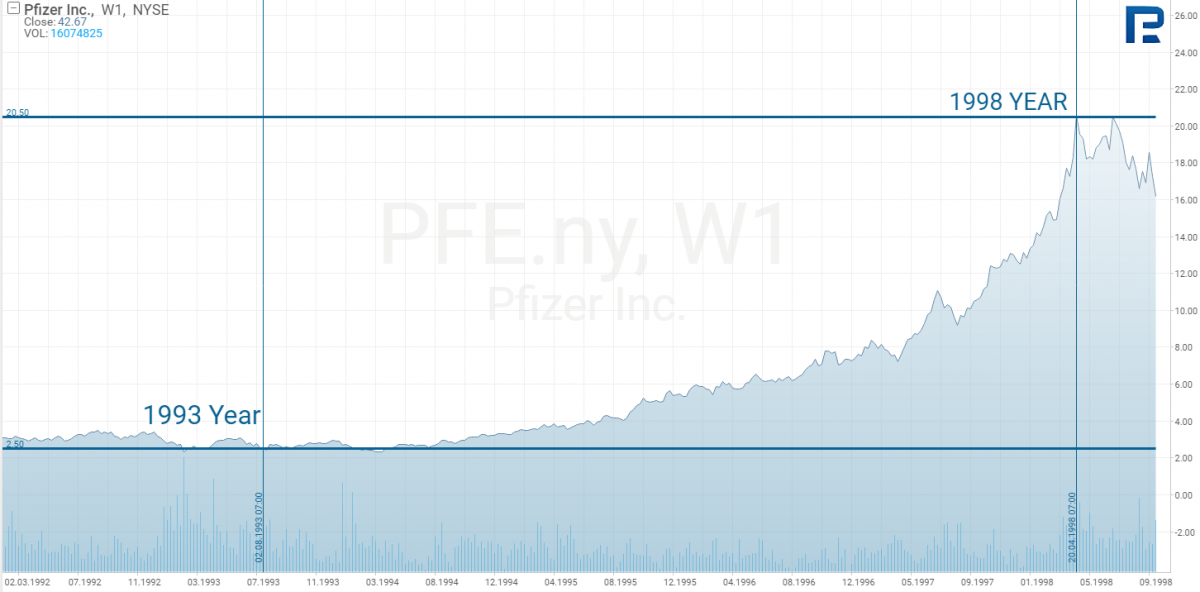

Ярким тому примером является препарат Viagra, разработанный компанией Pfizer (NYSE: PFE). Клинические испытания лекарства начались в 1993 году, и хотя в аптеки препарат поступил только в 1998 году, информация о его предназначении и ходе тестирования стала достоянием общественности задолго до начала продаж. С появлением этой информации компания тут же попала в категорию перспективных, что вызвало рост стоимости ее акций более чем на 900%. Но когда Viagra стала продаваться в аптеках, рост акций Pfizer практически остановился. Здесь сработал принцип: «Покупай на слухах, продавай на фактах».

График акций Pfizer Inc.

Вывод

На рынке нет стопроцентного метода, с помощью которого можно было бы уверенно предсказать рост акций той или иной компании, так как на их стоимость влияет очень много факторов. Самым непредсказуемым зачастую является человеческий, при котором одни инвесторы будут вкладывать деньги в компанию, потому что считают ее перспективной, а другие начнут покупать, глядя на них, и неважно, правильно ли была изначально оценена ситуация или нет. Это все равно что у певца, выпустившего за карьеру десятки альбомов, публике понравилась бы только одна из песен, по мнению музыкальных критиков ничего выдающегося из себя не представлявшая.

Таким же образом живет и фондовый рынок — одни акции «взлетают до небес», ничего при этом не стоя, а другие компании генерируют стабильную прибыль, но рынок не обращает на их ценные бумаги никакого внимания. Поэтому для долгосрочного вложения средств необходимо четко определиться с инвестиционными целями. В этой статье были описаны несколько вариантов, как это сделать, однако нельзя упускать из виду и инсайдерскую торговлю, когда у вас каким-то образом появилась важная информация, которая станет доступна остальным намного позже. Но это — уже совсем иной вид торговли.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Что такое акции

Акция — это ценная бумага, которая даёт право на владение и управление частью уставного капитала акционерного общества. Все акционерные общества выпускают акции, а потом размещают их. Размещение возможно как среди заранее ограниченного круга лиц, так и путём открытой подписки (IPO). Как правило, на рынке нельзя купить акции закрытых (в современной трактовке закона — непубличных) акционерных обществ, можно лишь открытых (публичных). На фондовых биржах могут обращаться только акции публичных АО — неорганизованный («уличный») рынок в этой статье не рассматривается из-за специфических (и немалых) рисков.

Все, кто приобретает акцию, становятся владельцами доли компании. Инвесторы вкладывают деньги в различные ценные бумаги как в инструменты для получения прибыли.

Раньше акции печатали на бумаге. Но сейчас их и выпускают, и хранят в бездокументарной форме. Информация о покупке или продаже ценной бумаги проходит по специальным депозитным счетам. Записи о сделках ведут депозитарии и регистраторы. Для этого они получают специальную лицензию ЦБ РФ. Акции, которые обращаются в торговых системах бирж, специально туда «заводятся». Мы не будем в рамках данной статьи описывать тонкости ведения счетов «депо», но важно запомнить: на бирже переход ценных бумаг от одного владельца к другому происходит быстро и дёшево.

Какие бывают акции

Акции выпускают двух видов:

- обыкновенные — наиболее распространённый вариант — он даёт право на участие в голосовании на собрании акционеров, но не гарантирует получение дивидендов;

- привилегированные — дают преимущественное право на получение дивидендов — к примеру, процент от прибыли бизнеса или процент от номинальной стоимости акции. Но в голосовании владелец сможет принять участие, только если АО не платило дивиденды по привилегированным акциям в предыдущем периоде. Также привилегированные акции голосуют по важнейшим вопросам, связанным с реорганизацией АО, изменением их статуса, и другим (полностью см. ст. 32.4 Закона «Об акционерных обществах»). Типы акций, которые выпускает эмитент, перечисляют в уставе. Там же прописывают правила выплаты дивидендов акционерам.

Прежде чем инвестировать в акции, изучите устав, чтобы понять, на какие виды выплат сможете претендовать и в какой очерёдности.

Как инвестировать в акции онлайн

Рядовые инвесторы отечественных и зарубежных компаний покупают ценные бумаги не для того, чтобы получить контрольный пакет, а для заработка. Трейдеры инвестируют в акции, чтобы заработать на одном или сразу двух направлениях:

- Дивиденды — один из источников дохода инвестора, если компания, акции которой куплены, успешна и делится частью прибыли со своими акционерами. Но часто руководство принимает решение направить деньги на развитие компании — тогда дивиденды могут не выплачивать годами.

- Разница между стоимостью акции в момент покупки и продажи. Никто не покупает ценные бумаги с расчётом на падение — наоборот, все хотят заработать. Поэтому, прежде чем брать акции в свой портфель, изучите перспективы бизнеса. Также установите предельные цены, при достижении которых акцию нужно продать или докупить.

Приобрести акции можно двумя способами — на бирже или вне её. Второй вариант рискованнее. Там можно заключить сделку по цене выше или ниже среднерыночной. Кроме того, продать акцию «на улице» сложнее.

На бирже котировки видны и доступны всем участникам торгов. Перед допуском к сделкам биржи проверяют компании. По всем акциям, обращающимся на бирже, регулярно публикуется финансовая отчётность. Разумеется, и на бирже торгуются ценные бумаги компаний с неблагополучным финансовым положением. Махинаторы устраивают «разгон» дутых котировок: когда никому не нужные бумаги формально перепродаются друг другу, и цена акций фиктивно дорожает. Когда котировка «надувается», бумагу начинают покупать жертвы аферистов, организаторы продают акции и «уходят в закат». Но на бирже есть хотя бы возможность прочесть исходники.

Какие акции купить в первую очередь

Прежде чем купить акции на онлайн-бирже, посмотрите, в какой котировальный список входит эмитент. На бирже существует такое понятие как «листинг» — включение ценных бумаг компаний-эмитентов в список финансовых инструментов, доступных к торгам.

- Акции первого списка или листинга — это акции компаний самых надёжных и ликвидных компаний. Это высшая лига.

- Акции второго листинга менее надёжны по сравнению с первым. Обороты по ним меньше, компании не такие крупные, но они отчитываются и размещают информацию о себе, как и на первом уровне.

- Акции третьего уровня листинга. У биржи низкие требования к таким компаниям. Ценные бумаги должны быть лишь зарегистрированы по закону, а АО должно раскрывать основную информацию о себе. Многие опытные инвесторы и аналитики фондовой биржи не советуют вкладывать неопытным инвесторам деньги в активы третьего уровня, это удел профи.

Цену на акции и информацию о ценных бумагах российских компаний можно найти на сайте Московской биржи. Акции зарубежных компаний торгуются на Санкт-Петербургской бирже. В последнее время это классическое разделение стало стираться: Московская биржа стала развивать сектор зарубежных ценных бумаг, а Петербургская — российских. Кстати, в реальности Санкт-Петербургская биржа тоже находится в Белокаменной на улице Долгоруковская. Но место расположения биржи не имеет значения для частного инвестора — сделки в наш век совершаются через брокера с лицензией и по компьютерной сети. Так что покупать и продавать акции на столичных биржах можно не покидая Волгоград или Хабаровск.

Топ−10 российских акций

В рейтинг 10 российских компаний, акции которых выросли сильнее всего за предшествующий год, попали:

Источник https://www.finam.ru/education/likbez/shest-strategiiy-investirovaniya-v-akcii-20220415-160200/

Источник https://blog.roboforex.com/ru/blog/2019/07/30/dolgosrochnoe-investirovanie-kak-vybirat-akcii/

Источник https://www.vbr.ru/investicii/help/investicii/cto-takoe-akcii-i-kak-v-nih-investirovat/